Aktienempfehlungen Was die wichtigsten Bewertungs-Kennzahlen aussagen

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

Inhalt

Rekord, neuer Höchststand, Allzeithoch: So beginnen seit Anfang 2013 regelmäßig Nachrichten zur Aktienmarkt-Entwicklung in den USA. Auch in Deutschland trieben Anleger den Aktienindex Dax immer weiter in nie dagewesene Höhen. Mitte März 2015 kletterte das Kursbarometer erstmals über 12.000 Punkte. Ende 2007, bevor die Finanzkrise die internationalen Aktienmärkte erschütterte, schwankte der Dax noch um die 8.000-Punkte-Marke.

Der Höhenflug mancher Börsen macht allerdings nicht jedem Freude. Besonders bei denjenigen, die gerade überlegen, Aktien zu kaufen, steigt die Skepsis mit jedem neuen Hoch. Sind Aktien nicht schon viel zu teuer? Lohnt sich ein Einstieg überhaupt noch? Oder befinden wir uns bereits mitten in einer Phase zügelloser Übertreibungen, auf die über kurz oder lang ein neuer Absturz folgt?

Grundsätzlich lässt sich am Zählerstand eines Index nicht ablesen, ob ein Aktienmarkt gerade hoch oder niedrig bewertet ist. Hinweise auf die Bewertung liefert nur das Verhältnis von Aktienpreisen zu anderen Größen. Mit solch einer Betrachtungsweise verschaffen sich Menschen auch im Alltag Orientierung, wenn es um Geld geht.

Ein Angestellter beispielsweise, dessen Gehalt 2.000 Euro netto im Monat beträgt, kann aus der Gehaltssumme alleine nicht schlussfolgern, ob er viel oder wenig verdient. Das erschließt sich erst, wenn er diese Summe etwa mit dem Gehalt von Kollegen und deren Tätigkeit vergleicht. Er könnte auch Lebenshaltungskosten wie den durchschnittlichen Mietpreis für eine 80-Quadratmeter-Wohnung heranziehen. Würde der 1.200 Euro betragen, wäre das Gehalt niedrig, da 60 Prozent für die Miete aufgewendet werden müssten. Kostet so eine Wohnung dagegen nur 400 Euro Miete im Monat, wäre das Gehalt – relativ – hoch.

Auch am Kapitalmarkt orientieren sich Anleger an relativen Betrachtungen. Für Aktien gibt es neben komplexen Bewertungsmodellen einige einfache Kennzahlen, die Hinweise auf deren Bewertung liefern.

Die am meisten beachtete Kennzahl ist das Kurs-Gewinn-Verhältnis (KGV). Es setzt den Kurs einer Aktie ins Verhältnis zum Jahresgewinn pro Aktie des jeweiligen Unternehmens. Der Gewinn, den ein Konzern erwirtschaftet, ist für Investoren die zentrale Größe. Je höher die Erträge sind, desto wertvoller ist ein Unternehmen in der Regel. Inwieweit sich die Ertragskraft im Aktienkurs niederschlägt, zeigt das KGV. Es ist das Vielfache des Gewinns, das Anleger für eine Aktie bezahlen müssen. Ein hohes KGV spricht tendenziell dafür, dass eine Aktie teuer ist, ein niedriges ist ein Hinweis auf eine günstige Bewertung.

Ein Beispiel: Eine Aktie kostet 60 Euro. Der Gewinn beträgt 4 Euro je Aktie pro Jahr. Das führt zu einem KGV von 15 (Aktienkurs geteilt durch Gewinn). Ob das hoch oder niedrig ist, zeigt sich aber erst, wenn man den aktuellen Wert mit dem langfristigen Durchschnitt der Aktie vergleicht. Lag der Mittelwert beispielsweise bei 10, sehen Anleger die Aktie als teuer an, weil sie 50 Prozent über ihrer langfristigen Bewertung notiert. Das KGV wird nicht nur für einzelne Aktien, sondern auch für Aktienindizes kalkuliert, die ganze Märkte, etwa Deutschland, repräsentieren.

Das KGV nimmt zu, wenn die Kurse schneller steigen als die Gewinne. Umgekehrt sinkt es, falls die Erträge schneller wachsen als die Kurse.

Es gibt verschiedene Möglichkeiten, das KGV zu berechnen. Es lässt sich auf Basis des vergangenen oder des künftigen Gewinns kalkulieren. Beide Varianten haben Nachteile. Wird der zurückliegende Gewinn verwendet, zeigt das KGV an, wie eine Aktie bewertet war.

Ein Anleger möchte aber in der Regel wissen, ob der gegenwärtige Preis für eine Aktie angemessen ist. Dafür muss der künftige Jahresgewinn pro Aktie ins Verhältnis zum Kurs gesetzt werden. Diese Größe ist aber unbekannt. Analysten von Banken und Research-Unternehmen schätzen die Gewinne deshalb. Der Mittelwert dieser Prognosen wird häufig für die KGV-Ermittlung verwendet. Finanzdaten-Websites wie Onvista.de kennzeichnen den entsprechenden Wert dann häufig mit einem kleinen Buchstaben e. Es steht für das englische Wort „estimated“, geschätzt.

Das Problem: Die Schätzungen sind ziemlich ungenau. Meistens sind Analysten zu optimistisch. Das heißt, sie überschätzen die künftigen Gewinne. Das hat zur Folge, dass das KGV auf Basis von Gewinnschätzungen meistens niedriger ist als das auf Grundlage des jüngsten bekannten Jahresgewinns. Im Laufe des Jahres korrigieren die Analysten ihre Prognosen oft nach unten.

Doch das ist nicht die einzige Unzulänglichkeit des KGV. In der klassischen Variante wird es auf Jahresbasis berechnet. Das führt zu zyklischen Verzerrungen: Im Aufschwung, wenn die Gewinne hoch sind, erscheinen Aktien tendenziell günstig bewertet und im Abschwung, wenn die Erträge sinken, teuer.

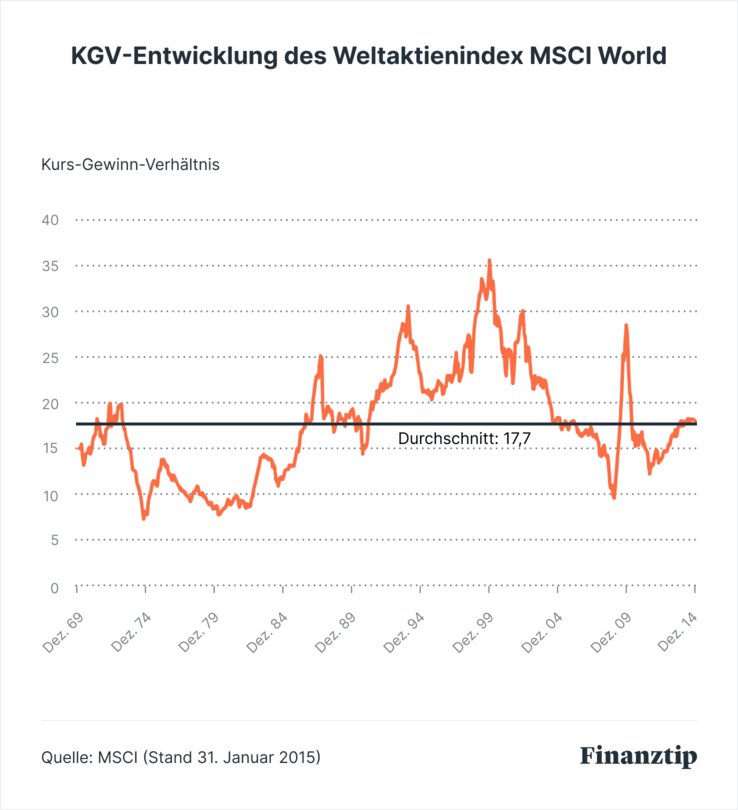

Das ist in der folgenden Abbildung zu sehen, die das KGV für den Weltaktienindex MSCI World seit 1970 zeigt. 2009 beispielsweise, als sich die Weltwirtschaft in einer Rezession befand und die Unternehmensgewinne einbrachen, schoss das KGV nach oben. Wer daraus den Schluss zog, Aktien seien überteuert und deswegen die Finger von den Börsen ließ, war schlecht beraten. Denn damals begann einer der längsten Kursaufschwünge in der Börsengeschichte.

Das sogenannte Shiller-KGV, auch Cape-Ratio oder Shiller-P/E genannt, lieferte 2009 ein anderes Signal: Danach waren amerikanische Aktien, die den MSCI-World-Index dominieren, moderat bewertet. Zwar schlug auch diese Kennzahl nach oben aus, aber lange nicht so kräftig wie das klassische KGV. Der Unterschied resultiert aus der anderen Konstruktion des Shiller-KGV, das der Ökonom und Wirtschaftsnobelpreisträger Robert Shiller entwickelt hat. Statt der Unternehmensgewinne für nur ein Jahr verwendet Shiller den Durchschnitt der Erträge der jeweils zurückliegenden zehn Jahre. Das glättet zyklische Ausschläge. Viele professionelle Investoren orientieren sich deshalb am Shiller-KGV, das vor allem für langfristig orientierte Anleger ein guter Marktindikator ist.

Legt man diese Kennzahl zugrunde, sind viele Aktienmärkte Ende Juni 2015 nicht überbewertet; etwa Deutschland, das sich mit einem Shiller-KGV von 18,2 nahe am langjährigen Mittelwert von 17,8 bewegt. Sehr günstig gemessen an den Unternehmensgewinnen sind etwa Russland und Italien. Nur US-Aktien notieren weit über ihrem Bewertungsdurchschnitt, wie Berechnungen der Investmentgesellschaft Research Affiliates zeigen.

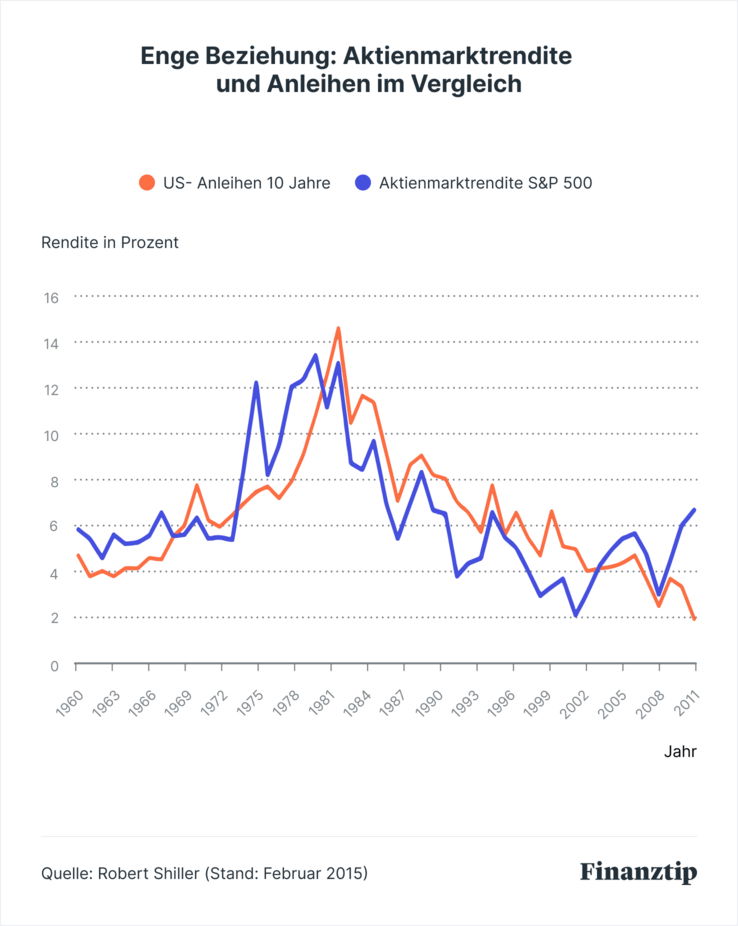

Neben den Unternehmensgewinnen und der Kursentwicklung hat auch das Zinsniveau Einfluss auf die Bewertung von Aktien. Doch weder das klassische noch das Shiller-KGV berücksichtigen das. Tendenziell war das klassische KGV in der Vergangenheit bei niedrigen Zinsen höher und bei hohen Zinsen niedriger. Ein Grund dafür dürfte die steigende Attraktivität von Aktien sein, wenn festverzinsliche Wertpapiere wie Anleihen immer weniger Zinsen abwerfen. Anleger sind dann offenbar bereit, höhere Preise für Aktien zu bezahlen. Das führt zu steigenden Bewertungen.

Die folgende Abbildung verdeutlicht diesen Zusammenhang. Sie zeigt die Rendite für US-Staatsanleihen mit zehn Jahren Laufzeit von 1960 bis 2012 und das klassische KGV für den S&P-500-Aktienindex als Kehrwert. Rechnerisch ist das die Aktien- oder Gewinnrendite, also der Unternehmensgewinn eines Jahres im Verhältnis zum Aktienkurs. Bei einem KGV von 20 beträgt diese Rendite 5 Prozent (1 geteilt durch 20). Steht das KGV bei 15, liegt die Rendite bei 6,7 Prozent.

Anleger sollten demnach bei der Interpretation des KGV auch immer das Zinsniveau im Auge behalten. In diesem Licht relativiert sich eine auf den ersten Blick hoch oder niedrig erscheinende Bewertung möglicherweise.

Neben dem KGV gibt es noch eine Reihe weiterer Bewertungs-Kennzahlen. Zu den wichtigsten zählen:

Anleger, die gezielt in unterbewerte Aktienmärkte investieren wollen, orientieren sich beispielsweise auch an dem sogenannten Buffett-Indikator, benannt nach dem erfolgreichen US-amerikanischen Investor Warren Buffett, der Medienberichten zufolge auf diese einfache Methode schwört. Dabei wird der gesamte Marktwert der an der Börse gelisteten Unternehmen (Marktkapitalisierung) eines Landes durch dessen Wirtschaftsleistung (Bruttoinlandsprodukt) geteilt. Diese Verhältniszahl wird wiederum mit den Durchschnittswerten der Vergangenheit verglichen. Deutliche Abweichungen nach oben sprechen für einen teuren Aktienmarkt. Der Vorteil dieser Kennzahl ist, dass sie wie das Shiller-KGV wenig schwankungsanfällig ist. Aktuelle Werte des Buffett-Indikators für verschiedene Länder kannst Du auf der englischsprachigen Website Gurufocus.com abfragen.

Der Buchwert ist gewissermaßen der Sachwert eines Unternehmens. Er errechnet sich aus der Summe aller Vermögensgegenstände in der Bilanz wie Maschinen und Gebäude. Davon abgezogen werden Schulden und immaterielle Güter wie Markenzeichen. Das Ergebnis entspricht in etwa der Summe, die erzielt werden könnte, wenn man das gesamte Firmenvermögen verkauft.

Der Kurs einer Aktie geteilt durch den Buchwert pro Aktie ergibt das Kurs-Buchwert-Verhältnis (KBV). Es zeigt, mit welchem Vielfachen die Substanz eines Unternehmens an der Börse bewertet wird. Je niedriger das KBV, desto günstiger ist eine Aktie. Während der Finanzkrise 2009 rutschte das KBV mancher Dax-Konzerne unter die Schwelle von 1. Das bedeutet, dass der Substanzwert höher als der Börsenwert war.

Ein niedriges KBV ist allerdings keinesfalls eine Garantie für ein Schnäppchen. Es kann auch bedeuten, dass die Mehrheit der Anleger Verluste erwartet, die das Eigenkapital des Unternehmens schmälern. Hinzu kommt, dass Bilanzen nicht immer die tatsächliche Vermögenssituation eines Konzernes widerspiegeln und manipulierbar sind.

Eine Übersicht über das KBV verschiedener Aktienmärkte sowie weitere Bewertungs-Kennzahlen findest Du auf der Website des Vermögensverwalters Star-Capital.

Die Dividende ist der Teil des Gewinns, den ein Unternehmen an die Aktionäre ausschüttet. Teilt man die Dividende durch den Aktienkurs und multipliziert das Ergebnis mit 100, ergibt sich die Dividendenrendite in Prozent. Eine hohe Dividendenrendite gilt an der Börse als Zeichen dafür, dass eine Aktie unterbewertet ist.

Doch auch bei dieser Kennzahl gibt es wie beim KGV ein Datenproblem. Denn die Dividende, die ein Unternehmen bezahlen wird, ist nicht bekannt. Sie muss – wie der künftige Gewinn – geschätzt werden. Das heißt, dass auch die Dividendenrendite mit Unsicherheit behaftet ist. Allerdings schwanken Dividendenausschüttungen in der Regel nicht so stark wie die Unternehmensgewinne.

Eine hohe Dividendenrendite an sich ist kein Hinweis auf ein lukratives Geschäft. Denn auch wenn der Kurs einer Aktie gefallen ist, steigt die Dividendenrendite, falls sich an der geschätzten Höhe der Ausschüttung zunächst nichts ändert. Für Kursabschläge gibt es aber häufig gute Gründe, etwa schlechtere Gewinnaussichten. Dann ist fraglich, ob die Dividende in der erwarteten Höhe bezahlt werden kann.

Auch die Dividendenrendite ist für verschiedene Aktienmärkte auf der Website des Vermögensverwalters Star-Capital zu finden. In der dortigen Tabelle ist die entsprechende Spalte mit „DR“ gekennzeichnet.

Du weißt nun: Steigende Aktienkurse bedeuten nicht automatisch, dass Aktien höher bewertet sind. Vielmehr kommt es darauf an, wie sich Unternehmensgewinne und Zinsen parallel entwickelten. Von 2003 bis Ende 2007 legte beispielsweise der Weltaktienindex MSCI-World auf Euro-Basis um 60 Prozent zu. Dennoch änderte sich die Bewertung nicht. Dank steigender Gewinne blieb das KGV bei etwa 10 stabil.

Alle Konzepte, mit denen Aktien bewertet werden, haben Mängel und sind mit Unsicherheit behaftet. Deshalb solltest Du Dich als Anleger nie auf nur eine Kennzahl verlassen, wenn Du Dir eine Meinung zu einer Aktie oder einem Markt bilden willst.

Bleibt die Frage, welche Aussagekraft Indikatoren wie das KGV überhaupt haben. Viele Anleger glauben, sie könnten vom KGV auf die weitere Kursentwicklung schließen. Nach dem Motto: Bei teuren Märkten müssen Aktien bald fallen und bei billigen demnächst steigen. Doch das ist grundlegend falsch. Auch wenn Aktien schon sehr hoch bewertet sind, können die Kurse noch immer weiter zulegen. Wo die Grenze verläuft, hinter der der Markt kippt, weiß niemand – und das lässt sich auch nicht aus der Bewertung ableiten. Umgekehrt müssen Aktien künftig nicht zwangsläufig steigen, wenn sie gerade billig sind.

Bewertungs-Kennzahlen liefern demnach keine zuverlässigen Signale, wann Anleger in den Aktienmarkt ein- und wieder aussteigen sollten.

Das mag manche enttäuschen. Doch trotz fehlender Prognose-Kraft ist es nicht nutzlos, sich mit der Bewertung von Aktien zu beschäftigen. Denn daraus lassen sich immerhin Rückschlüsse auf die künftigen Renditen ziehen. Zahlreiche Untersuchungen zeigen einen deutlichen Zusammenhang zwischen der Marktbewertung und den Erträgen, die Aktien abwarfen: Je höher die Bewertungen, desto niedriger waren meistens die Renditen in den darauffolgenden Jahren. Bei niedrigen Bewertungen war es tendenziell umgekehrt – es winkten hohe Renditen.

Das leuchtet auch intuitiv ein. Wer billig einkauft und später weiterverkauft, hat eher die Chance auf einen hohen Gewinn als jemand, der teuer kauft. Nicht umsonst lernt jeder Kaufmann, dass der Gewinn im Einkauf liegt.

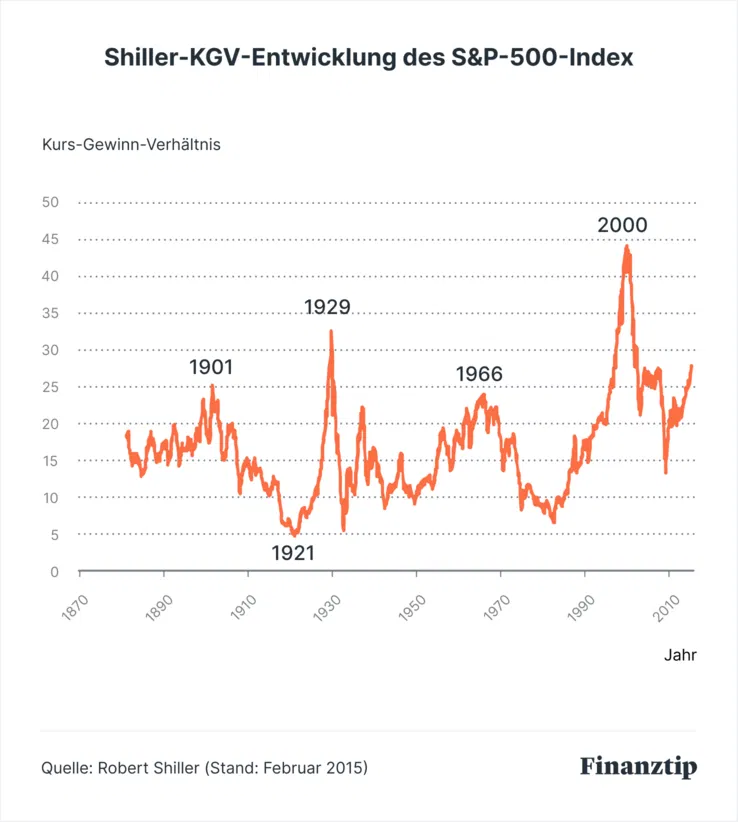

Das gilt offenbar auch an der Börse, wie beispielsweise eine Analyse des amerikanischen Aktienmarktes über einen Zeitraum von mehr als 100 Jahren auf Basis des S&P 500 illustriert. Dieser Index enthält die 500 größten börsennotierten US-Unternehmen gemessen an der Marktkapitalisierung. Zeigte das Shiller-KGV in einem Jahr sehr niedrige Werte zwischen 5 und 10, lagen die jährlichen Durchschnittsrenditen in den darauffolgenden zehn Jahren in drei Viertel der Fälle zwischen 14 und 20 Prozent. Das hat der amerikanische Aktienmarktstratege und Portfolio-Manager Mebane Faber errechnet.

Bei sehr hohen Bewertungen, wenn das Shiller-KGV zwischen 20 und 45 rangierte, fielen die jährlichen Renditen laut Faber im folgenden Jahrzehnt im Schnitt dagegen eher bescheiden aus: In knapp der Hälfte der Fälle lagen sie zwischen minus 1,4 und knapp 5 Prozent. Aber auch durchschnittliche Jahresgewinne von 6 bis gut 9 Prozent waren keine Seltenheit. Sie erzielten Anleger in elf Fällen.

Sowohl bei hohen als auch bei niedrigen Bewertungen gab es Ausreißer. Das heißt, in Ausnahmefällen waren auch hohe Gewinne möglich, wenn Anleger Aktien gekauft hatten, als sie teuer waren. Umgekehrt gab es einige Zehn-Jahres-Zeiträume, in denen die Erträge mager ausfielen, obwohl die Bewertungen beim Kaufzeitpunkt im Keller waren.

Insgesamt war die Wahrscheinlichkeit sehr gering, einen Verlust mit amerikanischen Aktien über einen Zeitraum von zehn Jahren zu machen. Das unterstreicht den langfristigen Charakter dieser Anlageform, der sich auch auf anderen Aktienmärkten zeigt. Wer beispielsweise 15 Jahre lang in den deutschen Dax investierte, machte in den vergangenen 50 Jahren keinen Verlust, egal wann er einstieg. Wie beim S&P 500 klafft allerdings die Höhe der durchschnittlichen Jahresrendite abhängig vom Einstiegszeitpunkt weit auseinander. Je länger Anleger investierten, desto geringer war aber diese Differenz. Bei einem Zeitraum von 30 Jahren betrug sie nur noch 4 Prozentpunkte – der Einstiegszeitpunkt spielte also eine immer geringere Rolle.

Auch wenn Bewertungs-Kennzahlen kein Instrument sind, mit dem sich optimale Ein- und Ausstiegszeitpunkte am Aktienmarkt bestimmen lassen, können sie Anleger vor hohen Verlusten bewahren. Wer beispielsweise Ende der 1990er-Jahre während der damaligen Börsen-Euphorie einen Blick auf das Shiller-KGV geworfen hätte, wäre schnell zu dem Schluss gelangt, dass hier etwas aus dem Ruder lief. Damals erreichte diese Kennzahl den höchsten jemals gemessen Wert, wie die Abbildung zeigt. Kurze Zeit später brach der Markt zusammen. Auch vor dem Börsencrash Anfang der 1930er-Jahre waren die Aktienbewertungen steil in die Höhe geschossen.

Wer in Aktien investiert, sollte 10 bis 15 Jahre Zeit mitbringen und das angelegte Kapital in diesem Zeitraum nicht benötigen. Für langfristig denkende Anleger bietet das Shiller-KGV eine gute Orientierung, wie die historischen Daten zeigen. Bei hohen Bewertungen fielen die Renditen im folgenden Jahrzehnt tendenziell niedriger aus – und umgekehrt. Ausnahmen bestätigen die Regel.

Anfang 2015 waren viele Aktienmärkte gemessen am Shiller-KGV nicht hoch bewertet. Manche sind sogar sehr günstig (siehe folgende Tabelle). Allein US-Aktien, deren Kurse seit mehr als sechs Jahren ohne größere Einbrüche stiegen, notieren deutlich über ihrer mittleren Bewertung der Vergangenheit. Doch noch hat das Shiller-KGV für die USA keine Extremwerte erreicht, die einen Ausstieg nahelegen. Und auch bei höheren Bewertungen warfen Aktien meistens noch ordentliche Renditen ab, die deutlich über dem heutigen Zinsniveau lagen.

Wer nun auf sehr niedrig bewertete Länder wie Russland, Italien und Frankreich schielt, sollte sich bewusst sein, dass ein niedriges Shiller-KGV zwar grundsätzlich einen guten Einstiegszeitpunkt signalisiert, aber keine Garantie für langfristig hohe Gewinne ist. Die Bewertungen und die Kurse können durchaus noch weiter fallen. Die russische Wirtschaft ächzt unter den Sanktionen des Westens wegen der Ukraine-Krise, in Frankreich und Italien lahmt die Wirtschaft. Anleger, die dort investieren wollen, brauchen in jedem Fall einen langen Atem.

| Aktienmarkt | Aktuell | Mittel- wert | Abweichung vom Mittelwert | Maxi- mum | Mini- mum | Start der nung |

|---|---|---|---|---|---|---|

| USA (Standardwerte) | 26,7 | 16 | 67,1% | 44,2 | 4,8 | 1871 |

| USA (Nebenwerte) | 52,3 | 39,6 | 32,1% | 52,4 | 17,8 | 1978 |

| Schweiz | 22,7 | 19,7 | 15,2% | 56,8 | 7 | 1969 |

| Südafrika | 20,6 | 19,3 | 6,8% | 26,9 | 14,5 | 1995 |

| Hongkong | 19,1 | 18,1 | 5,4% | 32,4 | 8,2 | 1972 |

| Taiwan | 20,2 | 19,2 | 5,0% | 28,6 | 11,2 | 1995 |

| Schweden | 21,1 | 20,6 | 2,3% | 81 | 4,8 | 1969 |

| Deutschland | 18,2 | 17,8 | 2,1% | 57,1 | 7,8 | 1969 |

| Kanada | 19,1 | 19,1 | -0,1% | 60,3 | 6 | 1969 |

| Australien | 16,0 | 16,4 | -2,7% | 30,4 | 7,5 | 1969 |

| Mexico | 22,0 | 23,5 | -6,4% | 39,3 | 12,4 | 1992 |

| China | 16,0 | 17,9 | -10,4% | 48,6 | 10,6 | 1995 |

| Thailand | 17,4 | 20,3 | -14,2% | 147,9 | 11,7 | 1992 |

| Großbritannien | 12,4 | 14,6 | -15,4% | 26,2 | 6 | 1969 |

| Frankreich | 16,0 | 19,2 | -16,4% | 57,3 | 6,1 | 1971 |

| Indien | 18,8 | 22,7 | -17,2% | 48,8 | 16 | 1994 |

| Malaysia | 17,5 | 21,4 | -18,2% | 35,2 | 16,3 | 1992 |

| Türkei | 10,6 | 13,1 | -19,4% | 25,6 | 6,5 | 1992 |

| Spanien | 12,4 | 15,5 | -19,8% | 39,1 | 6,9 | 1980 |

| Schwellenländer gesamt | 15,1 | 19,2 | -21,4% | 34,6 | 14,2 | 1995 |

| Indonesien | 18,8 | 24 | -21,8% | 69,2 | 9,9 | 1992 |

| Südkorea | 12,0 | 16,2 | -26,0% | 28,6 | 12 | 1995 |

| Polen | 10,5 | 14,2 | -26,0% | 28 | 9,3 | 1995 |

| Japan | 27,9 | 37,9 | -26,4% | 91,6 | 15,4 | 1969 |

| Russland | 4,8 | 7,1 | -32,3% | 24,3 | 4,6 | 1996 |

| Brazilien | 9,1 | 16,3 | -44,3% | 28,5 | 8,7 | 1994 |

| Italien | 11,2 | 21,3 | -47,6% | 53,5 | 6,4 | 1984 |

sortiert nach der Abweichung vom Mittelwert

Quelle: Research Affiliates mit Daten von MSCI (Stand: 30. Juni 2015)

Aktienmarkt-Anfängern empfehlen wir weiterhin günstige Indexfonds auf den Weltaktienindex MSCI World. US-Aktien machten darin Anfang 2015 fast 60 Prozent aus. Deswegen ist es ratsam, besonders das Shiller-KGV für die USA im Auge zu behalten. Denn ein Shiller-KGV für den MSCI World wird von Datenanbietern nicht berechnet. Weil mehr als 1600 Aktien aus 23 Ländern enthalten sind, ist der Aufwand sehr hoch.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos