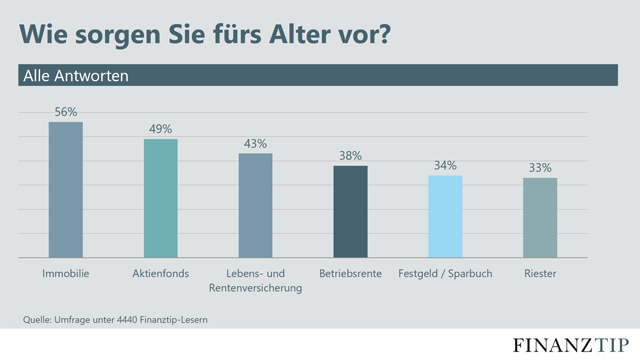

In unserer Umfrage wollten wir von Ihnen wissen, wie Sie Ihre Altersvorsorge angehen. Über 4.400 Leserinnen und Leser hatten bis Mitte der Woche geantwortet. Das Ergebnis: Fast 60 Prozent sorgen mit der eigenen Immobilie fürs Alter vor. Ebenfalls sehr wichtig sind Aktien (49 Prozent) sowie Lebens- und Rentenversicherungen (43 Prozent). Viele nutzen auch eine geförderte Altersvorsorge: 38 Prozent haben eine Betriebsrente und 33 Prozent einen Riester-Vertrag.

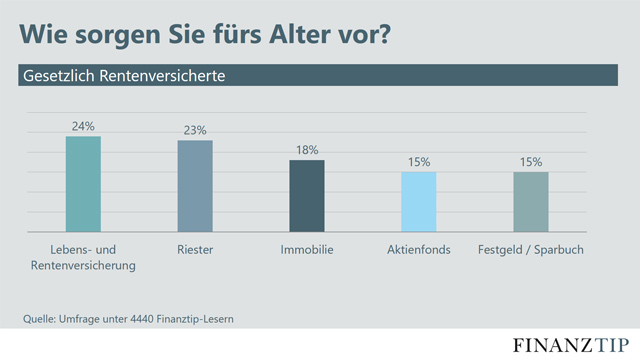

Auffällig ist auch: Die gesetzlich Rentenversicherten können nicht so stark vorsorgen, von ihnen haben nur 18 Prozent eine eigene Immobilie und nur 15 Prozent Aktien. Und nur 23 Prozent haben einen Riestervertrag, sie riestern also sogar weniger als die verbeamteten Finanztip-Leser – von denen hat nämlich jeder Dritte einen Riester-Vertrag.

Vergangene Woche haben wir unseren neuen Ratgeber zur Altersvorsorge vorgestellt. Damit haben wir offenbar einen Nerv getroffen: Selten wurde ein Ratgeber im Newsletter so oft angeklickt. Viele von Ihnen beschäftigen sich offenbar weiterhin mit der Frage nach der optimalen Altersvorsorge. Wir helfen Ihnen dabei und bleiben an dem Thema dran.

Das Umfrage-Ergebnis im Detail

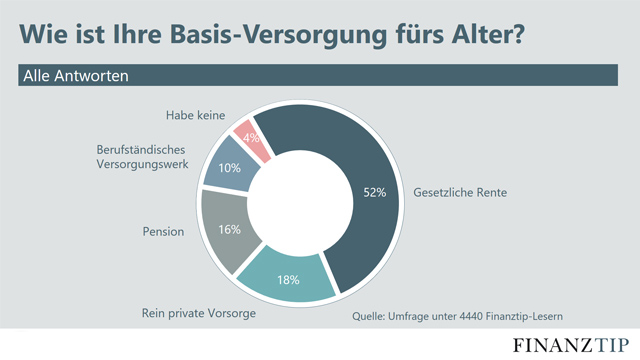

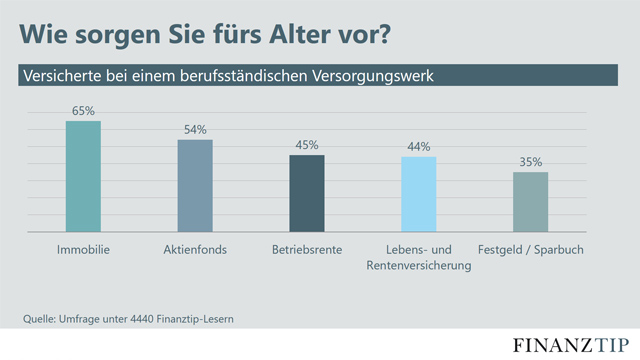

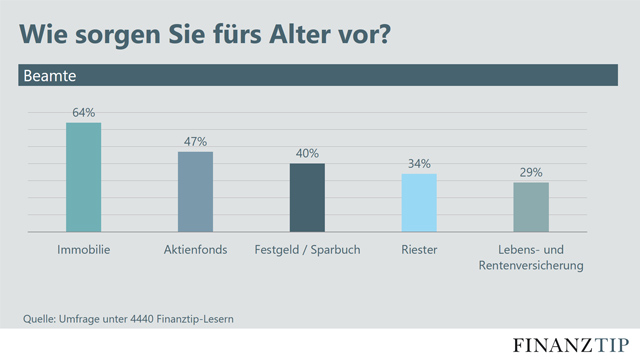

Die größte Gruppe der Leser, die geantwortet haben, sind gesetzlich Versicherte. Sie machen gut die Hälfte aus. 18 Prozent gaben an, rein privat versichert zu sein, 16 Prozent sind Beamte, 10 Prozent in einem berufsständischen Versorgungswerk, wie zum Beispiel für Rechtsanwälte, Ärzte oder Architekten. Nur 4 Prozent gaben an, noch „gar nichts“ fürs Alter zur Seite zu legen.

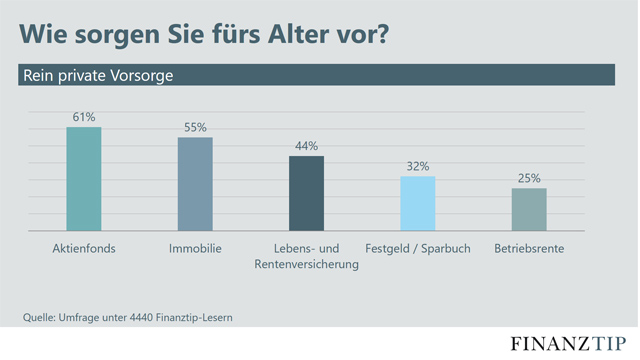

Bei denen, die rein privat vorsorgen, liegen die Aktienfonds (61 Prozent) leicht vor der Immobilie (55 Prozent). Mit etwas Abstand folgen Lebensversicherungen (44 Prozent) und das klassische Gesparte als Festgeld oder auf dem Sparbuch (32 Prozent).

Übrigens haben wir auch nach untypischeren Sparformen gefragt. 9 Prozent von allen, die mitgemacht haben, gaben an, etwas Gold zur Seite gelegt zu haben, 4 Prozent, auch im Sparschwein eine größere Geldsumme angespart zu haben. Mit Rentenfonds sparen 11 Prozent. Noch wenig verbreitet ist die Rürup-Rente, die nur 6 Prozent haben. Sie ist aber auch nur für Selbstständige gedacht.

Übrigens haben wir auch nach untypischeren Sparformen gefragt. 9 Prozent von allen, die mitgemacht haben, gaben an, etwas Gold zur Seite gelegt zu haben, 4 Prozent, auch im Sparschwein eine größere Geldsumme angespart zu haben. Mit Rentenfonds sparen 11 Prozent. Noch wenig verbreitet ist die Rürup-Rente, die nur 6 Prozent haben. Sie ist aber auch nur für Selbstständige gedacht.

Die Finanztip-Redaktion besteht aus einem Team von Experten, die für Dich recherchieren, damit Du die besten Entscheidungen treffen kannst. Mehr zu unserer Arbeitsweise kannst Du hier lesen.

VERWANDTE ARTIKEL

7 Kommentare

Comments are closed.

* Was der Stern bedeutet:

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, ihre Finanzen selber zu machen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate-Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate-Links aber anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Ob und in welcher Höhe uns ein Anbieter vergütet, hat keinerlei Einfluss auf unsere Empfehlungen. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Leider sind viele Deutsche finanzielle Analphabeten und setzen nach wie vor vorwiegend auf Zinsprodukte statt auf Sachwerte. Eine ertragreiche Altersvorsorge sollte größtenteils aus Sachwerten, vorzugsweise Aktien/ETF bestehen. Leider nehmen viele lieber eine mickrige Verzinsung und teils horrende Kosten in Kauf als ihr Kapital in Aktien/Aktienfonds oder ETF anzulegen und langfristig eine wesentlich bessere Rendite zu erwirtschaften. Wertpapiere haben bei uns leider keinen guten Stand und so verschenken viele leider sehr viel Rendite.

Negatives Beispiel einer vom Staat favorisierten 3. Säule zur Altersvorsorge:

Kauf von 342 Anteilen des WP „DB PM COMFORT-WACHSTUM – A0B5H1“ in 2007 und 2008 zu 49.861,96€.

Verkauf unter Berücksichtigung Erträge, Steuern + Provisionen = 51.305,15€ im Zeitraum 11/17-01/18.

Das ergibt einen Gewinn nach 10 Jahren von 1.443,19€, d.h. 144,32€/Jahr = 0,29%.

Der Staat hat an der Anlage 883,71€ (davon bis 2017=480,18€) Steuern kassiert, das sind 61,23% vom Gewinn.

Provisionen betrugen 130,-€, das sind 9% vom Gewinn.

883,71 Steuern, obwohl Veräußerungsgewinne steuerfrei sein sollten, inklusive einer steuerneutralen Fusion in 2015.

Einzige wirkliche Gewinner: Staat und Banken.

Insgesamt eine lukrative Altersvorsorge nach staatlichem 3-Säulenprinzip?! Danke dafür, ein Sparbuch hätte hier mehr gebracht!

Jeder sollte sich selbst finanzielle Bildung aneignen und sich nicht darauf verlassen was man von Banken oder Beratern angeboten bekommt.

Die eigene Immobilie ist auch keine Altersvorsorge für mich,denn mit 30 Jahren hat man das Haus

gebaut,heute mit 60—70 Jahren ist alles so gut wie veraltert,d.h. alles muss nach und nach erneuert

werden z.B.Heizung sanitäre Einrichtungen usw.

Praktisch fängt man an das Haus zum 2.Mal zu bauen,und das im hohen Alter!!

Da kann man nicht von Altersvorsorge reden,nach meiner Meinung!

M.f.G.

Erwin Kubisz

Zu der Direkversicherung gibt es nichts mehr zu sagen . So sieht die viel angesprochene soziale

Gerechtigkeit der Politik aus. Für mich ist alles um die private Vorsorge ein einziges Lügengebilde. Habe die Beiträge auch aus Gehaltsumwandlung bezahlt , außer Spesen nichts gewesen.

Mein Arbeitgeber hat 1995 eine Direktversicherung aus Lohnumwandlung / für mich abgeschlossen. Seit 2004 verlangt die neue Gesetzgebung — jetzt wo ich in Rente bin — die gesparte Lohnsteuer und die Krankenkasse die Nachzahlung für Arbeitgeber und Arbeitnehmer ( doppelt ) für 10 Jahre. Eine Klage dagegen war erfolglos. — Also alles fast wie eine Null-Nummer — was hätte ich damals für den Beitrag alles kaufen können ?

Habe eine Direktlebensversicherung für die Altersvorsorge abgeschlossen. Leider kommen jetzt bei der Auszahlung abzüglich Krankenkassenbeiträge (ca. 10.000 Euro), die bis 10 Jahre bezahlt werden müssen. Dies hat sich nicht gelohnt!