Ein Ziel Deines Aktien-ETF-Sparplans ist wahrscheinlich die Altersvorsorge. Denn mit der Rente kommt der beste Teil des jahrzehntelangen Sparens: Du verkaufst Deine ETF-Anteile nach und nach und kannst Dich über die Rendite der letzten Jahrzehnte freuen. Dabei kannst Du mit einem Trick noch deutlich mehr rausholen – wenn es gut läuft, mehrere zehntausend Euro.

Das liegt an den Steuerregeln für Dein Depot. Wenn Du ETF-Anteile verkaufst, gilt das Prinzip „First in, first out“ (FIFO). Die Anteile, die zuerst ins Depot gekommen sind, werden auch zuerst wieder verkauft.

Das Problem: Mit den alten Anteilen hast Du höchstwahrscheinlich die größten Gewinne gemacht, weil Du sie am längsten hältst. Und je höher die Gewinne sind, desto mehr Steuern musst Du beim Verkauf der Anteile bezahlen.

Alle 10 Jahre ETF wechseln und profitieren

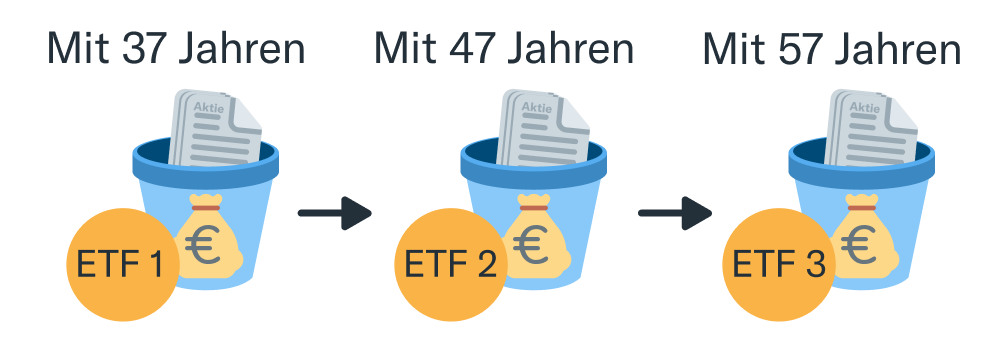

Um das zu verhindern, greifst Du zur Finanztip 3×10-Strategie. Damit Du selbst entscheiden kannst, welche ETF-Anteile Du zuerst verkaufst, steckst Du Dein Geld nicht nur in einen Aktien-ETF, sondern besparst alle zehn Jahre einen neuen – mindestens drei Mal. Denn 30 Jahre sind ein typischer Zeitraum für das langfristige Investieren in einen ETF.

Der neue ETF kann auf den gleichen Index setzen wie der alte – Du kannst also z. B. drei verschiedene Aktien-ETFs auf den MSCI World besparen. In der Entnahmephase kannst Du dann den Spieß umdrehen und den jüngsten ETF zuerst verkaufen – den, der die wenigste Rendite gemacht hat und deswegen die niedrigsten Steuern verursacht.

Plan für die Ansparphase

Gehen wir die 3×10-Strategie mal Schritt für Schritt an einem Beispiel durch. Statt Dein Geld immer in den gleichen ETF zu stecken, teilst Du das Investment im Lauf der Zeit auf drei verschiedene ETFs auf:

- ETF 1: Du investierst mit 37 einmalig 36.000€. Das entspricht 300€/Monat über zehn Jahre (von 28 bis 37)

- ETF 2: Du investierst mit 47 einmalig 48.000€. Das entspricht 400€/Monat über zehn Jahre (von 38 bis 47)

- ETF 3: Du investierst mit 57 einmalig 60.000€. Das entspricht 500€/Monat über zehn Jahre (von 48 bis 57)

Rechnen wir alle drei ETFs zusammen, hast Du bei angenommenen 7% Rendite p. a. im Alter von 67 knapp 578.000€ brutto im Depot. Das Geld teilt sich aber ganz unterschiedlich auf: ETF 1 ist 274.000€ wert, ETF 2 186.000€, ETF 3 „nur“ 118.000€:

Plan für die Entnahmephase

Jetzt nehmen wir an, dass Du im Alter in drei Schritten Geld aus Deinem ETF-Depot holen willst. 180.000€ mit 67, 300.000€ mit 77 und 420.000€ mit 87 – jeweils netto, also nach Steuern. Du entnimmst immer mehr, weil Du Inflation und steigenden Pflegebedarf einkalkulieren musst. Die Anteile, die Du (noch) nicht verkaufst, steigen in unserem Beispiel weiterhin mit 7% p. a.

Verkauf der Anteile: Ohne 3×10-Strategie

Wenn Du Dein Leben lang nur einen einzigen ETF bespart hast, kommt jetzt das Problem: Sobald Du im Depot auf „verkaufen“ klickst, verkaufst Du die ältesten Anteile zuerst – die aus der Zeit, als Du 37 warst. Die Anteile haben über die Jahre viel mehr Gewinne angesammelt als die neueren, und diese Gewinne werden jetzt mit 18% versteuert (30% sind durch die Teilfreistellung steuerfrei, beim Rest werden Abgeltungsteuer (25%) und Soli fällig).

Damit Du auf Deine Wunsch-Entnahme von 180.000€ kommst, musst Du wegen der höheren Steuern mehr Geld aus dem ETF holen, als Du es bei neueren Anteilen müsstest. Diese Wahl hast Du aber nicht, und so bleibt auch weniger Geld im ETF zurück, das sich in den 20 Jahren bis zur letzten Entnahme weiter vermehren kann. Nach der letzten Entnahme mit 87 bleiben Dir dann Anteile mit einem Nettowert von knapp 165.000€ im Depot übrig, die Du vererben (oder verkaufen) könntest.

Verkauf der Anteile: Mit 3×10-Strategie

Nutzt Du dagegen die Finanztip 3×10-Strategie und besparst im Rhythmus von zehn Jahren drei verschiedene Aktien-ETFs, kannst Du das Problem umgehen: In Deinem Depot liegt dann nicht nur eine einzige ETF-Position, sondern ETF 1 (verwendet von 37 bis 47), ETF 2 (verwendet von 47 bis 57) und ETF 3 (verwendet von 57 bis 67). Jeder der drei ETFs hat eine eigene Kennnummer und kann von Dir separat verkauft werden.

Für Deine erste Wunsch-Entnahme von 180.000€ netto entnimmst Du zuerst die kompletten 118.000€ aus ETF 3 – also dem jüngsten Deiner drei ETFs mit den niedrigsten Gewinnen und Steuern – plus 84.000€ aus dem ETF 2, dem zweitjüngsten. Mit 77 verbrauchst Du den Rest von ETF 2 und kratzt ETF 1 an. Mit 87 entnimmst Du nochmal Geld aus ETF 1. Am Ende bleiben damit nicht 165.000€ netto übrig, sondern 193.000€ – mit der Finanztip 3×10-Strategie hast Du am Ende also 28.000€ mehr.

So setzt Du 3×10 am einfachsten um

1. Wenn Du bereits einen ETF besparst: Schau nach, wann Du die ersten Anteile gekauft hast. Wenn Du Deinen ETF z. B. seit fünf Jahren besparst, kannst Du noch fünf Jahre mit diesem ETF weitermachen, bevor Du dann zu ETF 2 wechselst, und nach zehn weiteren Jahren zu ETF 3. Du sparst schon seit z. B. zwölf Jahren an? Dann setz jetzt direkt auf einen neuen ETF und wechsle in acht Jahren erneut.

2. Wenn Du noch keinen ETF besparst: Sobald Du damit anfängst, laufen die ersten zehn Jahre von ETF 1 – danach wechselst Du zu ETF 2 und so weiter.

3. So findest Du alle zehn Jahre einen neuen ETF: Wenn Du z. B. den MSCI World besparst, kannst Du mit dem „Xtrackers MSCI World UCITS ETF“ (WKN A1XB5U) anfangen, dann zum „Amundi MSCI World UCITS ETF“ (WKN A2H59Q) wechseln, und schließlich zum „Invesco MSCI World UCITS ETF“ (WKN A0RGCS). Die drei ETFs sind zwar jeweils eigenständige, aber extrem ähnliche Fonds, denn sie bilden alle denselben Aktienindex nach. Weitere passende ETFs findest Du im ETF-Finder von Finanztip.

4. Schreib Dir auf, in welchem Zeitraum Du welchen ETF besparst. Wenn Du länger als 30 Jahre einzahlst, kannst Du sogar noch mehr rausholen und statt der 3×10-Strategie eine 4×10- oder eine 8×5-Strategie nutzen, also vier oder sogar acht verschiedene Tranchen bilden. Dann wird die Buchführung besonders wichtig.

5. Du hast bereits viel Geld in einem einzigen ETF angespart? Auch dann kannst Du die Finanztip 3×10-Strategie nutzen. Wie das geht, erfährst Du im regulären Finanztip Newsletter am Freitag.

6. Dir klingt die Strategie zu kompliziert? Dann bespar weiter einen einzigen ETF, denn auch so hast Du langfristig gute Chancen auf eine ordentliche Rendite. Mit der Finanztip 3×10-Strategie kannst Du mit vergleichsweise wenig Aufwand aber noch mehr rausholen.

Einen Fallstrick gibt es noch: Unsere Strategie beruht auf den heute geltenden Steuerregeln. Die können sich in Zukunft ändern. Aber Du sicherst Dir zumindest eine gute Chance, später eine erhebliche Steuerersparnis einstreichen zu können.

Alles Weitere zur 3×10-Strategie findest Du in unserem neuen Ratgeber „ETF verkaufen“. Du willst es lieber als Video sehen? Mehr Details verrät Dir Saidi im unten verlinkten Video auf YouTube. Du hast noch Fragen zur Finanztip 3×10-Strategie? Dann schau im Finanztip Forum vorbei und mach mit bei der Diskussion!

VERWANDTE ARTIKEL

5 Kommentare

Comments are closed.

* Was der Stern bedeutet:

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, ihre Finanzen selber zu machen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate-Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate-Links aber anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Ob und in welcher Höhe uns ein Anbieter vergütet, hat keinerlei Einfluss auf unsere Empfehlungen. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Theoretisch alles super, dann Steuer und Kredite woher man das Geld nimmt um das Spiel hier zu starten aber die unsichere Markt und die Variationen der Preise, Infaltion und andere Risiko sind nicht in Schema vorhanden… Ausserdem bin ich jetzt über 50 und diese Sache kann ich nicht mehr starten… würde ich in den Form auch nicht riskieren, es ist mir zu mechanisch und keine Logik zu sehen… Man hat nicht immer ein sicheres Job um das zu finanzieren und kein Spass mehr am Leben und kein Urlaub wenn man dran bleibt… Und wozu dann noch arbeiten und leben ? Um das Geld anderen zu verschenken ? Ich spare mir selber in der Wohnung von dem keiner es weisst also bei mir steht ohne Zinsen aber dafür zu 100% sicher. Wenn nur ich so viele Risiken kenne von dem ich keiner gesehen habe, ich frage mich was hier damit verfolgt wird ? Ich entdecke nur ein RAUB aus der Tasche der Menschen und das Geld dem Staat zu geben weil ihnen Geld fehlt und am Ende ist alles weg… NEIN… ohne mich. Es gibt andere viel bessere Pläne und das Geld verschwindet nicht sondern weiter in eigene Taschen und wächst doch noch besser als das hier. Der habe ich verfolgt und funktioniert, wenig aber sicher gewachsen und das finde ich super. Solange der Geldbesitzer keine Kontrolle mehr über das Geld hat, ist alles vorbei… Sorry, ohne mich. Erwarte nicht dass ich wahres E-Mail eingebe damit ich entdeckt werde. Datenschutz. Danke.

Hallo,

die ETF-Aufteilung klingt tatsächlich gut, um generell besser steuern können, welche Bestände mit welchen steuerlichen Auswirkungen man wann im einzelnen veräußern möchte.

So ganz leuchtet mir der Vorteil in der Gesamtbetrachtung aber noch nicht ein.

Irgendwann wird doch auch einmal die älteste Charge mit den größten aufsummierten Gewinnen veräußert werden. Und dann fallen doch auch massig Steuern an – zwar eben erst viel später, aber dafür dann doch umso höher. Oder etwa nicht?

Oder geht es einfach nur um den Zinseszinseffekt, dass man bei einer Aufteilung die bei den früheren Verkäufen somit eingesparten Steuern zusätzlich verfügbar hat und das im Depot dann langfristig weiter wächst?

Bei ETFs gibt es zweierlei: thesaurierend und ausschüttend. Bei meinem „Börsenstart“ vor 5.5 Jahren habe ich über beide länger nachgedacht, und mich für ausschüttende entschieden.

Begründungen: Ausschüttungen erfolgen typisch alle 3..6 Monate. Müssen versteuert werden, aber sind danach wieder Cash auf dem Konto für neue Anlagen.

Ausschüttende ETFs steigen weniger im Kurs (natürlich), das ist aber bei Sparplänen sogar willkommen.

Vorabpauschalen habe ich bei ausschüttenden ETFs noch nie erlebt.

Mein Geschäftsmodell: breit diversifiziert in ertragsstarke WP investieren (ETFs, Aktien), und die Erträge jeweils da (re)investieren, wo beste Rendite zu erwarten ist. Damit kann man auch als Rentner noch agil investieren.

Hi,

Erstmal ein echt tolles Konzept, was sich wirklich einfach umsetzen lässt. Allerdings noch ein Frage dazu:

Berücksichtigt ihr bei dem Konzept auch die Vorabpauschale, die den Effekt des 3×10 Tricks nicht zumindest teilweise aufheben würde? Oder geht ihr einfach davon aus, dass der Sparerpauschbetrag schon ausreichen wird um die Vorabpauschale jedes Jahr abzudecken?

Hallo und vielen Dank für eure Tipps,

könntet ihr das Beispiel mit Tabellen hinterlegen oder eine Excel-Tabelle bereitstellen. Bei eurem Beitrag handelt es sich um Endergebnisse. Ich habe versucht diese nachzuvollziehen, komme aber nicht auf eure Endergebnisse (mit und ohne 3×10-Strategie).

Ich kann auch nicht nachvollziehen, wie das gehen soll (im mittleren Teil erklärt ihr):

„Für Deine erste Wunsch-Entnahme von 180.000€ entnimmst Du zuerst die kompletten 118.000€ aus ETF 3 – also dem jüngsten Deiner drei ETFs mit den niedrigsten Gewinnen und Steuern – plus 62.000€ aus dem ETF 2“

–> wenn ich aber die 118.000,- € entnehme, muss ich doch auf den Gewinn Steuern zahlen. Die Entnahme nach Abzug der Steuern beträgt dann nur noch 107.315,46 €.

Folglich muss ich nicht die von euch angegebenen 62.000,- € aus dem ETF 2 entnehmen, sondern 78.273,85 €, damit ich auf eine Entnahme nach Steuern i.H.v. 72.684,54 € komme.

Ihr habt doch sicher ausführlichere Berechnungen erstellt. Ich würde mich sehr über mehr Infos freuen.

Vielen Dank vorab!