Anfang Oktober 2025 ist ein Erblasser verstorben. Er war seit 1990 geschieden und hatte mehrere Kinder, die allesamt noch leben. Er hat in seinem handschriflichen Testament u.a. verfügt das seine Kinder zu gleichen Teilen die auf Girokonto, Tages- und Festgeldverträgen (angelegt bei unterschiedlichen Banken mit unterschiedliche Laufzeiten, teilweise bis Ende 2028) verteilten Gelder erben sollen.

Weiterhin hat er zu den Festgeldern verfügt, dass diese erst mit der Fälligkeit derselben unter den Erben aufgeteilt werden sollen. Einem der Kinder hat er in dem Testament zusätzlich die Aufgabe erteilt sich um die nach seinem Tod um sämtliche Regelungen (Informationen an Behörden und Vertragspartner mit ggf. Kündigung von Verträgen, Trauerfeier, Beerdigung und Nachlass) zu kümmern. Dieses Kind hatte schon im Vorfeld sämtliche Vertragsunterlagen, eine Vorsorge- und Betreuungsvollmacht, bis auf eine europäische Bank (bei der nur Festgelder angelegt sind) bei allen anderen Banken auch offizielle Bankvollmachten über den Tod hinaus. U.a. aus diesem Grunde wurde beim Nachlassgericht darum gebeten dieses Kind auch als Testamenstvollstrecker einzusetzen.

Für die bei deutschen Banken angelegten Tages- und Festgeldern existiert ein Freistellungsauftrag. Die Gutschrift der Zinsen bei diesen Banken erfolgen jedoch entweder zum Jahresende bzw. bei Festgeldern teilweise auch vorher, aber allesamt erst mit Datum nach dem Versterben des Erblassers.

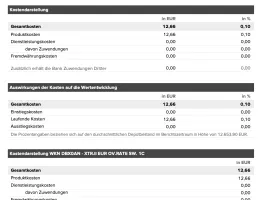

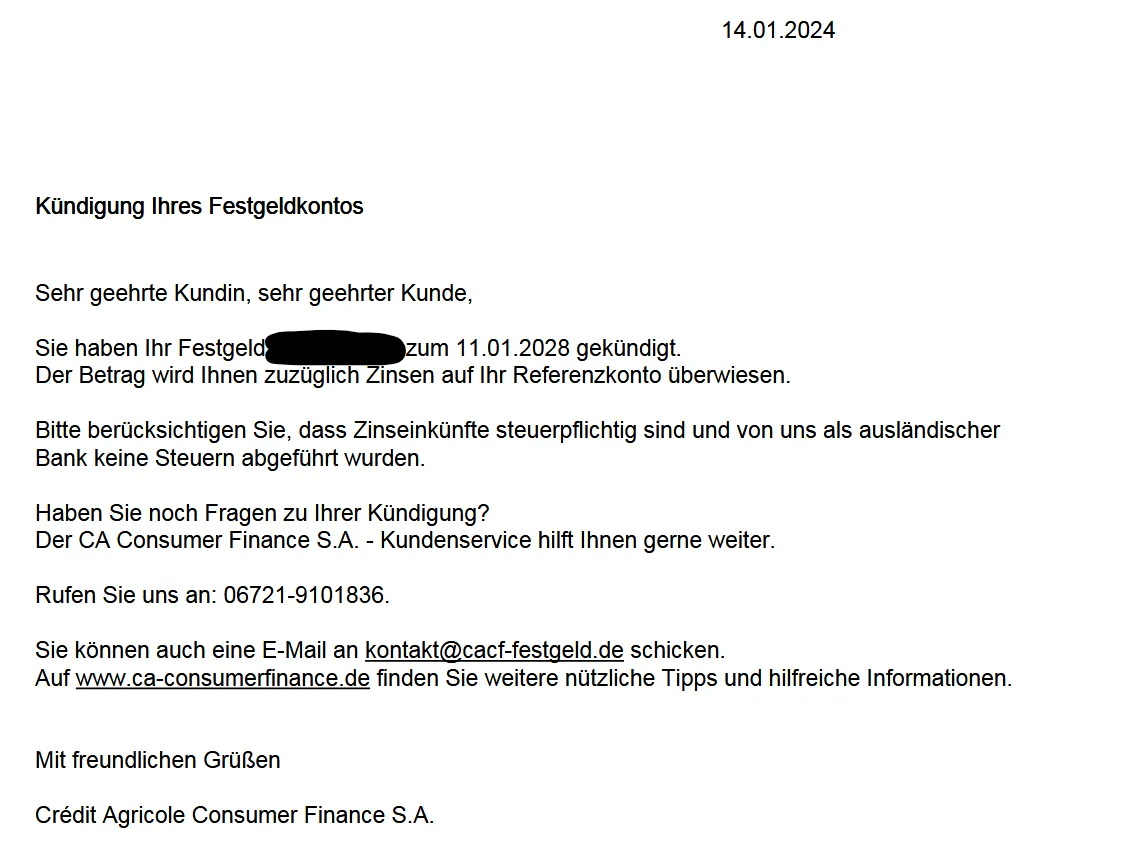

Bei der europäischen Bank (Credit Agricole) kann bekanntermaßen kein Freistellungsauftrag gestellt werden (wäre in dem Fall auch nicht zielführend gewesen, da mit den deutschen Zinserträgen die Höhe des Freistellungsauftrages bereits überschritten wurde). Die jährlichen Auszahlungen der Zinsen zu insgesamt acht Festgeldverträgen wurden teilweise noch zu Lebzeiten und in einem Fall auch sieben Tage nach dem Versterben des Erblassers auf das entsprechende Referenzkonto überwiesen. Diese Festgeldkonten wurden zwischenzeitlich, nach erfolgter Meldung des versterbens Anfang November 25, bankseitig gesperrt.

Jetzt stellen sich nachfolgende Fragen:

1. Werden Zinsen von deutschen Konten die zu Lebzeiten des Erblassers zwar erwirtschaftet, jedoch erst nach dem Versterben des Erblassers gutgeschrieben werden noch anteilig auf den Erblasser und die Erbengemeinschaft aufgeteilt, oder werden die Zinsen komplett unter Abzug von Kapitalerstragssteuer usw. für das gesamte Jahr 2025 gutgeschrieben?

2. Wie verhält es sich bei den Zinseinkünften aus dem europäischen Ausland? Dort werden ja weder Freistellungsaufträge berücksichtigt noch deutsche Kapitalertragssteuern usw. von den europäischen Banken abgeführt. Wie erfolgt die Zinsgutschrift und wie bzw. von wem muss/kann diese später bei Auszahlung steuerlich berücksichtigt werden? Für den Erblasser muss für das Jahr 2025 noch eine Einkommenssteuererklärung vorgenommen werden. Können die bis zu seinem Versterben aufgelaufenen (aber teilweise nicht gutgeschriebenen) Zinsen auch steuerlich in seiner Einkommensteuererklärung als Zinseinnahmen erklärt werden? Falls ja, müssen europäische Banken dafür entsprechende aufgeteilte Jahressteuerbescheinigungen ausstellen?

Für die Jahre 2026 bis 2028 dürfte die Angelegenheit steuerlich meiner Meinung nach klar sein, weil nach Umschreibung der Verträge auf die Erbengemeinschaft jeder Erbe gem. seinem Anteil auch die Zinseinkünfte aus den auf die Erbengemeinschaft laufenden Verträge in seiner eigenen Steuerklärung als Zinseinkünfte angeben muss. Oder gibt es hier auch noch "Fallstricke"?

Ich freue mich auf fundierte Informationen der geschätzten Mitforisten aus "unserem" Finanztip Forum

![]()