Hallo zusammen,

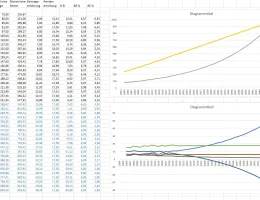

ich zahle mittlerweile ca. 25 Jahre in eine Rentenversicherung mit automatischer Anpassung ein. Diese wurde damals als Einstieg gewählt, um etwas für den Anfang zu haben, mit entsprechend kleinem Beitrag. Ehrlich gesagt lief die bisher einfach weiter, ohne dass ich mich groß darum gekümmert hätte. Da die Beiträge aber jedes Jahr um mindestens 6 % steigen, also exponentiell wachsen, wollte ich mich dann doch einmal näher damit auseinandersetzen und habe eine grobe Prognose erstellt.

Die Rente scheint ziemlich linear zu wachsen (die Rente ist bis auf Überschussanteile garantiert). Gekoppelt mit dem exponentiellen Beitragswachstum und der nach hinten verschobenen Beitragslast (weniger Zinseszins) macht das auf den ersten Blick einen zunehmend unattraktiveren Eindruck, und ich habe auch schon gelesen, dass es sinnvoll sein kann, der automatischen Erhöhung etwa im letzten Drittel zu widersprechen. Man kriegt ja quasi immer weniger raus pro Monat, auch wenn das sicher ein vereinfachter Maßstab ist.

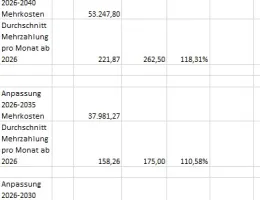

Jetzt habe ich aber auch mal durchgerechnet, wie viel mehr an Rente ich in den verbleibenden 20 Jahren pro monatlichen Mehrkosten bekommen würde, wenn ich in 5, 10, 15 Jahre die Automatik aussetze oder sie die volle Zeit weiterlaufen lasse. Da ergibt sich das Bild, dass das Weiterlaufenlassen eigentlich die beste Variante wäre. Je länger ich die Automatik weiterlaufen lasse, desto mehr monatliche Rente bekomme ich pro monatlichem "Einsatz". Und so schlecht wäre das Verhältnis gar nicht, wenn ich es damit vergleiche, 250 Euro pro Monat für 20 Jahre in eine neue Rentenversicherung zu stecken. Die kommen dann zwar auf ähnliche Höchstrenten, aber hier ist das der Garantiebetrag (grobe Prognose halt).

Sicher ließe sich da auch noch mehr rausholen, aber das wäre quasi meine Grundsicherheit, auf die dann etwas riskantere Anlagen aufsitzen können.

Die 850 Euro Beitrag am Ende sind natürlich brutal, aber wenn ich jetzt schon anfange, die durschnittlich 250 Euro mehr pro Monat dafür zur Seite zu legen (und evtl. auch konservativ anzulegen), dann sollte das eigentlich machbar sein.

Meine größte Sorge ist jetzt, dass ich hier irgendwo einen Denkfehler drinhabe oder mich verrechnet habe. Ich wäre also sehr dankbar, wenn mir jemand sagen könnte, ob ich hier in meiner Kalkulation irgendwo Mist gebaut habe oder ob das Ganze schlüssig ist. Intuitiv ist es für mich jedenfalls nicht.