Guten Tag liebe Mitglieder.

Ich habe dieses Produkt vor ein paar Jahren von der Deutschen Bank verkauft bekommen.

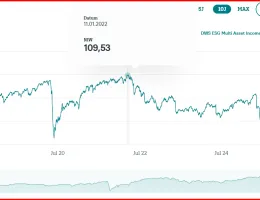

DWS ESG MU.ASS.INC.KONTR.

WKN: DWS1E4 / ISIN: LU0791195471

Einstandskurs war 109,55 €, jetzt liegt es bei 103,80 € und ein Bankberater der DB möchte mich zum Verkauf bewegen.

Was haltet ihr / was halten Sie von diesem Produkt ? Es sind rund 28.000€ angelegt.

Ich neige zum Verkauf, habe so etwas allerdings noch nicht gemacht.

Für eine Einschätzung wäre ich sehr dankbar.

Viele Grüße