Ich überlege, mir den Arero Weltfonds ins Depot zu legen - quasi als Sicherheitsbaustein. In dem sehr hilfreichen Artikel von Finanztip steht, dass die laufenden Kosten bei 0,5% liegen. Für einen gemanagten Fonds ist das natürlich günstig. Laut Kostenaufstellung z.B. auf Onvista.de kommen aber noch eine Verwaltungsgebühr von 0,35 % und eine All-in-Fee von 0,45 % hinzu. Sind diese Kosten zu den 0,5 Prozent zu addieren? Das wären dann 1,3 %, was schon deutlich teurer wäre. Weiß jemand, wie hoch die Kosten beim Arero tatsächlich sind?

Arero Weltfond Kosten

-

Chrismay -

8. Oktober 2024 um 12:26 -

Erledigt

-

-

Elena H.

8. Oktober 2024 um 15:51 Hat das Thema freigeschaltet. -

der TER ist 0,5% Sonst nichts.

Der Arero ist zwar im Mantel eines Aktiven Fonds , aber einem Misch-ETF vergleichbar.

Eben in seinen 3 Bestandteilen Aktien , REnten ROstoffe. -

quasi als Sicherheitsbaustein.

Was ist denn deine Definition von "Sicherheitsbaustein"?

-

Ein ARERO ist an sich ein gutes Produkt für die jenigen sie eben die drei Komponenten Aktien, Anleihen (EU Staatsanleihen) und Gold als All In One Lösung haben möchten. Das Kostet natürlich mehr im Vergleich zu einem reinen globalen Welt Aktien ETF.

Dies kann man natürlich auch in Eigenregie selbst bauen zu deutlich günstigeren Kosten. Jedoch muss man sich dann selbst um das Rebalancing kümmern.

Eine Möglichkeit wäre zum Beispiel das Depot mittels einen Vanguard Lifestrategy ETF (0,25 Prozent) darzustellen und dies mit Gold in Form eines ETCs oder physisch in Form von Goldmünzen. Zu beachten ist jedoch dass es sich bei den Anleihen on dem Produkt im globale Anleihen von Staatsanleihen und Unternehmensanleihen mehrerer unterschiedlicher Laufzeiten handelt.

Alternativ wählt man einen reinen Welt Aktien ETF, einen reinen Anleihen ETF seiner Wahl und rundet das mit einem Gold ETC oder Goldmünzen ab. Das dürfte nochmals einen Tick günstiger sein. Jedoch stellt sich auch hier das Rebalancing Thema.

To make it short: ein ARERO kostet 0,5 Prozent als Produkt.

Möglich dass dein Broker aber für den einmalig Kauf oder der Sparplanausführung zusätzlich etwas verlangt. Welchen hast du ?

Und zu guter letzt: ein ARERO ist ein gutes Produkt aber kein Sicherheitsbaustein.

Ein Sicherheitsbaustein ist Tagesgeld innerhalb der gesetzlichen Einlagensicherung oder kurzlaufende deutsche Staatsanleihen bester Bonität oder deren gleich gestellten Produkte bzw Anlageverhikel.

-

Ein ARERO und Gold

Kein Gold

https://www.arero.de/einfach/#map-tab-6

15% RohstoffeÜber die Rohstoffkomponente werden die Warengruppen Energie, Edel- und Industriemetalle sowie Agrarrohstoffe und Lebendvieh abgedeckt.

-

Kein Gold

https://www.arero.de/einfach/#map-tab-6

15% RohstoffeÜber die Rohstoffkomponente werden die Warengruppen Energie, Edel- und Industriemetalle sowie Agrarrohstoffe und Lebendvieh abgedeckt.

Danke für die Korrektur bzw Richtigstellung!

-

Kein Gold

https://www.arero.de/einfach/#map-tab-6

15% RohstoffeÜber die Rohstoffkomponente werden die Warengruppen Energie, Edel- und Industriemetalle sowie Agrarrohstoffe und Lebendvieh abgedeckt.

Sonst wäre es ja auch ein AreGO! 😁

-

Edel- und Industriemetalle

Aber Gold ist doch edel ...

Welche Edelmetalle sind denn dann gemeint?

Welche Edelmetalle sind denn dann gemeint? -

Aber Gold ist doch edel ...

Welche Edelmetalle sind denn dann gemeint?

Welche Edelmetalle sind denn dann gemeint?Laut der Arero-Website gar keine konkreten Edelmetalle, sondern ein Index. Ob und wieviel Gold da (mehr oder weniger mittelbar) enthalten ist, habe ich nicht nachgeschaut.

- Rohstoffe (über den Bloomberg Commodity Index Total Return 3 Month Forward) mit 15% gewichtet.

Edit: Wikipedia sagt, 14,35% Gold. Aber auch 5,91% Sojabohnen. 😁 https://en.m.wikipedia.org/wiki/Bloomberg_Commodity_Index

-

Bezüglich der Rohstoffkomponente habe ich immer gefremdelt beim ARERO.

Hat jemand etwas positives zur 15% Rohstoffkomonente zu argumentieren? -

Rohstoffe sind halt eine Klasse, die etwas anders läuft als Aktien und Anleihen. Und Unkorreliertheit ist in einem Portfolio immer gut. Ob sich das letztendlich wirklich rentiert, kann ich dir nicht sagen

-

Bezüglich der Rohstoffkomponente habe ich immer gefremdelt beim ARERO.

Hat jemand etwas positives zur 15% Rohstoffkomonente zu argumentieren?Ich habe leider mehr negative als positive Argumente.

Ein positives wäre dass man im Hinblick eines Gesamtmarktportfolios halt eine weitere Assetklasse hätte im Sinne der Diversifikation. Das war es dann aber auch schon für mich.

Kann mich auch an niemanden im deutsch- und englisch sprachigen Raum entsinne oder gelesen zu haben der das empfiehlt.

Im Gegenteil: Bogle, Malkiel und Ellis raten den average Joe sich auf folgende Assets zu beschränken:

Cash, eigengenutze Immobilie, Aktien und Anleihen.

-

Ich überlege, mir den Arero Weltfonds ins Depot zu legen - quasi als Sicherheitsbaustein.

1. Der ARERO ist mit Sicherheit kein Sicherheitsbaustein im Portfolio!

In dem sehr hilfreichen Artikel von Finanztip steht, dass die laufenden Kosten bei 0,5% liegen. Für einen gemanagten Fonds ist das natürlich günstig.

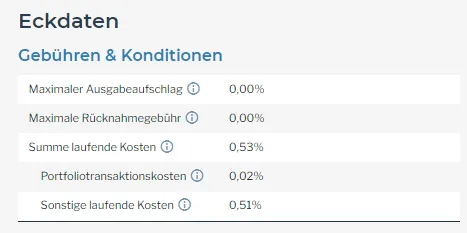

0,5% ist die offizielle TER des Arero. Allerdings fallen bei jedem Fonds auch noch Transaktionskosten an.

Diese kennt der Fondsanbieter natürlich immer erst im Nachhinein, da die Transaktionskosten ja erst nach den Transaktionen im Fonds feststeht.

Bei Fondsweb werden die Gesamtkosten eines ARERO wie folgt angegeben:

Laut Kostenaufstellung z.B. auf Onvista.de kommen aber noch eine Verwaltungsgebühr von 0,35 % und eine All-in-Fee von 0,45 % hinzu. Sind diese Kosten zu den 0,5 Prozent zu addieren? Das wären dann 1,3 %, was schon deutlich teurer wäre. Weiß jemand, wie hoch die Kosten beim Arero tatsächlich sind?

Der Broker kann auch extra Kosten für die Verwaltung von einzelnen Wertpapieren bzw. Wertpapierklassen erheben. Ob Dein Broker das tut kannst Du dem Preis/Leistungsverzeichnis Deines Brokers entnehmen.

Und genau lesen. Manche Kosten fallen nur einmalig an und manche Kosten jährlich. Und es ist langfristig ein großer Unterschied, ob einmalig 0,35% für etwas fällig werden oder ob etwas 0,35% pro Jahr kostet.

Manche Broker erlauben z.B. gar keinen Kauf/Verkauf von aktiven Fonds!

-

Ich überlege, mir den Arero Weltfonds ins Depot zu legen - quasi als Sicherheitsbaustein. In dem sehr hilfreichen Artikel von Finanztip steht, dass die laufenden Kosten bei 0,5% liegen. Für einen gemanagten Fonds ist das natürlich günstig. Laut Kostenaufstellung z.B. auf Onvista.de kommen aber noch eine Verwaltungsgebühr von 0,35 % und eine All-in-Fee von 0,45 % hinzu. Sind diese Kosten zu den 0,5 Prozent zu addieren? Das wären dann 1,3 %, was schon deutlich teurer wäre. Weiß jemand, wie hoch die Kosten beim Arero tatsächlich sind?

Kannst du die Gründe erläutern weshalb du in den ARERO investieren willst und nicht in einen ETF? Was überzeugt dich beim ARERO?

Ich sehe bei dem Produkt mehrere Probleme:

1) Die langfristige Rendite von Rohstoffen ist real negativ oder sehr schlecht (Spot 1970-2020 -1,1% p.a., Com. Futures 2,2% p.a.) und extrem riskant ( max. drawdown 77%, bei Futures sogar 89% ). Dadurch verpufft die niedrige Korrelation zu Aktien praktisch völlig.

2) Anleihen mit mittlerer und langer Laufzeit sind ein sehr schlechtes Investment in einem langfristigen Portfolio (Risiko/Rendite). Außerdem zahlt man auf den Teil auch die volle Gebühr. Wenn überhaupt, kann man das für ein Zehntel der Kosten mit einem ETF abbilden (vorzugsweise am kurzen Ende oder im Geldmarkt).

3) Der reine BIP-Ansatz von Herrn Weber hat m.E. keine wissenschaftliche Berechtigung und ist willkürlich gewählt. Nur weil ein Land ein höheres BIP und einen weniger entwickelten Kapitalmalmarkt hat, werden die wenigen Aktiengesellschaften, die im jeweiligen Land gelistet sind, höher gewichtet (z.B. Mittelstands-Deutschland oder China). Das ist m.E. unlogisch. Warum soll man mehr in DAX-Titel investieren, weil viele mittelständische deutsche Unternehmen nicht an der Börse sind? Warum mehr Geld in chinesische Unternehmen, weil der Kapitalmarkt dort aus politischen Gründen kaum vom Fleck kommt? Der ARERO hat somit im risikobehafteten Teil die Schwellenländer mit 40% und die USA mit 31% gewichtet.

Mir scheint, dass der ARERO ein typischer ,,backtest-Fonds" ist. Man hat bei Auflegung über einen backtest eine ,,ideale Mischung" gefunden und den Fonds so aufgelegt. Seit Auflage läuft der Fonds jedoch relativ schlecht im Vergleich im Vergleich zu vernünftigen Benchmarks.

-

Nur am Rande aber in dem Kontext

Ich überlege, mir den Arero Weltfonds ins Depot zu legen - quasi als Sicherheitsbaustein

"Sichere" Anlagen existieren aus meiner Sicht nicht (höchstens "risikoarme") - insoweit kann es meines Erachtens - jedenfalls beim Thema Finanzen - auch keine "Sicherheitsbausteine" geben. Schon gar nicht würde ich einen solchen Mischfonds wie den ARERO mit einer Quote von aktuell um die 61% Aktien unter "risikoarm" subsumieren ...

Für meinen Teil habe ich zwar nur Direktanlagen. Trotzdem finde ich den ARERO gar nicht mal so schlecht. Kenne einige, die den ARERO schon lange sozusagen als eine Art "Vermögensverwaltung im Kleinen" haben und damit durchaus zufrieden sind (das Gesamtpaket finde ich passabel - Performance, Vola, MMDs, m. W. automatische Rebalancing, für den Ansatz geringe Kosten). Jedenfalls scheint der ARERO samt Ansatz auf einen Bedarf bei den Kunden bzw. Anlegern gestoßen zu sein (Fondsvolumen inzwischen um die 2 Mrd. €).

Moden und/oder Trends im Bereich Finanzen habe ich schon viele erlebt (Bauherren-Modelle, geschlossene Fonds, Sonderabschreibung Ost-Immobilien, apropos USA-Bedeutung - es gab mal eine Zeit da hätte man das von Japan fast auch sagen können, aktive Investmentfonds, passive ETFs, Emerging Markets, Rohstoffe, Edelmetalle, Small Caps, Faktor ETFs usw. usw.).

Im Rückspiegel haben sich (mehr oder weniger breit) diversifizierte Ansätze - wie der Arero - recht ordentlich bis gut geschlagen (wie Golden Butterfly bzw. Pinwheel (Tyler), Ray Dalio All Weather bzw. All Seasons, Harry Brown Permanent Portfolio usw.) Nicht bei allen (aus meiner Erfahrung eher bei einer nur überschaubaren Gruppe der Anleger) steht die höchstmögliche Performance - noch dazu nur über lange Zeiträume - im absoluten Vordergrund.

Wer das ähnlich sieht, für den kann - aus meiner Sicht - der ARERO durchaus eine Überlegung wert sein.

Dir gute Gedanken und dann ebensolche Finanz-Entscheidungen !

-

Gerd Kommer sieht in in diesem Blogbeitrag auch mehr Argumente gegen als für Rohstoffe im Portfolio. Vor allem wegen langjährig schlechter Rendite.

Ich selbst kann das so bestätigen. Habe seit Jahren einen Minianteil eines Rohstoff ETF im Depot rumdümpeln. Dessen Rendite ist eine Vollkatastrophe und der macht demnächst den Abflug

Mir genügen als Rohstoffkomponente dann ein paar Goldmünzen im Schliessfach.

Mir genügen als Rohstoffkomponente dann ein paar Goldmünzen im Schliessfach. -

Gerd Kommer sieht in in diesem Blogbeitrag auch mehr Argumente gegen als für Rohstoffe im Portfolio.

Der besagte Protagonist - Gerd Kommer - sieht stets die meisten und besten Argumente für seine Meinung, seinen Ansatz, seine Produkte, seine kommerzielle Vermögensverwaltung usw.

Diese pro domo Sicht fällt etwas auf - obwohl ich auch kein Fan von Rohstoffen bin. Das Folgende gilt daher auch für mich:

Mir genügen als Rohstoffkomponente dann ein paar Goldmünzen im Schliessfach.

Wenn es bei mir auch ein klein wenig mehr als ein "paar Goldmünzen" sind.

Die Frage wäre, ob Gold nur ein Rohstoff ist - oder immer noch Geld bzw. ultimatives Geld.

Erinnert sei an den legendären Dialog von Ben Bernanke (Fed Chairman) und Ron Paul, der Bernanke fragte "Why do Central Banks hold Gold ?" - wenn es doch kein Geld ist ...

-

"Sichere" Anlagen existieren aus meiner Sicht nicht (höchstens "risikoarme") - insoweit kann es meines Erachtens - jedenfalls beim Thema Finanzen - auch keine "Sicherheitsbausteine" geben.

Auch wenn ich dir zustimme, dass es keine „sicheren Anlagen“ gibt, sondern „risikoarme“ bzw. präziser solche mit mehr und solche mit weniger Risiko, sehe ich es überhaupt nicht so, dass es keine „Sicherheitsbausteine“ geben kann. Absolute Sicherheit gibt es in keinem Bereich des Lebens, dennoch kann man den Begriff Sicherheit durchaus auch relativ verwenden. Und ein „Sicherheitsbaustein“ soll doch nur ausdrücken, dass er das Risiko der Gesamtvermögensallokokation mehr in Richtung Sicherheit verschiebt, er trägt zu mehr Sicherheit bei - relativ. Das mag nun eine Frage der Definition von Begriffen sein, aber der Begriff des „Sicherheitsbausteins“ ist ja nun wirklich in einschlägiger Literatur geläufig, soweit ich weiß. Darauf hinzuweisen, dass es keine sicheren Anlagen gibt halte ich immer für sinnvoll. Aber das schließt den Begriff nicht aus, finde ich.

Dass der Aero Fonds kein Sicherheitsbaustein ist, höchstens solche seinerseits enthält in Form bestimmter Assetklassen, sehe ich aber auch so.

-

Für meinen Teil habe ich zwar nur Direktanlagen. Trotzdem finde ich den ARERO gar nicht mal so schlecht. Kenne einige, die den ARERO schon lange sozusagen als eine Art "Vermögensverwaltung im Kleinen" haben und damit durchaus zufrieden sind (das Gesamtpaket finde ich passabel - Performance, Vola, MMDs, m. W. automatische Rebalancing, für den Ansatz geringe Kosten). Jedenfalls scheint der ARERO samt Ansatz auf einen Bedarf bei den Kunden bzw. Anlegern gestoßen zu sein (Fondsvolumen inzwischen um die 2 Mrd. €).

Na ja, wie gut oder schlecht ein Fonds ist, hat weniger mit subjektiver Meinung zu tun, sondern lässt sich relativ einfach und neutral messen. Außerdem wissen wir ja, dass Fondsvolumen, also die Beliebtheit bei Anlegern, kein Qualitätsmerkmal darstellt (siehe die atemberaubende Underperformance der meisten aktiven Fonds und den Großteil der von der Finanzindustrie verkauften Produkte).

Der Arero wurde nach der Finanzkrise aufgelegt und seine Rendite liegt bei 6,68% p.a.. Nominal versteht sich. Das ist ein extrem schlechter Wert. Er liegt selbst im Vergleich mit aktiven Mischfonds im Mittelfeld. Eine 60/40 Benchmark und so gut wie jeden Portfolio-ETF underperfomed er deutlich. Inflationsbereinigt war der Arero bisher als Langfristinvestment ein absoluter Rohrkrepierer.

-

Auch wenn ich dir zustimme, dass es keine „sicheren Anlagen“ gibt, sondern „risikoarme“ bzw. präziser solche mit mehr und solche mit weniger Risiko, sehe ich es überhaupt nicht so, dass es keine „Sicherheitsbausteine“ geben kann.

Aus meiner Sicht schon semantisch ein Widerspruch.

Darauf hinzuweisen, dass es keine sicheren Anlagen gibt halte ich immer für sinnvoll. Aber das schließt den Begriff nicht aus, finde ich.

Aus meiner Sicht schon semantisch ein weiterer Widerspruch.

Dass der Aero Fonds kein Sicherheitsbaustein ist, höchstens solche seinerseits enthält in Form bestimmter Assetklassen, sehe ich aber auch so.

Wie sollte ein solcher Fonds mit aktuell einer Aktienquote von > 60% "risikoarm" sein ?

Und welches sollten die "Sicherheitsbausteine" in Form von "Anlageklassen" sein ? Weder Anleihen (wenn dann nur sehr bedingt), noch Rohstoffe und schon gar nicht Aktien sind "risikoarme" Anlageklassen ...

-