Hat denn schon jemand das neue scalable bekommen, der vorher schon das alte hatte?

Neues Scalable Depot

-

Planschkuh -

10. Dezember 2024 um 08:02 -

Erledigt

-

-

Also bisher nicht aber das kann ja bis Q4 2025 dauern, so lange sitzt man es aus…

-

Also bisher nicht aber das kann ja bis Q4 2025 dauern, so lange sitzt man es aus…

Also eigentlich soll nach Zustimmung das neue SC Depot in wenigen Wochen verfügbar sein.

-

Mal sehen wie es dann regulär klappt.

Und nun hat es dann doch geklappt, Echtzeitüberweisung ist verbucht. Klappt wunderbar. Ein zweites Giro ist auch direkt hinterlegt (mehrere Referenzkonten). Sehr schön.

-

Also bisher nicht aber das kann ja bis Q4 2025 dauern, so lange sitzt man es aus…

Das neue SC Depot bekommen laut Erik Podzuweit (einer der Mitgründer) im Alles auf Aktien-Podcast vom 14.12. auch alle Bestandskunden, die dem Umzug zugestimmt haben bereits im Januar 2025.

Lediglich der Übertrag des Depotbestands bei der Baader Bank zum neuen SC Depot zieht sich bis ins Q4 2025 hin.

Man hat also für 1 knappes Jahr als Bestandskunde 2 Depots, eins bei der Baader Bank und eins direkt bei SC.

-

Na das wird ja dann spannend…

-

Finde das in der Tat auch spannend!

Ich befürchte aktuell, dass noch weitere Banken oder Depotanbieter dieses Modell in der nahen Zukunft kopieren werden, oder?

Es scheint, mit diesem Modell (wie TR oder bald SC) einfach attraktive Zinsen im Angebot zu haben, ohne Neukundenbonus, ohne Geldmarktfonds, für ein "bisschen" höheres Risiko.

Wie hoch ist dieses Ausfall-Risiko überhaupt?

Ich habe verstanden, dass ich nicht dauerhaft hohe Beträge dort als Anlage parken sollte, aber ansonsten müssen schon ein paar Sachen zusammenkommen, dass das Verrechnungskonto futsch ist.

Was meint Ihr? werden weitere Anbieter dieses Modell auch bald anbieten und dann hat sich die ganze Arbeit mit dem Depotwechsel erledigt? Weil die anderen auch nur noch dieses Modell fahren?

Aktuell tendiere ich dazu den Januar abzuwarten, dann bei SC zu bleiben, also beim neuen SC.

-

Im Alles auf Aktien Podcast hat Erik Podzuweit gesagt,

dass das Geld, welches 30 Tage lang nicht investiert wurde, in den GeldmarktETF geschoben wird. Ich nehme mal an, dass das "betragsscharf" betrachtet wird.

Wenn also 10k € dort eingehen und ich nach 10 Tagen für 50€ was kaufe, werden nach weiteren 20 tagen vermutlich die restlichen 9950€ in den GeldmarktETF fließen.

Ist aber nur eine Vermutung. Ich kann mir nicht vorstellen, dass das schon reichen würde, um den Gesamtetrag vor dem Verschieben zu retten.

-

Also warten wir ab, ab wann wir eine neue IBAN von SC zugeteilt bekommen. Dann sieht man ja was mit den „alten“ Depotbestandteilen passiert.

-

Finanztip hat sich auch schon geäußert.

Jetzt stellt sich nur noch die Frage, ob man als Bestandskunde mit seinem Geld den early adopter spielen möchte.

-

So, wie ich das bisher verstehe, hat man sofort Zugriff auf das Geld. Also im trivialen Fall sowas wie:

(1) man hat irgendwo 20000€ her, die man investieren möchte.

(2) man überweist das Geld auf das Verrechnungskonto.

(3) SC teilt das Geld ggf sofort so auf, wie es ihnen gefällt. Und zwar die exakten 20.000€ und nicht nur in der Stückelung, die gerade zufällig zum Xtrackers ETF passt.

(4) ein paar Tage später investiert man das Geld dann in die gewünschten ETFs.

Ich bin kein Bankmensch und weiß nicht, wie im Detail Kundenkonten bei der Bank hinterlegt sein müssen.

Das Geld wird nicht herumliegen, sondern die Bank wird (wie bei Trade Republic) den Barbestand gering halten und den Großteil halt auf eigene Kappe in Form von Geldmarktfonds anlegen. Wir hatten das Thema bereits in Bezug auf Trade Republic. Dort wurde auf Anfrage behauptet, der Anteil des Verrechnungskontos, das dem einzelnen Kunden zugeordnet werde, sei dessen Sondervermögen. Ich glaube das nicht, aber ich weiß es nicht. Ich glaube, daß dieser Anteil der Bank zugeordnet ist.

Wer auf Nummer sicher gehen möchte, kann für sein Geld ja ausdrücklich Geldmarktfonds kaufen. Das ist bei Scalable Capital billig, und so hat er sein Geld dann definitiv im eigenen Depot.

Ich kann mir übrigens nicht vorstellen, daß es bei Sparplänen anders ist: Die ganzzahlige Anzahl ETF-Anteile steht im Depot des Kunden, die gebrochenen Anteile (maximal 1 pro Posten) simuliert die Bank mit eigenen Mitteln. Rechtlicher Eigentümer dieser ETF-Anteile dürfte die Bank sein.

Wie schnell des Geld bei SC nach dem Verkauf von ETFs zum Handel zur Verfügung steht, weiss ich nicht.Gleich natürlich. Das Konto soll ja aussehen wie ein normales Konto. Wenn Du eigene ETF-Anteile kaufst, hast Du in beide Richtungen je zwei Börsentage Verzögerung. Beim Kauf schadet das kaum (Dir entgeht nur die Rendite für 2 Tage), beim Verkauf mußt Du zur Gutbuchung halt 2 Tage warten.

Ich bin kein Angsthase und auch kein Erbsenzähler. Wenn nach einer Anlaufphase keine großen Probleme gemeldet werden, bin ich wohl dabei.

-

Im Alles auf Aktien Podcast habe ich das Interview so verstanden, dass es bei Bruchstücken ein Kontrahentenrisiko gegenüber Scalable Capital gibt. (Das trifft aber sicher nicht nur auf SC, sondern auf alle Broker zu). Podzuweit konnte das aus dem Stand nicht sicher sagen, die Antwort von SC ist ab 1h14min zu hören.

-

Im Alles auf Aktien Podcast habe ich das Interview so verstanden, dass es bei Bruchstücken ein Kontrahentenrisiko gegenüber Scalable Capital gibt. (Das trifft aber sicher nicht nur auf SC, sondern auf alle Broker zu). Podzuweit konnte das aus dem Stand nicht sicher sagen, die Antwort von SC ist ab 1h14min zu hören.

Das würde meine Vermutung bestätigen. Wie sollen die das auch technisch anders realisieren?

-

-

Diese komischen Anlagestrategien bewirbt auch die ING, die sich genau auf dieses Produkt stützt.

-

Bei mir gab es aktuell noch nichts von SC, so sind wir weiter gespannt wie das dann wirklich umgesetzt wird.

-

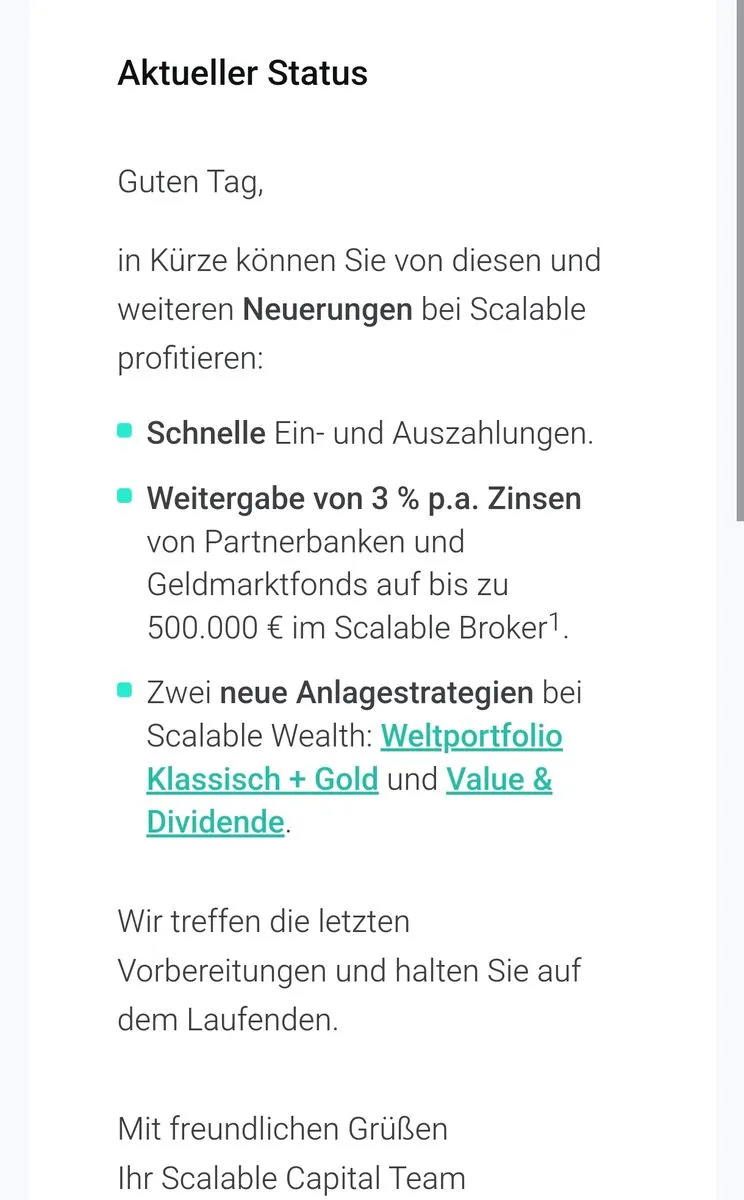

Eine echte Neuigkeit ist nicht dabei, nur dass der Zinssatz jetzt schon um 25 Basispunkte niedriger liegt als vor wenigen Wochen angekündigt.

Und selbst das ist ja keine Neuigkeit, da sie wie TR den EZB Zins weitergeben und jedesmal einfach direkt mitziehen.

-

Auf den Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C Acc. (DBX0AN) gibt es ja z.Z. ungefähr 2,9% p.a. (€STR + 0,1% - 0,1% TER). Hier gibt es ja sozusagen eine tägliche Verzinsung.

Beim neuen Verrechnungskonto von Scalable wird ja aktuell mit 3% Zinsen p.a. geworben. Vermutlich erfolgt die Zinsgutschrift (wie beim alten Verrechnungskonto) quartalsweise.

Ich Frage mich nun, ob die 10 Basispunkte mehr beim neuen Verrechnungskonto durch die geringere Frequenz der Zinsgutschrift wieder zunichte gemacht werden. Dann bliebe nur noch der Vorteil des (hoffentlich) schnelleren Zugriffs, da man die Wertpapierabrechnung nicht abwarten müsste...

-

Das kann dann nur jemand testen der schon das neue SC gebucht hat oder schon umgestellt wurde.

-

Ich Frage mich nun, ob die 10 Basispunkte mehr beim neuen Verrechnungskonto durch die geringere Frequenz der Zinsgutschrift wieder zunichte gemacht werden.

Ich habe das bei mal bei https://www.zinsen-berechnen.de/tagesgeldrechner.phpdurchgespielt:

2,983809% bei täglicher Zinsgutschrift 2,9%

3,07685% bei Zinsgutschrift im Quartal 3,0%

bei der 30/360-Zinsmethode und wenn ich keinen Denkfehler habe.

-