Was mirnach der extrem heftigen Diskussion hier im Forum immer noch fehlt, ist eine einigermaßen aufklärendeAntwort wie hoch, denn der Rendite unterschied in der Vergangenheit ungefähr war zwischen ausschütten und thesaurierenden Aktien oder Fonds war

Die Frage ist, was genau du mit was vergleichen möchtest.

Es gibt ja z.B. bei vielen ETF eine ausschüttende und eine thesaurierende Variante. So z.B. von iShares für den MSCI World. Diese unterscheiden sich in der Performance kaum voneinander. Das liegt schon daran, dass die Ausschüttungsrendite bei solchen marktbreiten ETF sowieso sehr gering ist (1-2%); auf diese Ausschüttungen kommen dann die bekannten steuerliche Effekte zum Tragen, was aber im großen und ganzen nicht viel ausmacht, wenn man davon ausgeht, dass die Ausschüttungen nach Versteuerung direkt wieder investiert werden.

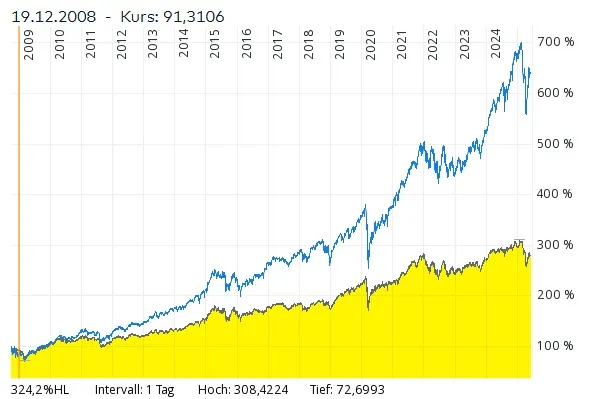

Dann gibt es auch ETF, die gezielt in Aktien mit hohen Dividendenrenditen investieren. Da ist die Bandbreite enorm. Dennoch einfach ein Beispiel: Ein „normaler“ S&P 500 ETF hat über die letzten 5 Jahre eine Rendite von ca. 100% erzielt. Der S&P Dividend Aristocrats ETF hat über die gleiche Zeit eine Rendite von ca. 60% eingefahren (inkl. Ausschüttungen). Das ist jetzt aber ein willkürlich ausgewählter Vergleich über einen willkürlichen Zeitraum. Die Frage wie groß genau der Renditeunterschied ist lässt sich so nicht beantworten, weil es einfach eine riesige Anzahl von ganz unterschiedlichen Produkten gibt.