Wohngebäudeversicherung Sichere Dein Haus gegen Feuer, Sturm und Wasser ab

Finanztip-Expertin für Versicherungen

Das Wichtigste in Kürze

So gehst Du vor

Inhalt

Extremwetterereignisse kommen immer häufiger vor und verursachen teils schwere Schäden an Gebäuden – ein Sturm fegt Ziegel vom Dach, Fenster gehen durch umherfliegende Äste zu Bruch, durch Hochwasser läuft der Keller voll. Damit Du solche Schäden nicht selbst zahlen musst, brauchst Du eine passende Gebäudeversicherung. Aber bevor ein Schaden überhaupt entsteht, solltest Du unbedingt prüfen, ob deine Versicherung auch alle wichtigen Leistungen enthält. Das ist vor allem bei Flutschäden wichtig.

Anders als etwa bei der Kfz-Haftpflicht bist Du als Eigentümer eines Hauses oder einer Wohnung nicht verpflichtet, eine Wohngebäudeversicherung abzuschließen. Dennoch empfehlen wir diese Versicherung unbedingt. Eine Immobile ist eine große Investition, die durch unterschiedliche Gefahren wie Feuer, Leitungswasser oder Sturm gefährdet sein kann. Im schlimmsten Fall kann ein großer Schaden den finanziellen Ruin bedeuten.

Wir haben untersucht, wie Du als Hauseigentümer die für Dich günstige und passende Wohngebäudeversicherung finden kannst. Da die Tarifbedingungen und -leistungen sehr umfangreich sind und die Beiträge von vielen individuellen Merkmalen wie Wohnfläche, Ausstattung oder Adresse des Gebäudes abhängen, empfehlen wir Dir den Wohngebäudeversicherungsvergleich über ein Online-Portal. Denn das ist die beste Möglichkeit, um einen zu Dir passenden Tarif zu bekommen, der gute Leistungen und einen guten Preis hat. Nach unserer Einschätzung ist das Vergleichsportal Mr-Money besonders hilfreich. Einzelheiten zu unserem Vorgehen und unserer Auswahl erfährst Du am Ende des Textes.

Wenn Du Vergleichsportale nutzt, bedenke einige Punkte: Bei unserer Untersuchung hat der günstigste angezeigte Tarif nicht unbedingt unsere Mindestkriterien erfüllt. Bei unserer Empfehlung Mr-Money lag der beste Tarif im Schnitt auf Platz vier der günstigsten Tarife. Trotz Filtermöglichkeiten mussten wir die Leistungen der Tarife auf die Mindestkriterien hin untersuchen, um den passenden, günstigen zu finden.

Außerdem bieten Vergleichsportale nur eine begrenzte Anzahl an teilnehmenden Versicherungsunternehmen. Vor allem die großen Anbieter fehlen meist. Wenn Dir das Angebot bei Vergleichsportalen nicht ausreicht oder Du eine persönliche Beratung vorziehst, erkundige Dich bei einem Versicherungsberater oder zum Beispiel Deiner Hausratversicherung nach passenden Tarifen für eine Wohngebäudeversicherung, wenn Du mit ihr zufrieden bist. Dadurch kannst Du im Schadensfall auch Streit um Zuständigkeiten vermeiden.

Der Vergleich über ein Portal kann Dir dennoch helfen – so findest Du den günstigsten Preis für Tarife, an dem Du Dich bei der weiteren Suche orientieren kannst. Worauf Du neben den Mindestkriterien für den besten Preis achten musst und was die wichtigsten Infos rund um die Wohngebäudeversicherung sind, liest Du in diesem Ratgeber.

Die Wohngebäudeversicherung zahlt für Schäden am Gebäude und an festem Inventar. Dazu gehören zum Beispiel Heizungsanlagen, aber auch die Einbauküche, der fest verlegte Fußboden und die eingebaute Badewanne.

Wenn hingegen Möbel oder Ähnliches beschädigt werden, ist das ein Fall für die Hausratversicherung. Bildlich gesprochen: Würde Dein Haus auf den Kopf gestellt, wäre alles, was herausfällt, über die Hausratversicherung versichert, der Rest über die Wohngebäudeversicherung.

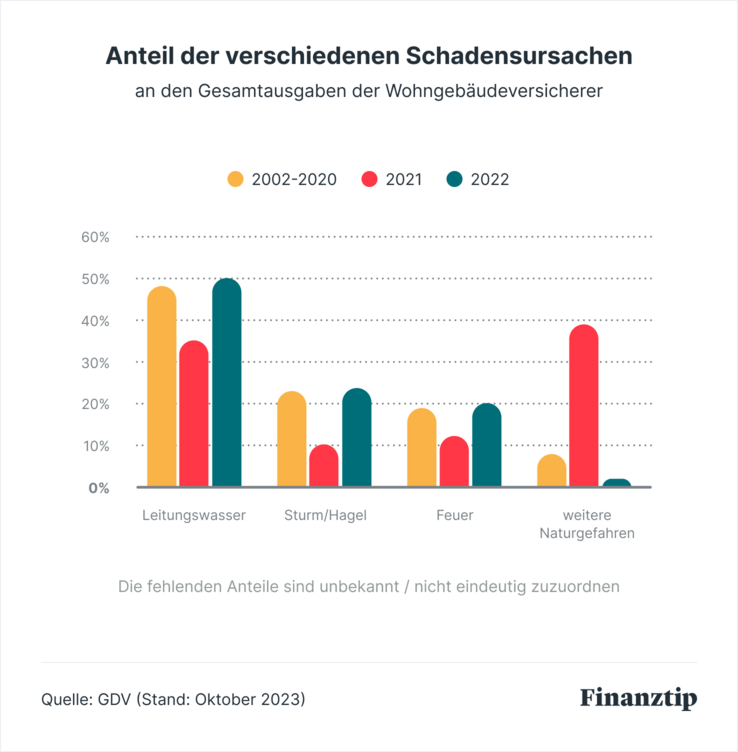

Die verbundene Wohngebäudeversicherung setzt sich aus verschiedenen Bausteinen zusammen, die Du individuell auswählen kannst. Diese sind die Absicherung gegen Feuer, Leitungswasser, Sturm und Hagel sowie Elementarschäden. Bis auf Letztere sind diese Bausteine meist in den Versicherungen standardmäßig eingeschlossen. Elementarschäden musst Du explizit mitversichern, was die Versicherung oft teurer macht. Allerdings solltest Du bei der Absicherung Deines Hauses nicht am Versicherungsschutz sparen. Und gerade die letzten Jahre haben gezeigt: Extremes Wetter und damit die Gefahr von Elementarschäden werden häufiger auftreten – selbst in Regionen, die bisher als sicher galten.

Die Feuerversicherung zahlt bei Schäden am Haus, die durch Brand, Blitzschlag, Explosion oder Implosion entstehen (Abschnitt A 3 VGB 2022). Sie greift auch bei fest eingebauten elektrischen Installationen wie der Stromversorgung für Lampen und Steckdosen.

Achtung: Ein Rauchmelder ist Pflicht. Gemäß der Bauverordnungen der meisten Bundesländer musst Du Rauchmelder in Schlafräumen, Kinderzimmern und Fluren anbringen. Fehlen die Rauchmelder, kannst Du im Versicherungsfall auf einem Teil der Kosten sitzenbleiben.

Die Leitungswasserversicherung übernimmt Schäden durch Leitungswasser und Frost sowie andere Bruchschäden (Abschnitt A 4 VGB 2022). Falls also kalkhaltiges Wasser oder Frost die Leitungen im Haus zum Bersten bringt, greift die Versicherung.

Die Versicherung leistet bei Sturmschäden ab Windstärke Acht und bei Hagelschäden (Abschnitt A 5 VGB 2022). Etwa, wenn bei Sturm das Dach abgedeckt wird und repariert werden muss. Sie kommt auch für Folgeschäden auf, zum Beispiel wenn es durch ein abgedecktes Dach regnet.

Standardtarife in der Wohngebäudeversicherung greifen in aller Regel nicht bei Elementarschäden. Das bedeutet, dass die Versicherung nicht für die Folgen aufkommt, wenn Dein Gebäude durch Überschwemmung, Erdbeben, Erdrutsch, eine Lawine oder Starkregen beschädigt wird. Um auch gegen diese Risiken abgesichert zu sein, musst Du Deinen Versicherungsschutz um den Baustein Elementarschadenversicherung erweitern.

IIn unserem letzten Wohngebäudeversicherungstest Ende 2022 konnten wir erkennen, dass die Versicherer für den Abschluss der Elementarschadenabsicherung immer einen Aufschlag verlangen. Wie hoch dieser konkret ausfällt, ist stark vom Versicherer und vom Wohnort abhängig. Bei unserer Abfrage lag der Aufschlag mal bei moderaten 8 Prozent, mal wurde mehr als das Fünffache verlangt.

Befindet sich Dein Gebäude in einem Risikogebiet für Überschwemmungen, Erdbeben, Erdrutsche oder Lawinen – zum Beispiel an einem Fluss oder an einem Hang –, ist eine Elementarschadenversicherung ein Muss. Um das eigene Risiko besser einzuschätzen, bietet der Gesamtverband der Versicherer (GDV) einen Hochwassercheck an. Dort kannst Du Deine Wohnadresse eingeben und prüfen, wie groß die Gefahr ist, von Überschwemmung durch Flüsse oder Starkregen betroffen zu sein.

Sehr gute Wohngebäudeversicherungen definieren sich über die Leistung und den Preis. Wenn Du eine Wohngebäudeversicherung – wie von uns empfohlen – über das Online-Portal Mr-Money suchst, solltest Du die folgenden Mindestkriterien in die Suchmaske eingeben. Bei dem von uns empfohlenen Vergleichsportal war dies möglich.

Grobe Fahrlässigkeit - Wichtig ist, dass die Versicherung auch Schäden infolge grober Fahrlässigkeit abdeckt. Verursachst Du einen Schaden grob fahrlässig, zahlen Versicherungen in aller Regel nicht. Ein Beispiel: Du heizt im Winter nicht und deshalb bricht ein Wasserrohr. Bei einem Tarif, der die Folgen grob fahrlässigen Handelns ausschließt, verweigert die Versicherung die Leistung. Wir empfehlen daher, grobe Fahrlässigkeit mit abzusichern. Setze bei der Tarifsuche das entsprechende Häkchen.

Abbruch- und Aufräum-, Bewegungs- und Schutzkosten - Wenn zum Beispiel nach einem Sturm Baumteile vom Dach entfernt werden müssen, sollte Deine Versicherung diese Kosten übernehmen.

Folgen von Überspannungsschäden - Nach einem Blitzeinschlag können durch Überspannung Schäden an angeschlossenen Elektrogeräten wie Fernseher oder Router entstehen.

Kurzschluss- und Sengschäden - Wenn diese Schäden nicht durch ein versichertes Ereignis verursacht werden, also durch Blitzschlag oder einen Brand, sind diese in der Regel ohne diese Klausel nicht versichert. Sengschäden, die innerhalb des Hauses auftreten, kannst Du mit einer Hausratversicherung abdecken.

Mehrkosten durch behördliche Auflagen - Wenn Du beim Wiederaufbau, zum Beispiel nach einem Hausbrand, teuren Wärmeschutz anbringen musst, den Du vorher nicht hattest, der inzwischen jedoch Pflicht ist. Oder wenn Du Erde abtragen lassen musst, weil giftige Substanzen eingesickert sind. Auch eine solche Dekontamination von Erdreich sollte mit abgesichert sein.

Wasserzuleitungs- und Wasserableitungsrohre - Wenn sie der Versorgung des Gebäudes dienen, sollten sowohl die Rohre auf dem versicherten Grundstück als auch außerhalb versichert sein.

Schäden durch Einbrüche - Wenn bei einem Einbruch Schäden am Gebäude entstehen, sollten diese von der Versicherung abgedeckt sein.

Rückstau - Wenn es sehr stark regnet, kann die Kanalisation überlaufen. Das Abwasser gelangt dann unter Umständen über Abflussrohre in Dein Haus. Diese Schadensursache muss meist explizit abgesichert werden.

Download Checkliste Mindestkriterien

Unfertige Gebäude - Es ist ratsam, sich bereits frühzeitig mit der Wohngebäudeversicherung zu beschäftigen, auch wenn diese Versicherung nicht zahlt, bevor das Gebäude fertiggestellt ist. Denn während des Baus kann sie bereits als Feuerrohbauversicherung laufen und schützen. Sobald das Haus fertig ist, lässt sich die Feuerrohbauversicherung dann in eine Wohngebäudeversicherung umwandeln.

Such Dir am besten noch vor Baubeginn auf dem von uns empfohlenen Vergleichsportal Mr-Money eine für Dich passende Wohngebäudeversicherung. Und wähle in der Suchmaske statt „Wohngebäude“ das Merkmal „Feuerrohbau“ aus. Du musst dann nur noch Deinen Versicherer davon in Kenntnis setzen, sobald Du fertig gebaut hast. Damit endet Deine Feuerrohbauversicherung.

Du kannst Dich nicht gegen alle Schäden, die an Deinem Haus entstehen können, mit einer Wohngebäudeversicherung absichern. Einige Schäden sind gar nicht versicherbar, andere kannst Du nur separat und zu teilweise hohen Kosten absichern.

Krieg - Kriegsschäden oder Folgen von inneren Unruhen ersetzt die Wohngebäudeversicherung nicht.

Kernenergie - Gegen einen Reaktorunfall in der Nähe Deines Hauses kannst Du Dich nicht absichern.

Vorsatz - Wenn Du einen Schaden vorsätzlich verursachst, ist dieser nicht versichert. Im Gegensatz zur groben Fahrlässigkeit kannst Du Vorsatz nicht mitversichern.

Schäden durch Bergbau - Wenn es aufgrund von Bergbauarbeiten zu einer Erdsenkung kommt und dies Schäden an Deinem Haus verursacht, ist das meist ausgeschlossen vom Versicherungsschutz. Dafür muss dann allerdings das Bergbauunternehmen für die Schäden haften.

Sturmflut - laut Musterbedingungen nicht mitversichert. Es gibt einen deutschen Wohngebäudeversicherer, der auch Schäden durch Sturmflut mitversichert. Außerdem gibt es Spezialversicherer, die Sturmflutversicherungen anbieten.

Grund- und Regenwasser - Die Wohngebäudeversicherung kommt nur für Schäden durch Leitungswasser auf. Grundwasserschäden, Schäden durch Überschwemmung und witterungsbedingten Rückstau sind nicht enthalten. Mit einer Erweiterung um Elementarschäden kannst Du zumindest einen Teil dieser Schäden absichern. Zum Beispiel wenn Fluss- oder Regenwasser ins Haus läuft und Schäden verursacht. Dringt Grundwasser unterhalb der Oberfläche ans Mauerwerk und beschädigt beispielsweise das Fundament, ist dieser Schaden auch nicht versichert.

Leichter Sturm - Die Versicherung muss nicht zahlen, wenn sich die Schäden bei einer Windstärke unter Acht ereignet haben. Musst Du Deinem Versicherer die Windstärke nachweisen, reicht oft schon ein Verweis auf die Tagespresse oder ein Wetteramt. Sollte es zu einem Streit kommen, musst Du beim deutschen Wetterdienst ein Gutachten einholen.

Versicherungsschutz von Wärmepumpen - Immer mehr Hausbesitzer interessieren sich für eine Wärmepumpe oder haben bereits eine. Du musst bei dieser Investition aber beachten, dass sie nicht standardmäßig in Deiner Wohngebäudeversicherung abgesichert ist. Dafür musst Du genau in Deinen Vertrag schauen oder bei Deinem Versicherer nachfragen. Viele Anbieter schließen Wärmepumpen in einem hochpreisigen Tarif mit ein, alternativ kannst Du sie explizit gegen einen Aufpreis mitversichern. Mehr dazu findest Du in unserem Ratgeber zur Wärmepumpen-Versicherung.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Die Wohngebäudeversicherung kalkuliert den Beitrag anhand der Versicherungssumme, also dem Betrag, den Du im Schadensfall maximal erhalten würdest. Versichert ist in der Regel der Neuwert des Gebäudes – die Summe, die nötig wäre, um das Haus in gleicher Größe und Ausstattung zum aktuellen Zeitpunkt wiederaufzubauen. Aus diesem Grund ist eine feste Versicherungssumme nicht ratsam, denn die Baukosten steigen kontinuierlich. Um das zu vermeiden, ist die Summenberechnung zum sogenannten gleitenden Neuwert (Wert 1914) empfehlenswert und heute auch üblich. Anhand Deiner Angaben zum Gebäude berechnen Versicherungen oder Vergleichsportale wie die von uns empfohlene Vergleichsplattform Mr-Money dann den aktuellen Neubauwert und die Versicherungssumme.

Die Preise für Gebäudeversicherungen variieren deutlich. Der Unterschied erklärt sich vor allem durch die unterschiedlichen Leistungen, aber auch der Wohnort spielt eine wichtige Rolle. Vor dem Abschluss einer Wohngebäudeversicherung solltest Du daher Preise und Leistungen genau vergleichen. Sonst zahlst Du schnell zu viel oder bekommst nur einen unzureichenden Schutz.

In unserer Untersuchung Ende 2022 haben wir für 19 unterschiedliche Immobilienprofile die Preise erhoben. Dabei handelte es sich um sieben Profile an unterschiedlichen Adressen, mit zum Teil unterschiedlichen Gebäudemerkmalen ‒ freistehendes Haus, Doppelhaushälfte, unterschiedliche Quadratmeterzahlen und Baujahr. Innerhalb dieser Profile veränderten wir noch ein- oder zweimal je ein Merkmal, zum Beispiel Vorschäden, mit oder ohne Elementarschäden und weitere, um zu sehen, welche Merkmale sich wie auf den Preis auswirken.

Den größten Aufschlag verlangen Versicherungen, wenn das Risiko von Elementarschäden mitversichert werden soll. Dieser Aufschlag fällt höher aus, wenn das Haus in einer gefährdeten Region für Elementarschäden liegt. Abhängig von Deiner Adresse und der Versicherung erhöhten sich die Beiträge in unserer Abfrage zwischen 8 und 580 Prozent. Auch das Baujahr spielt beim Preis eine wichtige Rolle. Je neuer das Haus, desto günstiger die Beiträge. Mit höheren Beiträgen musst Du rechnen, wenn Du innerhalb der letzten fünf Jahre Vorschäden hattest. Dein Alter spielt hingegen keine Rolle für die Beiträge.

Im Jahr 2023 stieg mit dem Baupreisindex der Anpassungsfaktor für den gleitenden Neuwert. Grund dafür war die hohe Inflationsrate. Somit stieg auch der Neuwert Deines Hauses und die Versicherungssumme. Der Baupreisindex erhöht sich im Jahr 2024 erneut, wenn auch nicht so stark wie im Jahr davor.

Die Versicherer, die zum gleitenden Neuwert versichern, müssen ihre Beiträge gemäß des Baupreisindex anpassen. Daher stiegen die Beiträge für diese Wohngebäudeversicherungen ab Januar 2023 um etwa 15 Prozent. Ab Januar 2024 stiegen sie erneut um 7,5 Prozent. Das gilt auch für bestehende Verträge.

Wir hatten Ende 2022 Versicherungsbeiträge abgefragt und mit den Ergebnissen aus unserer Untersuchung im Frühjahr 2021 verglichen. Zu diesem Zeitpunkt konnten wir noch keine flächendeckenden Preisanstiege erkennen. Vielmehr hatten die Versicherer die Preiserhöhung nach und nach umgesetzt. Denn bei einer Nachuntersuchung im April 2023 hatten sich dann die flächendeckenden Preiserhöhungen für Neuabschlüsse gezeigt.

Auch im Jahr 2024 wird es dauern, bis die Beitragssteigerungen von 7,5 Prozent bei allen Anbietern zu sehen sind. Für Bestandskunden kann es bis Ende des Jahres dauern, da die Beitragserhöhung immer zum Ende eines Versicherungsjahres angekündigt wird. Hast Du Deinen Wohngebäudeversicherungsvertrag im Dezember abgeschlossen, bekommst Du die Beitragserhöhung auch erst im Dezember ins Haus, für das nächste Versicherungsjahr. Für 2024 hast Du Deine Beiträge ja in diesem Fall schon gezahlt.

| Vertragsbeginn Januar | Vertragsbeginn Ende Dezember | |

|---|---|---|

| Beitrag 2023 | 500 Euro | 500 Euro |

| Beitrag 2024 | 537,50 Euro | 500 Euro |

| Beitrag 2025 | 537,50 Euro | 537,50 Euro |

Beiträge steigen um 7,5 Prozent

Quelle: eigene Berechnungen (Stand: 17. Januar 2024)

Wie Du an der Beispielrechnung siehst, kann es sich lohnen, wenn die Möglichkeit besteht, den Versicherungsvertrag eher zum Ende eines Kalenderjahres abzuschließen. Dann kommt auch die Beitragserhöhung später bei Dir an. Aber monatelang auf Schutz verzichten solltest Du dafür natürlich nicht.

Wie im vergangenen Jahr ist zu erwarten, dass die angekündigten Beitragssteigerungen nicht gleichmäßig bei allen Anbietern 7,5 Prozent betragen werden. Während einige Versicherer stabile Beiträge haben und nur um den gestiegenen Baupreisindex erhöhen, werden die Beitragssteigerungen bei anderen weit über das angekündigte Maß hinausgehen.

Wenn die Preise steigen, ist es umso wichtiger, genau zu vergleichen. Bei Mr-Money kannst Du neben dem generellen Tarifvergleich auch Deinen derzeitigen Tarif angeben. Wenn dieser noch gelistet ist, bekommst Du direkt angezeigt, wie gut Dein Tarif im Vergleich zu anderen ist.

Wichtig: Erhöht Deine Versicherung die Beiträge gemäß des veröffentlichten Anpassungsfaktors, hast Du kein Sonderkündigungsrecht. Dieses hast Du nur, wenn Dein Versicherer den Beitrag um die Baupreisanpassung und ohne Leistungsverbesserung erhöht (§ 40 VVG). Hat Deine Versicherung die Beiträge über den Anpassungsfaktor hinaus erhöht, kannst Du außerordentlich kündigen, weil die Beitragserhöhung über die Leistungsverbesserung hinausgeht.

Hin und wieder kommt es im Schadensfall zum Streit, ob nun die Wohngebäudeversicherung oder die Hausratversicherung zuständig ist. Wenn Du beide Verträge beim selben Anbieter abschließt, ist die Schadensregulierung in der Regel einfacher. Dann müssen sich die Versicherer nicht erst einigen, wer für welchen Schaden aufkommt.

Es kann in jedem Fall nicht schaden, bei Deinen Versicherern einmal anzufragen, ob es Rabatte gibt, wenn Du beide Versicherungen dort abschließt. Vielleicht bekommst Du sogar ein Angebot, das günstiger ist, als über ein Vergleichsportal.

Auch während der Vertragslaufzeit solltest Du einiges beachten, um Deinen Versicherungsschutz nicht zu gefährden. Du bist beispielsweise verpflichtet, dem Versicherer Veränderungen an Deinem Gebäude mitzuteilen. Denn sie können den Wert Deines Hauses erhöhen, aber auch das Risiko. Ein hochwertiger neuer Bodenbelag oder eine moderne Heizungsanlage erhöhen zum Beispiel den Wert Deines Hauses und damit auch die Versicherungssumme der Wohngebäudeversicherung. Meldest Du dies nicht, ist Dein Haus im Ernstfall nicht ausreichend versichert ‒ und Du wirst den höheren Wert nicht erstattet bekommen.

Wenn Du Dir eine Photovoltaikanlage auf Dein Dach bauen lässt, musst Du ebenfalls die Versicherung informieren. Zum einen erhöht sie den Wert Deiner Immobilie und es kann sein, dass die Versicherung die Gefahr nun höher einschätzt – Elektronik, die Feuer fangen und das gesamte Haus in Brand setzen kann, aber vor allem Hagel, der die gesamte Anlage zerstören kann. Zum anderen willst Du diese Investition selbst vielleicht auch gegen Schäden absichern. Viele Wohngebäudeversicherungen bieten auch Schutz für Deine PV-Anlage an, aber nicht alle. Du solltest also prüfen, welche Tarife diesen Schutz enthalten und ob dieser die Versicherung teurer macht. Du kannst aber auch eine eigenständige Photovoltaik-Versicherung abschließen.

Im Schadensfall kann es mit der Wohngebäudeversicherung zu Streit über die Regulierung des Schadens kommen. Dokumentiere die Schäden am Gebäude daher genau mit Fotos und einem schriftlichen Bericht. Melde die Schäden unverzüglich Deiner Versicherung, das heißt, sobald Du vom Schaden erfahren hast und es Dir möglich ist, Deine Versicherung zu kontaktieren. Je nach Schadenshöhe schickt sie einen Gutachter vorbei.

Du musst außerdem Notmaßnahmen ergreifen, um weitere Schäden abzuwenden. Dazu gehört zum Beispiel, dass Du bei Leitungswasserschäden den Haupthahn der Wasserleitung zudrehst, sobald Du den Schaden bemerkst. Hat ein Sturm das Dach beschädigt, solltest Du dieses mit einer Plane abdecken. Eine vollständige Reparatur kann allerdings keiner von Dir verlangen. Wie gesagt: Es geht um Maßnahmen, mit denen Du weitere Schäden abwendest. Natürlich immer nur, ohne Dich dabei selbst zu gefährden.

Wenn Du Deiner Versicherung einen Schaden meldest, reichen die ersten Informationen oft nicht aus, damit diese eine abschließende Entscheidung treffen kann. Es ist dann üblich, dass Dir Deine Versicherung eine Reparaturfreigabe über einen bestimmten Betrag erteilt, um erste Reparaturen vornehmen zu lassen. Gleichzeitig fordert der Versicherer weitere Unterlagen, die den Schaden und die Kosten dokumentieren. Bewahre also alle Rechnungen, Kostenvoranschläge und beschädigten Teile auf.

Bedenke, dass die Reparaturfreigabe erteilt wird, bevor sich der Versicherer tatsächlich mit dem Versicherungsfall befasst hat, um Dir schnell zu helfen. Vor allem nach der Flut im Ahrtal hatten Versicherer aufgrund der hohen und vielen Schäden schnell erst einmal Reparaturfreigaben überwiesen. Dies stellt aber noch keine Kostenübernahmeerklärung dar. Es kann dann weiterhin passieren, dass Dein Versicherer nach genauer Prüfung die Schadensregulierung – zumindest teilweise – ablehnt. Im Fall der Ahrtal-Flut hatte dies beispielsweise mit der fehlenden Absicherung gegen Elementarschäden zu tun. Wichtig ist also, die Schreiben des Versicherers regelmäßig genau zu lesen und im Zweifel noch einmal nachzufragen, um böse Überraschungen zu vermeiden.

Nach einem Schadensfall kannst sowohl Du als auch Deine Versicherung den Vertrag außerordentlich kündigen. Welche weiteren ordentlichen und außerordentlichen Kündigungsregeln es gibt, erfährst Du im Ratgeber Wohngebäudeversicherung kündigen.

Tarife in der Wohngebäudeversicherung sind von vielen individuellen Merkmalen abhängig. So spielt neben der Ausstattung und Größe des Gebäudes vor allem die Lage eine Rolle. Dabei ist auch die Frage relevant, ob sich das Wohngebäude in einem Risikogebiet für Elementargefahren befindet.

Du musst daher beim Abschluss einer Wohngebäudeversicherung die genaue Adresse Deines Wohngebäudes angeben. Nur mit dieser Angabe kann die Versicherung Dir den Preis für Deinen Versicherungsvertrag überhaupt nennen. Um dennoch eine große Anzahl an Tarifen abzufragen, empfehlen wir den Vergleich über ein Online-Portal. Das ist die beste Möglichkeit, um eine günstige Wohngebäudeversicherung mit guten Leistungen zu bekommen. Daher sind auch wir den Weg über verschiedene Online-Portale gegangen und haben diese für Dich getestet.

Wir haben auf Google mit den Begriffen „Wohngebäudeversicherung“, „Gebäudeversicherung“, „Wohngebäudeversicherung Vergleich“ und „Wohngebäudeversicherung Test“ nach passenden Portalen gesucht. Seiten von Versicherungsunternehmen, Seiten ohne Vergleichsrechner und Duplikate haben wir entfernt.

Daraus entstand die Grundgesamtheit von 35 Seiten mit Vergleichsrechnern. Bei diesen haben wir geprüft, ob nach grober Fahrlässigkeit gefiltert werden kann und die Ergebnisse auch korrekt waren. Außerdem haben wir geprüft, bei welchen Seiten Rechner anderer Seiten eingebaut waren, die keinen Mehrwert zum Original hatten, also zum Beispiel andere oder mehrere teilnehmende Versicherungen.

Es blieben zehn Seiten, bei denen wir im nächsten Schritt mit zwei Profilen die Beiträge abgefragt haben. Ziel war es, herauszufiltern, welche übrig gebliebenen Duplikate im Ergebnis einen Mehrwert bieten. Machen zum Beispiel die anderen teilnehmenden Versicherungen einen Unterschied? Nach dieser Prüfung blieben vier Vergleichsportale übrig, die wir weiter untersuchten. Das waren Mr-Money, Verivox, Ino24 sowie Heim und Immobilien.

Auf den vier genannten Portalen haben wir dann für insgesamt 19 Profile Abfragen vorgenommen. Diese unterschieden sich:

im Standort, es waren alle Gefahrenklassen vertreten

in der Ausstattung: mit und ohne ausgebautem Dach und Keller, Photovoltaikanlage, Ein-, Zweifamilienhaus, Größe

im Baujahr

ob eine Vorversicherung vorhanden ist

im Alter der Versicherungsnehmer

mit und ohne Absicherung von Elementarschäden

Die von uns ausgewählten Tarife sehen eine jährliche Zahlungsweise vor sowie 500 Euro Selbstbeteiligung. In besonderen Fällen haben wir auch eine höhere Selbstbeteiligung akzeptiert. Sie mussten auch Schäden infolge grober Fahrlässigkeit bis zur vollen Versicherungssumme zahlen. Für folgende Kosten mussten sie darüber hinaus einspringen:

Schäden durch Brand, Blitz, Sturm und Hagel bis zur Versicherungssumme

Rauch- und Rußschäden, einige Profile bis zur vollen Versicherungssumme

Abbruch- und Aufräum- sowie Bewegungs- und Schutzkosten

Überspannungsschäden

Mehrkosten infolge behördlicher Auflagen

Kosten für Dekontamination von Erdreich

Schäden durch Wasserzuleitungs- und Wasserableitungsrohre auf und außerhalb des Versicherungsgrundstücks, die der Versorgung des Gebäudes dienen, mindestens 5.000 Euro

Hotelkosten 150 Euro pro Nacht, mindestens 100 Tage

Schäden am Gebäude infolge von Einbrüchen

Einige Profile haben wir mit und ohne Elementarschäden abgefragt. Wenn Elementarschäden mitversichert waren, musste dieser Schutz bis zur Versicherungssumme gelten. Ergebnisse dieser Abfragen: Die zusätzliche Absicherung von Elementarschäden ist unserer Einschätzung nach kostenintensiv. Wenn dieser Baustein eingeschlossen wurde, erhöhten sich die Beiträge um bis zu 580 Prozent.

Kein Portal bot Filtermöglichkeiten, die alles bis zu den von uns geforderten Versicherungssummen abbilden konnten. Daher mussten wir uns die Details der Tarife in der Ergebnisliste jeweils genauer anschauen. Dafür sortierten wir das Ergebnis des Rechners nach dem Preis. Beginnend mit dem günstigsten, sahen wir uns im nächsten Schritt die Tarifdetails und Versicherungsbedingungen an, um zu prüfen, ob der Tarif alle Merkmale in der von uns definierten Höhe abdeckte. War dies nicht der Fall, überprüften wir den zweiten Tarif und so weiter. Meist lag der passende Tarif an Stelle zwei bis fünf.

Wir empfehlen das Vergleichsportal Mr-Money. Verivox bietet einen ebenso umfangreichen und gut funktionierenden Filter, jedoch handelt es sich hier um den Rechner von Mr-Money, ohne dass Verivox einen eigenen Mehrwert bietet.

Ino24 und Haus und Immobilie zeigten deutlich höhere durchschnittliche Abweichungen vom Bestpreis, hier fanden wir Tarife im mittleren und oberen Preissegment. Zudem tauchten bei Ino24 zwei Fehler auf: Eine Adresse wurde nicht der korrekten Gefahrenklasse zugeordnet, was zu einem falschen, zu niedrigen Beitrag führte. Außerdem konnten wir hier keinen Feuerrohbau absichern.

Dass Mr-Money meist auf dem ersten Platz liegt, ist einem einzelnen Tarif zu verdanken, den die anderen Portale nicht führten. Wenn dieser wegfällt, könnte sich das Ergebnis verschieben. Die günstigsten, passenden Tarife über alle Profile waren bei zwei der vier geprüften Portale deutlich teurer; gleichzeitig enthielten Verivox und Mr-Money sehr viele gleiche Anbieter. Daher war nach unserer Einschätzung das Risiko klein, dass die Ergebnisse bei Mr-Money deutlich schlechter ausfallen könnten.

Das Alter des Antragstellers schien bei unserer kleinen Stichprobe keine Rolle zu spielen, jedoch das Alter des Hauses. Je neuer ein Haus war, desto günstiger waren die Versicherungsbeiträge. Wenn es Vorschäden gab, stieg der Preis ebenfalls.

* Was der Stern bedeutet:

Finanztip gehört zu 100 Prozent der gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, ihre Finanzen selber zu machen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links aber anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Ob und in welcher Höhe uns ein Anbieter vergütet, hat keinerlei Einfluss auf unsere Empfehlungen. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen geben wir immer nur redaktionell unabhängig und nach strengen Finanztip-Kriterien. Mehr Infos