ETF Vergleich Der passende ETF für Dein Depot

Experte Geldanlage

Das Wichtigste in Kürze

So gehst Du vor

Consorsbank: 200 € Prämie für Depotwechsel

Traders Place: 100 € Geldmarkt-ETF

Comdirect: 75 € Prämie

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Inhalt

Diese drei Buchstaben begegnen Dir bei der Geldanlage immer wieder: E, T und F. Ein börsengehandelter Indexfonds, auf Englisch „Exchange Traded Fund“ oder kurz ETF, folgt der Wertentwicklung bekannter Börsenindizes wie Dax, MSCI World oder S&P 500. Das hat den großen Vorteil, dass Du Dich nicht selbst um die Auswahl der einzelnen Unternehmen und ihrer Aktien kümmern musst.

Doch das Angebot an ETFs ist riesig. So konntest Du Ende 2024 an der Börse Xetra in über 2.300 ETFs investieren. Nicht jeder davon ist ein gutes Investment. Wir helfen Dir schnell und einfach mit diesem Ratgeber den passenden ETF für Dich zu finden.

Finanztip hat im Frühjahr 2025 über 2.300 ETFs betrachtet und kann 28 Exchange Traded Funds verschiedener Anbieter empfehlen. Die empfohlenen ETFs sind aus unserer Sicht die besten Aktien-ETFs. Mit jedem der ETFs kannst Du langfristig und breitgestreut in Aktien investieren. Weitere ETFs sind nicht nötig.

In diesem Ratgeber stellen wir Dir diese ETF-Empfehlungen vor. Ist das Thema ETF komplett neu für Dich und Du möchtest erfahren, warum sie eine so sinnvolle Geldanlage für deine Altersvorsorge sind? Dann lies am besten in unserem Einsteigerratgeber zu Exchange Traded Funds (ETF).

Bist Du bereits mit den Grundlagen vertraut, bist Du in diesem Ratgeber richtig. In unserem ETF-Vergleich findest Du alle unsere Aktien-ETF-Empfehlungen auf einen Blick. Suchst Du den passenden ETF für Dich und Dein Depot, hilft Dir unser ETF-Finder.

Bei den ETFs in unserem ETF-Vergleich handelt es sich um breitgestreute Aktien-ETFs, die für den langfristigen Vermögensaufbau geeignet sind. Finanztip-Berechnungen haben gezeigt, dass Anleger, die in der Vergangenheit beliebige 15 Jahre in einen weltweit ausgerichteten Aktien-Indexfonds investierten, niemals Geld verloren haben. Dahinter steckt, dass ein solcher ETF Verlustrisiken auf viele Schultern verteilt und dadurch ausgleicht.

Zu unseren Empfehlungen gehören nur ETFs, die einen der folgenden Aktienindizes nachempfinden:

Fonds, die sich nur auf eine einzelne Branche konzentrieren wie Wasserstoff-ETFs oder ETFs mit Cannabis-Aktien, sind dagegen höchstens als kleine Beimischung geeignet. Denn sonst investierst Du zu viel Geld in eine einzelne Branche und gehst damit ein hohes Risiko ein. Läuft es dort schlecht, können dies andere Branchen nicht ausgleichen.

Ausschlaggebend für unsere Empfehlung war, dass es den ETF schon mehr als fünf Jahre an der Börse zu kaufen gibt, mehr als 100 Millionen Euro Anlegergeld investiert sind und wichtige Anlegerinformationen zum Produkt auf Deutsch zur Verfügung stehen.

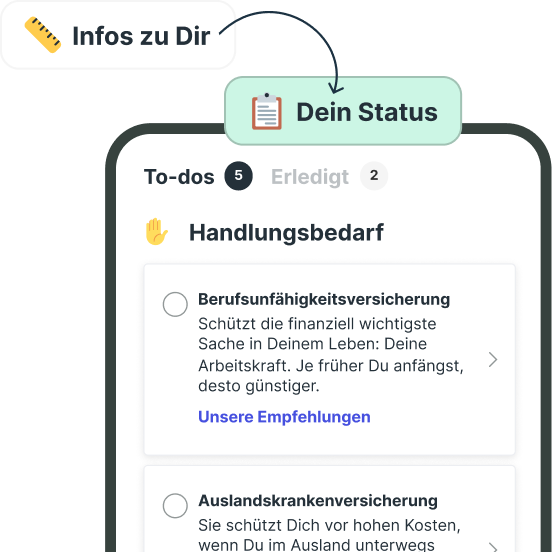

In wenigen Schritten zeigen wir Dir mit dem Finanztip Check-Up, wo Du bereits gut aufgestellt bist und an welcher Stelle Du noch etwas optimieren kannst.

Ein gewisses Alter eines ETF muss sein, um prüfen zu können, ob der ETF die Wertentwicklung des zugrundeliegenden Index auch wirklich getroffen hat. Ein gewisses Anlagevolumen ist nötig, um nicht zu riskieren, dass der ETF-Anbieter den Indexfonds wieder vom Markt nimmt, weil er sich nicht lohnt.

Die laufenden Kosten eines ETF sind dagegen kein Empfehlungskriterium. Denn Finanztip-Berechnungen über die vergangenen Jahre haben gezeigt, dass ETFs mit niedrigeren laufenden Kosten nicht systematisch jedes Jahr mehr Rendite erzielt haben als teurere ETFs.

Außerdem sind nicht alle anfallenden ETF-Kosten in der angegebenen Total Expense Ratio (TER) enthalten. Finanztip rechnet die tatsächliche Wertentwicklung jedes empfohlenen ETF nach, um für Dich zu guten Empfehlungen zu kommen.

Manche ETFs verleihen zum Beispiel einen Teil der Aktien kurzfristig an andere Banken, was zusätzlichen Gewinn einbringt. Oder sie schaffen es, sich mehr Quellensteuer erstatten zu lassen. Dafür lohnen im Zweifel die höheren Kosten.

Am Ende kommt es darauf an, dass der ETF nach Kosten nah an die Wertentwicklung des sogenannten Nettoindex herankommt. Dies schaffen alle der von uns empfohlenen ETFs. Der Nettoindex nimmt den Wert aller Aktien, zieht Quellensteuern davon ab und addiert Ausschüttungen wie Dividenden.

ETFs werden in der Regel von Banken und speziellen Fondsgesellschaften aufgelegt. In Europa am größten sind ETFs der Marke iShares, die zum US-Vermögensverwalter Blackrock gehören. Es folgen ETFs der Marke Amundi, die mehrheitlich zur französischen Bank Crédit Agricole gehören, sowie ETFs der Marke Xtrackers, die über die Fondsgesellschaft DWS mehrheitlich zur Deutschen Bank gehören.

Weitere bekannte ETF-Marken sind die Großbank UBS aus der Schweiz, die US-amerikanischen Anbieter Vanguard, SPDR (sprich: Spider) und Invesco, sowie die britische HSBC-Bank. Auch die deutsche Fondsgesellschaft Deka hat ETFs im Angebot. Den Schwerpunkt ihres Angebots bilden aber weiterhin aktiv gemanagte, aus unserer Sicht nicht empfehlenswerte Fonds.

Neben den genannten breitgestreuten Aktien-ETFs empfehlen wir auch eine Reihe von Geldmarkt-ETFs, die Du als Alternative zum Tagesgeld nutzen kannst. Diese investieren nicht in Aktien, sondern in Anleihen. Wie diese ETFs funktionieren und welche wir empfehlen, erfährst Du in unserem Ratgeber zu Geldmarktfonds

Altersvorsorge klingt kompliziert? Dabei geht es um Dein Geld, Deine Zukunft. Je früher Du startest, desto größer der Zinseszinseffekt. Deine Rentenlücke schließt sich nicht von allein – fang heute an!

In unserem ETF-Vergleich findest Du insgesamt 28 Aktien-ETFs, die wir empfehlen. Welcher davon am besten für Dich geeignet ist, hängt vor allem von zwei Punkten ab:

Mit unserem Finanztip-ETF-Finder gelingt Dir die Suche nach dem passenden ETF besonders einfach. Denn er fragt nicht nur Deine Vorlieben ab, sondern berücksichtigt auch welches Depot Du hast. Als Ergebnis erhältst Du einen Überblick über alle ETFs, die Deine Kriterien erfüllen und erfährst zudem, wie hoch die Kaufgebühr bei Deinem Depotanbieter ist.

Möchtest Du eine unserer ETF-Empfehlungen kaufen und anschließend verwahren, musst Du nicht extra zur Filialbank gehen. Die Gebühren, die Banken häufig für das Wertpapierdepot verlangen, kannst Du Dir sparen. Eröffne stattdessen ein kostenloses Online-Depot bei einer Direktbank oder einem Broker.

Wir empfehlen Dir entweder Depots, bei denen Du ETFs sehr günstig kaufen und verkaufen kannst, oder besonders praktische Depots.

Nachdem Du das Depot eröffnet hast, kannst Du Dir Deinen ausgewählten ETF kaufen. Damit Du auch sicher den richtigen ETF kaufst, gibst Du die passende Wertpapier-Identifikationsnummer (ISIN) an.

Wie Du genau vorgehst, um ETFs tatsächlich zu erwerben, haben wir Dir Schritt für Schritt im Ratgeber Aktien kaufen zusammengestellt.

Kleiner Spoiler: Es lohnt sich, nach einer gewissen Zeit von einem der ETFs aus unserem ETF Vergleich auf einen anderen umzuschwenken, der zwar in seinen Eigenschaften möglichst ähnlich ist, aber trotzdem eine andere Kennnummer hat.

Hintergrund ist, dass Du dann bei einem späteren Verkauf Steuern später zahlst und damit die Wertentwicklung Deines Depots steigerst. Wie das genau funktioniert und mit wie viel zusätzlichen Euro Du rechnen kannst, erklären wir im Ratgeber zur Finanztip 3x10 Strategie.

Grundsätzlich hast Du die Wahl, eine größere Summe auf einmal zu investieren oder zum Beispiel monatlich oder vierteljährlich in kleineren Raten in einem ETF-Sparplan anzusparen. Hast Du eine größere Summe Geld übrig, die Du langfristig nicht benötigst, ist es sinnvoll, die auf einmal zu investieren. Einen ETF-Sparplan kannst Du dann zusätzlich erstellen und so Geld investieren, das Du von Deinem Einkommen überbehältst. Dabei ist es gar nicht so entscheidend, wann Du zu sparen beginnst: Hauptsache, Du bleibst langfristig dabei.

Bei Aktien-ETFs raten wir Dir dazu, mindestens 15 Jahre investiert zu sein. Für einen kürzeren Anlagehorizont empfehlen wir Dir hingegen Tages- oder Festgeld. Eine weitere Alternative sind Geldmarkt-ETFs. Wie Du Dein Portfolio aufteilen kannst, erfährst Du in unserem Ratgeber zur Geldanlage.

Hast Du jahrelang in den ETF investiert, möchtest Du die Anteile natürlich irgendwann wieder zu Geld machen. Wie Du dabei vorgehen kannst, erfährst Du in unserem Ratgeber zum Auszahlplan. Mit unserem Entnahmerechner kannst Du außerdem errechnen, wie viel Geld du regelmäßig aus dem ETF entnehmen kannst.

Interessierst Du Dich genauer für die Kosten von ETFs, kannst Du Dir im Wertpapierprospekt oder auf den Übersichtsseiten im Internet die Total Expense Ratio (TER) anschauen. Sie drückt aus, wie viel Prozentpunkte die darin enthaltenen Kosten die jährliche Rendite mindern – und wird daher auch Gesamtkostenquote oder Effektivkostenquote genannt.

Die TER umfasst die pauschalen Gebühren, die beim ETF für Verwaltung, Depotbank und das Erstellen von Anlegerinformationen anfallen. Dazu kommen die Mehrwertsteuer und andere kleinere Gebühren. ETF-Anbieter schätzen die TER und ziehen sie in der Regel monatlich oder vierteljährlich vom Fondsvermögen ab. Bei ETFs liegt die TER meist zwischen 0,1 und 0,5 Prozent pro Jahr.

Nicht enthalten in der TER sind Transaktionskosten, die der Fonds beim An- und Verkauf von Wertpapieren bezahlen muss. Die tatsächlichen Kosten des ETF liegen also immer etwas über der TER, die für das zurückliegende Geschäftsjahr ermittelt wird.

Vor einer Einzelorder oder bei Einrichtung eines Sparplans zeigt Dir Dein Broker eine ausführliche Information über die ETF-Kosten an.

Grundsätzlich gilt für jeden Fonds und auch für ETFs: Geld, das in Fondsanteilen steckt, ist Sondervermögen und geschützt. Du musst Dich also nicht sorgen: Sollte Dein ETF-Anbieter pleitegehen, gehören Dir Deine Fondsanteile weiterhin.

Im Detail schreibt das Gesetz vor, dass Fondsgesellschaften das Geld ihrer Kunden getrennt vom Unternehmensvermögen aufbewahren müssen (§ 92 KAGB). Wie das genau funktioniert, liest Du in unserem Ratgeber zur ETF-Sicherheit.

Auf eine Sache solltest Du vorbereitet sein: Die Anteile eines breitgestreuten Aktien-ETF werden im Wert schwanken. Das ist bei allen Investments an der Börse so und Du brauchst davon nicht beunruhigt sein.

Wichtig ist, dass Du langfristig investiert bleibst. Denn der Blick in die Vergangenheit zeigt: Nach mindestens 15 Jahren haben sich solche ETFs immer von zwischenzeitlichen Tiefs erholt. Unsere Analysen zeigen, dass Du langfristig bei einem von uns empfohlenen Aktien-ETF durchschnittlich mit einer Rendite von sechs Prozent pro Jahr rechnen kannst.

In unserem ETF-Vergleich findest Du sowohl synthetische als auch physische ETFs. Die folgende Tabelle zeigt Dir den Unterschied:

| physisch replizierende ETFs | synthetische ETFs |

|---|---|

| Der ETF hält alle Aktien, die im Originalindex vertreten sind, oder nahezu alle. Letzteres heißt „optimized sampling“. | Der ETF-Anbieter lässt sich Indexentwicklung über ein Tauschgeschäft (Swap) von einer Bank zusichern. Er selbst baut ein Trägerportfolio mit Aktien großer Unternehmen auf. |

| Um mehr Einnahmen zu erzielen, verleiht der ETF-Anbieter Aktien am Kapitalmarkt. | ETF-Anbieter nutzen Tauschgeschäfte, weil sie so die Entwicklung des Index kostengünstiger nachbilden können. |

| Die Wertpapierleihe ist besichert und wird in der Regel täglich ausgeglichen. | Die Tauschgeschäfte sind besichert. Im Falle einer Insolvenz der Bank werden das Trägerportfolio des ETF-Anbieters und Sicherheiten der Bank – meist Staatsanleihen – liquidiert. |

Quelle: Finanztip-Recherche (Stand: 2025)

Viele Anleger können sich besser vorstellen, dass ein ETF-Anbieter Indexaktien einfach nachkauft – und halten das Vorgehen von physisch replizierenden ETFs darum für sicherer. Hingegen lassen sich die Aktien-Tauschgeschäfte bei synthetischen Fonds nur schwer nachvollziehen. Manche fürchten, bei einer Pleite des ETF-Anbieters nicht den vollen Indexwert zurückzubekommen.

Am Ende ist das Risiko, im Falle einer Insolvenz des ETF-Anbieters oder der Bank als Tauschpartner Geld zu verlieren, bei beiden ETF-Arten sehr gering – und sehr theoretisch. Im Detail erklären wir Dir die möglichen Risiken in unserem Ratgeber ETF-Sicherheit.

Je populärer ETFs werden, umso mehr kritische Stimmen melden sich zu Wort. Häufig taucht etwa die Frage auf, ob es riskanter ist, in Aktien-ETFs statt in traditionelle Aktienfonds anzulegen. Um es vorwegzunehmen: Wenn Du in einen ETF investierst, der nicht etwa einen Nischenmarkt nachzeichnet, sondern einen bekannten, großen Aktienindex wie den MSCI World, hast Du nichts zu befürchten. Mehr zu den Kritikpunkten liest Du in unserem Einsteigerratgeber zu ETFs.

Im Frühjahr 2025 haben wir über 2.300 ETFs betrachtet, die an der Börse Xetra gehandelt werden können oder auf dem Portal Just-ETF gelistet sind. Daraus haben wir 54 ETFs recherchiert, die einen weltweiten Aktien-Index nachbilden. Um in unsere Empfehlungen aufgenommen zu werden, mussten die ETFs diese Kriterien erfüllen:

Einige Anbieter haben jeweils einen thesaurierenden und einen ausschüttenden Fonds im Angebot – in dem Fall empfehlen wir beide, wenn das Gesamtvolumen des Haupt- und dazugehörigen Teilfonds die 100 Millionen Anlagevolumen übersteigt.

Nach Untersuchung auf die genannten Kriterien können wir insgesamt 28 weltweite Aktien-ETFs empfehlen. Die Details zu unserer Analyse für Industrieländer-ETF findest Du im Ratgeber MSCI World ETF Vergleich und die Details zu unserer Analyse für Industrie- und Schwellenländer-ETF findest Du im Ratgeber MSCI ACWI. Für unsere Analyse von nachhaltigen ETFs haben wir zusätzliche Kriterien angelegt. Die Details zur Analyse liest Du im Ratgeber nachhaltige Geldanlage.

Zum Vermögensaufbau besonders geeignet:

Günstige und praktische Depotanbieter für den Kauf von ETFs:

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.