MSCI ACWI - ETFs auf den MSCI All Countries World Index Diese Alle-Länder-ETFs sind die Besten für Dein Depot

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

So gehst Du vor

Diese Neukundenprämien gibt es aktuell bei unseren Depot-Empfehlungen:

· 1822direkt: bis zu 500 € für Depotumzug

· Consorsbank: 200 € für Depotumzug

· Traders Place: 100 €

Weinfreunde haben längst nicht nur die klassischen Anbauländer im Glas. Beim Fußball sind einige Spiele der zweiten Liga weitaus attraktiver als in der ersten Bundesliga. Auch an der Börse lohnt es sich in die zweite Liga des Aktienmarktes zu schauen. Etwa nach Asien, Lateinamerika, Osteuropa und Afrika. Denn Du kannst dort ohne besonderen Aufwand investieren. Und zwar mit Exchange Traded Funds (ETFs) auf den MSCI All Country World Index, der aus rund 2.800 Unternehmen aus Industrie- und Schwellenländern besteht.

In diesem Ratgeber erfährst Du, wie dieser Index aufgebaut ist und welche ETFs wir für Deine Geldanlage empfehlen.

Wir empfehlen fünf ETFs, die neben Industrieländern auch Schwellenländer umfassen und unsere Finanztip-Kriterien für ETFs erfüllen. Drei davon bilden den MSCI All-Country World Index (MSCI ACWI) ab. Hinzu kommen zwei ETFs auf den ähnlich aufgebauten FTSE All World Index. Einen passenden ETF für Dein Depot findest Du mit unserem Finanztip ETF-Finder. Gib in der Fragen-Strecke an, dass der ETF auch Aktien aus Schwellenländern enthalten soll. Mehr zu unseren Empfehlungskriterien liest Du im Kapitel So haben wir untersucht.

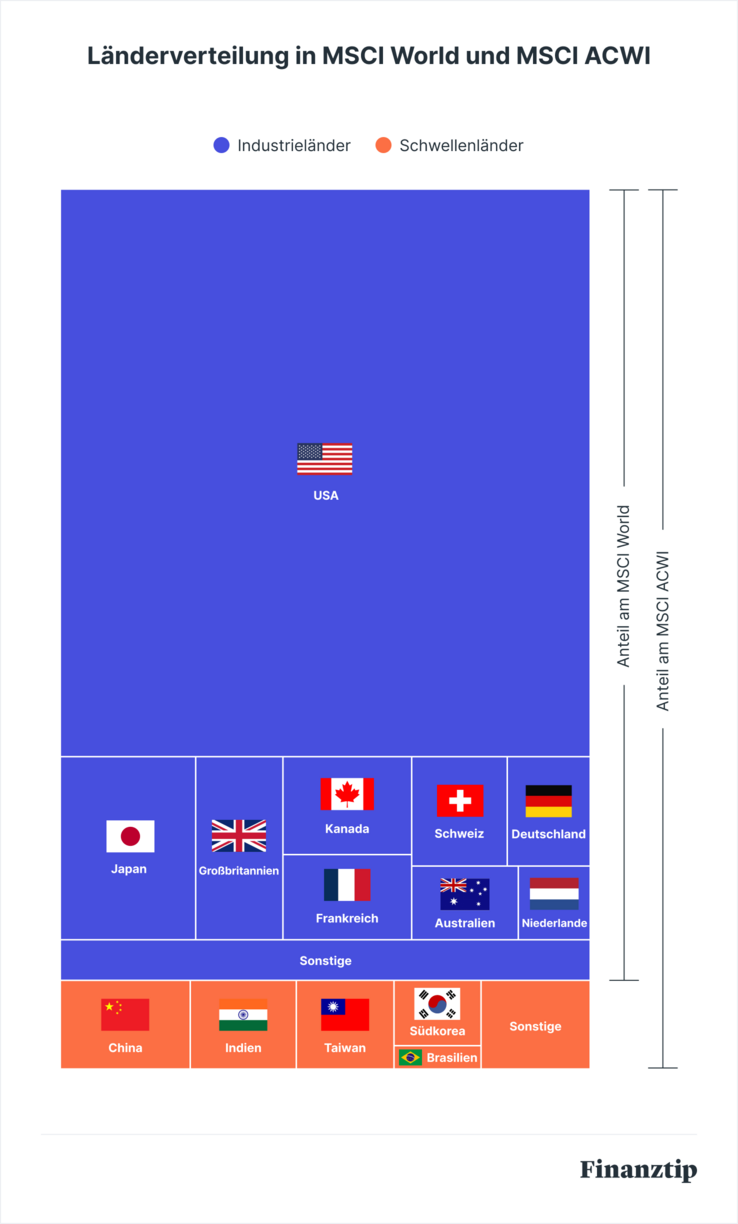

Der MSCI All Countries World Index (ACWI) ist noch weiter gefasst als die Finanztip-Standardempfehlung MSCI World. Statt über 1.400 Einzelwerte aus den Industrieländern der Welt verteilt der MSCI ACWI die Risiken am Aktienmarkt auf rund 2.800 Unternehmen. Der Index bündelt die nach Börsenwert größten Firmen aus 23 Industrie- und 24 Schwellenländern. Darunter befinden sich zum Beispiel China, Südkorea, Indien oder Brasilien. Als neuestes Mitglied kam 2020 Kuwait hinzu. Welches Land als Industrieland oder als Schwellenland gilt, wird vom Finanzdienstleister MSCI jedes Jahr neu bewertet – die ETFs folgen diesem Update natürlich, Du musst Dich um nichts kümmern. Seit dem 9. März 2022 ist Russland nicht mehr in dem Index vertreten. MSCI teilte mit, dass es aktuell nicht möglich sei, im russischen Aktienmarkt zu investieren.

Insgesamt tragen die Aktien aus Schwellenländern rund 10 Prozent zum Indexwert bei. Aktien von US-amerikanischen Unternehmen machen etwas mehr als 60 Prozent des Indexwertes aus – beim MSCI World sind es knapp 68 Prozent.

Zu den großen enthaltenen Unternehmen aus Schwellenländern (Emerging Markets) gehörten Taiwan Semiconductor, die chinesische Handelsplattform Alibaba oder Samsung. Die Tabelle zeigt die zehn Aktien mit dem größten Indexgewicht, alle haben ihren Sitz in den USA.

Der Börsenwert jedes Unternehmens ergibt sich aus der Anzahl der zirkulierenden Aktien und dem aktuellen Aktienkurs. Deshalb sind die Angaben in dieser Tabelle nicht in Stein gemeißelt, sondern eine Momentaufnahme, sie ändern sich immer leicht.

| Sitz | Börsenwert in Mrd. € | Indexgewicht | Sektor | |

|---|---|---|---|---|

| Apple | USA | 3.416 | 4,5 % | IT |

| Nvidia | USA | 3.211 | 4,3 % | IT |

| Microsoft | USA | 2.831 | 3,8 % | IT |

| Amazon | USA | 1.859 | 2,5 % | Konsumgüter |

| Meta | USA | 1.188 | 1,6 % | IT |

| Tesla | USA | 940 | 1,3 % | Konsumgüter |

| Alphabet A | USA | 837 | 1,3 % | IT |

Alphabet C1 | USA | 811 | 1,1 % | IT |

| TSMC | Taiwan | 715 | 1 % | IT |

| Broadcom | USA | 681 | 0,9 % | IT |

1 Die C-Aktien des Internetkonzerns Google beinhalten, anders als die A-Anteile, keine Stimmrechte für die Aktionäre.

Quelle: MSCI (Stand: 29. November 2024)

Zwischen 2017 und 2021 erzielte der MSCI ACWI im Durchschnitt rund 12,69 Prozent Rendite pro Jahr, etwas weniger als der MSCI World (13,43 Prozent). Allerdings waren beim ACWI auch die Kursausschläge (Volatilität) nach unten und oben pro Jahr im Durchschnitt geringer. Die Aktien aus Schwellenländern haben also in diesem Zeitraum nicht etwa zu mehr Schwankung geführt. Das muss aber nicht immer so sein. Es ist grundsätzlich denkbar, dass die Entwicklung der Internet- und Technologiefirmen in Ländern wie Taiwan, Südkorea oder China und Schwankungen an den Rohstoffmärkten punktuell größere Kursgewinne – aber auch Kursverluste – verursachen können.

| Index | Rendite in % p.a. | Schwankungsbreite1 in % p.a. | aus 10.000 € |

|---|---|---|---|

| MSCI World2 | 13,43 | 16,05 | 18.779 |

| MSCI ACWI3 | 12,69 | 15,35 | 18.171 |

1 Die Schwankungsbreite bezeichnet die Abweichung vom Rendite-Mittelwert nach oben und unten.

2 Industrieländer

3 Industrieländer und Schwellenländer

Quelle: MSCI, Finanztip-Berechnung (Stand: August 2022)

Bist Du komplett neu beim Thema Börse, Aktien und ETF? In unserem Artikel Depot einfach erklärt findest Du alles, was Du für Dein erstes Depot wissen musst.

Mit Blick auf die Rendite hat der Standard-Weltaktienindex MSCI World in den vergangenen Jahren etwas besser abgeschnitten als der MSCI ACWI. Aber der Abstand war nicht groß – und der MSCI World hatte geringfügig stärkere Kursschwankungen. Wenn Du günstig in weltweite Aktien anlegen möchtest, bist Du sowohl mit den Finanztip-ETF-Empfehlungen auf den MSCI World wie auch auf den MSCI ACWI gut beraten.

Zudem bieten nicht alle Depotbanken geeignete ETFs auf den MSCI World zu günstigen Konditionen oder für den Sparplan an. In diesem Fall musst Du nicht gleich das Depot wechseln, sondern kannst auf Aktien-Indexfonds ausweichen, die den MSCI ACWI nachbilden.

ETFs auf den MSCI ACWI sind außerdem dann einen Blick wert, wenn Du Chancen in der wirtschaftlichen Dynamik von aufstrebenden Nationen in Süd- und Ostasien oder Südamerika siehst. Gleichzeitig senkst Du im Vergleich zum MSCI World das Gewicht von US-Aktien in Deiner Anlage.

Mach Dir aber auch das System bewusst, das hinter der Zusammenstellung des Index steckt. Der MSCI ACWI umfasst die Schwellenländer plus die Industrieländer aus dem MSCI World. Die US-amerikanischen, westeuropäischen oder japanischen Konzerne sind also in beiden Aktienkörben enthalten. Für eine breite Streuung in Deinem Depot sind ETFs sowohl auf den World als auch auf den ACWI prima geeignet.

Quelle: MSCI, Finanztip-Berechnung (Stand: 31. Juli 2024)

MSCI als Herausgeber der Indizes prüft jedes Land anhand von 18 einzelnen Kategorien. Dabei geht es beispielsweise darum, wie zugänglich ein ausländischer Aktienmarkt für Anleger ist, wie gut der Börsenhandel organisiert wird und wie stark die Institutionen des Landes sind. Jedes Jahr findet ein solcher Review statt. Insgesamt betrachtet MSCI 83 Länder mit Börsenhandel. Das letzte Land, das vom MSCI World in den ACWI wechseln musste, war 2013 Griechenland. Das letzte Land, das neu in den ACWI aufgenommen wurde, war 2020 Kuwait. Russland wurde 2022 aus den MSCI-Indizes entfernt, weil russische Aktien nicht mehr international handelbar sind.

Ein anderer Index, der Industrieländer und Schwellenländer umfasst, ist der All-World-Index der britischen FTSE Group. Auch der FTSE All-World ist sehr breit diversifiziert, sogar noch etwas breiter als der MSCI ACWI. Weil beide Indizes die Unternehmen aber nach ihrem Börsenwert sortieren, ist der Unterschied unterm Strich nicht allzu groß. Beide sind eine gute Grundlage, wenn Du einen ETF auf diese große Ländergruppe kaufen möchtest.

| Index | enthaltene Unternehmen | enthaltene Länder | Börsenwert |

|---|---|---|---|

| FTSE All-World | ca. 4.100 | 49 | 56,8 Billionen $ |

| MSCI ACWI | ca. 2.800 | 471 | 56,2 Billionen $ |

1 Von den Ländern sind 46 identisch. Peru ist nicht im All-World enthalten. Island, Pakistan und Rumänien sind nicht im ACWI enthalten. Russland wurde zum 7. März 2022 aus dem FTSE All-World und am 9. März aus dem MSCI ACWI herausgenommen.

Quelle: FTSE, MSCI (Stand: 31. Juli 2024)

Finanztip – jetzt auch als App!

Finanzen kannst Du selbst – und mit unserer App ab jetzt noch besser: Wir liefern Dir täglich die wichtigsten Infos, Nachrichten und Schnäppchen für Dein Geld.

Zum Zeitpunkt unserer Analyse im Juni 2024 konnten Anlegende drei ETFs auf den MSCI ACWI an der Frankfurter Börse kaufen, des weiteren zwei ETFs auf den vergleichbaren FTSE All-World. Welche das sind und welche Charakteristika sie haben, siehst Du in der untenstehenden Tabelle.

Alle fünf empfohlenen ETFs erfüllen unsere Finanztip-Kriterien:

Vier der ETFs legen Dividendenzahlungen direkt im Fondsvermögen wieder an. Man sagt auch: Sie thesaurieren die Erträge. Das kommt vor allem Sparenden zugute, die langfristig Vermögen aufbauen wollen, etwa im Rahmen eines Sparplans. Die Dividenden profitieren genauso von einer positiven Wertentwicklung des Index, Anlegerinnen und Anleger genießen eine Art „Zinseszinseffekt“. Ein ETF von Vanguard schüttet vierteljährlich die aufgelaufenen Dividenden aus, aber auch von ihm gibt es eine thesaurierende Variante.

Die ETFs unterscheiden sich in der Methode, den Index nachzubilden. Der Fonds von Amundi arbeitet synthetisch. Das heißt, er kauft einen abweichenden Aktienkorb, sichert diesen aber Tag für Tag vertraglich ab. Die vier anderen ETFs kaufen tatsächlich Aktien aus dem Index, nutzen aber optimiertes physisches Sampling – sie zeigen quasi „Mut zur Lücke“. Dabei kauft SPDR mehr Indexaktien aus einer größeren Ländergruppe nach als etwa iShares (rund 2.800 statt rund 1.700 Aktien). Der Hintergrund für dieses Vorgehen: Es wäre ziemlich aufwendig und teurer, tatsächlich alle rund 2.900 Aktien zu kaufen. Für den kleineren MSCI World oder erst recht einen Länderindex wie den Dax ist das dagegen schon eher möglich. In der Vergangenheit hat sich jedenfalls gezeigt, dass sowohl der synthetische als auch die optimiert-physischen ETFs ziemlich gut ins Schwarze des Original-Index getroffen haben. Der Vanguard-ETF A1JX52 und sein thesaurierender Bruder kaufen rund 3.700 der 4.300 Aktien im FTSE All-World.

Die Tabelle zeigt, wie gut die ETFs im Fünf-Jahres-Zeitraum 2019 bis 2023 im Vergleich zum Index abgeschnitten haben.

| Index/ETF | Art der Nachbildung | Kosten (TER) p.a. | Wertentwicklung p.a. | Gewinn, |

|---|---|---|---|---|

| MSCI All Countries World Netto-Index | 12,58 % | 8.081 € | ||

| iShares USD (ISIN: IE00B6R52259) | physisch | 0,2 % | 12,54 % | 8.054 € |

| SPDR (ISIN: IE00B44Z5B48) | physisch | 0,4 % | 12,46 % | 7.991 € |

| Amundi (ISIN: LU1829220216) | synthetisch | 0,45 % | 12,38 % | 7.925 € |

| FTSE All-World Netto-Index | 12,53 % | 8.043 € | ||

| Vanguard (ISIN: IE00BK5BQT80) | physisch | 0,22 % | 12,54 %1 | 8.055 €1 |

1 Der thesaurierende Vanguard-ETF ist ein Teilfonds des ausschüttenden und wurde im September 2019 aufgelegt.

Quelle: MSCI, FTSE, ETF-Anbieter, Finanztip-Berechnungen (Stand: 18. Juni 2024)

| Index/ETF | Art der Nachbildung | Kosten (TER) p.a. | Wertentwicklung p.a. | Gewinn, |

|---|---|---|---|---|

| FTSE All-World Netto-Index | 12,53 % | 8.043 € | ||

| Vanguard (ISIN: IE00B3RBWM25) | physisch | 0,22 % | 12,54 % | 8.055 € |

Quelle: FTSE, ETF-Anbieter, Finanztip-Berechnungen (Stand: 18. Juni 2024)

In unserer Analyse zeigt sich, dass die empfehlenswerten Alle-Länder-ETFs sehr nah beieinander liegen. Die beiden Vanguard-ETFs haben am besten abgeschnitten und übertrafen dabei sogar leicht den Index, den sie nachbilden (FTSE All-World). Die ETFs von iShares, SPDR und Lyxor haben eine vergleichbare Rendite erzielt. Sie beziehen sich auf den – ähnlichen – Aktienindex MSCI ACWI, und folgten ihm sehr eng.

Im Fünf-Jahres-Zeitraum von Anfang 2019 bis Ende 2023 hätte dieser Unterschied bei einer Anlagesumme von 10.000 Euro knapp 130 Euro betragen, ähnlich wie bei der vorigen Finanztip-Untersuchung. Das zeigt einmal mehr: Mit einem guten ETF auf den richtigen Aktienindex machst Du nichts falsch. Schau einfach, welche der erwähnten ETFs in Deinem Depot erhältlich sind und suche Dir einen aus. Falls keiner von ihnen verkauft wird, wäre ein ETF auf den MSCI World eine Alternative, eventuell kombiniert mit einem ETF auf den MSCI Emerging Markets.

Wir haben die Wertentwicklung der fünf ETFs berechnet, die alle unsere Kriterien erfüllten (siehe Tabelle oben). Dazu haben wir die von den Fondsgesellschaften ausgewiesenen Netto-Inventarwerte herangezogen, englisch: Net Asset Value, NAV.

Der NAV ist die Summe aller Vermögenswerte abzüglich der Verbindlichkeiten geteilt durch die Anzahl der ausgegebenen Fondsanteile. Er wird auf Basis der Schlusskurse der im Fonds enthaltenen Wertpapiere berechnet. Die Verwaltungskosten sind im NAV bereits enthalten.

Die Fonds weisen den NAV in US-Dollar aus. Wir haben die Werte in Euro umgerechnet. Dazu verwendeten wir die von der Bundesbank veröffentlichten Schlusskurse auf Tagesbasis.

| ETF-Anbieter (Identifikationsnummer) | Bauart und Ertragsverwendung | Auflage | verwaltetes Vermögen in Mio. € |

|---|---|---|---|

| Vanguard (ISIN: IE00B3RBWM25) | physisch-ausschüttend | 22.05.2012 | 24.431 |

| Vanguard (ISIN: IE00BK5BQT80) | physisch-thesaurierend | 23.07.2019 | 24.431 |

| iShares USD (ISIN: IE00B6R52259) | physisch-thesaurierend | 21.10.2011 | 12.964 |

| SPDR (ISIN: IE00B44Z5B48) | physisch-thesaurierend | 13.05.2011 | 3.186 |

| Amundi (ISIN: LU1829220216) | synthetisch-thesaurierend | 05.09.2011 | 1.336 |

Quelle: MSCI, ETF-Anbieter, Finanztip-Berechnungen (Stand: 13. – 18. Juni 2024)

Der Netto-Index gilt bei ETFs in der Regel als Maßstab; er bildet die Wertentwicklung der im Index enthaltenen Aktien inklusive Dividenden ab. Sogenannte Quellensteuern sind abgezogen. Diese Steuern werden direkt im jeweiligen Herkunftsland eines Unternehmens von den Gewinnausschüttungen einbehalten.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos