Jedes Mal, wenn Du Anteile eines ETFs kaufst oder verkaufst, bekommst Du dafür eine Kosteninformation in Form eines PDFs. Da muss der Depotanbieter reinschreiben, welche Kosten durch die Order und den ETF selbst für Dich entstehen und welche Auswirkungen das auf die Rendite allgemein hat.

Nur leider sind diese Aufstellungen oft kompliziert gemacht. Wir gehen mal Schritt für Schritt mit Dir durch, was die einzelnen Punkte bedeuten. Und zwar an einem Beispiel von der Comdirect.

Beispiel Kostenaufstellung:

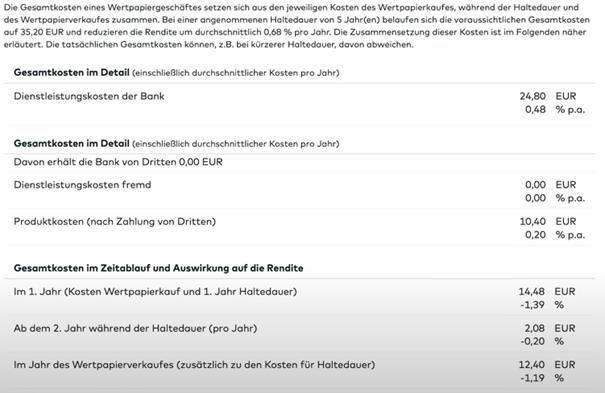

In diesem Beispiel willst Du 15 Anteile des Lyxor MSCI World ETF für 1.039,29€ kaufen. Auf der Kosteninformation stehen anschließend noch drei weitere Kostenpunkte:

- Zuerst die Kosten des Kaufs

- Dann die jährlichen Kosten während der Haltedauer (= solange Du die ETF-Anteile behältst)

- Und dann die Kosten des Verkaufs

Beim Kauf zahlst Du in diesem Beispiel also nicht nur die 1.039,29€ für den ETF an sich, sondern zusätzlich noch 2,50€ an den Handelsplatz (hier Xetra) und 9,90€ Orderprovision an Comdirect – also insgesamt ca. 1.051€.

Für die Kosten während der Haltedauer nimmt die Bank an, dass sich der Wert der gekauften Anteile nicht verändert und dauerhaft bei einem Kurs von 1.039,29 Euro liegt Die Kosten betragen dann 2,08€ pro Jahr, da die TER, also die Kosten des ETFs, bei 0,2% pro Jahr liegen. In der Realität ändert sich der Kurs Deines ETFs natürlich ständig - und damit auch die genauen Kosten. Von den laufenden Kosten bekommst Du nicht groß was mit, sie werden täglich aus dem ETF-Vermögen entnommen.

Für den Verkauf nimmt Comdirect den gleichen Kurs an wie beim Kauf – das ist natürlich unrealistisch, aber daher kommen die 12,40€ in der Spalte der Verkaufskosten. Die echten Verkaufskosten sehen später natürlich anders aus, je nachdem wann und zu welchem Kurs Du in der Zukunft verkaufst. Und auch je nachdem welche Ordergebühren dann bei der Bank gelten.

Die zweite Aufstellung, die Du von Comdirect bekommst, sieht so aus:

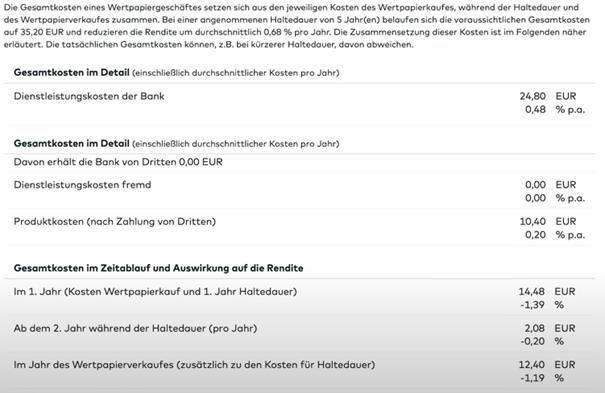

Diese Aufstellung zeigt, was Dich der ETF kostet, wenn Du ihn genau fünf Jahre hältst. Je nachdem, wie lange Du den ETF tatsächlich behältst, fallen die hier genannten Kosten vielleicht gar nicht oder nur zum Teil an. Und es hängt natürlich davon ab, wie sich der Kurs entwickelt. Denn auch für diese Berechnungen geht die Bank davon aus, dass der Kurs die ganze Zeit nicht verändert. Es ist also extrem unwahrscheinlich, dass am Ende tatsächlich genau diese Kosten auf Dich zukommen. Im Detail bedeuten die einzelnen Punkte Folgendes:

Die “Dienstleistungskosten der Bank” ergeben sich aus den Kosten für Kauf und Verkauf, also 2 x 12,40€ = 24,80€. Dieser Betrag mindert die Rendite bei einem Zeitraum von fünf Jahren um jährlich 0,48%. Darunter siehst Du die “Produktkosten” des ETF, das sind ganz einfach gesagt wieder die Kosten während der Haltedauer, aber eben auf fünf Jahre gerechnet, also 2,08€ x 5 = 10,40€. Diese Kosten mindern Deine Rendite um 0,20% pro Jahr.

Darunter findest Du nochmal eine Gesamtübersicht

Hier sind die Kosten nun nach den einzelnen Jahren aufgeteilt. Im ersten Jahr nach dem Kauf zahlst Du für die Ordergebühren und die laufenden Kosten des ETF insgesamt 14,48€. Im ersten Jahr mindern also die Kosten Deine Rendite um 1,39%. Darunter siehst Du entsprechend die Kosten für Jahre in denen der ETF einfach nur in Deinem Depot liegt und dann für das Verkaufsjahr.

Sieht jede Kosteninformation so aus?

Nein. Bei anderen Banken wird diese Aufstellung nicht exakt gleich aussehen. Letztendlich stehen aber bei genauem Hinsehen trotzdem dieselben Kostenpunkte drin, wenn auch z. B. die DKB die Kosten nicht auf 5 Jahre, sondern auf 10 Jahre hochrechnet.

Auch wichtig zu wissen: Die Depotbanken müssen bei ihren Angaben nicht Deine tatsächliche Anlagesumme als Vorlage nehmen. Sie können auch eine beispielhafte Summe (zum Beispiel 10.000€) nutzen. Du solltest also darauf achten, worauf sich die Kosten beziehen, und musst im Zweifel die Angaben auf Deine tatsächliche Anlagesumme umrechnen. Übrigens: Die Kosteninformationen vor einem Verkauf beinhalten natürlich nur die Verkaufskosten.

Es mag vielleicht erstmal so klingen, als wären das alles super viele Kosten. Aber wie Du vielleicht auch gemerkt hast, wird der ein oder andere Kostenpunkt doppelt genannt und einige Kosten fallen nicht jedes Jahr, sondern nur einmalig an. Einzig und allein die Einstiegskosten stehen fest – der Rest sind quasi nur Prognosen. Denn auch eine TER kann sich über Jahre hinweg mal ändern.

Lass Dich wegen der Kosten also auf keinen Fall vom ETF-Kauf abhalten, denn die spielen aufgrund der hohen Renditechancen kaum eine Rolle. Wichtig ist nur: Wirf vor einem Kauf (vor allem bei einer Einmalanlage) einen kurzen Blick darauf, wie sich die Kosten eigentlich zusammensetzen. So vermeidest Du unerwartete Gebühren.

In unserem Ratgeber findest Du noch mehr Infos zum Thema und weitere Beispiele.