Tagesgeld-Vergleich 12/2024 Geld parken und Zinsen kassieren

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

Die besten Tagesgeldkonten

Inhalt

Wer nach den besten Zinsen für Tagesgeld sucht, findet im Moment unzählige Angebote. Viele davon sind richtig gut. 3 Prozent pro Jahr sind drin – für kürzere Anlagezeiten sogar noch mehr. Das ist ein großer Unterschied zur Phase der Null- und Minuszinsen, die seit 2022 vorbei ist. Du profitierst davon, wenn Du bei der richtigen Bank bist. Die findest Du hier in unserem Tagesgeldvergleich.

Was ist Tagesgeld eigentlich? Möchtest Du Geld auf die hohe Kante legen, auf das Du jederzeit zugreifen kannst, dann ist ein Tagesgeldkonto das Richtige für Dich. Früher hättest Du vielleicht dafür das Sparbuch genommen. Dort gibt es aber Kündigungsfristen und außerdem immer noch keine guten Zinsen. Auch das Girokonto bietet in aller Regel keine Verzinsung. Einfacher und flexibler sparen kannst Du also mit einem kostenlosen Tagesgeldkonto.

Das Ranking erfolgt für die gewählte Filtereinstellung anhand der aktuellen Zinsen, wobei Angebote, die unsere Finanztip-Kriterien erfüllen, als Empfehlung zuerst gelistet werden. Mehr erfahren.

Der Finanztip-Tagesgeldvergleich basiert auf Daten von mehr als 100 Banken, die der Dienstleister Financeads GmbH & Co KG, Nürnberg, (Datenschutzhinweise) zur Verfügung stellt. Diese haben wir mit unseren Parametern so gefiltert, dass Du ein verbraucherfreundliches Ergebnis nach Finanztip-Kriterien bekommst. Empfohlene Banken müssen der gesetzlichen Einlagensicherung in einem wirtschaftlich starken europäischen Land angehören und seit mindestens zwei Jahren Einlagenprodukte wie Tages- und/oder Festgeldkonten für Kunden in Deutschland anbieten. Die Auswahl der Tagesgeldkonten erhebt keinen Anspruch auf einen vollständigen Marktüberblick. Wir übernehmen keine Gewähr für die Richtigkeit und Aktualität der hier bereitgestellten Informationen. Für Schäden aus fehlerhaften Daten oder durch die Nutzung des Vergleichs übernehmen wir keine Haftung.

Zins-News vom 17. Oktober 2024 | Die Europäische Zentralbank hat am Donnerstag, den 17. Oktober die dritte Leitzins-Senkung seit dem Ende der Niedrigzinsphase 2022 beschlossen. Die Zinsen für Sparerinnen und Sparer werden sich dem Abwärtstrend anschließen.

Auch wenn es bei dem Zinsschritt um gerade mal 0,25 Prozentpunkte geht und nicht jede Bank 1:1 den Leitzinsen folgt: Bei 10.000 Euro, auf drei Jahre angelegt, wären es immerhin 75 Euro Unterschied. Wenn Du Dir die heutigen Zinsen sichern möchtest, solltest Du also jetzt ein Festgeldkonto bei einer sicheren Bank eröffnen. Hast Du ein Tagesgeldkonto, lohnt es sich jetzt umso mehr, Angebote zu vergleichen und gegebenenfalls zu wechseln.

Wenn Du häufiges Wechseln des Tagesgeldes vermeiden willst, kannst Du als Alternative zu Tages- oder Festgeld auch über Geldmarkt-ETFs nachdenken. Denn bei diesen liegt die Verzinsung immer ein Stück unter dem aktuellen Zinssatz der EZB.

Aktuelle Zins-News liest Du auch regelmäßig in der Finanztip-App und im Finanztip-Newsletter.

Ein kostenloses Tagesgeldkonto ist der ideale Parkplatz für Geld, das Du absehbar brauchen wirst und getrennt von Deinen laufenden Einnahmen und Ausgaben aufbewahren möchtest. Als Konto neben Deinem Girokonto.

Mit einem Tagesgeldkonto nutzt Du das Prinzip „aus den Augen, aus dem Sinn“ – und zwar positiv. Du solltest nicht unterschätzen, wie wirkungsvoll das ist. Wenn Du jeden Monat einen festen Betrag von Deinem Girokonto aufs Tagesgeldkonto überweist, wirst Du das Geld vermutlich gar nicht so sehr vermissen. Am einfachsten gelingt das, indem Du einen Dauerauftrag einrichtest, den die Bank immer kurz nach Deinem Gehaltseingang ausführt. Umso schöner, wenn sich dann schon bald das Tagesgeld anhäuft.

Ein Tagesgeldkonto eignet sich auch gut für Deinen Notgroschen, denn hier ist Dein Geld täglich verfügbar und wird verzinst. Der Notgroschen ist gedacht, um davon Reparaturen oder sonstige unerwartete Ausgaben zahlen zu können, wie zum Beispiel eine kaputte Waschmaschine oder eine hohe Nachzahlung von Nebenkosten. Dein Notgroschen sollte etwa drei bis sechs Netto-Monatsgehälter betragen.

Hast Du einen Geldbetrag, den Du erst für ein bestimmtes Ereignis in der Zukunft brauchst, zum Beispiel, um ein neues Auto zu kaufen oder Deine Hochzeit zu feiern, kannst Du statt auf Tages- auf Festgeld setzen. Damit sicherst Du Dir für einen festgelegten Zeitraum einen Zinssatz. Dafür kannst Du Dein Geld während der Laufzeit nicht abheben. Mehr zu den Unterschieden zwischen Tagesgeld und Festgeld liest Du in unserem Ratgeber zum Vergleich von Tages- und Festgeld.

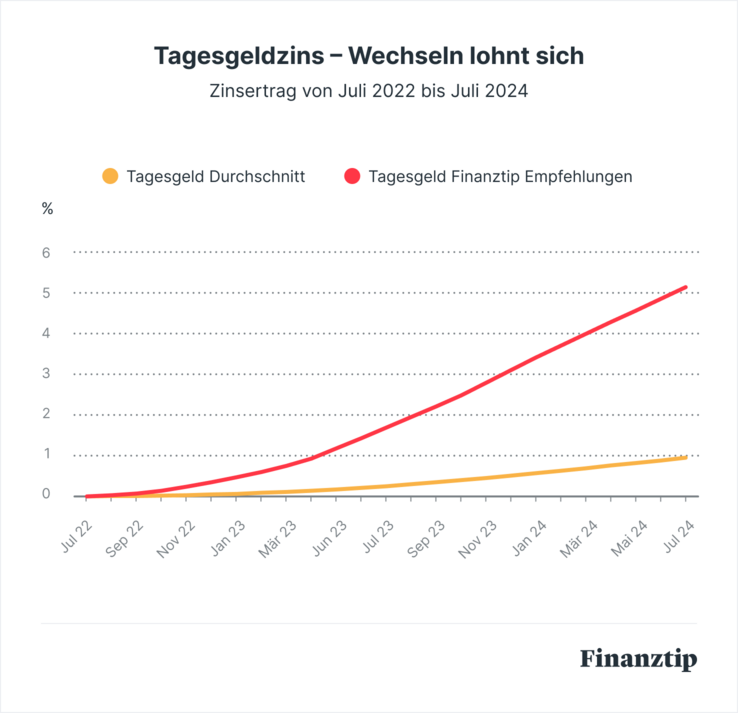

Quelle: Bundesbank, Finanztip-Berechnung (Stand: September 2024)

Es zahlt sich aus, die aktuellen Tagesgeld-Empfehlungen von Finanztip zu nutzen. In der Abbildung siehst Du die Wertentwicklung einer Anlage, wenn sie zum durchschnittlichen Tagesgeldzinssatz für Neukundinnen und Neukunden bei deutschen Banken (gelbe Linie) angelegt wurde. Im Vergleich dazu die Entwicklung der besten Angebote (rote Linie), die Bestandskundinnen mit Hilfe des Tagesgeld-Vergleichs von Finanztip nutzen konnten. Beachte, dass sich die Prozentangaben auf die Vergangenheit beziehen. Aktuell sinken die Zinssätze analog zu den Leitzinsen.

Weniger gut passt das Tagesgeldkonto zum langfristigen Sparen. Denn wenn Du Deiner Bank Geld für längere Zeit überlässt, hast Du in anderen Anlageformen die Chance auf deutlich höhere Zinsen. Deshalb solltest Du für einen Teil Deines Guthabens auch Festgeld in Betracht ziehen. So bekommst Du Zinssicherheit für den gewählten Zeitraum. Im Laufe des Jahres 2024 werden die Zinsen für Festgeld-Neuverträge wahrscheinlich weiter sinken. Lege Festgeld aber nur so lange an, wie Du auf den Betrag verzichten kannst.

Unsere Anbieter-Empfehlung: Cronbank, Klarna, Klarna über Weltsparen, Leaseplan Bank, Resurs Bank über Weltsparen

Suchst Du grundsätzlich eine höhere Rendite, ist es am besten, sichere Anlagen wie das Tagesgeld und Festgeld mit anderen Formen der Geldanlage zu mischen. Aktienfonds sind wie Tagesgeld täglich verfügbar, unterliegen aber Kursschwankungen. Andererseits liegen die Renditen in guten Jahren um ein Vielfaches über den Zinssätzen von Festgeld- und Tagesgeldkonten. Nach unseren Analysen kannst Du für Aktien-ETFs im langfristigen Durchschnitt mit etwa 6 Prozent Rendite pro Jahr rechnen.

Wie Du den richtigen Mix bei Deinen Anlageformen hinbekommst, beschreibt unser Ratgeber zur Geldanlage. Mit einem Haushaltsbuch verschaffst Du Dir ganz einfach einen Überblick über Deine Finanzen. Wenn Du komplett neu ins Thema Börse, Aktien und ETF einsteigen möchtest, findest Du in unserem Artikel Depot einfach erklärt alles, was Du für Dein erstes Depot wissen musst.

Beim Tagesgeld steht der Zins erst an zweiter Stelle. Es ist prima, dass es ihn gibt, anders als beim Girokonto. Noch wichtiger als der Tagesgeldzins ist die Sicherheit der Bank. Das liegt an der Einlagensicherung. Diese gilt nicht unbegrenzt, sondern bis zu einem Höchstbetrag von derzeit 100.000 Euro je Bank und Kunde oder Kundin.

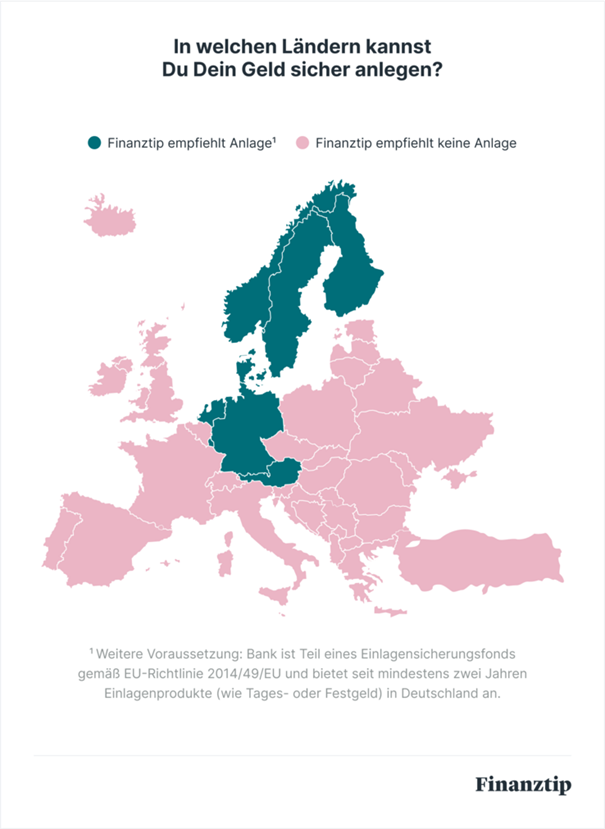

Die Einlagensicherung besteht zwar in allen Ländern der EU und des Europäischen Wirtschaftsraums EWR; im Ernstfall ist jedoch nicht vorhersehbar, ob sie wirklich in allen beteiligten Ländern funktioniert. Deshalb solltest Du Geld nur bei sicheren Banken in zahlungskräftigen Ländern anlegen.

Finanztip verwendet für die Bewertung einer Bank ein besonderes Auswahlverfahren. Es basiert auf den Bewertungen, mit denen die Ratingagenturen die Zahlungsfähigkeit der Heimatländer der Banken beurteilen. Solche Rankings heißen auch Bonitätsnoten. Die folgende Grafik zeigt die Länder, die nach Beurteilung von Finanztip eine ausreichende Zahlungsfähigkeit haben.

Quelle: Finanztip-Recherche, Stand: September 2024

Wir empfehlen zudem nur Banken, die seit mindestens zwei Jahren Einlagenprodukte wie Tagesgeld- oder Festgeldkonten für Kunden und Kundinnen in Deutschland anbieten und gleichzeitig ihren Sitz in einem wirtschaftlich stabilen Land wie Deutschland oder den Niederlanden haben.

Im Finanztip-Tagesgeldverleich findest Du ganz oben die Finanztip-Empfehlungen, also Anbieter von Tagesgeldkonten, die unsere Kriterien erfüllen. Eine Übersicht mit weiteren Tagesgeld-Angeboten gibt es dann weiter unterhalb in der Ergebnisliste. Zu manchen bekannten Banken haben wir auch eigene Ratgeber, etwa zum Tagesgeld der Sparkassen, dem Tagesgeld der Volksbanken oder der ING. Finanztip berücksichtigt nur kostenlose Tagesgeldkonten.

Seit dem 5. Juni 2024 sind französische Banken wie die BNP Paribas nicht mehr in den Finanztip-Empfehlungen für Tagesgeld und Festgeld vertreten. Grund dafür sind unsere Empfehlungskriterien: Ein Land muss von den großen Ratingagenturen die höchsten Bonitätsnoten AA oder AAA bekommen. Mit Fitch sowie S&P bewerten jetzt zwei Agenturen die Kreditwürdigkeit Frankreichs nur noch mit AA-, eine Note unter AA. Das Land hat in den vergangenen Jahren viele neue Schulden gemacht. Deren Stand war Ende 2023 höher als die jährliche Wirtschaftsleistung und entsprach 110,6 Prozent des Bruttoinlandsprodukts.

Du musst Dir dennoch keine Sorgen machen, wenn Du bei einer französischen Bank Dein Tages- oder Festgeldkonto hast. Finanztip hat bewusst strenge Empfehlungskriterien festgelegt, sodass Du auch jetzt keine Probleme bekommen wirst, wenn ein Land diese nun knapp nicht mehr erfüllt. Mit der aktuellen Bonitätsnote AA- liegt Frankreich immerhin gleichauf mit Belgien oder Tschechien. Zum Vergleich: Italien oder Bulgarien sind vier Noten schlechter.

Die Einlagensicherung in Frankreich ist nach EU-Vorgaben unverändert dazu verpflichtet, im Notfall 100.000 Euro pro Person und Bank zu entschädigen. Wir sehen die französischen Banken aber nicht mehr als erste Wahl, wenn Du ein neues Tagesgeldkonto eröffnen möchtest.

Mit der Herausnahme Frankreichs aus den Empfehlungen für neue Kundinnen und Kunden ist ausdrücklich keine Warnung für bestehende Konten verbunden. Du bist noch drei Jahre an einen Festgeld-Vertrag gebunden und kommst sowieso nicht vorzeitig an Dein Geld? In dem Fall kannst Du Dich trotzdem entspannen – eiligen Handlungsbedarf sehen wir hier nicht.

Wenn Du ein Tagesgeld bei einer französischen Bank hast, kannst Du jetzt zu einem sichereren Anbieter in einem höher benoteten Land zu wechseln. Mit unserem Tagesgeld-Vergleich findest Du schnell und einfach entsprechende Angebote mit vergleichweise hohen Tagesgeldzinsen. Zeitstress beim Kontowechsel musst Du Dir aber nicht machen. Die wirtschaftliche Lage Frankreichs ändert sich – trotz Rating – nicht über Nacht. Wenn Du allerdings jetzt aktiv wirst, hast Du es schon erledigt und kannst den Wechsel des Tagesgeldkontos mit einem guten Gefühl von Deiner To-do-Liste streichen. Wir behalten die Wirtschaftsentwicklung in Frankreich für Dich im Auge und berichten im Newsletter und in der Finanztip-App, falls sich an unserer Einschätzung etwas ändert.

Dank des Zinseszinseffektes wächst der Wert Deiner Anlage langfristig überproportional. Um davon zu profitieren, solltest Du Zinsen, die Du für das Geld auf Deinem Tagesgeldkonto bekommen hast, dort liegen lassen. So erhöhen die Tagesgeldzinsen Deinen angelegten Betrag. Auf dem Tagesgeldkonto kannst Du also gut Geld zwischenparken. Im Gegensatz dazu solltest Du auf Deinem Girokonto nur Geld lagern, das Du für den alltäglichen Zahlungsverkehr benötigst.

Je höher der Zinssatz und je länger der Zeitraum der Anlage, desto stärker wirkt der Zinseszinseffekt. Wie Du langfristig am meisten davon profitieren kannst, liest Du in unserem Ratgeber zum Zinseszinseffekt. Wie sich der Effekt auf Dein Erspartes auf dem Tagesgeldkonto auswirken kann, kannst Du mit unserem Zinseszins-Rechner herausfinden. Trage dafür einfach Dein Startkapital, die Anlagedauer und den Jahreszins ein. Der Rechner sagt Dir, wie viel Geld Du bei einem gleichbleibenden Tagesgeldzins nach Ablauf der Dauer hast.

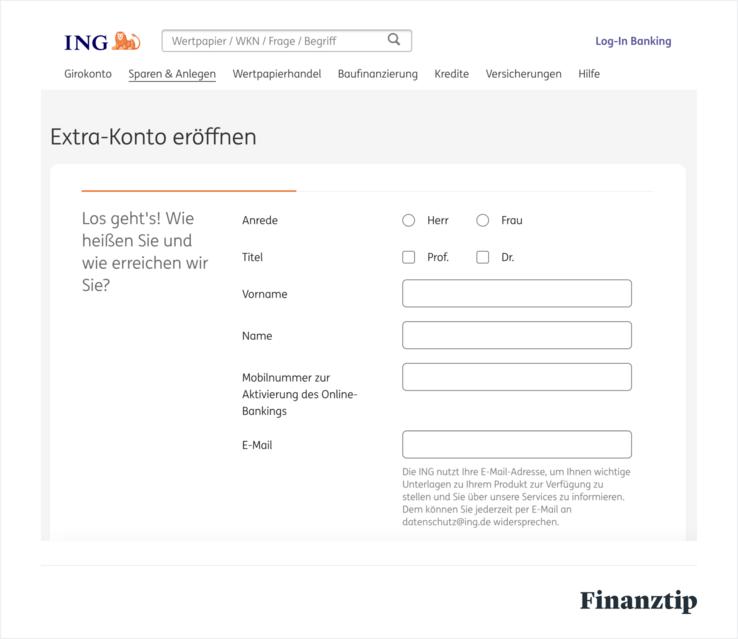

Hast Du in unserem Tagesgeld-Vergleich ein passendes Angebot mit gutem Tagesgeldzins gefunden, steht als nächster Schritt die Kontoeröffnung an. Sie läuft in der Regel unkompliziert und schnell online. Der folgende Screenshot zeigt beispielsweise das Online-Formular der ING zu Eröffnung eines Tagesgeldkontos.

Quelle: Screenshot ING (Stand: 9. September 2024)

Hast Du den Antrag ausgefüllt, überprüft die Bank Deine Angaben anhand Deines Passes oder Personalausweises, entweder in einer Postfiliale (Postident-Verfahren), bei manchen Tagesgeldanbietern auch per Video (Videoident-Verfahren). Erst danach eröffnet die Bank das Tagesgeldkonto, und Du kannst Geld einzahlen. Überweisungen in die andere Richtung – also vom Tagesgeldkonto aufs Girokonto – funktionieren nur mit einem vorab festgelegten Referenzkonto, nicht mit jedem beliebigen.

„Zins-Bonus“ und andere Werbesprüche klingen zwar prima. Bist Du aber schon länger bei der Bank, erhältst Du in der Regel keine Aktionszinsen, sondern den meist niedrigeren Zinssatz für Bestandskunden und -kundinnen. Doch auch dort gibt es große Unterschiede: Manche Anbieter von Tagesgeldkonten halten sich über Monate und Jahre auf den vorderen Plätzen unserer Rangliste – auch für ihre bestehende Kundschaft.

Im Finanztip-Tagesgeldvergleich kannst Du die Zinsen für den gewählten Zeitraum direkt ablesen. Ob Du diesen Zinssatz am Ende wirklich auf das Tagesgeldkonto bekommst, hängt allerdings davon ab, ob der Anbieter die Zinsen während dieses Zeitraums beibehält.

Manchen Sparerinnen und Sparern macht es Spaß, ein- bis zweimal im Jahr das Tagesgeldkonto zu wechseln. Wem das zu mühsam ist, sollte auf Banken mit dauerhaft guten Zinsen setzen. Zahlte ein Anbieter eines Tagesgeldkontos in den vergangenen Monaten und Jahren regelmäßig attraktive Zinsen, sehen wir das als Hinweis, dass die Bank die Sparguthaben ihrer Kundinnen und Kunden langfristig halten möchte.

Wir haben die Konditionen der vergangenen zwölf Monate von den Anbietern in unserem Tagesgeldvergleich verglichen, die unsere Stabilitätskriterien erfüllen. Eine handfeste Garantie für die Zukunft ist das leider trotzdem nicht. Wer sich gute Zinsen für einen bestimmten Zeitraum sichern möchte, sollte sich Festgeld ansehen. Wenn Du flexibel bleiben willst, aber ohne ständigen Wechsel Deines Tagesgeldkontos einen guten Zins möchtest, kannst Du Dir unsere Empfehlungen für Geldmarkt-ETFs anschauen.

| Anbieter | durchschnittlicher Zins vergangene 12 Monate, pro Jahr | derzeitiger Zinssatz für Bestands- kunden, pro Jahr | |

|---|---|---|---|

besseres Tagesgeld | |||

| Ayvens Bank | 2,58 % | 2,85 % | |

| Nordax Bank (Weltsparen) | 2,37 % | 3,1 % | |

| Resurs Bank (Weltsparen) | 2,36 % | 3,05 % | |

| Hoist Sparen (Weltsparen) | 2,35 % | 2,93 % | |

| Lea Bank (Weltsparen) | 2,34 % | 2,99 % | |

| Instabank (Weltsparen) | 2,34 % | 2,99 % | |

| Collector Bank (Weltsparen) | 2,33 % | 3,09 % | |

| Avida Finans (Weltsparen) | 2,31 % | 3 % | |

| Akbank | 2,29 % | 2,85 % | |

| Ikano Bank | 2,28 % | 2,16 % | |

| weitere Banken | |||

| Klarna (Weltsparen) | 2,21 % | 2,9 % | |

| Ford Money | 2 % | 2,35 % | |

| DKB | 1,97 % | 1,75 % | |

Audi Bank | 0,82 % | 1,3 % | |

| ING | 0,75 % | 1,25 % | |

| Consorsbank | 0,68 % | 1 % |

Quelle: Finanztip-Berechnung, aktuelle Zinssätze bei einem Anlagebetrag von 10.000 Euro (Stand 19. November 2024), Durchschnitte linke Spalte (Stand: 23. Februar 2024)

Bei unseren Finanztip-Empfehlungen für Tagesgeldkonten verbinden wir zwei zentrale Kriterien miteinander: wie sicher und wie lukrativ Deine Geldanlage ist.

Du kannst detailliert nachlesen, wie wir eine sichere Bank definieren. Unser Tagesgeld-Vergleich sortiert diese Banken dann nach der Höhe ihrer aktuellen Zinsen. Dank unseres Tagesgeldvergleichs bekommst Du so eine bessere Rendite als auf dem Girokonto.

Hilf mit!

Unterstütze andere bei der Wahl des richtigen Tagesgeldkontos, indem Du Deinen persönlichen Erfahrungsbericht mit anderen Nutzern teilst.

Auf einem Tagesgeldkonto kannst Du Geld sicher parken. Du kannst jederzeit Geld abheben oder einzahlen. Trotz der Flexibilität wird Dein Geld auf dem Tagesgeldkonto verzinst. Die Zinsen sind zwar nicht so hoch, wie bei anderen, weniger flexiblen Anlageformen, aber in den meisten Fällen wesentlich höher als auf dem Girokonto. Mit dem Finanztip-Vergleich findest Du die besten Angebote bei sicheren Banken

Durch die Zinswende bei der Europäischen Zentralbank ist viel Bewegung im Zinsmarkt. Mit dem Finanztip-Tagesgeldvergleich findest Du die besten Zinsen. Darüberhinaus zeigen wir Dir nur Tagesgeldkonten bei sicheren Banken mit ausreichender Einlagensicherung.

Ein Tagesgeldkonto ist der ideale Parkplatz für Geld, das Du absehbar brauchen wirst oder für Notfälle getrennt von Deinen laufenden Einnahmen und Ausgaben aufbewahren möchtest – als Konto neben Deinem Girokonto. Du kannst jederzeit Geld abheben oder einzahlen.

Ein Vergleich lohnt sich mittlerweile besonders. Viele Banken verzinsen Tagesgeldkonten wieder mit deutlich über 3 Prozent pro Jahr.

Aus der Finanztip-Community hat uns die Frage erreicht, ob es sich nicht negativ auf den Schufa-Score auswirken kann, wenn Du häufig neue Tagesgeldkonten eröffnest und immer die besten Aktionszinsen nutzt. Das ist aber nicht der Fall, denn die Schufa speichert nur Daten zu Girokonten, Kreditkarten oder auch Ratenkrediten. Eröffnest Du ein Tagesgeld- oder Festgeldkonto, wird keine Kreditanfrage an die Schufa gestellt. Der Grund: Solche Sparkonten können nicht überzogen werden und stellen deshalb auch kein Kreditrisiko dar. Das gilt allerdings nicht, wenn Du für Dein Tagesgeldkonto auch ein neues Girokonto eröffnen musst.

Tagesgeldkonten sind im Schnitt besser verzinst als Girokonten und Sparbücher. Ein weiteres Plus: Geld, das auf einem Tagesgeldkonto liegt, kannst Du kurzfristig wieder aufs Girokonto zurücküberweisen. Bei einem Sparbuch kann es dagegen sein, dass Du drei Monate Kündigungsfrist hast, bis auch der letzte Cent auf Deinem Girokonto landet.

Grundsätzlich: ja. Aber: Wer neben dem Girokonto kein leicht benutzbares Tagesgeldkonto hat, gibt einen Überschuss häufig einfach aus – und spart eben nicht. Und selbst wenn man spart, verliert man schnell den Überblick.

Außerdem riskierst Du beim Missbrauch Deiner Girokarte einen größeren Schaden, wenn Du Deine Sparbeiträge nicht umleitest: Je mehr Guthaben auf dem Girokonto ist, umso mehr können Kriminelle abräumen.

Und schließlich: Die Tagesgeldzinsen solltest Du mitnehmen. Guthaben auf Girokonten und Sparbüchern werden heute praktisch nicht mehr verzinst. Der Jahreszins bei Sparbüchern liegt häufig bei 0,01 Prozent, bei den besten Angeboten beim Tagesgeld dagegen bei über 3 Prozent.

Kleines Beispiel: Für 10.000 Euro Guthaben erhältst Du bei einem Zinssatz von 0,01 Prozent nur 1 Euro an Zinsen im Jahr. Bei einem Tagesgeldkonto zu 3,5 Prozent Zinsen sind es schon 350 Euro.

Wenn Du Dir einen bestimmten Zinssatz sichern möchtest, solltest Du auf ein Festgeld setzen. Anders als beim Tagesgeldkonto kann die Bank den Zinssatz nicht variable verändern, sondern er bleibt für die gesamte Laufzeit des Festgeldes gleich.

Gerade bei Angeboten für neue Kunden und Kundinnen locken Banken mit attraktiven Tagesgeldzinsen, begrenzen ihre Aktion aber auf wenige Monate und Höchstbeträge. Nach Ablauf der Aktionszeit fällt der Zinssatz häufig auf ein Viertel oder Fünftel des alten Wertes ab. Wer keine Zinsen verschenken möchte, muss sich dann wieder umsehen und den Anbieter wechseln.

Um diesen Aufwand zu vermeiden, solltest Du überlegen, wie viel Geld Du wirklich flüssig halten willst. Sofern Du eine sichere Bank wählst und auf die Einlagensicherung vertraust, spricht nichts dagegen, einen Teil des Geldes für eine bestimmte Zeit festzulegen. Beim Festgeld lässt sich das Guthaben zwar nicht jederzeit zurückbuchen, sondern je nach Vertrag erst nach sechs, zwölf, 24 oder 36 Monaten. Manche Banken bieten auch Festgeld für noch längere Laufzeiten wie etwa zehn Jahre an. Dafür gibt es während der Laufzeit Zinssicherheit und einen deutlichen Zinsbonus gegenüber dem Tagesgeld. Mehr über die Vor- und Nachteile der beiden Anlagen liest Du in unserem Ratgeber zu Tages- und Festgeld.

Ja, wir empfehlen Dir einen Notgroschen von etwa drei bis sechs Nettomonatsgehältern vorzuhalten. Und zwar, um ein Sicherheitspolster für unerwartete Ausgaben zu haben. Das kann zum Beispiel eine kaputte Waschmaschine oder eine Reparatur am Auto sein. Weil Dein Geld dann täglich verfügbar ist, bietet sich ein Tagesgeldkonto für deinen Notgroschen an.

Von den Zinserträgen geht grundsätzlich die Abgeltungssteuer von 25 Prozent sowie Solidaritätszuschlag und gegebenenfalls auch Kirchensteuer ab. Solange Du allerdings mit den Zinseinnahmen unterhalb der Grenzen des Sparer-Pauschbetrags – 1.000 Euro bei Singles oder 2.000 Euro bei gemeinsam Veranlagten – bleibst, kannst Du den Steuerabzug mit einem Freistellungsauftrag vermeiden. Auch wer etwa als Rentner, Rentnerin oder Studierender eine Nichtveranlagungsbescheinigung vorlegen kann, erhält den gesamten Zinsbetrag ausgezahlt.

Manche ausländischen Banken ohne Tochtergesellschaft in Deutschland zahlen die Zinsen ohnehin ohne Abzüge aus. Du bist dann selbst dafür verantwortlich, die Erträge in der Steuererklärung anzugeben. Falls Du Deinen Sparerpauschbetrag ungünstig über mehrere Banken aufgeteilt hast, kann es passieren, dass Dir Abgeltungssteuer abgezogen wurde, obwohl Du insgesamt den Sparerpauschbetrag gar nicht ausgeschöpft hast. Dann kannst Du Dir mit der Anlage KAP zu Deiner Steuererklärung die zu viel bezahlte Steuer zurückholen. Mehr zum Vorgehen liest Du in unserem Ratgeber zur Anlage KAP.

Weitere Themen

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos