Nachhaltige Geldanlagen Mit einem nachhaltigen ETF gelingt der Einstieg

Experte Geldanlage

Das Wichtigste in Kürze

So gehst Du vor

Consorsbank: 200 € Prämie für Depotwechsel

Traders Place: 100 € Geldmarkt-ETF

Comdirect: 75 € Prämie

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Inhalt

Umwelt-Skandale, marode Fabrikhallen, Dumpinglöhne oder unfairer Wettbewerb: Um Gewinne zu maximieren, sind manchen Konzernen viele Mittel recht. Immer mehr Anlegende achten deshalb inzwischen darauf, an welchen Unternehmen sie tatsächlich beteiligt sind. Durch diesen Trend werden die Möglichkeiten zu investieren zahlreicher – und unübersichtlicher. In diesem Ratgeber erfährst Du, wie Du unter nachhaltigen Aspekten investieren kannst und gleichzeitig Risiken möglichst gering hältst.

Börsengehandelte Aktien-Indexfonds (ETFs), die nachhaltig ausgerichtete Aktienindizes nachbilden, sind eine einfache und günstige Art, wenn Dir ethische Kriterien bei der Geldanlage wichtig sind. Sie bieten einen guten Mittelweg: Nachhaltige ETFs berücksichtigen ethische Kriterien und sind vergleichsweise kostengünstig. So profitierst Du Jahr für Jahr von geringeren laufenden Verwaltungskosten (TER) im Vergleich zu aktiv gemanagten Fonds. Wie solche nachhaltigen ETFs aufgebaut sind, liest Du im Kapitel Wie funktionieren nachhaltige ETFs?.

Finanztip hat im Frühjahr 2025 insgesamt 14 ETFs analysiert, die einen nachhaltigen Ansatz verfolgen. Davon empfehlen wir Dir drei ETFs:

Zwei ETFs der Marke UBS, die den nachhaltig ausgerichteten MSCI World Socially Responsible Investments Index abbilden, in einer Variante, die den maximalen Anteil eines Unternehmens auf fünf Prozent begrenzt. Einer der beiden Fonds schüttet Dividenden aus (ISIN: LU0629459743). Es gibt auch eine thesaurierende Variante (LU0950674332), bei der Dividenden wieder angelegt werden.

Darüber hinaus ist ein ETF der Marke iShares (IE00B57X3V84) empfehlenswert, der den nachhaltig ausgerichteten Dow Jones Best-in-Class World Enlarged Index ex Alcohol, Tobacco, Gambling, Armaments & Firearms, and Adult Entertainment abbildet. Vor der Umbenennung im Februar 2025 hieß dieser Index „Dow Jones Sustainability Index World Enlarged“.

Bis April 2025 hieß der empfohlene iShares-ETF „iShares Dow Jones Global Sustainability“. Aufgrund neuer EU-Regeln zur Namensgebung von nachhaltigen Fonds wurde der ETF im April 2025 in „iShares Dow Jones Global Leaders Screened“ umbenannt.

Der ETF musste also den Begriff Sustainability, zu deutsch „Nachhaltigkeit“, aus dem Namen streichen. Hintergrund ist, dass nach den neuen Regeln nur noch ETFs den Begriff im Namen tragen dürfen, die zu mindestens 50 Prozent in Unternehmen investieren, deren wirtschaftliche Tätigkeit zur Erreichung eines Umweltziels oder eines sozialen Zieles beiträgt. Unternehmen, die darunter fallen, sind etwa Produzenten von erneuerbaren Energien oder Recyclingunternehmen.

Unsere ETF-Empfehlung von iShares investiert hingegen nur zu 20 Prozent in solche Unternehmen. Das liegt unter anderem daran, dass der ETF auf eine breite Streuung setzt. Er investiert nicht vor allem in Unternehmen aus Branchen, die Nachhaltigkeit fördern, sondern in Unternehmen aus allen Branchen und der ganzen Welt. Dabei wählt er jeweils die nachhaltigsten Unternehmen der Branche aus. Mehr zu dieser Konstruktion liest Du im Kapitel Wie funktionieren nachhaltige ETFs?.

Trotz der Umbenennung gehört der ETF weiter zu unseren Empfehlungen für nachhaltige ETFs. Denn mit seiner Konstruktion sorgt er für einen Mittelweg zwischen Nachhaltigkeit und einer breiten Streuung. Letztere ist wichtig, da ein wenig gestreuter ETF hohe Risiken bietet. Mehr zu den neuen Fondsnamen liest Du im Kapitel Wie nachhaltig sind nachhaltige ETFs wirklich?.

In die ETFs von UBS (ausschüttend: LU0629459743, thesaurierend: LU0950674332) kannst Du investieren, wenn Du eine Alternative zu Indexfonds auf den klassischen Weltaktienindex MSCI World suchst, Dich also auf die Industrieländer konzentrieren willst. Bei der Wertentwicklung für den Fünf-Jahres-Zeitraum 2020 bis 2024 hat diese nachhaltige ETF-Variante 13,3 Prozent Rendite pro Jahr erzielt. Er hat damit etwas besser abgeschnitten als der klassische MSCI World Index mit 13 Prozent durchschnittlicher Jahresrendite im selben Zeitraum.

In den ETF der Marke iShares (IE00B57X3V84) kannst Du investieren, wenn Du etwas weniger Gewicht auf US-amerikanische Aktien legen und stattdessen auch in nachhaltige Unternehmen aus Schwellenländern investieren möchtest. Der ETF stellt die nachhaltige Alternative zum Indexfonds auf den MSCI All Countries World Index (ACWI) oder dem FTSE All-World Index dar.

Bei der Rendite bleibt er im Zeitraum 2020 bis 2024 mit 11,33 Prozent Rendite pro Jahr noch recht nah am Vergleichsindex. Ein Plus: Der Fonds thesauriert. Das bedeutet, dass er Dividenden selbstständig wieder im Fondsvermögen anlegt. Diesen ETF gibt es bei vielen Depotbanken auch als Sparplan. Alle von Finanztip empfohlenen ETFs in der Übersicht findest Du im ETF-Finder.

Wie genau die beiden nachhaltigen ETFs im Vergleich abschneiden, liest Du am Ende des Textes im Abschnitt So haben wir untersucht.

ISIN LU0629459743 / WKN A1JA1R

ISIN LU0950674332 / WKN A1W3CQ

ISIN IE00B57X3V84 / WKN A1H7ZT

Um ETFs kaufen und verwahren zu können, brauchst Du zunächst ein günstiges Wertpapierdepot. Du kannst es unkompliziert von zuhause aus eröffnen und greifst am besten auf eines der Depots zurück, die Finanztip empfiehlt.

Je nachdem, ob Du eine bestimmte Summe auf einen Schwung anlegen möchtest oder lieber regelmäßig investieren willst, kannst Du eine sogenannte Einmalanlage oder einen Sparplan wählen. Beides ist aber flexibel kombinierbar, weil es lediglich zwei unterschiedliche Arten sind, Anteile eines Fonds zu kaufen.

Ein Sparplan würde beispielsweise jeden Monat 100 Euro in den ausgewählten ETF investieren. Du kannst die Summe aber jederzeit aufstocken, reduzieren oder den Plan ganz streichen. Oder auch, falls vorhanden, mit 1.000 Euro oder einer beliebigen höheren Summe per Einzelkauf starten beziehungsweise den Sparplan ergänzen.

In jedem Fall ist entscheidend, dass Du lange genug dabeibleibst: mindestens 15 Jahre. Ein etwaiges Auf und Ab am Kapitalmarkt hat sich über diesen Anlagehorizont in der Vergangenheit immer ausgeglichen; Anleger haben über diesen Zeitraum nie Geld verloren. Unsere Analysen zeigen, dass Du bei einem solchen breitgestreuten und langfristigen Aktieninvestment mit durchschnittlich sechs Prozent Rendite pro Jahr rechnen kannst.

Welche ETFs es bei Deinem Depotanbieter zu welchen Gebühren gibt, für Sparpläne und Einmalanlagen, zeigt Dir unser ETF-Finder. Nachhaltige ETFs sind dort gekennzeichnet.

Nachhaltige ETFs funktionieren wie klassische ETFs. Ihre Besonderheit ist, dass sie keinen konventionellen, sondern eben einen nachhaltigen Aktienindex nachbilden. Das Problem: Es gibt bislang keine allgemeingültige Definition dafür, was nachhaltige Geldanlagen genau sind. Und so haben die Konstrukteure der Indizes verschiedene Ansätze etabliert, um die nachhaltig und nach bestimmten ethischen Kriterien arbeitenden Unternehmen aus einem großen Universum an Firmen zu filtern.

Einige Indizes und Fonds schließen Unternehmen von vornherein aus, die in umstrittenen Branchen tätig sind, also zum Beispiel Kriegswaffen, gentechnisch veränderte Lebensmittel, Alkohol oder Tabak herstellen. Außen vor sind oft auch Firmen, die Kinderarbeit zulassen oder ihr Geld mit Glücksspiel oder pornografischen Inhalten verdienen. Solche Ausschlusskriterien wirken absolut, das heißt: Eine konkrete Firma erfüllt die jeweilige Bedingung oder eben nicht.

Daneben gibt es auch relative Kriterien, mit denen sich mehrere Firmen untereinander vergleichen lassen. Indizes oder Fonds behalten dann die – vergleichsweise – besten Unternehmen einer Branche in ihrer Auswahl: beispielsweise den besten der an sich „nicht grünen“ Erdölproduzenten, den besten der in Billiglohnländern produzierenden Textilkonzerne oder die Investmentbank, die am besten mit Mitarbeitern umgeht und die Management-Boni im Zaum hält. Eine Kategorie kann auch heißen „Unternehmen mit niedrigem CO2-Ausstoß“. Dieses Vorgehen wird auch „Best in Class“-Ansatz genannt.

Absolute und relative Ausschlussregeln können miteinander kombiniert werden.

Dabei ist es nicht so einfach, diejenigen Unternehmen ausfindig zu machen, die innerhalb ihres Bereiches besonders nachhaltig arbeiten. Oft gibt es daher ein Analyse-Team oder gar spezielle Forschungsinstitute, die Unternehmen nach bestimmten ökologischen und gesellschaftspolitischen, also sozialen Kriterien und nach Kriterien der Unternehmensführung beurteilen. Die Rede ist von den sogenannten ESG-Kriterien. Die Abkürzung ESG steht dabei für die englischen Begriffe environment, social und governance. Zu deutsch: Umwelt, Soziales und Unternehmensführung.

Ein Nachteil: Weil eine einheitliche Definition von Nachhaltigkeit fehlt, ist es für Anlegende oft nicht gut nachvollziehbar, welche Filter wirklich für die Auswahl der Aktien benutzt wurden. Nachhaltigkeit hat sehr oft mit persönlichen Wertvorstellungen zu tun, die sich unterscheiden. So dürfte zwar unstrittig sein, dass Unternehmen keine Kinderarbeit einsetzen und keine Streubomben finanzieren sollten. Bei anderen Themen wie grüner Gentechnik oder auch Atomenergie gehen die Meinungen dagegen schon eher auseinander. Impact Investing, also mit eigenen Anlageentscheidungen messbare Veränderungen zu erreichen, ist bei näherer Betrachtung eine hochkomplexe Angelegenheit.

Und selbst wenn die Frage „Was ist nachhaltig?“ anhand von konkreten Bedingungen beantwortet ist, folgt zwangsläufig die zweite Frage „Wer ist nachhaltig?“. Hier muss für jedes Unternehmen geklärt werden, ob es diese festgelegten Bedingungen erfüllt oder nicht. Auch das ist bei global agierenden Konzernen und einer Fülle zu betrachtender Daten manchmal sehr schwer. Und häufig ist es schwierig zu erkennen, wie sich einzelne Fonds im genauen Auswahlprozess ihrer Aktien unterscheiden.

Seit Mai 2025 sorgt eine neue EU-Verordnung für etwas mehr Einheitlichkeit bei den Namen für nachhaltige ETFs. Nutzen Fondsanbieter darin bestimmte Begriffe, muss der ETF auch bestimmte Kriterien für die Nachhaltigkeit erfüllen. Mehr dazu liest Du im Kapitel Was sagt der Name meines ETF über dessen Nachhaltigkeit aus?.

Die von Finanztip empfohlenen nachhaltigen ETFs schneiden in zentralen Kategorien jedenfalls deutlich besser ab als die nicht nachhaltigen ETFs. Das zeigt zum Beispiel der folgende Screenshot. Hier weist der ETF-Anbieter iShares die Beteiligung an bestimmten Kategorien aus. Die Angaben beziehen sich auf den von uns empfohlenen ETF von iShares (IE00B57X3V84). Zum Vergleich ein Standard-ETF auf den MSCI World hat in jeder Kategorie einen Wert zwischen 0,1 und 1,5 Prozent.

Viele Nachhaltige ETFs enthalten in ihrem Namen Begriffe wie „Enviroment“, „Green“ oder „Sustainability“. Um für Anlegende mehr Klarheit zu schaffen, dürfen ab Mai 2025 nur noch Fonds und ETFs so heißen, wenn sie mit ihrem Investment bestimmte Nachhaltigkeitskriterien erfüllen. Das schreibt eine neue Leitlinie der europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) vor.

Du solltest trotzdem immer auf die konkreten Anlagebedingungen schauen und prüfen, ob diese auch Deinen Vorstellungen von Nachhaltigkeit entsprechen.

Fondsanbieter in Deutschland mussten bei Hunderten vermeintlich „grünen“ Fonds und ETFs Begriffe wie „Klima“ oder „nachhaltig“ aus dem Namen streichen. In den betroffenen Fonds stecken mindestens 150 Milliarden Euro Anlegergeld. Das zeigt eine Analyse, die Finanztip gemeinsam mit Correctiv im Mai 2025 durchgeführt hat. Dafür haben wir untersucht, wie viele Fonds und ETFs sich aufgrund der neuen EU-Regeln umbenennen mussten.

Das Ergebnis: Insgesamt haben sich seit November 2024 von 712 nachhaltigen ETFs, die unter die Verordnung fielen, 221 umbenannt. Das ist fast jeder dritte der an der Börse Xetra handelbaren nachhaltigen ETFs. Mehr zu der Recherche liest Du bei Finanztip Daily und bei Correctiv.

Verwendet ein Fonds einen der in der ESMA-Leitlinie genannten Begriffe, muss er in jedem Fall zu mindestens 80 Prozent nach den Nachhaltigkeitskriterien investieren, die er auch in seinen Anlagebedingungen beschreibt.

In ihren Anlagebedingungen müssen nachhaltige Fonds seit 2021 veröffentlichen, welche Nachhaltigkeitskriterien sie erfüllen. Das schreibt die EU-Offenlegungsverordnung vor. Die Angaben findest Du zum Beispiel auf der Website des ETF-Anbieters.

Je nach Begriff müssen die Fonds noch weitere Kriterien erfüllen. Dabei lässt sich zwischen drei unterschiedlich strengen Stufen unterscheiden:

Zu dieser Stufe gehören Fonds mit diesen Begriffen im Namen: transitioning, transitional, improve, progress, evolution, transformation, net-zero, social, equality, governance und controversis.

Diese Fonds und ETFs müssen Unternehmen ausschließen, die…

ETFs der Stufe 1 müssen also vor allem ethisch problematische Unternehmen ausschließen. Einen Ausschluss von umweltschädlichen Unternehmen gibt es in dieser Stufe nicht.

Zu dieser Stufe gehören Fonds mit diesen Begriffen im Namen: green, environmental, climate, ESG (Enviromental, Social, Governance) und SRI (Socially Responsible Investments), impact, impacting, impactful.

Diese Fonds und ETFs müssen die Bedingungen der Stufe 1 erfüllen und zusätzlich Unternehmen ausschließen, die…

Diese Stufe schließt im Vergleich zu Stufe 1 also auch besonders klimaschädliche Unternehmen wie Ölproduzenten oder Betreiber von Kohlekraftwerken aus. In diese Kategorie fallen auch unsere ETF-Empfehlungen von UBS, da sie den Begriff „Socially Responsible“ im Namen tragen.

Zu dieser Stufe gehören Fonds mit diesen Begriffen im Namen: sustainable, sustainability und sustainably.

Diese Fonds und ETFs müssen die Bedingungen der Stufen 1 und 2 erfüllen. Außerdem müssen sie zu mindestens 50 Prozent nachhaltig investieren, wie es in Artikel 2 Nummer 17 der EU-Offenlegungsverordnung beschrieben ist. Als nachhaltig gelten demnach Unternehmen, …

Das Besondere an Stufe 3 ist, dass die ETFs hier nicht nur bestimmte Unternehmen ausschließen, sondern sich wirklich auf nachhaltige Unternehmen fokussieren müssen. Damit sind die Regeln deutlich strenger als in Stufe 1 und 2.

Ein ETF, der breit gestreut über alle Branchen hinweg investieren will, hat es schwer, diese Bedingung zu erfüllen. Dies ist der Grund, warum unsere ETF-Empfehlung von iShares den Begriff „Sustainability“ aus dem Namen streichen musste.

Die von uns empfohlenen nachhaltigen ETFs beruhen auf zwei Aktienindizes: Der MSCI World Socially Responsible Index (SRI) und der Dow Jones Best-in-Class World Enlarged Index. Bei der Auswahl dieser Empfehlungen war uns wichtig, dass die Indizes bestimmte Nachhaltigkeitskriterien beachten, aber auch nicht zu einseitig und zu stark aussortieren, weil dies den Erfolg Deiner Geldanlage schmälern könnte.

Es geht nicht darum, welcher Index oder ETF die höchste Rendite über einen bestimmten Zeitraum erzielt hat. Dieses Ergebnis kann im Lauf der Zeit stark schwanken. Aufgrund der unterschiedlichen Bewertungen darüber, was nachhaltig ist, kann es auch nicht darum gehen, den grünsten oder nachhaltigsten ETF zu finden. Die beiden Indizes wählen einen Mittelweg. Sie streuen die Anlage nach nachhaltigen Kriterien breit genug über Unternehmen verschiedener Branchen, Länder und Währungen.

Bei der Auswahl der Aktien gehen die beiden Indexanbieter, Morgan Stanley Capital International (MSCI) und Dow Jones, unterschiedlich vor:

MSCI World Socially Responsible Index (SRI): Der Index bündelt aus 23 Industrieländern die rund 400 Unternehmen, die das höchste ESG-Ranking aufweisen. Der Grundstock dieser Analyse ist der normale MSCI-World-Index, der knapp 1.400 Unternehmen umfasst. Der SRI ist also eine Auswahl aus dieser größeren Gruppe. Mittlerweile gibt es mehrere Varianten des SRI.

Der Index MSCI World SRI Low Carbon Select 5 % Issuer Capped besteht aus rund 410 Firmen und legt zusätzlich Wert auf einen niedrigen CO2-Fußabdruck. Diese SRI-Variante beschränkt das maximal mögliche Gewicht besonders großer Unternehmen im Index auf fünf Prozent und ist weiterhin aus unserer Sicht ausgewogen genug für Deine Geldanlage.

Ein zentraler Unterschied zwischen dem klassischen MSCI World und dem Low-Carbon-SRI zeigt sich beim CO2-Ausstoß der enthaltenen Unternehmen. Diese Emissionen liegen beim SRI Low Carbon Select 5 % Issuer Capped rund 75 Prozent niedriger als die der Unternehmen im Mutter-Index MSCI World, gemessen jeweils in Tonnen CO2 pro einer Million US-Dollar Umsatz.

MSCI beschäftigt für die Auswahl eigene Analyseteams, die dieses Rating erarbeiten. Dabei greifen sie auf öffentlich verfügbare Informationen zurück, also zum Beispiel Geschäftsberichte oder Medienberichte. Die Unternehmen, die am Ende im Index landen, haben neben einem guten Nachhaltigkeitsrating auch noch Gewicht an der Börse. MSCI gibt vor, dass die Aktien im SRI 25 Prozent des Börsenwerts des klassischen Index auf sich vereinen müssen. Umstrittene Branchen scheiden von vornherein aus: Alkohol, Tabak, Glücksspiel, Waffen, Atomkraft, Pornografie, Gentechnik. Der Anteil US-amerikanischer Aktien lag im April 2025 bei etwa 71 Prozent, geringfügig niedriger als beim normalen MSCI-World-Index.

Dow Jones Best-in-Class World Enlarged Index: Er bündelt die rund 600 nachhaltigsten Unternehmen der Welt inklusive Schwellenländer. Die Auswahl basiert auf einem umfassenden Fragebogen, der auf mehr als 100 Seiten nachhaltige Kriterien abfragt. Es gibt Extravarianten für 61 Wirtschaftszweige wie Banken oder Konsumgüter. Dabei wird als Grundstock der S&P Global Broad Market Index genutzt.

Analysten bewerten und gewichten diese Kriterien und kommen auf einen Nachhaltigkeitsscore. Von den nachhaltigsten Unternehmen kommen die 20 Prozent jeder Branche in den Index, die an der Börse am meisten wert sind. In dieser Indexvariante sind umstrittene Industrien ebenfalls ausgeschlossen. Der Anteil US-amerikanischer Aktien lag im April 2025 bei etwa 52 Prozent.

Im Fragebogen müssen Unternehmen explizite Angaben zu mehreren Themen machen. Das sind zum Beispiel: Wie setzen sich Management und Aufsichtsrat zusammen? Wie geht das Unternehmen mit Datenschutz um? Was gilt für die Sicherheit der Mitarbeiter? Wie sieht die CO2-Bilanz des Unternehmens aus? Bewertet das Unternehmen intern, ob in der Produktionskette Menschenrechtsverletzungen stattfinden, zum Beispiel Kinderarbeit zugelassen wurde?

Die Tabelle zeigt die zehn gewichtigsten Aktien, die derzeit in den Indizes vertreten sind, die wir als gut befunden haben. Wir zeigen die Zusammensetzung im Vergleich zum dazugehörenden klassischen Index, der nicht nachhaltig ausgerichtet ist.

| Unternehmen | Gewicht MSCI World SRI 5 % | Gewicht MSCI World |

|---|---|---|

| Microsoft | 4,8 % | 3,9 % |

| Tesla | 4,6 % | 1,2 % |

| Nvidia | 4,4 % | 4,3 % |

| Home Depot | 2,3 % | 0,6 % |

| Coca Cola | 1,7 % | 0,4 % |

| Novo Nordisk | 1,7 % | 0,4 % |

| Salesforce | 1,7 % | 0,4 % |

| ASML Holding | 1,7 % | 0,4 % |

| Pepsico | 1,3 % | 0,3 % |

| Walt Disney | 1,2 % | 0,3 % |

1 Aufgeführt sind die zehn größten Werte des MSCI World SRI Low Carbon Select 5 % Issuer Capped Index.

2 Im MSCI World SRI Low Carbon Select 5 % Issuer Capped Index ist der maximale Anteil eines Unternehmens auf 5 Prozent begrenzt. Aktuell betrifft dies nur Nvidia, das im normalen SRI ein Gewicht von rund 17 Prozent hat. Der Anteil wird aber nur halbjährlich auf 5 Prozent angepasst, sodass er zwischenzeitlich auch höher liegen kann, wenn der Kurs der Aktie gestiegen ist.

Quelle: MSCI (Stand: 1. April 2025)

| Gewicht DJSI World Enlarged2 | Gewicht MSCI All Countries World Index | |

|---|---|---|

| Microsoft | 11 % | 3,5 % |

| Alphabet A3 | 4,6 % | 1,3 % |

| Taiwan Semiconductors | 3,6 % | 1 % |

| Visa | 3 % | 0,8 % |

| Mastercard | 2,3 % | 0,6 % |

| Tencent | 2 % | 0,5 % |

| Abbvie | 1,9 % | 0,5 % |

| SAP | 1,4 % | 0,4 % |

| ASML Holding | 1,4 % | 0,4 % |

| Salesforce | 1,3 % | 0,3 % |

1 Aufgeführt sind die jeweils zehn größten Werte, die im iShares-ETF (IE00B57X3V84) auf den DJ BiC World Enlarged Index beziehungsweise im iShares-ETF (IE00B6R52259) auf den MSCI ACWI enthalten sind.

2 Umstrittene Branchen sind nicht immer ausgeschlossen. Wir betrachten aber die Anteilsklasse des Fonds, der Alkohol, Tabak, Waffen etc. ausschließt (DJ Best-in-Class World Enlarged ex Alcohol, Tobacco, Gambling, Armaments & Firearms, and Adult Entertainment).

3 Die A-Aktien des Internetkonzerns Alphabet, dem Mutterkonzern von Google, beinhalten, anders als die C-Anteile, Stimmrechte für die Aktionäre.

Quelle: Indexanbieter, iShares (Stand: 1. April 2025)

Es fällt auf, dass die Zusammensetzung der nachhaltigen Indizes stark voneinander abweicht. Beiden nachhaltigen Indizes ist dagegen gemein, dass führende Unternehmen aus dem Bereich IT (Apple, Facebook) sowie der Online-Versandhändler Amazon nicht im nachhaltigen Index enthalten sind.

Facebook beispielsweise büßt in der Wertung von MSCI Punkte in der Kategorie unternehmerisches Verhalten ein, obwohl es in Sachen Klimabilanz gut dasteht. Die Analyse des DJ Best-in-Class World Enlarged Index sieht das ähnlich und gibt Facebook nur 14 von 100 möglichen Punkten.

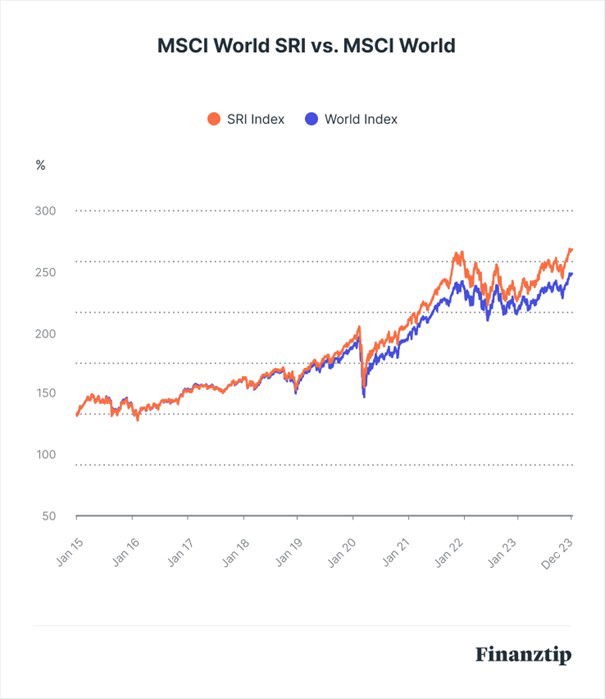

Die beiden nachhaltigen Indizes MSCI World SRI und DJ Best-in-Class World Index Enlarged haben jeweils weniger Aktien im Portfolio als ihre klassischen Pendants. Trotzdem schwanken die Indizes nicht stärker, wenn wir auf den Fünf-Jahres-Zeitraum 2020 bis 2024 blicken.

Der MSCI World SRI konnte auf das Jahr gerechnet sogar leicht mehr Rendite erwirtschaften als der normale MSCI World (13,3 zu 13 Prozent pro Jahr).

Quelle: MSCI, Finanztip-Berechnung (Stand: August 2024)

Der nachhaltige Dow-Jones-Index liegt hingegen knapp hinter dem auch Schwellenländer umfassenden MSCI All Countries World Index: So erzielte der Dow-Jones-Index eine Rendite von 11,8 Prozent pro Jahr, beim Index von MSCI waren es 11,9 Prozent pro Jahr.

Beide Indizes kommen für eine Geldanlage infrage. An der Auswertung kannst Du insbesondere erkennen, dass nachhaltige ETFs in der Vergangenheit vergleichbar gut oder sogar besser abgeschnitten haben als ihre Gegenstücke ohne Nachhaltigkeitskriterien. Mehr Details liest Du im Abschnitt So haben wir untersucht.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Wenn Du Dich bei Deiner Bank, in den Medien oder im Internet über nachhaltige Geldanlage informierst, stößt Du häufig auf zweierlei: aktiv verwaltete Ökofonds und spezielle Nachhaltigkeitsprojekte, etwa die Beteiligung an Windparks oder Waldprojekten.

Finanztip sieht bei beiden Anlageformen Nachteile – allerdings mit deutlichen Abstufungen: Aktive Fonds können unter bestimmten Voraussetzungen durchaus hinter der ETF-Anlage die zweitbeste Lösung sein. Von anderen Anlageformen raten wir dagegen in jedem Fall ab.

Bei sogenannten aktiven Fonds ist ein Fondsmanagement dafür verantwortlich, die Aktien für den Fonds auszuwählen. Im Falle von Ökofonds sind das Aktien solcher Unternehmen, die es für besonders nachhaltig hält. Es ist jedoch nicht gesagt, dass die Anlageentscheidungen dieses Fondsmanagements am Ende besser sind, als einfach einen breit gestreuten und nachhaltigen Aktienindex nachzubilden.

In jedem Fall bezahlst Du bei aktiv verwalteten Fonds höhere laufende Verwaltungsgebühren als bei einem Aktien-Indexfonds. So liegen Sie bei aktiven Fonds bei bis zu 2,5 Prozent im Jahr. Bei einem ETF in der Regel zwischen 0,2 und 0,5 Prozent pro Jahr. Zudem bekommst Du die Fonds häufig über einen Vermittler direkt von der Kapitalanlagegesellschaft. Dann wird in der Regel ein sogenannter Ausgabeaufschlag fällig. Das kann bis zu fünf Prozent des Anteilswerts ausmachen – und diesen Betrag muss der Fonds über die Jahre erst wieder verdienen.

Das bedeutet: Wir halten es für unwahrscheinlich, dass ein Ökofonds mit Aktien langfristig nach Kosten besser abschneidet als ein nachhaltiger Marktindex, wie der MSCI World Socially Responsible Index / SRI.

Speziell bei Ökofonds kommt noch ein weiterer Aspekt hinzu: Jeder Fonds definiert Nachhaltigkeit etwas anders. Willst Du wissen, wie der Fonds bei der Auswahl seiner Aktien vorgeht, musst Du erstmal ins Kleingedruckte schauen.

Es passiert auch häufig, dass die Fonds zu stark aussieben, also nur noch sehr wenige Aktien oder Aktien einer speziellen Branche bündeln. In dem Fall ist der Fonds leichter anfällig für Schwankungen. Denn wenn ein paar Aktien derselben Branche schwächeln, können nur wenige andere den Verlust wettmachen. Wenn die gesamte Branche schwächelt eventuell sogar gar keine.

Die Tabelle zeigt beispielhaft die wichtigsten Charakteristika von drei aktiv verwalteten Nachhaltigkeitsfonds, die immer wieder in den Medien auftauchen. Der Ökoworld Ökovision wurde 1996 aufgelegt. Die Fonds der Erste Bank und von Greeneffects bestehen seit 2001 und 2000. Bei ihnen solltest Du beachten, dass sie nur bestimmte Branchen berücksichtigen, anders als die von uns empfohlenen breiter aufgestellten ETFs.

| Fondsname | Zusammensetzung | Wertent- wicklung in % p.a. | aus 10.000 € Kosten, in € | investiertes in Mio. € |

|---|---|---|---|---|

| Ökoworld Ökovision Classic (ISIN: LU0061928585) | Rund 80 Aktien weltweiter Unternehmen, die feste ESG-Kriterien einhalten. Eine Analyseabteilung erstellt Titelprofile, ein Anlageausschuss entscheidet, ob eine Aktie aufgenommen wird oder nicht. | 3,1 | 11.096 | 1.820 |

| Erste WWF Stock (AT0000705678) | Rund 75 Aktien weltweiter Unternehmen aus dem Bereich Wasseraufbereitung, Recycling, Erneuerbare Energien etc. Fondsmanagement wird durch einen Umweltbeirat des WWF unterstützt. | 1,2 | 10.193 | 395 |

| Greeneffects NAI Wertefonds (IE0005895655) | 30 Aktien weltweit, davon mindestens 75 % große und bis zu 25 % besonders innovative Unternehmen. Der Fonds folgt dem Natur-Aktien-Index, der von einem Expertenausschuss bestimmt wird. | 10,6 | 15.912 | 189 |

Quelle: Anbieter, Finanztip-Recherche (Stand: 28. Februar 2025)

Fazit: Ein aktiv verwalteter Ökofonds kommt als Geldanlage dann infrage, wenn er genügend breit über Unternehmen, Branchen und Länder streut. Sonst riskierst Du hohe Schwankungen des Fondswerts nach oben – aber auch nach unten. Außerdem solltest Du von den Anlagekriterien der Fondsgesellschaft und des Fondsmanagements besonders überzeugt sein. Schließlich musst Du in Kauf nehmen, dass Du im Vergleich Jahr für Jahr für Deine Geldanlage deutlich mehr bezahlst als bei einem Indexfonds (ETF).

In den vergangenen Jahren gab es auch zahlreiche Angebote am Markt, bei denen sich Anlegende mit ihrem Kapital an ökologischen Projekten beteiligen konnten. Häufig versprachen die Anbieter eine besonders hohe Rendite.

Meist ging es dabei um den Bau von Wind- oder Solarparks oder um Waldprojekte. Auch heute sind solche Angebote noch zu finden.

Für Anlegende sind sie aber sehr riskant. Das liegt nicht nur an den Projekten selbst, sondern auch an der Risikoverteilung zwischen Anlegendem und Anbieter. Anlageformen wie geschlossene Beteiligungen, Nachrangdarlehen oder Genussscheine sind in der Regel nachteilig für die Investierenden: Im schlimmsten Fall wäre Dein Geld weg oder Du müsstest in einem langwierigen Insolvenzverfahren ausharren, um einen Teil des investierten Geldes zurückzubekommen.

Wenn hingegen alles optimal läuft, kann eine solche Investition eine positive Wirkung entfalten. Das Problem ist eben, dass Du das nicht vorher wissen kannst. Selbst in ein Projekt, das Dich hundertprozentig überzeugt, solltest Du nie einen beträchtlichen Teil Deines Geldes stecken.

Die Finanzaufsicht Bafin kann Unternehmen des sogenannten grauen Kapitalmarkts nach eigener Aussage derzeit nicht ausreichend kontrollieren. Sie hat aber eine Übersicht veröffentlicht, in der sie ausdrücklich vor vermeintlich sicheren Kapitalanlagen mit hohen Gewinnversprechen warnt. Darin zeigt die Behörde auch auf, wie diese zu erkennen sind.

So solltest Du zum Beispiel vorsichtig sein, wenn es zu dem angebotenen Produkt kein Prospekt oder Informationsblatt gibt, welches die Bafin gebilligt hat. Und auch wenn es ein solches Prospekt gibt, sollte Dir klar sein, dass dies kein Gütesiegel ist. Die Bafin prüft nur, ob der Anbieter bestimmte Formalia eingehalten hat.

Beliebt waren in der Vergangenheit auch Beteiligungen in Form sogenannter Genussscheine. Ein Genussschein ist eine Art Anleihe. Der Käufer oder die Käuferin leiht dem Unternehmen also zunächst Geld. Das soll das Unternehmen – der Idee nach – ab einer bestimmten Anzahl an Jahren zurückzahlen und bis dahin jährlich Zinsen ausschütten. Zusätzlich können Genussscheine auch eine Gewinnbeteiligung vorsehen. Zum Beispiel wenn ein Windpark läuft, Strom erzeugt und diesen verkauft.

Was sich gut anhört, hat einen Haken: Es ist nicht garantiert, dass das Geld der Anlegenden überhaupt beim Projekt ankommt. Denn der Herausgeber der Genussscheine ist nicht verpflichtet, das Geld der Anlegenden auch in das genannte Projekt zu stecken. Und dann ist außerdem unklar, ob das Projekt auch wirklich Gewinne abwirft. Gibt es Probleme, haben Anlegende oft wenig Chancen, ihr eingezahltes Geld wiederzusehen. Die Genussscheine sind „nachrangig“ – das heißt, dass andere Gläubiger wie große Banken ihr Geld zuerst zurückbekommen. Anlegerinnen und Anleger sind zudem an den Verlusten beteiligt.

Möchtest Du konkret in erneuerbare Energien investieren, kannst Du stattdessen über ein eigenes Balkonkraftwerk nachdenken. Wann sich das lohnt und was Du bei der Anschaffung beachten musst, erfährst Du in unserem Ratgeber zu Balkonkraftwerken.

In diesem Ratgeber geht es um nachhaltige Aktien-ETFs und verwandte Geldanlagen. Du kannst aber auch Deine alltäglichen Geldgeschäfte bei einer nachhaltigen Bank erledigen. Die Spezialbanken bieten oft neben dem Girokonto auch Tagesgeld und Festgeld für den risikoarmen Baustein Deiner Geldanlage an. Gute nachhaltige Banken stellen transparent dar, welchen Kreditnehmern sie das Geld der Sparenden leihen. Informationen zu diesen Angeboten haben wir in unserem Ratgeber zum Girokonto zusammengestellt.

Vielen Anlegenden kommt diese Frage seltsam vor, weil sie vehement mit Ja antworten würden. Die Frage nach dem Warum stellt sich vergleichsweise selten, und manchmal treten dabei Missverständnisse ans Licht.

Oft beginnt es mit dem Satz „Mein Geld soll in gute Unternehmen fließen“. Eingangs haben wir gezeigt, dass nicht immer eindeutig ist, was „gut“ ist, und ebensowenig, was ein „gutes Unternehmen“ ist. Problematisch an dem Satz ist aber auch die Vorstellung, dass Dein Geld in das Unternehmen fließt.

Bei einer Reihe anderer Aktionen wäre das der Fall: wenn Du Produkte des Unternehmens kaufst oder ihm einen Kredit gibst. Ausgerechnet beim Aktienkauf, obwohl man ihn ja oft als Investment in eine Firma bezeichnet, wandert aber kein Geld in sie hinein.

Eine Ausnahme von diesem Prinzip ist der erstmalige Verkauf frischer Aktien, was aber immer nur wenige Unternehmen betrifft. Beim normalen Börsenhandel fließt der Kaufbetrag für die Aktie in die Tasche desjenigen, dem sie bisher gehörte. Das Unternehmen bekommt dabei kein zusätzliches Kapital.

Ein börsennotiertes Unternehmen wird daher nicht in demselben Sinne abgestraft, wenn sich viele Anlegerinnen und Anleger von ihren Aktien trennen, als wenn Kundinnen und Kunden beispielsweise auf Kurzstreckenflüge oder ungesunde Nahrungsmittel verzichten. Das liegt zum einen daran, dass ein Stück der Firma nicht plötzlich niemandem gehören kann.

Jeder Kauf oder Verkauf einer Aktie findet zu einem Preis statt, der eng mit dem aktuellen Wert des Unternehmens zusammenhängt. Anders gesagt: Der Aktienkurs würde nur dann absacken, wenn sehr viele Investorinnen und Investoren denken, dass die Firma eigentlich weniger wert ist als früher. Eine bloße Verkaufswelle würde den Börsenwert nicht ändern, solange keine Neuigkeiten dahinterstecken.

Zum Anderen führt selbst ein niedrigerer Börsenwert nicht automatisch dazu, dass ein Unternehmen gewisse Geschäfte beendet. Folgenlos ist ein Kursrutsch aber nicht: Möglicherweise sinkt das Gehalt des Managements wenn es an den Aktienkurs gekoppelt ist. Außerdem können die Kreditkosten steigen, wenn Banken höhere Zinsen verlangen. Auch die Reputation eines Unternehmens hängt an seinem Börsenwert, wie auch die Mitgliedschaft in gängigen Aktienindizes.

Solange aber ein Geschäftsbereich lukrativ und legal ist, dürfte dieser auch weitergeführt werden – und sei es von einer Konkurrenzfirma, die einen gesunkenen Kurs nutzen könnte, um ein Schnäppchen zu machen und den Betrieb aufzukaufen.

Dass Aktionärinnen und Aktionäre zugleich Eigentümerinnen und Eigentümer sind, hat noch einen anderen Effekt. Mit einer Aktie erhalten sie ein sogenanntes Stimmrecht. Die Aktionärinnen und Aktionäre können sich zu Wort melden und bei bestimmten Fragen mitentscheiden. Diese Rolle wird aufgegeben, wenn die eigenen Aktien verkauft werden. Für Kleinanlegende ist der eigene Einfluss zwar sehr gering, allerdings sind manche Ideen engagierter Aktionärinnen und Aktionäre dann doch mehrheitsfähig.

Auf der Hauptversammlung des Ölkonzerns Exxon im Mai 2021 konnte ein kleiner aktivistischer Fonds drei Sitze im Aufsichtsrat anders besetzen, als es das Management vorgehabt hatte. Der Fonds hatte es geschafft, mehrere Großinvestoren, darunter Blackrock und einen Pensionsfonds, auf seine Seite zu bringen. Das hätte ohne Exxon-Aktien im Depot nicht funktioniert.

Wer im Depot keine Einzelaktien hat, sondern wie von uns empfohlen Aktien-ETFs, muss sich von seinen Fondsgesellschaften vertreten lassen. UBS, iShares und andere ETF-Marken veröffentlichen regelmäßig, wie viele Hauptversammlungen sie besucht haben und welche Schwerpunkte sie bei den Abstimmungen dort gesetzt haben.

Der ehemalige Nachhaltigkeitschef des ETF-Riesen Blackrock, Tariq Fancy, warf im August 2021 seinem früheren Arbeitgeber wie auch der ganzen Branche vor, Greenwashing zu betreiben. Der Versuch, mit nachhaltigem Investieren einen gesellschaftlichen Effekt erreichen zu wollen, sei „wie Druck auf eine Schnur auszuüben“. Fancy plädiert für Gesetzesänderungen, um Unternehmen zu nachhaltigerem Wirtschaften zu bringen, und nennt grüne Anlageprodukte ein Placebo, das von beherzteren Maßnahmen ablenkt.

Was heißt das für Dich? Ob nachhaltiges Investieren sinnvoll ist oder nicht, dazu gibt es aus Finanztip-Sicht kein klares Richtig oder Falsch. Wer Dir grüne, soziale und ethische Versprechen macht, sollte diese auch einhalten können.

Uns ist wichtig, dass Du mit unseren ETF-Empfehlungen sehr wahrscheinlich keinen Schiffbruch für Dein Depot erleiden wirst. Es ist aber auch keine Schande, auf nachhaltige ETFs zu verzichten und zu Fonds auf den ungefilterten Index zu greifen. Du musst Dich in jedem Fall mit „Deinen“ Firmen wohlfühlen – und dabei nicht vergessen, dass Du neben dem Investieren noch andere Optionen hast, die Welt ein Stück zu beeinflussen, die mutmaßlich effektiver sind. Zum Beispiel mit Deinem Konsum oder Deiner Stimme bei Wahlen.

Seit 2018 untersucht Finanztip ETFs, die bestimmte, ethisch ausgerichtete Aktienindizes nachbilden („nachhaltige ETFs“). Auch bei der aktuellen Analyse im Frühjahr 2025 haben wir folgende Kriterien an die empfehlenswerten Indizes angelegt:

Wir suchten anschließend die ETFs heraus, die es auf diese Indizes gibt. Als Quelle dienten die Börse Frankfurt und zum Abgleich JustETF. Auf diese Weise ermittelten wir insgesamt 14 ETFs. Nur drei davon erfüllten die Finanztip-Kriterien:

| nachhaltiger Index | ETF-Anbieter (ISIN) | verwaltetes Vermögen in Mio. € | Datum der Auflage | Kommentar |

|---|---|---|---|---|

| DJ BiC World Enlarged | iShares (IE00B57X3V84) | 1.438 | 25. Februar 2011 | Empfehlung, thesaurierender ETF |

| MSCI World SRI Low Carbon Select 5 % Issuer Capped Index | UBS (LU0629459743) | 5.883 | 19. August 2011 | Empfehlung, ausschüttender ETF |

| MSCI World SRI Low Carbon Select 5 % Issuer Capped Index | UBS (LU0950674332) | 5.883 | 14. Februar 2018 | Empfehlung, thesaurierender ETF1 |

| MSCI World SRI Low Carbon Select 5 % Issuer Capped Index | UBS (IE00BK72HH44) | 1.661 | 7. Mai 2020 | nicht berücksichtigt, weil zu kurz am Markt2 |

| MSCI World SRI Low Carbon Select 5 % Issuer Capped Index | UBS (IE00BK72HJ67) | 1.661 | 7. Mai 2020 | nicht berücksichtigt, weil zu kurz am Markt |

| MSCI World SRI Select Reduced Fossil Fuel Index | iShares (IE00BYX2JD69) | 10.256 | 12. Oktober 2017 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach |

| MSCI World SRI Select Reduced Fossil Fuel Index | iShares (IE00BDZZTM54) | 10.256 | 12. Oktober 2017 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach |

| MSCI World SRI Select Reduced Fossil Fuel Index | iShares (IE00BMZ17W23) | 10.256 | 12. Oktober 2017 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach |

| MSCI World Low Carbon SRI Leaders Index | Xtrackers (IE000E4BATC9) | 7.670 | 4. Dezember 2024 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach und hohes Gewicht der Top10-Einzeltitel |

| MSCI World Low Carbon SRI Leaders Index | Xtrackers (IE00BZ02LR44) | 7.670 | 24. April 2018 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach und hohes Gewicht der Top10-Einzeltitel |

| MSCI World Low Carbon SRI Leaders Index | Xtrackers (IE00BMY76136) | 7.670 | 9. September 2020 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach und hohes Gewicht der Top10-Einzeltitel |

| MSCI World SRI Filtered PAB Index | Amundi (IE000Y77LGG9) | 3.970 | 17. Januar 2024 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach |

| MSCI World SRI Filtered PAB Index | Amundi (IE000004V778) | 3.970 | 1. Februar 2024 | nicht berücksichtigt, Nachhaltigkeitskriterien vergleichsweise schwach |

| MSCI World SRI S-Series PAB 5% Capped Index | BNP Paribas (LU1615092217) | 1.467 | 21. Oktober 2015 | nicht berücksichtigt, schwer nachvollziehbare Aktiengewichtung |

| MSCI World SRI S-Series PAB 5% Capped Index | BNP Paribas (LU1291108642) | 1.467 | 21. Oktober 2015 | nicht berücksichtigt, schwer nachvollziehbare Aktiengewichtung |

1 Dieser thesaurierende UBS-ETF auf den MSCI World SRI 5 % Issuer Capped ist ein Teilfonds des ausschüttenden ETF aus dem gleichen Hause. Wir empfehlen beide, wenn der Hauptfonds die fünf Jahre am Markt voll hat und das Gesamtvolumen des Haupt- und dazugehörigen Teilfonds die 100 Millionen Anlagevolumen übersteigt.

2 Später aufgelegter ETF, der dank seines Domizils in Irland auf Fondsebene Steuervorteile nutzen kann.

Quelle: Anbieter (Stand: 17.-18. Februar 2025)

Wir haben darüber hinaus für den Fünfjahreszeitraum 12/2019 – 12/2024 erneut gemessen, wie die nachhaltigen Indizes im Vergleich zu ihren klassischen Pendants abgeschnitten haben. Der nachhaltige MSCI World konnte seinen klassisch gestalteten Schwesterindex bei der Rendite schlagen, der ETF von iShares mit Industrie und Schwellenländern hatte eine etwas schlechtere Rendite als der dazugehörige Index.

| Index | Rendite in % p.a. | Schwankungs- breite2 in % p.a. | aus 10.000 € wurden, in € |

|---|---|---|---|

| nachhaltig: MSCI World SRI | 13,34 | 18,1 | 18.703 |

| klassisch: MSCI World | 12,99 | 17,5 | 18.419 |

| nachhaltig: DJSI World Enlarged | 11,79 | 17,2 | 17.455 |

| klassisch MSCI ACWI | 11,86 | 16,5 | 17.510 |

1 Wir berechnen die durchschnittlichen Jahresrenditen für den Fünf-Jahres-Anlagezeitraum 30. Dezember 2019 bis 30. Dezember 2024.

2 Die Schwankungsbreite bezeichnet die Abweichung vom Rendite-Mittelwert nach oben und unten. Die Schwankung haben wir anhand von Tagesdaten berechnet.

Quelle: Finanztip-Berechnung (Stand: März 2025)

Für unsere Empfehlungen haben wir im März 2025 Fünfjahres-Renditen für die zurückliegenden Kalenderjahre berechnet. Beide bleiben in der Wertentwicklung leicht hinter dem von uns festgelegten Referenzindex zurück.

| Index/ ETF | Art der Nachbildung | Kosten (TER) | Wert- entwicklung p.a. | aus 10.000 € wurden, in € |

|---|---|---|---|---|

| MSCI World SRI | 13,34 % | 8.703 | ||

| UBS (LU0629459743) | physisch- ausschüttend | 0,22 % | 12,43 % | 7.961 |

| UBS (LU0950674332) | physisch- thesaurierend | 0,22 % | 12,43 % | 7.961 |

| DJSI World Enlarged | 11,79 % | 7.455 | ||

| iShares (IE00B57X3V84) | physisch- thesaurierend | 0,6 % | 11,33 % | 7.106 |

1 Wir berechnen die durchschnittlichen Jahresrenditen für den Fünf-Jahres-Anlagezeitraum 30. Dezember 2019 bis 30. Dezember 2024. Die ETFs von UBS beziehen sich auf die Indexvariante MSCI World SRI Low Carbon Select 5 % Issuer Capped. Der ETF von iShares bezieht sich auf die Indexvariante DJSI World Enlarged ex Alcohol, Tobacco, Gambling, Armaments & Firearms, and Adult Entertainment.

Quelle: MSCI, S&P, ETF-Anbieter, Finanztip-Berechnungen (Stand: März 2025)

Um die Wertentwicklung der Fonds berechnen zu können, haben wir den sogenannten Netto-Inventarwert (englisch „net asset value“, NAV) herangezogen, der von den Fondsgesellschaften für jeden ETF ausgewiesen wird. Der NAV ist die Summe aller Vermögenswerte abzüglich der Verbindlichkeiten geteilt durch die Anzahl der ausgegebenen Fondsanteile. Er wird auf Basis der Schlusskurse der im Fonds enthaltenen Wertpapiere berechnet. Manche Fonds weisen den NAV in US-Dollar aus. In diesen Fällen haben wir die Werte in Euro umgerechnet. Dazu haben wir die von der Bundesbank veröffentlichten Schlusskurse auf Tagesbasis verwendet.

Beim ausschüttenden ETF der UBS (LU0629459743) haben wir eine Thesaurierung nachempfunden, um die Renditen vergleichbar zu machen. Dafür haben wir die Ausschüttungen ohne Abzug von Steuern der Fondsanlage gutgeschrieben.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.