Freiwillige Rentenversicherung So zahlen sich freiwillige Rentenbeiträge für Selbstständige aus

Finanztip-Experte für Rente

Das Wichtigste in Kürze

So gehst Du vor

Als Selbstständiger oder Selbstständige musst Du dich privat um Deine Altersvorsorge kümmern. Einen gesetzlichen Zwang in die Rente einzuahlen, wie es bei Angestellten der Fall ist, hast Du in aller Regel nicht. Wenn die Einnahmen wegbrechen, sparen Selbstständige aber häufig an der Altersvorsorge. Davon ist dringend abzuraten. Selbstständige gehören in Deutschland zu den Bevölkerungsgruppen, die am meisten von Altersarmut bedroht sind. Damit Du nicht in eine solche Situation kommst, solltest Du rechtzeitig darüber nachdenken, ob Du Dir eine Basisabsicherung zulegst. Das geht entweder über die Rürup-Rente oder über die gesetzliche Rentenversicherung.

Zudem bietet die gesetzliche Rentenversicherung mehr Leistungen als nur eine monatliche Rente im Ruhestand. Dazu gehören zum Beispiel Reha-Leistungen, die Du Dir mit Pflichtbeiträgen sichern kannst. Lass uns doch einmal gemeinsam auf die Vor- und Nachteile der gesetzlichen Rente für Selbstständige schauen.

Nach einem langen Arbeitsleben will niemand jeden Cent umdrehen müssen. Der Ruhestand will ja auch genossen werden. Deswegen ist eine vernünftige Altersvorsorge so wichtig. Und freiwillige Einzahlungen in die gesetzliche Rente können ein Baustein sein. Vor allem in drei Fällen können sie sich lohnen:

Ausgewählte Empfehlungen

Tagesgeld-Angebote für Neukunden: 3,55 Prozent pro Jahr (für drei Monate) bei Credit Europe Bank, 3,5 Prozent pro Jahr (für vier Monate) bei ING

Festgeld-Angebote für sechs Monate: 3,05 Prozent pro Jahr bei Oyak Anker Bank, 3,03 Prozent pro Jahr bei Klarna Festgeld+(App)

Festgeld-Angebote für 36 Monate: 3,25 Prozent pro Jahr bei Ayvens Bank, 2,90 Prozent pro Jahr bei bei Yapi Kredi Bank

Günstige und vielseitige Depots: Comdirect, Consorsbank, ING und 1822direkt

Als Selbstständiger hast Du zwei Möglichkeiten, freiwillig in die Rentenversicherung einzuzahlen und damit Deine Rente zu erhöhen. Du kannst Dich entweder auf Antrag wie Angestellte pflichtversichern oder einzelne freiwillige Beitragszahlungen leisten.

Die einzelnen freiwilligen Beitragszahlungen sind auch als freiwillige Rentenversicherung bekannt und sind flexibler als die Pflichtversicherung auf Antrag. Die freiwillige Rentenversicherung hat dafür einen entscheidenden Nachteil. Die Beiträge, die Du einzahlst, gelten nicht als Pflichtbeiträge.

Um Dir die zusätzlichen Leistungen der Rentenversicherung wie den Anspruch auf eine Reha oder eine Erwerbsminderungsrente zu sichern, musst Du aber in den meisten Fällen eine bestimmte Anzahl Pflichtbeiträge gezahlt haben.

Die freiwilligen Beiträge zählen aber für die meisten Wartezeiten. Das sind Zeiten, die Du mindestens Teil der Rentenversicherung gewesen sein musst, damit Du eine Rente bekommst. Zum Beispiel eine Alters- oder Hinterbliebenenrente. Für jeden Monat, den Du freiwillig eingezahlt hast, bekommst Du einen Monat Wartezeit gutgeschrieben.

Welche Wartezeit für welche Rente gilt und was Du Dir außer freiwilligen Rentenbeiträgen noch anrechnen lassen kannst, liest Du in unserem Ratgeber zur Kontenklärung.

Die Höhe der freiwilligen Beiträge kannst Du innerhalb bestimmter Grenzen selbst festlegen. Der Monatsbeitrag darf aktuell höchstens bei 1.404,30 Euro (West) bzw. 1.385,70 Euro (Ost) liegen und muss mindestens 100,07 Euro betragen.

Zudem kannst Du die Zahlungen jederzeit unterbrechen oder die freiwillige Versicherung beenden.

Es sind bis zu zwölf Einzahlungen pro Jahr möglich – Anzahl und Höhe dürfen variieren. Die Beiträge kannst Du entweder überweisen oder der Rentenversicherung einfach eine Einzugsermächtigung erteilen.

Bis zum 31. März ist es möglich, freiwillige Beiträge für das Vorjahr nachzuzahlen. Wenn Dein Antragsverfahren für die freiwilligen Beiträge noch nicht abgeschlossen ist, kannst Du diese Frist überziehen. Ab dem Zeitpunkt, ab dem die Rentenversicherung Dir Deine Rentenauskunft erteilt hat, hast Du drei Monate Zeit, die Beiträge zu bezahlen.

Wie hoch später die Altersrente ausfällt, hängt von Höhe und Anzahl der gezahlten Beiträge ab. Die Rentenversicherung vergleicht Deine Einzahlungen mit den Beiträgen, die auf das Durchschnittsentgelt fällig werden würden. Das sind 2024 rund 703 Euro (West) und 693 Euro (Ost) im Monat. Zahlst Du ein Jahr lang genauso viel ein wie der Durchschnitt, bekommst Du einen Rentenpunkt. Und um den Wert des Rentenpunktes wird Deine Rente erhöht. Für 703 Euro pro Monat im Jahr würdest Du aktuell eine monatliche Rente von 39,32 Euro bekommen.

Herbert ist selbstständiger Handwerker und hat aus der Vergangenheit als Angestellter vier Beitragsjahre gesammelt. Er möchte auf fünf Beitragsjahre kommen und sich den Anspruch auf eine gesetzliche Renten für seine Altersvorsorge sichern. Seine Auftragslage ist gut und er beschließt 1.000 Euro für jeden Monat im Jahr 2024 einzubezahlen. Das sind im Jahr insgesamt 12.000 Euro. Der Jahresdurchschnittsbeitrag (West) liegt aktuell bei rund 8.437 Euro . Herbert würde für seine freiwilligen Beiträge demnach rund 1,4 Rentenpunkte erhalten. Die würden seine Rente um 55 Euro erhöhen.

Tipp: In aller Regel lohnt es sich nicht, mit dem Zahlen von freiwilligen Rentenbeiträgen auf das nächste Jahr zu warten. Denn nur in absoluten Ausnahmefällen sinkt das Durchschnittsentgelt, was Deine freiwilligen Beiträge günstiger machen würde. Wenn Du Dir unsicher bist, warte nur bis zum Jahreswechsel. Dann steht in der Regel das Durchschnittsentgelt für das kommende Jahr fest und Du hast mit drei Monaten noch viel Zeit, um die Beiträge für das vergangene Jahr nachzuzahlen. Für die 12.000 Euro aus dem Beispiel hättest Du 2023 rund 1,5 Rentenpunkte und damit gut 56,40 Euro mehr Rente bekommen. Das ist ein Unterschied von 1,40 Euro Rente jeden Monat – für das gleiche Geld.

Wenn Du Dich freiwillig versichern möchtest, musst Du das entsprechende Formular V0060 der Rentenversicherung ausfüllen. Berechtigt sind alle, die mindestens 16 Jahre alt sind, in Deutschland leben und noch nicht pflichtversichert sind. Außerdem dürfen sich alle deutschen Staatsangehörigen freiwillig versichern, die im Ausland leben.

Die zweite Art, als Selbstständiger in die Rentenversicherung einzuzahlen, ist die Pflichtversicherung auf Antrag. Sie ist zwar unflexibler, ermöglicht Dir aber eine Erwerbsminderungsrente und einen schnelleren Anspruch auf Rehabilitationsmaßnahmen. Außerdem hast Du ein Anrecht auf die Zulagen vom Staat zur Riester-Rente, sofern Du nicht anderweitig zulagenberechtigt bist (zum Beispiel mittelbar über den Ehepartner). Auch diese teils lukrativen Förderungen sind an die Zahlung von Pflichtbeiträgen in die Rentenversicherung gekoppelt.

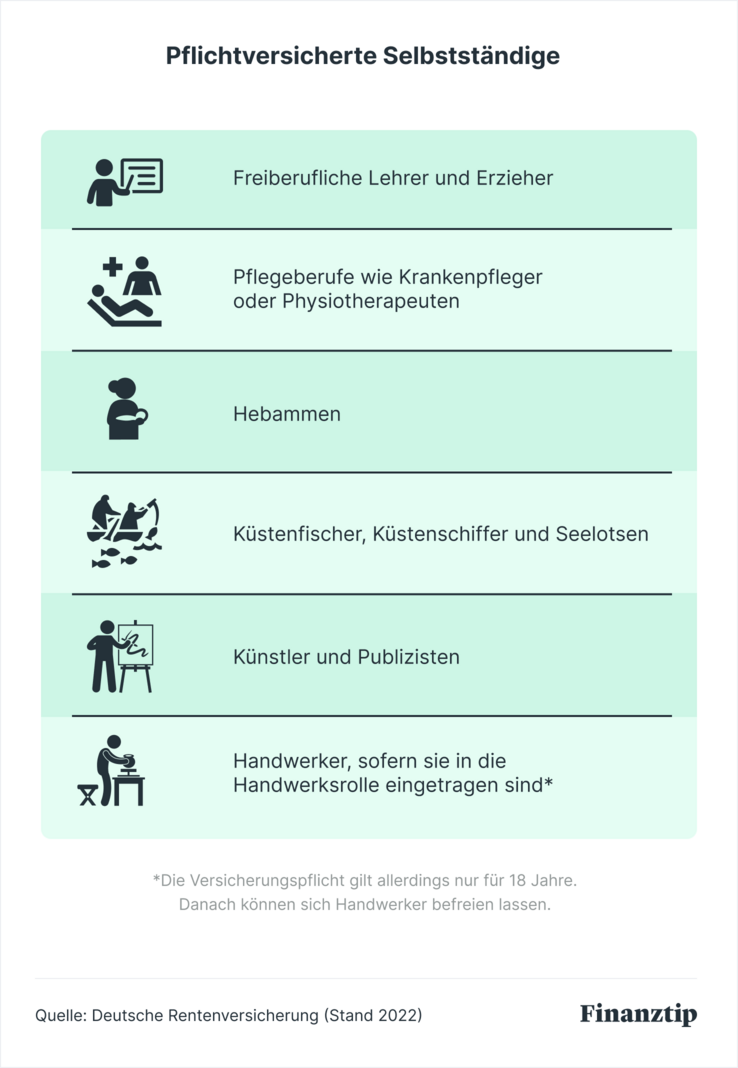

Für die Pflichtversicherung auf Antrag musst Du erst einmal klären, ob Du nicht bereits pflichtversichert bist. Denn in bestimmten Berufen ist das auch als Selbstständiger der Fall.

Selbstständige sind in folgenden Berufen pflichtversichert:

Achtung: Pflichtversichert bist Du als Selbstständiger auch, wenn Du selbst keine Angestellten hast und Du über einen längeren Zeitraum nur für einen Auftraggeber arbeitest.

Solltest Du mit Deiner Selbstständigkeit oder mehreren Selbstständigkeiten der genannten Branchen unter der Minijob-Grenze von 520 Euro im Monat verdienen, kannst Du Dich von der Versicherungspflicht befreien lassen.

Wirst Du als Selbstständiger mit nur einem Auftraggeber zum ersten Mal versicherungspflichtig, kannst Du Dich in der Existenzgründungsphase für maximal drei Jahre von der Rentenversicherungspflicht befreien lassen. Diesen Antrag musst Du innerhalb von drei Monaten nach Geschäftsaufnahme stellen. Eine befristete Befreiung ist auch bei einer zweiten Existenzgründung für weitere drei Jahre möglich.

Keine dieser Bedingungen trifft auf Dich zu? Dann kommt für dich die Pflichtversicherung auf Antrag in Frage. Diesen Antrag musst Du innerhalb von fünf Jahren nach Beginn Deiner Selbstständigkeit stellen. Willst Du direkt ab Beginn Deiner Selbstständigkeit pflichtversichert sein, hast Du allerdings nur drei Monate für den Antrag Zeit.

Im Gegensatz zu den freiwilligen Beiträgen hast Du bei der Pflichtversicherung auf Antrag weniger Spielraum, was die Höhe Deines Beitrags angeht. Außerdem gibt es unterschiedliche Werte für die alten und die neuen Bundesländer. Normalerweise zahlst Du im Monat den Regelbeitrag von aktuell 657,51 Euro (West) oder 644,49 Euro (Ost).

Als Existenzgründer kannst Du in den ersten drei Jahren Deiner Selbstständigkeit auch den halben Regelbeitrag zahlen.

Es ist auch möglich, statt des Regelbeitrags einkommensabhängige Beiträge zu zahlen. Dafür musst Du Dein Einkommen mit einem Einkommensteuerbescheid nachweisen. Der Beitrag beläuft sich dabei auf 18,6 Prozent Deines monatlichen Einkommens. Die Mindestgrenze liegt aktuell bei 100,07 Euro und West, die Höchstgrenze bei 1.404,30 Euro und 1.385,70 Euro (Ost).

Deine Rente erhöhen die Pflichtbeiträge wie freiwillige Beiträge auch. Allerdings mit der bereits erwähnten Ost-West-Unterscheidung. Der Vergleich mit dem jeweiligen Durchschnittsentgelt bringt Rentenpunkte. Ein Jahr Regelbeitrag von 657,51 Euro (West) pro Monat erhöht Deine Rente aktuell demnach um rund 39,32 Euro pro Monat.

Die Pflichtversicherung auf Antrag ist im Vergleich mit den freiwilligen Beiträgen auch in der Laufzeit unflexibler. Du unterliegst den gleichen Pflichten wie Angestellte. Zahlungen unterbrechen oder die Pflichtversicherung kündigen, ist nicht möglich. Sie läuft, solange Du selbstständig bist. Lass Dich daher unbedingt bei der Deutschen Rentenversicherung beraten, ob eine Pflichtversicherung sinnvoll ist.

Bevor Du freiwillig in die gesetzliche Rente einzahlst, solltest Du Dir die Frage stellen, warum Du das tun willst. Geht es Dir nur um eine finanzielle Absicherung beziehungsweise Aufstockung Deiner Altersvorsorge? Oder interessieren Dich insbesondere auch die Zusatzleistungen der Rentenversicherung, die Du für Dein Geld bekommst und die Dich im Arbeitsleben absichern sollen. Denn wie Du jetzt weißt, bekommst Du diese Leistungen in der Regel nur mit Pflichtbeiträgen.

Die können sich aber trotz unflexiblerer Handhabung lohnen. Denn von den Zusatzleistungen gibt es bei der Rentenversicherung nicht wenige. Stell sie Dir wie Zusatzversicherungen innerhalb der Rentenversicherung vor – ohne, dass es Dich mehr kostet.

So hat die Rentenversicherung großes Interesse daran, dass Du gesund und arbeitsfähig bleibst. Dann bist Du auch in der Lage, weiter in die Rentenversicherung einzuzahlen, und der Staat muss Dich im Alter nicht unterstützen. Die Rentenversicherung hat daher verschiedene Leistungen, die Dir helfen sollen, gesund zu bleiben oder zu werden. Du kannst diese Leistungen aber nicht wahllos in Anspruch nehmen, sondern in der Regel Schritt für Schritt. Merke Dir den Leitsatz: Prävention vor Reha vor Rente.

Die Präventionsleistungen beginnen, wenn sich bei Dir erste Anzeichen einer verschlechterten Gesundheit zeigen. Dann kannst Du das Programm RV Fit in Anspruch nehmen. Es bietet über mehrere Monate regelmäßige Trainingssessions, Ernährungsberatungen und Kurse zum richtigen Umgang mit Stress an. Der größte Teil des Programms (sechs Monate) findet berufsbegleitend statt. Für den Teil, der nicht berufsbegleitend stattfindet, muss Dein Chef Dich bei voller Bezahlung freistellen. Die Fahrtkosten bekommst Du von der Rentenversicherung ebenfalls anteilig erstattet.

Voraussetzung ist jedoch, dass Du vor dem Start des Programms mindestens sechs Monate Pflichtbeiträge in die Rentenversicherung eingezahlt hast.

Wenn die Prävention zu spät kommt und Du so schwer krank wirst, dass Du nicht mehr oder nur noch teilweise arbeiten kannst, findest Du ebenfalls bei der Rentenversicherung Hilfe. Für eine Rehabilitationsmaßnahme ist sie Dein erster Ansprechpartner. Übrigens nicht nur für Dich. Auch für Deine Kinder kannst Du bei der Rentenversicherung – falls nötig – eine Reha beantragen.

Voraussetzung ist aber auch hier: Du musst in den zwei Jahren vor Beginn der Reha mindestens sechs Monate Pflichtbeiträge in die Rentenversicherung eingezahlt haben oder eine Wartezeit von 15 Jahren erreicht haben.

Bleibt die Reha bei Dir erfolglos und Du kannst nicht mehr arbeiten, ist wieder die Rentenversicherung Dein Ansprechpartner. Denn wenn Du nur weniger als sechs Stunden arbeiten kannst, steht Dir eine Erwerbsminderungsrente zu. Für diese musst Du Deinen Gesundheitszustand mittels medizinischer Gutachten bestätigen.

Prävention und Reha lassen sich mit Leistungen aus der Krankenversicherung vergleichen. Die Erwerbsminderungsrente würde wohl eher in den Bereich einer Berufsunfähigkeitsversicherung fallen. Allerdings fallen die Erwerbsminderungsrenten in der Regel nicht besonders hoch aus. Bei Finanztip empfehlen wir Dir daher, wenn es Dir finanziell möglich ist, Dir zusätzlich eine Berufsunfähigkeitsversicherung zuzulegen.

Auch für die Erwerbsminderungsrente musst Du bestimmte Voraussetzungen erfüllen. Erstens musst Du eine Wartezeit von fünf Jahren vorweisen können. Zweitens musst Du in den fünf Jahren bevor Du die Erwerbsminderungsrente in Anspruch nehmen willst, mindestens drei Jahr Pflichtbeiträge gezahlt haben.

Ältere Jahrgänge haben den Vorteil, dass sie auch mit freiwilligen Beiträgen gegen Erwerbsminderung versichert sind, sofern sie zwei Bedingungen erfüllen: Sie müssen bereits vor 1984 mindestens fünf Jahre versichert gewesen sein und seit 1984 jeden Monat entweder eingezahlt haben oder auf anderem Wege in der Deutschen Rentenversicherung versichert gewesen sein, zum Beispiel durch Kindererziehungszeiten.

Eine Leistung, die wohl eher in den Bereich klassische Lebensversicherung fällt, ist die Hinterbliebenenrente. Über diese bekommen Dein Ehepartner oder Deine Kinder einen Teil Deiner Rentenansprüche ausbezahlt. Also von der Rente, auf die Du zum Todeszeitpunkt Anspruch gehabt hättest. Um Anspruch auf diese Rente zu haben, benötigst Du eine Wartezeit von fünf Jahren.

Egal, ob Dir die Wartezeit fehlt oder Du nicht in ausreichendem Maß in die Rentenversicherung für diese Leistungen eingezahlt hast: Pflicht- oder freiwillige Beiträge in die Rentenversicherung können das Problem lösen.

Wenn Du in die Rentenversicherung einzahlst, weil Du im Notfall eine Erwerbsminderungsrente bekommen möchtest, dann zahle nicht zu wenig ein. Der Durchschnitt Deiner bisherigen Beitragszahlungen bestimmt hauptsächlich die Höhe Deiner Erwerbsminderungsrente. Je niedriger Deine Beitragszahlungen sind, desto niedriger ist Dein Durchschnitt und damit Deine Erwerbsminderungsrente.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Grundsätzlich gilt: Ob Du zusätzlich in die Deutsche Rentenversicherung einzahlst oder doch lieber auf private Altersvorsorge setzt, hängt vor allem von Deinen persönlichen Überzeugungen ab. Willst Du ein großes Maß an Sicherheit und die zusätzlichen Leistungen der Rentenversicherung sind für Dich attraktiv? Dann handelt es sich um Überlegungen, die über das rein Finanzielle hinausgehen. Ein allgemeiner Wert lässt sich diesen Aspekten nicht zuordnen.

Was sich rein finanziell für Dich mehr lohnt, ist auch nicht exakt vorhersehbar. Zu groß können die Auswirkungen von Reformen auf die gesetzliche Rente oder von marktwirtschaftlichen Veränderungen auf die private Vorsorge sein.

Trotzdem ist ein Vergleich mit Hilfe durchschnittlicher Werte aus der Vergangenheit sinnvoll.

Bei einem langfristigen Investment in ETFs (Indexfonds) rechnen wir bei Finanztip für die kommenden Jahre mit einer moderaten durchschnittlichen jährlichen Rendite von 7 Prozent. Der bekannteste weltweite Aktien-Index MSCI World hat zum Beispiel nach Finanztip-Berechnungen von 2007 bis 2021 eine durchschnittliche Jahresperformance von rund 9,7 Prozent vorzuweisen.

Warum aber die gesetzliche Rente mit der Anlage in einen Indexfonds vergleichen?

Bei Finanztip sind wir der Meinung, dass gerade langfristige Investments in ETFs zu den besten Formen der Altersvorsorge gehören. Du kannst bei niedrigem Aufwand und Kosten Dein Geld mit guten Renditen vermehren. Dein angespartes Kapital kannst Du zudem über einen Auszahlplan individuell für Deinen Ruhestand einteilen – zum Beispiel als monatliche Rente.

Dafür ist die Vorsorge über einen ETF auch risikoreicher. Der Kapitalmarkt unterliegt Schwankungen. Im ungünstigsten Fall sind Deine ETFs zu Ruhestandsbeginn nicht so viel wert, dass Du Dir Deine gewünschte Rente auszahlen kannst. Daher ist es wichtig, dein ETF-Vermögen rechtzeitig vor Ruhestandsbeginn in sicherere Anlageformen wie Festgeld umzuschichten.

Das Risiko der Schwankungen beim Vermögensaufbau wird zudem geringer, je länger Du anlegst. Schwankungen des Markts gleichen sich über einen Anlagezeitraum von 30 Jahren besser aus als über einen Anlagezeitraum von fünf Jahren. Allein die Wirkung des Zinseszinseffektes über einen längeren Zeitraum ist deutlich größer.

Auch die Rente hat so etwas wie einen Zinseszins. Anhand von Faktoren wie der Lohnentwicklung und dem Verhältnis zwischen Rentenbeziehern und Beitragszahlern wird jährlich über eine Erhöhung entschieden. Seit 2000 betrug diese Erhöhung laut Daten der Rentenversicherung im Durchschnitt 1,67 Prozent (West). Für unseren Vergleich setzen wir mit 1,5 Prozent pro Jahr etwas niedriger an. Je höher Deine Rente ist, desto mehr profitierst Du von diesen Erhöhungen.

Die prognostizierte Rendite eines ETFs ist zwar höher, dennoch hat eine Einzahlung in die Rente Vorteile. Denn diese Einzahlung kannst Du dank des Versorgungsfreibetrags von der Steuer absetzen. Für das zurückliegende Jahr 2022 zu 94 Prozent und seit 2023 sogar zu 100 Prozent. Ein weiterer Vorteil: Die Rente bekommst Du bis an Dein Lebensende ausgezahlt. Es ist eine Frage der Zeit, bis das in die Rente investierte Geld wieder an Dich zurückgeflossen ist. Alles, was danach auf Deinem Konto landet, ist Dein Plus. Die Rente, die Du Dir aus Deinen ETFs auszahlst, fließt nur, solange das Kapital nicht aufgebraucht ist. Du hast bei einer Rente aus einem ETF also ein gewisses finanzielles Risiko, wenn Du länger lebst, als Du angenommen hattest.

Es gilt also, verschiedene Punkte zu vergleichen. Wie alt musst Du werden, bis sich die Einzahlung in die gesetzliche Rente lohnt? Wie lange kannst Du Dir eine Rente in gleicher Höhe aus Deinem ETF-Vermögen auszahlen lassen? Wie lange könntest Du Dir eine höhere Rente aus Deinem ETF-Vermögen auszahlen lassen?

Schauen wir uns das zum besseren Verständnis in einem Beispiel an.

Renate ist 45 Jahre alt und will 2023 für zwölf Monate freiwillige Beiträge bezahlen. Sie beschließt pro Monat den Höchstbetrag von 1.357,80 Euro einzuzahlen. Das sind insgesamt 16.293,60 Euro, wovon sie bei voller Steuerersparnis effektiv nur rund 10.874 Euro bezahlt. Dafür bekommt Sie zu Beginn des Ruhestands eine monatliche Netto-Rente (West) von 70,95 Euro. Nach rund 12 Jahren und acht Monaten würde sich die Investition für Sie rentieren.

Wenn Sandra das gleiche Geld in einen ETF stecken würde, hätte sich dessen Wert voraussichtlich bis Rentenbeginn so weit vermehrt, dass sie sich die gleiche Netto-Rente gut 34 Jahre und acht Monate auszahlen lassen kann. Erst wenn Sandra über 100 Jahre alt wäre, wäre das ETF-Vermögen aufgebraucht.

Sandra beschließt daher, sich eine höhere Netto-Rente aus diesem Vermögen von 120 Euro im Monat auszuzahlen. Dann würde das ETF-Vermögen immer noch ausreichen, bis Sandra rund 88 Jahre alt wäre.

Aus dem Beispiel wird ersichtlich, dass unter rein finanziellen Gesichtspunkten das Investment in den ETF für Sandra lohnender wäre. Der Vorteil des ETF gegenüber der gesetzlichen Rente vergrößert sich sogar noch, je früher Sandra investiert. Denn je länger die Zeit bis zur Rente, desto länger die Ansparphase, in der der ETF wahrscheinlich besser performt.

| Rentenversicherung | ETF + Auszahlplan | |

|---|---|---|

| Einzahlung | 16.294 € | 10.874 € |

| Reelle Einzahlung nach Steuerersparnis1 | 10.874 € | 10.874 € |

| Ergibt zusätzliche Netto-Rente (West) von2 | 51,13 € | - |

| Jahre bis Rentenbeginn | 22 | 22 |

| Gesamtwert nach jährlicher Steigerung bei Rentenbeginn3 | - | 37.395,22 € |

| Netto-Rente4/ Netto-Entnahme bei Rentenbeginn | 70,95 € pro Monat | 70,95 € pro Monat |

| Wie lange kann Netto-Rente ausbezahlt werden? | lebenslang | 34 Jahre und 8 Monate5 |

1Bei 100 % Absetzbarkeit und Steuersatz von 40 %

2PKV-Satz mit einem Kind, ohne Solidaritätsbeitrag

3Angenommene Wertsteigerung ETF 7 % p.a

4Angenommene Wertsteigerung Rente 1,5 %, p.a. und 100 % Besteuerung der Rente

5Bei Kapitalertragssteuer von 17,5 % und anderweitig ausgeschöpftem Sparerpauschbetrag und jährlichem Inflationsausgleich von 1,5 %

Quelle: Finanztip eigene Berechnung, Stand 2023

Finde heraus, welche Altersvorsorge zu Dir passt.

Weitere Ratgeber: Riester-Rente, Betriebliche Altersversorgung, Rürup-Rente, Auszahlplan

Weitere Themen

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos