Grunderwerbsteuer So funktioniert die Steuer beim Kauf einer Immobilie

Finanztip-Experte für Steuern

Das Wichtigste in Kürze

So gehst Du vor

Wenn Du eine Immobilie erwirbst, dann musst Du in der Regel auf den Kaufpreis Grunderwerbsteuer zahlen. Wie hoch diese ausfällt und wie Du Steuern sparen kannst, erfährst Du in diesem Ratgeber.

Zu einem Grundstück gehören im Sinne des Grunderwerbsteuergesetzes neben dem Grund und Boden auch die damit fest verbundenen Sachen, also ein Haus zum Beispiel. Und wenn Du ein Grundstück kaufst, dann musst Du normalerweise auch Grunderwerbsteuer zahlen. Diese bemisst sich nach dem Kaufpreis im notariellen Vertrag.

Ist das Grundstück mit einem Haus oder Mehrfamilienhaus bebaut, dann fällt der Preis höher aus und dementsprechend auch die Steuer. Das ist ebenso der Fall, wenn Du von einem Bauträger mit einem einheitlichen Vertrag sowohl Grund und Boden als auch die noch zu errichtende Immobilie kaufst. Günstiger ist es daher, wenn Du zunächst ein unbebautes Grundstück kaufst und erst danach selbst ein Haus darauf baust.

In der Praxis ist es zwar oft so, dass sich die Bauträger aussichtsreiche Grundstücke sichern und alles aus einer Hand anbieten. Doch auf dem Land hast Du öfter die Chance, erst ein Grundstück zu kaufen, um später darauf zu bauen.

Falls Du Grundstück und Immobilie getrennt voneinander erwirbst, kannst Du unter Umständen Grunderwerbsteuer sparen. Allerdings sind die Voraussetzungen dafür sehr streng und die Finanzämter werden das nicht immer anerkennen. Aber es ist möglich. Was musst du also beachten?

Immer wenn das das Finanzamt selbst bei zwei Verträgen einen inhaltlichen Zusammenhang sieht oder andere Indizien darauf hindeuten, dass es diesen geben könnte, wird es die Grunderwerbsteuer auf Basis des gesamten Kaufpreises festsetzen.

Der Kauf einer Immobilie muss in Deutschland von einem Notar oder einer Notarin beurkundet werden. Im Kaufvertrag sollte auch stehen, wer die Grunderwerbsteuer zahlen muss. In der Regel wird der Käufer oder die Käuferin dazu bestimmt. Ist nichts geregelt, dann schulden die bisherige Eigentümerin und der Käufer gemeinsam die Steuerschuld (§ 13 Nr. 2 Grunderwerbsteuergesetz).

Der Notar schickt den unterschriebenen und beurkundeten Kaufvertrag ans zuständige Finanzamt. Dieses sendet Dir dann den Grunderwerbsteuerbescheid. Du musst die Grunderwerbsteuer innerhalb eines Monats bezahlen. Erst nach der vollständigen Bezahlung stellt das Finanzamt eine Unbedenklichkeitsbescheinigung aus. Mit dieser kannst Du Dich dann als neuer Eigentümer oder neue Eigentümerin im Grundbuch eintragen lassen.

Diese Prinzipien gelten für den Erwerb einer Immobilie oder auch eines Grundstücksanteils in Deutschland, bei dem der Rechtsträger gewechselt wird, also das Eigentum an jemand anderen übergeht.

Bemessungsgrundlage für die Grunderwerbsteuer ist die Gegenleistung für den Erwerb des Grundstücks, also vor allem der notariell beurkundete Kaufpreis.

Es zählt der Wert aller Gegenleistungen, also auch Darlehensverbindlichkeiten wie das eingetragene Grundpfandrecht oder andere Grundstücksbelastungen wie Wohn- und Nießbrauchsrechte.

Nur eine Kaufpreisminderung innerhalb der ersten zwei Jahre kann noch zu einer Reduzierung der Grunderwerbsteuer führen.

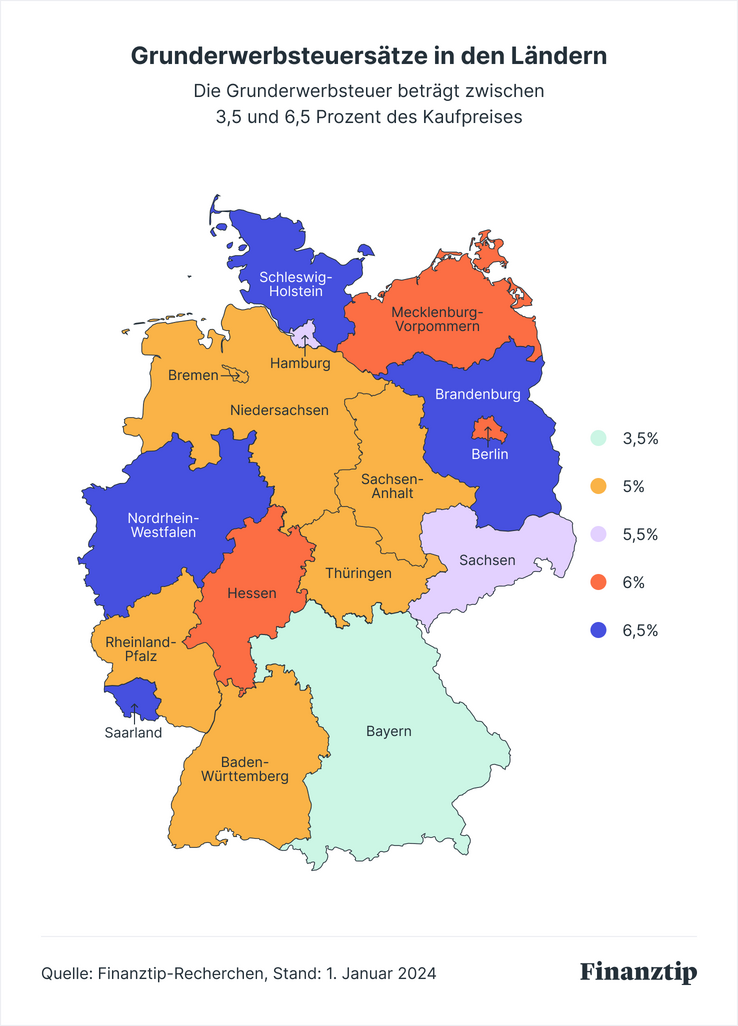

Zwar hat der Bund die Gesetzgebungskompetenz für die Grunderwerbsteuer, doch die Einnahmen stehen den Bundesländern zu. Sie dürfen seit dem 1. September 2006 selbst den Steuersatz festlegen. Das hat dazu geführt, dass seitdem – bis auf Bayern – die Steuersätze überall gestiegen sind. Im Saarland wurde die Steuer seitdem viermal erhöht. Zum 1. Januar 2023 hat Hamburg die Grunderwerbsteuer von 4,5 auf 5,5 Prozent und Sachsen von 3,5 auf 5,5 Prozent erhöht.

Thüringen hat die Grunderwerbsteuer hingegen zum 1. Januar 2024 von 6,5 auf 5,0 Prozent gesenkt. Für einen entsprechenden Gesetzentwurf hatten CDU, FDP und AfD am 14. September 2023 im Thüringer Landtag gestimmt. Das hatte wegen der Beteiligung der AfD zu erheblichen politischen Kontroversen geführt. Zudem war in dem Gesetz geplant, dass Du bis zu einem Betrag von 25.000 Euro von der Steuer freigestellt wirst, wenn Du Deine erste selbst genutzte Immobilie kaufst. Doch das ist erstmal vom Tisch.

Die Sätze liegen in den 16 Ländern aktuell zwischen 3,5 und 6,5 Prozent (siehe Tabelle und Deutschlandkarte). Ein Käufer, der ein Grundstück im bayerischen Mellrichstadt für 200.000 Euro gekauft hat, muss 7.000 Euro Grunderwerbsteuer zahlen. Wenige Kilometer weiter im thüringischen Meiningen müsste der Käufer beim selben Kaufpreis ab dem Jahr 2024 hingegen 10.000 Euro Grunderwerbsteuer bezahlen.

| Bundesland | Steuersatz | Grunderwerbsteuer |

|---|---|---|

Baden-Württemberg | 5 % | 10.000 € |

| Bayern | 3,5 % | 7.000 € |

| Berlin | 6 % | 12.000 € |

| Brandenburg | 6,5% | 13.000 € |

| Bremen | 5 % | 10.000 € |

| Hamburg | 5,5 % | 11.000 € |

| Hessen | 6 % | 12.000 € |

Mecklenburg-Vorpommern | 6 % | 12.000 € |

| Niedersachsen | 5 % | 10.000 € |

| Nordrhein-Westfalen | 6,5 % | 13.000 € |

| Rheinland-Pfalz | 5 % | 10.000 € |

| Saarland | 6,5 % | 13.000 € |

| Sachsen | 5,5 % | 11.000 € |

| Sachsen-Anhalt | 5 % | 10.000 € |

| Schleswig-Holstein | 6,5 % | 13.000 € |

| Thüringen | 5 % | 10.000 € |

Quelle: Finanztip-Recherche (Stand: 1. Januar 2024)

Das Bundesland Hessen will die Belastung durch die Grunderwerbsteuer mindern, allerdings nur beim Kauf der ersten selbstgenutzten Immobilie. Ob es sich um einen Neubau oder eine Bestandsimmobilie handelt, ist dabei gleich, nur in Hessen muss das Kaufobjekt liegen. Fällt auf den Kauf Grunderwerbsteuer an, fördert das Land diesen mit dem sogenannten Hessengeld. Die wichtigsten Punkte:

Auch in Nordrhein-Westfalen gab es ein ähnliches Förderprogramm. Damit ließ sich die Grunderwerbsteuer in bestimmten Fällen um 2 Prozentpunkte drücken. Das Förderprogramm „NRW.Zuschuss Wohneigentum“ richtete sich ausschließlich an natürliche Personen, die in Nordrhein-Westfalen im Jahr 2022 selbstgenutztes Wohneigentum oder Bauland zur Bebauung mit einer selbstgenutzten Wohnimmobilie erworben haben. Maßgeblich ist das Datum des Kaufvertrags, Förderung gab es nur, wenn es zwischen 1. Januar 2022 und 14. Juli 2023 liegt.

Das Programm ist aber mittlerweile endgültig beendet, was man auch der Internetseite der zuständigen NRW.Bank entnehmen kann. Die Förderhöhe betrug 2 Prozent des auf die wohnwirtschaftliche Selbstnutzung entfallenden notariell beurkundeten grunderwerbsteuerpflichtigen Kaufpreises, jedoch maximal 10.000 Euro.

Beispiele: Bei einem Kaufpreis von 200.000 Euro konntest Du 4.000 Euro sparen, bei 400.000 Euro waren es 8.000 Euro und ab 500.000 Euro einheitlich 10.000 Euro.

Kaufst Du eine gebrauchte Eigentumswohnung, dann übernimmst Du üblicherweise auch den Anteil an der Instandhaltungsrücklage. Diese behält die Eigentümergemeinschaft des Mehrfamilienhauses ein. Auch nach dem Verkauf bleibt die Wohnungseigentümergemeinschaft Eigentümerin der Instandhaltungsrücklage. Sie kann daher die Bemessungsgrundlage der Grunderwerbsteuer nicht reduzieren, hat der Bundesfinanzhof entschieden (Urteil vom 16. September 2020, Az. II R 49/17).

Anders verhält es sich mit beweglichem Inventar wie Einbauküche, Markise, Sauna oder Gartenhaus. Solche Gegenstände solltest Du im notariellen Kaufvertrag betragsmäßig gesondert ausweisen lassen, um Grunderwerbsteuer zu sparen. Denn die ist nur fällig auf das, was unbeweglich und untrennbar mit dem Gebäude verbunden ist.

Achte darauf, dass Du beim Inventarwert nicht übertreibst. Übersteigt der Wert der beweglichen Bestandteile 15 Prozent des Kaufpreises, wird das Finanzamt möglicherweise Belege fordern, um die behaupteten einzelnen Werte nachvollziehen zu können.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Keine Grunderwerbsteuer fällt an, wenn der Kaufpreis eines Grundstücks unter 2.500 Euro liegt (§ 3 Nr. 1 Grunderwerbsteuergesetz). Alle weiteren Ausnahmen stehen ebenfalls in diesem Paragraf.

Steuerfrei ist ein Verkauf unter nahen Angehörigen. Das gilt für alle, die in gerader Linie miteinander verwandt sind. Es geht also um Verkäufe zwischen

Steuerfrei bleibt auch der Verkauf an adoptierte Kinder, an die Schwiegertochter oder den Schwiegersohn und auch an den früheren Ehegatten des Verkäufers im Rahmen der Vermögensauseinandersetzung nach der Scheidung.

Ein Verkauf zwischen Geschwistern löst hingegen Grunderwerbsteuer aus.

Personen- und Kapitalgesellschaften können Share Deals nutzen, um die Grunderwerbsteuer zu vermeiden. Dabei kaufen sie nicht direkt eine Immobilie, sondern einen Anteil an einem Unternehmen, das diese Immobilie besitzt.

Seit Juli 2021 gilt für einen grunderwerbsteuerfreien Erwerb: Die Gesellschaft darf höchstens 89,9 Prozent (zuvor: 94,9 Prozent) am Unternehmen kaufen und muss diesen Anteil mindestens zehn Jahre (zuvor: fünf Jahre) halten. Sie darf den Anteil frühestens nach zehn Jahren (zuvor: fünf Jahre) auf 100 Prozent aufstocken.

Dadurch werden zwar die Hürden für die steuerliche Gestaltung etwas erhöht, sie bleibt jedoch weiterhin für Unternehmen möglich. Die müssen mehr denn je aufpassen, dass Gesellschafterwechsel, Anteilsübertragungen etwa in Familienunternehmen und Umstrukturierungen keine Grunderwerbsteuer auslösen.

Privatpersonen können Share Deals hingegen nicht nutzen.

Bei den meisten Waren oder Dienstleistungen ist beim Kauf die Umsatzsteuer zu zahlen. Bei Immobilien entfällt diese. Dafür musst Du aber als Käufer oder Käuferin die Grunderwerbsteuer zahlen. Sie fällt einmalig beim Erwerb einer Immobilie an. Unter bestimmten Voraussetzungen kann beim Immobilienkauf zur Umsatzsteuer optiert werden (§ 9 Umsatzsteuergesetz). In diesem Fall wird dann die Grunderwerbsteuer auf den Bruttobetrag erhoben.

Eine regelmäßige Steuer auf den Besitz einer Immobilie kommt mit der Grundsteuer noch hinzu. Diese kommunale Steuer ist jährlich fällig und wird meist vierteljährlich abgebucht. Bezahlen müssen diese über die Nebenkostenumlage auch Mieter.

Erwirbst Du über eine Erbschaft oder Schenkung eine Immobilie, so musst Du keine Grunderwerbsteuer zahlen, allerdings möglicherweise Erbschaftssteuer oder Schenkungssteuer. Diese hängen vom Verwandtschaftsgrad und Immobilienwert ab.

Die Grunderwerbsteuer kann bei der Einkommensteuer abzugsfähig sein, wenn Du mit der Immobilie Einkünfte erzielst – als Vermieter, Selbstständige, Gewerbetreibender oder Landwirtin. Sie zählt zu den Kaufnebenkosten und erhöht die Bemessungsgrundlage für die Abschreibung des Gebäudewerts als Werbungskosten beziehungsweise Betriebsausgaben.

Unsere Checkliste nennt Dir kompakt die wichtigsten Möglichkeiten, mit denen Du die Grunderwerbsteuer ganz oder zumindest teilweise sparen kannst.

Die Grunderwerbsteuer zählt zu den Nebenkosten bei einem Hauskauf. Welche es noch gibt und wo Sparpotenzial liegt, kannst Du im Ratgeber Nebenkosten Hauskauf nachlesen. Wie es mit dem Baukredit klappt, haben wir im Ratgeber Baufinanzierung beschrieben.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos