Aktien für Anfänger So funktionieren Aktien

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

So gehst Du vor

Diese Neukundenprämien gibt es aktuell bei unseren Depot-Empfehlungen:

· 1822direkt: bis zu 500 € für Depotumzug

· Consorsbank: 200 € für Depotumzug

· Traders Place: 100 €

Welches Bild hast Du spontan im Kopf, wenn Du etwas von Aktionären oder Eigentümern eines Unternehmens hörst? Ältere Herren mit Anzug und Chauffeur? Sicherlich gibt es die auch. Aber es war noch nie so leicht wie heute, selbst zum Aktionär zu werden. 2023 waren laut dem Deutschen Aktieninstitut 12,3 Millionen Menschen in Deutschland in Aktien investiert. Das sind 17,6 Prozent der über 14-Jährigen in Deutschland.

Investieren in Aktien – das geht schon mit wenigen Euro und einem Online-Depot. In diesem Ratgeber erfährst Du einige Grundlagen: Wie Aktien funktionieren, wie Du sie am besten für Deine langfristige Geldanlage nutzt und welche Risiken diese Anlageklasse birgt.

Eine Aktie ist ein Teilhaberecht an einem Unternehmen, genauer an einer Aktiengesellschaft (AG). Wer eine Aktie eines Unternehmens besitzt, ist also Miteigentümer des Unternehmens. Er oder sie darf zum Beispiel auf der Hauptversammlung über die Unternehmenspolitik mitbestimmen. Am meisten Einfluss haben die sogenannten Großaktionäre, denen etwa ein zweistelliger Prozentanteil oder gar die Mehrheit einer Aktiengesellschaft gehört. Unternehmen wie Apple, Daimler oder Siemens haben aber auch viele Kleinaktionäre. Diese nutzen Aktien vor allem als Geldanlage. Wenn die Geschäfte gut laufen, profitieren auch sie – durch eine Wertsteigerung ihrer Aktien. Das Ziel: Die Aktie später zu einem höheren Preis veräußern, als man sie vorher erworben hat.

Neben der Wertsteigerung der Aktie bringt auch die sogenannte Dividende ein Plus für Anlegerinnen und Anleger. Macht das Unternehmen Gewinn, zahlt es in der Regel einen Teil davon an die Aktionäre aus. Und diese Ausschüttung nennt sich Dividende. Darüber, ob eine Dividende gezahlt wird und wie hoch diese ist, entscheiden die Aktionäre auf der Hauptversammlung. In der Regel wird auch nicht der gesamte Gewinn an die Aktionäre ausgezahlt. Mit einem Teil bilden die Unternehmen Rücklagen oder investieren in künftige Projekte. Mehr dazu, wie die Auszahlung von Dividenden funktioniert, liest Du in unserem Ratgeber zu Dividenden.

Jede Aktie hat ein Nennwert und einen Kurswert. Der Nennwert gibt an, mit welchem Anteil der Besitzer einer Aktie am Grundkapital des Unternehmens beteiligt ist. Für Anleger ist aber der Kurswert entscheidender. Denn hier kommt der Kurs (oder Preis) einer Aktie ins Spiel. Ein Unternehmen gibt nämlich nicht dauernd neue Aktien heraus. Das würde den bestehenden Aktionären nicht gefallen, weil zusätzliche Aktien ja deren Anteil am Unternehmen verringern würden. Nur per Mehrheitsbeschluss kann eine sogenannte Kapitalerhöhung stattfinden. Das heißt: Wenn die Anzahl der Aktien – also der Firmenanteile – gleich bleibt und das Unternehmen durch seinen geschäftlichen Erfolg wertvoller wird, dann steigt auch der Wert der einzelnen Aktie. Man kann sie dann später zu einem höheren Preis verkaufen. Und diesen aktuellen Preis nennt man Kurswert.

Ein Ort, an dem der Kurswert eines Unternehmens im Sekundentakt gebildet wird, ist die Börse. Sie stellt einen einheitlichen Rahmen zur Verfügung, der es ermöglicht, dass Aktien von einer Person zur anderen verkauft werden können. Die Börse ist also nichts anderes als ein Marktplatz. Aus Angebot und Nachfrage bildet sich dort der Kurs. Multiplizierst Du den Kurswert einer Aktie mit der Zahl der sich im Umlauf befindenden Aktien, erhältst Du den Börsenwert des Unternehmens. Diese Zahl wird auch Marktkapitalisierung genannt. Microsoft hat zum Beispiel einen Börsenwert von rund 2,9 Billionen Euro und ist damit derzeit die wertvollste Aktiengesellschaft der Welt. Beim deutschen Touristikunternehmen TUI beträgt der Börsenwert knapp 3,5 Milliarden Euro (Stand: Mai 2024).

Nicht alle Aktiengesellschaften sind aber an der Börse notiert. Während Du bei einem nicht-börsennotierten Unternehmen allenfalls mit Verhandlungsgeschick als Investorin einsteigen kannst (und in aller Regel abblitzen dürftest), klappt das an der Börse mit wenigen Mausklicks. In diesem Ratgeber erklären wir Dir die Theorie hinter den Aktien. Wie Du selbst Deine Geldanlage mit Aktien aufbaust, erklären wir Dir in unseren Ratgebern Aktien kaufen und Sparplan erstellen.

Bist Du komplett neu beim Thema Börse, Aktien und ETF? In unserem Artikel Depot einfach erklärt findest Du alles, was Du für Dein erstes Depot wissen musst.

Rund um das Thema Aktien gibt es ein paar Begriffe, auf die Du immer wieder stößt. In diesem Abschnitt erklären wir Dir, was sie bedeuten.

Aktiengesellschaften können ihre Aktien als Namensaktien oder als Inhaberaktien herausgeben. Bei einer Namensaktie wird im sogenannten Aktienregister notiert, wem wie viele Aktien des Unternehmens gehören. Die Aktiengesellschaft kann so die Aktionäre direkt kontaktieren. Nur wer in das Aktienregister eingetragen ist, kann an der Hauptversammlung teilnehmen und dort abstimmen. Erwirbst Du eine Aktie, musst Du also im Aktienregister ein- und der Vorbesitzer ausgetragen werden. Das übernimmt für Dich in der Regel Deine Depotbank automatisch. Manche verlangen dafür jedoch eine extra Gebühr. Möchtest Du nicht zur Hauptversammlung, kannst Du in diesen Fällen auch auf die Eintragung in das Register verzichten. Du kannst die Aktie dann trotzdem handeln und erhältst auch die Dividende.

Bei Inhaberaktien gibt es kein Aktienregister. Das Recht, an der Hauptversammlung teilzunehmen, liegt automatisch bei demjenigen, der die Aktie momentan besitzt. Für das Unternehmen hat das den Nachteil, dass es keinen genauen Überblick über die Anlegerstruktur hat. Für Dich als Aktionär hat dies aber den Vorteil, dass Du an der Hauptversammlung teilnehmen kannst, ohne in einem Register eingetragen zu sein.

Manche AGs geben zwei Varianten von Aktien heraus, Vorzugsaktien und Stammaktien. Besitzer der Vorzugsaktien erhalten bestimmte Vorzüge. Zum Beispiel eine höhere Dividende. Dafür haben Vorzugsaktien auch einen Nachteil: Besitzer haben kein Stimmrecht auf der Hauptversammlung des Unternehmens. Volkswagen oder Metro sind bekannte Beispiele für dieses Modell. Dass es sich bei einer Aktie um eine Vorzugsaktie handelt, erkennst Du übrigens meistens an der Abkürzung „Vz.“ im Namen.

Im Laufe eines Aktionärslebens gibt es immer wieder wichtige Ereignisse. Einmal im Jahr findet die Hauptversammlung statt. Bist Du Besitzer einer Namensaktie und in das Aktienregister eingetragen, erhältst Du die Einladung zur Hauptversammlung direkt vom Unternehmen. Bei einer Inhaberaktie wird Dir diese hingegen von Deiner Depotbank zugestellt. Manche Depotanbieter kassieren eine Gebühr, wenn Du anschließend eine Eintrittskarte bestellst, achte daher auf das Preisverzeichnis.

Auf der Hauptversammlung wird dann über die Unternehmenspolitik abgestimmt und der Aufsichtsrat gewählt. Außerdem beschließen die Aktionäre dort die Höhe der Dividende. Bei den Abstimmungen hast Du für jede Aktie, die Du besitzt, eine Stimme. Wer zum Beispiel 1.000 Aktien besitzt, hat also 999 Stimmen mehr als jemand, der nur eine Aktie hält. Der Einfluss von Kleinaktionären ist bei der Hauptversammlung daher gering. Die Entscheidungen dort werden von den Großaktionären bestimmt.

Entscheidet sich ein Unternehmen, seine Aktien erstmals an der Börse zu listen, findet vor dem Start des Börsenhandels ein IPO oder Börsengang statt. IPO steht für Initial Public Offering, also erstmaliges öffentliches Angebot. Dabei werden die Aktien unter bestimmten Bedingungen an Anleger ausgegeben.

Der letzte große Börsengang in Deutschland war der des Autoherstellers Porsche im September 2022. Bevor der Handel an der Börse startete, führte auch Porsche ein IPO durch. Über bestimmte Depotanbieter konnten sich Interessierte um Aktien des Unternehmens bewerben. Die Preisspanne lag dabei zwischen 76,50 und 82,50 Euro. Da die Zahl der Interessenten größer war als das Angebot, wurde die Aktie schließlich zum Höchstpreis von 82,50 Euro ausgegeben. Am 29. September startete dann der Handel über die Börse. Seitdem kann jeder über das eigene Depot Porsche-Aktien kaufen.

Aktiengesellschaften können auch beschließen, zusätzliche Aktien auszugeben und dadurch neues Geld einzunehmen, also ihr Eigenkapital zu erhöhen. Man spricht von einer Kapitalerhöhung. Sie muss von einem Großteil der Aktionäre auf der Hauptversammlung beschlossen werden. Für die neuen Aktien erhalten die Aktionäre in der Regel ein Bezugsrecht. Denn durch die Kapitalerhöhung gibt es insgesamt mehr Aktien und der Anteil einer Aktie am Unternehmen nimmt ab. Über das Bezugsrecht können Anleger dann neue Aktien erwerben und so ihren prozentualen Anteil am Unternehmen beibehalten. Wer das Bezugsrecht nicht nutzt, kann es an der Börse verkaufen. Er erhält so also eine finanzielle Entschädigung für den Anteilsverlust.

Auch bei einem Aktiensplit erhöhen Unternehmen die Zahl ihrer Aktien. Allerdings ohne dabei das Kapital zu erhöhen. Der Aktiensplit kommt zum Einsatz, wenn der Kurs einer Aktie sehr hoch ist. Denn wie der Name es schon sagt, werden dabei die bestehenden Aktien geteilt. Das Ziel ist es, den Einstieg für Anleger einfacher zu machen. Sie müssen keine sehr große Summe aufbringen, um eine Aktie des Unternehmens zu erwerben.

Im August 2022 hat der E-Autobauer Tesla einen solchen Split durchgeführt. Es handelte sich um einen 3:1-Split. Das bedeutet, jeder Anleger bekam für eine Aktie in seinem Depot zwei weitere, neue Aktien eingebucht. Zusammen waren die drei Aktien dann genauso viel wert wie zuvor. So betrug der Preis einer Aktie vor dem Split etwa 890 US-Dollar. Nach dem Split war es dann nur noch ein Drittel: etwa 296 US-Dollar.

Es gibt übrigens zwei Methoden, auch bei hohen Aktienkursen mit kleinem Budget zu investieren. Bei einem Sparplan erhältst Du von Deinem Depotanbieter Bruchteile einer Aktie oder eines Fonds zu einem festen Preis, etwa 50 Euro. Wenn die Aktie im Moment der Sparplanausführung 200 Euro kostet, bekämst Du in diesem Fall 0,25 Aktienbruchteile eingebucht. Der Broker Trade Republic bietet zudem den gezielten Kauf von Wertpapier-Bruchteilen (Fractional Shares) an.

Das Gegenteil des Aktiensplits ist der Reverse Split. Hier werden mehrere Aktien zu einer zusammengefasst. Das Unternehmen verringert also die Zahl der Aktien, ohne das Kapital zu verringern. Einen Reverse Split gibt es oft, wenn der Kurs sehr niedrig ist. Im Februar 2023 hat zum Beispiel der Touristikkonzern TUI einen solchen Reverse Split durchgeführt. Das Verhältnis betrug 10 zu 1. Aus 10 TUI-Aktien wurde also eine. Auch beim Reverse Split passt sich der Kurs entsprechend an. So lag der Kurs bei TUI vor der Aktienzusammenlegung bei etwas über 1,70 Euro, danach dann bei etwas über 17 Euro.

Hast Du eine Aktie im Depot, bei der ein Reverse Split stattfindet, passt sich die Zahl automatisch an, Du musst nichts unternehmen. Dabei findet ein sogenannter Spitzenausgleich statt. Hattest du etwa 103 TUI-Aktien im Depot, werden mit dem Reverse Split 100 davon in 10 Stück umgewandelt. Die restlichen drei werden automatisch verkauft. Es kann sein, dass sich durch einen Reverse Split die Kennnummern ISIN und WKN ändern.

Eine ausgewogene Geldanlage besteht aus unterschiedlichen Anlageklassen. Dass sich Dein Geld auf einem Girokonto nicht vermehrt, dürfte klar sein. Auch mit Tagesgeld und Festgeld kannst Du keine enormen Renditen erwarten.

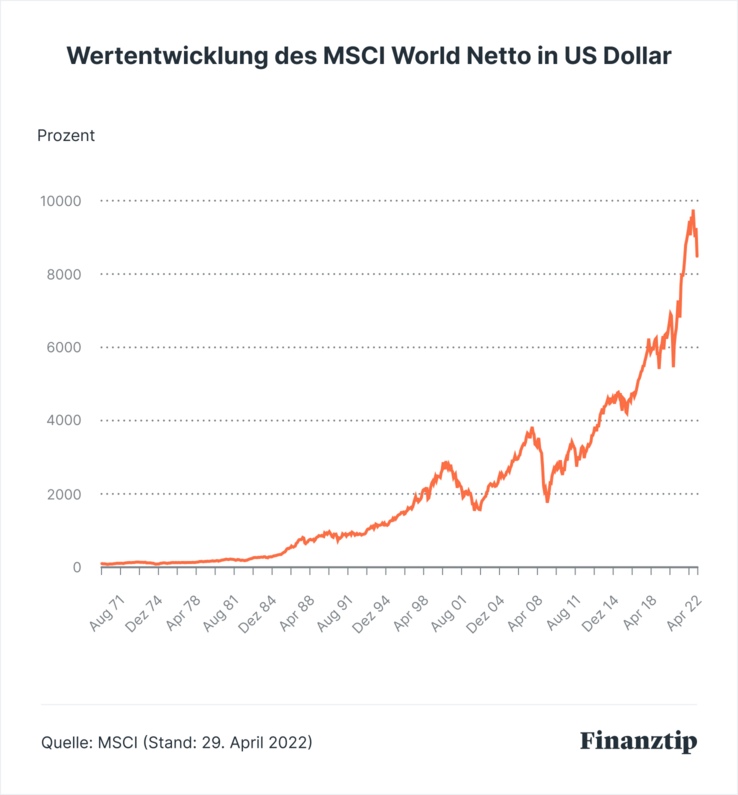

Wenn Du den Sparbetrag aber aufteilst, ergeben sich neue Chancen. Dabei hilft der Zinseszinseffekt. Ein breit aufgestelltes Aktiendepot hat in den vergangenen Jahrzehnten einen deutlich stärkeren Wertzuwachs gehabt als ein Sparkonto. Trotz aller Krisen haben sich Aktien langfristig als renditestarke Anlage bewährt. Im Vergleich zu sicheren Staatsanleihen und kurzfristigen Zinsanlagen warfen sie die höchsten Erträge ab, wie Studien belegen. Ein Indexfonds, der die Wertentwicklung des Weltaktienindex MSCI World abbildet, hat in den vergangenen 44 Jahren auf Eurobasis im Schnitt etwa 6,7 Prozent Rendite pro Jahr abgeworfen. Im MSCI-World-Index sind rund 1500 Unternehmen aus 23 Ländern enthalten. Finanzmarktforscher haben sogar bis 1900 zurückgerechnet und kommen zu ähnlichen Ergebnissen.

Dass die Aktienkurse in der Vergangenheit langfristig gestiegen sind, zeigt auch die folgende Grafik. Sie bildet die Wertentwicklung des MSCI World Netto in US-Dollar ab. Netto bedeutet, dass Quellensteuern herausgerechnet werden, die in manchen Ländern auf die Dividenden der enthaltenen Aktien fällig sind. Die Grafik zeigt also, wie sich der Wert der Aktien des MSCI World seit 1970 prozentual entwickelt hat. Langfristig ging es dabei steil nach oben. Ende April 2022 stand der Kurs bei über 8.000 Prozent.

Die große Frage ist natürlich, warum der Wert von Aktien auch in Zukunft so kontinuierlich wachsen sollte. Schließlich ist die Börsenentwicklung ungewiss. Niemand weiß, wo etwa der Weltaktienmarkt in ein paar Jahren stehen wird. Du kannst aus den Renditen der Vergangenheit zwar ein gewisses Muster für die Zukunft ableiten. Aber es bleiben Prognosen, die eintreffen können – oder eben auch nicht.

Hier kann aber eine theoretische Betrachtung weiterhelfen. Der Zweck eines Unternehmens ist es, Gewinn zu erzielen. Das heißt, es möchte mehr Geld mit dem Verkauf einer Ware oder Dienstleistung einnehmen, als deren Produktion gekostet hat. Natürlich klappt das mal besser, mal schlechter und manchmal überhaupt nicht. Betrachtest Du aber eine große Gruppe von Unternehmen über längere Zeit, sollten sie im Schnitt durchaus Gewinne abwerfen. Und: Es ist zu erwarten, dass die Eigentümer, hier also die Aktionäre, damit auf lange Sicht mehr herausholen, als wenn sie ihr Geld statt in Aktien ins Bankkonto stecken würden. Denn das würden sie andernfalls natürlich tun – wozu sich sonst die Mühe mit dem ganzen Geschäftsbetrieb machen?

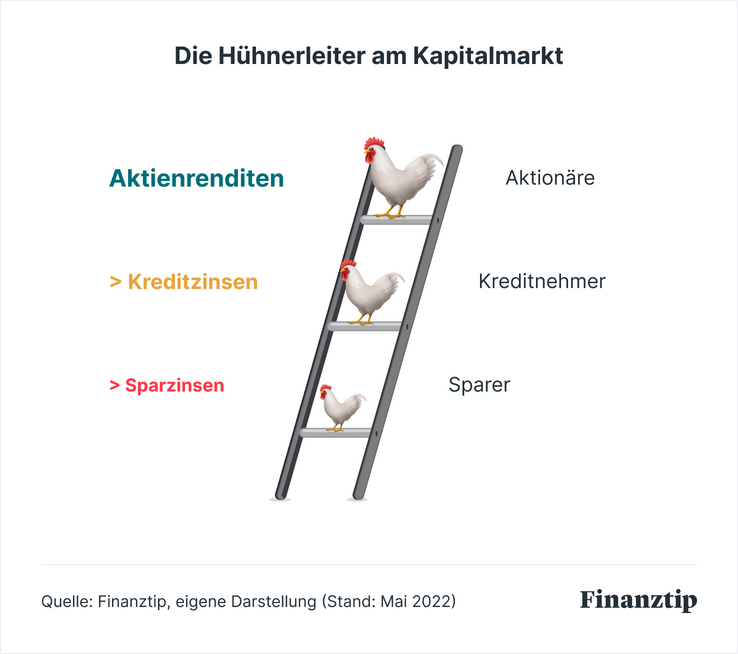

Ein Konzept dafür ist die „Hierarchie des Kapitalmarkts“. Sparer legen Geld bei Banken an. Banken verleihen es zu einem höheren Preis (Zins) weiter, damit sie selbst einen Profit machen. Große Kreditnehmer wiederum sind Unternehmen. Sie streben ebenfalls einen Profit an – und wollen im Ergebnis ihren Aktionären eine höhere Rendite verschaffen, als die dafür aufgenommenen Kredite gekostet haben, damit sich die Sache lohnt.

Diese Darstellung nennt man auch "Hühnerleiter am Kapitalmarkt". Als Aktionär kletterst Du quasi nach ganz oben auf der Hühnerleiter. Kreditnehmer und Sparer sind unter Dir. Sie bekommen den Mist der Hühner über ihnen ab.

Wenn die Wirtschaft wächst, steigen auch die Gewinne der Unternehmen. Die Gewinne wiederum sind langfristig der Treibstoff für steigende Aktienkurse. Man muss kein Experte sein, um zu erkennen, dass ein Unternehmen mit jährlich steigenden Erträgen wertvoller wird. Diesen Zusammenhang bestätigt auch die Forschung. Studien zeigen, dass Aktienkurse langfristig den Gewinnen folgen. Demnach können Anleger sich auch weiterhin die berechtige Hoffnung auf steigende Aktienkurse machen, solange die Weltwirtschaft weiter wächst. (Übrigens hat Wirtschaftswachstum nicht automatisch mit hohem Ressourcenverbrauch zu tun – auch ein Recyclingunternehmen oder ein Medienkonzern kann sehr profitabel sein und wachsen.)

Auf kurze und mittlere Sicht, das heißt zwischen einem Monat und ein paar Jahren, bewegen sich Aktienkurse allerdings nicht unbedingt im Gleichschritt mit den Unternehmensgewinnen. Es ist möglich, dass die Aktienpreise über Jahre schneller steigen als die Gewinne und umgekehrt.

Ende der 1990er-Jahre beispielsweise schossen die Aktienkurse durch die Decke, während die Profite der Unternehmen deutlich langsamer zunahmen. Das führte zu einer extremen Überwertung an den internationalen Börsen, in deren Folge die Kurse zusammenbrachen. Damals war die Technologieblase an den internationalen Börsen geplatzt.

Der Weltaktienindex MSCI World verlor auf Eurobasis zwischen 2000 und 2003 mehr als die Hälfte seines Wertes. Das war der schlimmste Absturz in den vergangenen vier Jahrzehnten. Es dauerte mehr als 13 Jahre, bis dieser Kursverlust aus der Perspektive eines deutschen Anlegers wieder aufgeholt war. Auch zwischen 2008 und 2009, auf dem Höhepunkt der Finanzkrise, brachen die Aktienkurse ein. Anleger mussten zwischenzeitlich Verluste von 49 Prozent verkraften. Die Aufholjagd verlief in diesem Fall aber deutlich rasanter. Nach knapp sechs Jahren waren die Verluste wieder wettgemacht.

Noch schneller ging es 2020 nach der ersten Corona-Welle, als der Rückschlag von über 30 Prozent in weniger als einem Jahr aufgeholt war.

Solche Beispiele zeigen, dass auf kurze bis mittlere Sicht die Gewinnentwicklung von anderen Faktoren überlagert werden kann, die das Kauf- und Verkaufsverhalten der Anleger bestimmen.

Es ist daher unklug, einen allzu naiven Blick auf Aktien zu haben. Börsenkurse schwanken, manchmal sogar heftig, und Du hast keine Garantie, zu einem konkreten Termin eine bestimmte Summe mit Deinen Aktien erzielen zu können. Die Chancen bringen auch ein Risiko mit sich – das Du aber eingrenzen kannst. Wie erklären wir Dir im nächsten Abschnitt.

Den vergleichsweise hohen Renditen, die sich mit Aktien in der Vergangenheit erzielen ließen, standen aber auch hohe Risiken gegenüber. Das ist eines der wenigen unumstößlichen Gesetze an den Finanzmärkten: Wo hohe Erträge winken, lauern immer auch entsprechend große Verlustgefahren. Geschenkt gibt es an den Kapitalmärkten nichts.

Umgekehrt ist eine niedrigere Rendite wie bei Tages- und Festgeld der Preis für die große Sicherheit dieser Anlagen. Im Gegensatz dazu können Aktien heftig schwanken. Zwischenzeitliche Kursverluste von mehr als 10 Prozent sind keine Seltenheit – besonders nach einer längeren Phase steigender Kurse. Deutlich heftigere Abstürze sind zwar seltener, müssen aber dennoch einkalkuliert werden.

Die Gefahr, dass weltweit oder auch nur in einer Region die Aktienkurse im Schnitt fallen, heißt Marktrisiko. Hinzu kommt noch das sogenannte Unternehmensrisiko. Damit sind beispielsweise Managementfehler gemeint, die auf die Gewinnentwicklung eines konkreten Konzerns drücken. Auch Pleiten zählen zu den Unternehmensrisiken.

Dazu ein Beispiel: Im August 2018 verurteilte ein US-Gericht die Firma Monsanto zu einer hohen Schadensersatzzahlung. Monsanto habe das Krebsrisiko eines Pflanzenschutzmittels mit dem Wirkstoff Glyphosat verschleiert. Am Tag des Urteils verlor die Aktie des Chemiekonzerns Bayer, zu dem Monsanto gehört, 14 Prozent ihres Wertes. Da das Urteil nur Bayer betrifft und keine anderen Unternehmen, spricht man vom Unternehmensrisiko. Warst Du zu diesem Zeitpunkt zum Beispiel nur im Besitz von Bayer-Aktien, haben Dich die 14 Prozent hart getroffen. War die Bayer-Aktie hingegen nur einer von vielen Titeln in Deinem Depot, betraf Dich der Verlust nur minimal. Eventuell haben Kurssteigerungen bei anderen Unternehmen ihn sogar ausgeglichen.

Solche Gefahren eines zu speziellen Investments können Anleger also leicht ausschalten, indem sie nicht nur auf einzelne Unternehmen setzen, sondern auf eine Vielzahl von Firmen aus unterschiedlichen Branchen und Ländern. Läuft es bei einem Unternehmen nicht so gut, wird das von anderen ausgeglichen, bei denen sich Geschäfte und Aktienkurse gerade besser entwickeln. Diese Taktik heißt Diversifikation oder Risikostreuung.

Es ist dafür nicht nötig, dass Du Dich selbst um dieses Ausbalancieren über eine Vielzahl von Unternehmen kümmerst. Stattdessen kannst Du auf einen Investmentfonds setzen. Der sammelt das Geld von Anlegern und steckt es dann für sie in Aktien mehrerer Firmen. 2023 waren laut dem Deutschen Aktieninstitut 7,6 Millionen Menschen ausschließlich über Investmentfonds in Aktien investiert. Die günstigste und aus Sicht von Finanztip sinnvollste Form dafür ist ein sogenannter ETF auf einen weltweiten Aktienindex.

Im Gegensatz zum Unternehmensrisiko lässt sich das Marktrisiko kurzfristig nicht ausschalten. Anleger können es nur dämpfen, indem sie ihr Geld neben Aktien auch noch auf andere und vor allem sichere Anlagen wie Tages- und Festgeld verteilen. Infrage kommen auch Anleihen sowie Renten- und Immobilienfonds. Langfristig ist das Marktrisiko eines gut gestreuten Aktienportfolios aber gar nicht so hoch. Es sinkt, je länger Du anlegen kannst. Wer beispielsweise 13 Jahre lang auf die 30 Dax-Unternehmen setzte (seit 2021 sind es 40), erlitt in den vergangenen fünf Jahrzehnten keinen Verlust – vollkommen unabhängig vom Einstiegszeitpunkt in den Markt. Das zeigt das Renditedreieck des Deutschen Aktieninstituts.

Darin kannst Du die durchschnittlichen Jahresrenditen des Dax für jeden beliebigen Anlagezeitraum ablesen. Gerade für Aktieneinsteiger lohnt es sich, diese Grafik einmal genauer anzuschauen. Sie vermittelt ein gutes Gefühl, welche Rolle die Zeit bei der Aktienanlage spielt. Beispielsweise lässt sich erkennen, dass auch der Ein- und Ausstiegszeitpunkt mit zunehmender Investitionsdauer immer unbedeutender wird.

Bei einem Anlagehorizont von 15 Jahren hängen die durchschnittlichen Jahresrenditen noch stark vom Einstiegszeitpunkt ab, auch wenn sie alle positiv waren. Im besten Fall ließen sich in den zurückliegenden 50 Jahren 15,4 Prozent pro Jahr erzielen (Ende 1984 bis Ende 1999). Im schlechtesten Fall betrug die Jahresrendite lediglich 2,3 Prozent (Ende 1999 bis Ende 2014). Die Differenz beträgt rund 13 Prozentpunkte. Dieser Abstand schrumpft mit wachsender Haltedauer des Dax-Portfolios. Nach 30 Jahren trennen den besten und den schlechtesten Einstiegszeitpunkt nur noch 4 Prozentpunkte. Hättest Du 1992 in ein Dax-Portfolio investiert und wärst 2022 ausgestiegen, hätte die durchschnittliche Jahresrendite 7,6 Prozent betragen.

Auch ein Portfolio, das fast ausschließlich in den Weltaktienindex MSCI World investiert war, hätte über die vergangenen 40 Jahre nach 15 Jahren immer eine positive jährliche Rendite erzielt. Das haben wir im Ratgeber Geldanlage ausgerechnet.

Warum erzählen wir Dir das alles? Weil sich aus solchen Daten der zweite elementare Grundsatz bei der Aktienanlage ableitet:

Am besten ist es, wenn Du das Geld noch länger nicht benötigst. Je mehr Zeit Du Dir lassen kannst, desto geringer ist die Gefahr, ausgerechnet in einer Krise verkaufen zu müssen. Wenn Du das beherzigst und Dir mit Hilfe des Renditedreiecks vor Augen hältst, dass die Zeit am Aktienmarkt für Dich läuft, dann kannst Du Dich entspannt zurücklehnen, falls die Börsen wieder einmal zeitweise in die Knie gehen.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Die Zahl an Aktien ist riesig. Genauso groß ist die Zahl an Aktientipps und Aktienempfehlungen, auf die Du ständig im Internet stößt. Sie alle wollen die eine Aktie kennen, die aktuell unterbewertet und ein Schnäppchen ist. Also deren Kurs in Zukunft stark steigen wird. Doch den künftigen Kursverlauf einer einzelnen Aktie sicher vorherzusagen, ist schwierig, oft sogar unmöglich. In diesen Abschnitt erklären wir Dir, warum.

Für Aktieneinsteiger ist es am Anfang oft verwirrend, wie neue Wirtschaftsdaten an der Börse interpretiert werden. Ein Unternehmen meldet zum Beispiel einen Rekordgewinn und der Aktienkurs fällt. Ein anderes Unternehmen meldet Verluste, und die Anleger stürzen sich auf dessen Aktien. Das erscheint absurd, ist es aber nicht. Denn an der Börse wird die Zukunft gehandelt. Es geht um Erwartungen. Gegenwart und Vergangenheit interessieren kaum.

Anleger erwerben die Aktien eines Unternehmens, weil sie denken, dass es künftig höhere Gewinne machen wird. Falls dann das Unternehmen tatsächlich die Erträge im erwarteten Umfang steigert, wird das kaum noch Einfluss auf den Kurs haben. Sind die Erträge gut, aber niedriger als erhofft, wenden sich manche Anleger enttäuscht ab – der Kurs fällt. Übertrifft der Konzern dagegen die Erwartungen, kann das zu weiter steigenden Kursen führen. Was für einzelne Unternehmen gilt, trifft auch für gesamtwirtschaftliche Daten zu, etwa die Arbeitslosenzahlen. Fallen sie besser aus als erwartet, ist das gut für die Kurse und umgekehrt. An der Börse gibt es ständig solche Überraschungen.

Weil Menschen Storys lieben, neigen sie dazu, das nüchterne Ereignis („Kurs steigt/fällt“) mit einer Erzählung zu begründen. Das füllt die Börsenberichte, bleibt aber oft eine Vermutung, denn es wird ja bei einem Aktienkauf und -verkauf nicht abgefragt, warum sich ein Anleger so entschieden hat. Eine Neuigkeit kann auch unterschiedlich interpretiert werden. Höheres Wachstum ist zwar grundsätzlich positiv für die Börse, kann aber unter Umständen dazu führen, dass die Notenbanken die Zinsen erhöhen. Und das wiederum kann die Kurse drücken. Unterm Strich kommt es darauf an, welchem Effekt gerade das größere Gewicht an den Märkten beigemessen wird. Börse ist bisweilen ein Spiel über mehrere Banden. Daran solltest Du als Einsteiger immer denken, wenn Du meinst, die Börsenwelt nicht mehr zu verstehen.

Die wichtigsten Faktoren, die die Börsenkurse treiben, sind:

Zinsentwicklung - Den kurzfristig größten Einfluss haben die Notenbanken, die mit ihrer Geldpolitik das Zinsniveau beeinflussen. Sinkende Zinsen führen häufig zu höheren Aktienkursen. Dafür gibt es mehrere Gründe: Der aktuelle Wert der künftig erwarteten Gewinne steigt. Das macht Aktien attraktiver. Auch im Vergleich zu festverzinslichen Anlagen wie Festgeld und Anleihen erscheinen Aktien lukrativer, wenn die Zinsen nachgeben. Für Unternehmen sinken die Finanzierungskosten, Investitionen werden profitabler. Das wiederum nährt die Hoffnung auf höhere Gewinne. Steigende Zinsen wirken tendenziell in die entgegengesetzte Richtung.

Konjunkturdaten und Stimmungsindikatoren - Täglich werden unzählige Wirtschaftsdaten um die Welt geschickt. Ein Teil dieser Meldungen bewegt die Kurse. Dazu gehören Zahlen zur Arbeitsmarktentwicklung, zum Investitionsverhalten der Unternehmen, zur Inflation in Deutschland oder zur Kauflaune der Kunden. Denn der private Konsum trägt maßgeblich zur Wirtschaftsleistung bei.

Herdenverhalten - An den Börsen gibt es immer wieder Moden, die die Kurse für kurze Zeit stark beeinflussen können. Ende der 1990er-Jahre gipfelte beispielsweise die Begeisterung für Internet- und andere Technologieunternehmen in einer Euphorie. 2021 stürzten sich etliche Anleger auf ein paar bis dahin eher glücklose Unternehmen wie Gamestop, einen Computerspielehändler. Die Nachfrage nach solchen sogenannten „Meme Stocks“ ließ deren Kurse stark ansteigen, zumal gleichzeitig einzelne Großinvestoren auf eine gegenläufige Kursentwicklung setzten. Solche Trends sind aber letztlich nur Zwischenepisoden, wie die Börsengeschichte zeigt.

Risikobereitschaft - Wenn dunkle Wolken an den Märkten aufziehen wie 2020 zu Beginn der Corona-Pandemie oder 2008 während der Finanzkrise, bekommen es viele Anleger mit der Angst zu tun. Sie flüchten von riskanten in sichere Anlagen. Aktien werden verkauft. Das drückt die Kurse in den Keller. Macht sich dagegen Sorglosigkeit an den Börsen breit, greifen immer mehr Investoren zu – und die Kurse schießen immer weiter nach oben. Die Stimmung der Anleger kann stark schwanken.

Politik - Regierungen setzen wirtschaftliche Rahmenbedingungen. Neue Gesetze und Verordnungen können sich positiv oder negativ auf den gesamten Aktienmarkt oder auf einzelne Branchen auswirken. Ein Beispiel ist die Liberalisierung der Finanzmärkte. Davon profitierten die internationalen Banken, deren Börsenwert im Vergleich zum Gesamtmarkt überproportional zunahm. Wegen der Finanzkrise drehte die Politik das Rad aber wieder zurück. Inzwischen beklagt die Bankbranche eine zu restriktive Regulierung. Die Kurse vieler Institute entwickelten sich in der Folge deutlich schlechter als der Gesamtmarkt.

Strukturwandel und (Miss-)Erfolg - Manche Geschäftsideen sind Dauerbrenner, andere verlieren irgendwann ihren Glanz. Der technische Fortschritt lässt Streaminganbieter entstehen und analoge Filmhersteller verblassen. Stellt sich ein Unternehmen auf veränderte Marktbedingungen ein, kann es erfolgreich sein und auch mit einer veränderten Produktpalette seinen Börsenwert steigern. Im schlimmsten Fall aber geht eine Firma pleite, durch Unvermögen oder sogar Betrug – siehe Wirecard. Die Aktien werden dann wertlos. Mit einer breiten Streuung, etwa einem weltweiten Aktienfonds, kannst Du dieses (seltene) Risiko für Dich minimieren.

Als langfristig orientierter Anleger kannst Du das tägliche Auf und Ab sowieso entspannt verfolgen. Zwischenzeitlich fallende Kurse und schlechte Stimmung, die einige Monate anhält, sind rückblickend nicht mehr als eine Fußnote in der Kurshistorie. Das solltest Du Dir als Aktienanleger immer wieder vor Augen führen, falls Du bei fallenden Kursen nervös wirst und anfängst, darüber nachzudenken, auszusteigen. Theoretisch lassen sich natürlich zwischenzeitliche Verluste begrenzen, indem man verkauft. Das Problem ist nur: Wann steigst Du wieder ein? Die meisten Anleger warten, bis die Kurse schon wieder deutlich gestiegen sind. Unter dem Strich verlierst Du so aber Geld. Als langfristiger Anleger ist es deswegen schlauer, Kurseinbrüche auszusitzen – auch wenn die Angst vor einem Verlust schmerzt. Das legt zumindest der folgende Vergleich nahe:

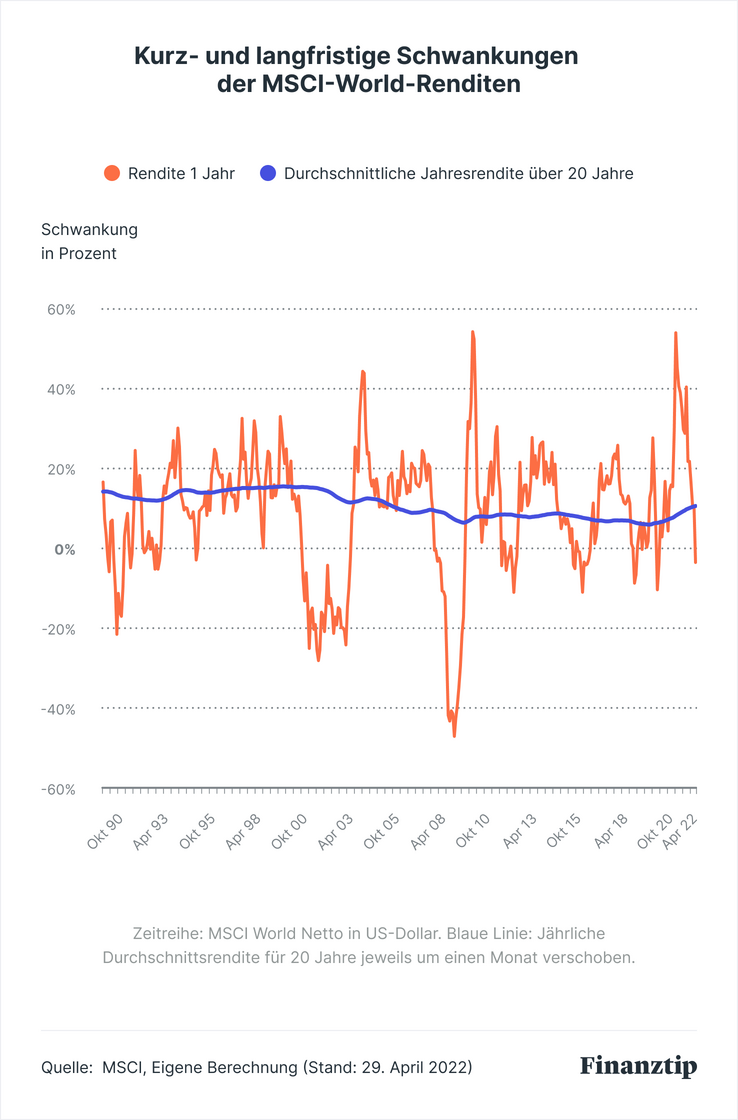

Nichts für schwache Nerven: Der MSCI World netto machte in der Vergangenheit im Extremfall Verluste von mehr als 40 Prozent oder Gewinne in Höhe von 55 Prozent (orange Linie). Bei einer Anlagedauer von 20 Jahren schwankten die jährlichen Durchschnittsrenditen dagegen nur zwischen 6 und 14 Prozent (blaue Linie) und lagen damit deutlich über der Nulllinie.

Erst, wenn Du auf „verkaufen“ klickst, wird aus einem theoretischen Verlust, auch Buchverlust genannt, ein tatsächlicher Geldverlust.

Wenn Du einen passenden Sparplan suchst, unterstützt Dich der Finanztip-Sparplanrechner dabei.

Bei weitem nicht jedes Unternehmen ist eine Aktiengesellschaft, und nicht mal jede AG ist börsennotiert (die Deutsche Bahn AG ist ein bekanntes Beispiel). Doch allein am größten deutschen Handelsplatz Xetra werden die Aktien von 1.000 Unternehmen gehandelt. Kategorien machen die Sache übersichtlicher: Unterschieden wird etwa zwischen großen, mittleren und kleinen Unternehmen. Die Konzerne mit der höchsten Marktkapitalisierung werden Standardwerte, Blue-Chips oder auch Large-Caps genannt. In Deutschland sind die 40 größten Standardwerte im Deutschen Aktienindex (Dax) notiert.

Ein Aktienindex drückt die Entwicklung der darin gelisteten Unternehmen in einer einzigen Zahl aus. So erkennst Du mit einem Blick, wie sich ein ganzer Markt im Durchschnitt entwickelt. Indizes werden nach festen Formeln berechnet und ihr Wert in Indexpunkten gemessen. Statt Punkten wird auch häufig der Begriff Zähler verwendet. Vereinfacht gesagt steigt ein Index, wenn die Kurse von einer Mehrheit der darin gelisteten Unternehmen steigen. Der Index fällt, wenn die Kurse der Unternehmen überwiegend nachgeben.

Gewinne und Verluste werden in den Medien und auf Finanzseiten im Internet in der Regel in Prozent angegeben. Auf Tagesschau.de und Finanzen.net kannst Du beispielsweise verfolgen, wie sich die weltweit wichtigsten Aktienindizes entwickeln. Solche Marktdaten bieten aber auch viele andere Internetseiten sowie Tageszeitungen und Spezialmedien an.

Mittelgroße Unternehmen nennen Börsianer Mid-Caps. Hierzulande sind sie im MDax notiert. Der SDax fasst kleinere Unternehmen zusammen, die Small-Caps heißen. Mid- und Small-Caps werden auch als Nebenwerte bezeichnet.

Ähnliche Indizes wie die Dax-Familie werden für nahezu jedes Land berechnet, in dem ein entwickelter Aktienmarkt existiert. Der Hauptindex, der die größten Standardwerte zusammenfasst, wird meistens als Leitindex bezeichnet. Marktbeobachter betrachten ihn als repräsentativ für den Markt eines Landes, weil er einen großen Teil der gesamten Marktkapitalisierung erfasst. In Deutschland ist der Dax der Leitindex.

In den USA gilt der S&P 500 als Leitindex, der die 500 größten Unternehmen gemessen an der Marktkapitalisierung abbildet. S&P steht für Standard & Poor's, einem der bedeutendsten Indexanbieter weltweit. Ein vielbeachteter Traditionsindex für den amerikanischen Markt ist der Dow Jones, der allerdings unter Fachleuten als nicht repräsentativ gilt. In Japan gibt es den Nikkei, in Großbritannien den FTSE 100 und in Frankreich den CAC 40.

Der MSCI-World-Index ist quasi ein globaler Leitindex. Er enthält knapp 1600 Standardwerte und Mid-Caps aus 23 Ländern. In jedem dieser Länder deckt der Weltaktienindex 85 Prozent der Marktkapitalisierung ab. Bei den enthaltenen Staaten handelt es sich allerdings ausschließlich um Volkswirtschaften, deren Börsenlandschaft der Indexanbieter als „entwickelt“ einstuft. Länder wie China und Indien, die als Schwellenländer gelten, sind nicht enthalten, auch Südkorea bleibt bisher außen vor. Sie werden von einem anderen Index, dem MSCI Emerging Markets, separat zusammengefasst. Die Kombination aus Industrieländern und Schwellenländern nennt sich bei MSCI All Countries oder ACWI. Mit dem FTSE All-World-Index bietet der britische Indexanbieter FTSE eine Alternative.

Indizes werden aber nicht nur für Länder und Regionen berechnet. Es gibt beispielsweise auch Branchen- und Strategieindizes. Immer beliebter sind nachhaltige Indizes, in denen einige Unternehmen bewusst nicht berücksichtigt werden. Der Differenzierung sind kaum Grenzen gesetzt. Allein der Indexanbieter MSCI berechnet täglich 150.000 Indizes.

Die Zusammensetzung von Aktienindizes wird regelmäßig überprüft. Hat beispielsweise ein Unternehmen aus dem MDax einen Dax-Konzern beim Börsenwert überflügelt, kann es in den Leitindex aufsteigen. Ein anderer Wert steigt dafür ab – wie in der Fußball-Bundesliga. Und das hat auch ähnliche Konsequenzen: Fondsmanager, die sich an der Indexentwicklung orientieren, stoßen die Aktie ab. Das kann den Kurs deutlich drücken. Aufsteiger hingegen werden gekauft, was sich positiv auf deren Kurs auswirkt.

Indizes werden in unterschiedlichen Varianten berechnet. Es gibt sogenannte Kurs- und Performance-Indizes. Erstere bilden nur die Kursgewinne der enthaltenen Unternehmen ab. Letztere enthalten auch die Dividenden. Bei deren Berechnung wird unterstellt, dass die Gewinnausschüttungen wieder in den Aktien der jeweiligen Unternehmen angelegt werden. Der Dax ist beispielsweise ein Performance-Index.

Allerdings ist in Deutschland nur ein Bruchteil der gut 11.000 AGs an der Börse. Dem Weltbörsenverband WFE zufolge waren 2021 nur die Aktien von knapp 440 einheimischen Unternehmen hierzulande notiert. Ihr Börsenwert, die sogenannte Marktkapitalisierung, summierte sich auf gut 2,1 Billionen Dollar. Gemessen daran ist Deutschland der achtgrößte Aktienmarkt der Welt. Die Marktkapitalisierung entspricht aber nur etwa 50 Prozent der hiesigen Wirtschaftsleistung im Jahr. So gesehen ist der Markt in Deutschland unterentwickelt.

In den USA, dem mit Abstand weltweit größten Aktienmarkt, beträgt der Wert der börsennotierten Unternehmen fast das Doppelte der Wirtschaftsleistung. In diesen Zahlen spiegeln sich deutliche Kulturunterschiede: Während der Besitz von Aktien in den Vereinigten Staaten selbstverständlich ist, üben sich die Deutschen in Zurückhaltung.

Wenn Du jetzt denkst, dass es eigentlich praktischer ist, in so einen Aktienindex zu investieren statt in einzelne Aktien, dann entspricht das ziemlich genau der Überzeugung von Finanztip. Mehr darüber liest Du in unserem Ratgeber über ETFs. Wir legen dabei den Schwerpunkt auf länder- und branchenübergreifende ETFs.

Verwirrt von der riesigen ETF-Auswahl? Unser ETF-Finder hilft Dir dabei, einen geeigneten, günstigen und von uns empfohlenen Fonds für Dein Depot zu finden.

Aktien sind Wertpapiere, die ein Miteigentum an einem Unternehmen verbriefen. Benötigst Du eine Aktie, gehört Dir also ein kleiner Teil des jeweiligen Unternehmens. Kaufst Du eine Aktie, um damit Geld zu verdienen, setzt Du darauf, dass der Wert des Unternehmens und somit auch Deiner Aktie steigt. Außerdem wirst Du an den Gewinnen des Unternehmens beteiligt, in dem Du Dividenden erhältst.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos