Kredit Kreditvergleich: So findest Du einen günstigen Kredit

Finanztip-Experte für Kredit

So gehst Du vor

Falls Du Dir schon Geld leihen musst, sollte Dein Kredit zumindest günstig sein. Das klappt, wenn Du Kredite gut über unseren Rechner vergleichst und auf eine Restschuldversicherung verzichtest.

Der Kreditrechner zeigt zunächst nicht personalisierte Angebote verschiedener Banken. Hauptparameter der Reihenfolge ist die bei der jeweiligen Bank günstigste, monatliche Kreditrate.

Der Finanztip-Kreditvergleichsrechner basiert auf Produkt- und Kreditkonditionen rund 20 verschiedener Kreditanbieter, die die Verivox GmbH uns zur Verfügung stellt (Datenschutzhinweise https://www.verivox.de/company/datenschutz/).

Der Rechner zeigt für den gewünschten Nettokreditbetrag, die Kreditlaufzeit und den gewünschten Verwendungszweck nicht personalisierte, aktuelle Kreditkonditionen sowie den sogenannten Zwei-Drittel-Zins verschiedener Kreditanbieter. Die Kreditkonditionen zeigen wir aufgelistet nach monatlicher Rate in aufsteigender Reihenfolge. Die Auswahl der Kreditgeber erhebt keinen Anspruch auf einen vollständigen Marktüberblick. Wir übernehmen keine Gewähr für die Richtigkeit und Aktualität der hier bereitgestellten Informationen. Für Schäden aus fehlerhaften Daten oder durch die Nutzung des Rechners übernehmen wir keine Haftung. Nach der Eingabe der Kreditdaten werden die Nutzer zu den von Finanztip empfohlenen Kreditportalen weitergeleitet. Die Empfehlung basiert auf einer Untersuchung im August 2022, die Finanztip mit verschiedenen Musterprofilen durchgeführt hat. Die Kreditportale werden entsprechend der Bewertung sortiert.

Der Finanztip-Kreditrechner zeigt Dir, welche Kreditsumme, Laufzeit und Ratenhöhe zu Dir passen und was das für die Zinskosten bedeutet. Die Daten helfen Dir, auf Vergleichsportalen den optimalen Kredit zu finden.

Überlege Dir gut, wie viel Geld Du jeden Monat abzahlen kannst. Eine hohe Rate sorgt zwar dafür, dass Du den Kredit schneller loswirst und Du weniger Zinsen an die Bank zahlst. Es bringt aber nichts, wenn Du Dir die Raten nicht leisten kannst und deshalb in den Dispo rutschst oder Probleme hast, den Kredit zurückzuzahlen.

Außerdem kann es immer wieder passieren, dass Du unvorhergesehene finanzielle Belastungen stemmen musst, während Du auch noch den Kredit abbezahlst. Falls Du Dir unsicher bist: Senke Deine Rate lieber ein wenig ab.

Falls Du schon über Kredite Bescheid weißt, kannst Du direkt bei unseren Hinweisen zum Kreditvergleich weiterlesen.

Finanztip – jetzt auch als App!

Finanzen kannst Du selbst – und mit unserer App ab jetzt noch besser: Wir liefern Dir täglich die wichtigsten Infos, Nachrichten und Schnäppchen für Dein Geld.

Kredite können so einiges möglich machen: das neue Auto für den Arbeitsweg, die Traumhochzeit samt Flitterwochen in der Karibik oder den neuesten Fernseher. Oder aber ganz langweilig: das Umschulden eines anderen, teureren Kredits.

Doch bevor Du mit solchen Wünschen zur Bank gehst, solltest Du Dich fragen: Ist ein Kredit der richtige Weg? Falls die Antwort „ja“ lautet, musst Du ein paar Dinge beachten, damit du den Kredit auch bekommst und Du nicht zu viel für den Kredit bezahlst.

Denn jeder Kredit ist nur ein Vorschuss von der Bank. Den musst Du mit Zinsen teuer bezahlen. Und läuft etwas in Deinem Leben komplett schief, wird aus dem Kredit schnell ein Schuldenproblem.

Deshalb geben wir Dir Tipps, wie Du Deine finanzielle Situation verbessern kannst. So vermeidest Du im besten Fall den Kredit ganz. Oder Du kannst Dir immerhin eine höhere Rate leisten.

| Das kannst Du tun | So gehst Du vor |

|---|---|

Anschaffungen hinauszögern | Warte möglichst noch einige Monate mit dem

|

Anschaffungskosten drücken | Vergleiche Preise und schau Dich nach Rabatten um. Überlege, ob ein preiswerteres Modell vielleicht auch ausreicht.

Falls Dir der Händler nicht nur ein gutes Angebot macht, sondern auch eine Null-Prozent-Finanzierung anbietet, sparst Du womöglich darüber Geld. |

| Guthaben nutzen | Liegt auf Deinem Girokonto oder dem So sparst Du bei den Kreditzinsen.

|

| Geld woanders leihen | Du musst Dir nicht unbedingt Geld bei einer Denk daran, einen Kreditvertrag aufzusetzen. |

Wenn Du aber tatsächlich einen Kredit aufnehmen musst, solltest Du Dir die Zeit nehmen und Deine aktuellen Verträge durchgehen. An vielen Stellen kannst Du sparen, zum Beispiel bei Strom, Gas, Handy-Verträgen und Versicherungen.

Falls Du das vor der Kreditaufnahme schaffst, hast Du mehr Geld frei für die Raten. Klappt das nicht, ist das auch nicht so schlimm. Du kannst das Geld auch später in den Kredit stecken und ihn so schneller abbezahlen. Wie das genau geht, erklären wir Dir weiter unten im Text.

Falls Du einen teuren Ratenkredit abbezahlst oder mehrere Kredite zu laufen hast, kannst Du versuchen, umzuschulden. In der Regel geht das einfach.

Einen bestehenden Ratenkredit kannst Du jederzeit komplett zurückzahlen, entweder mit Deinem eigenen Geld oder einem neuen, günstigeren Kredit. Deine Bank darf dafür eine Entschädigung verlangen; die beträgt allerdings höchstens 1 Prozent des Geldes, das Du ihr noch schuldest. Läuft der Kredit nur noch zwölf Monate oder kürzer, sind es sogar nur 0,5 Prozent dieser Restschuld. Einige Banken verzichten auf diese Zahlung und lassen Dich ungestraft aus Deinem Kredit.

Ein Rechenbeispiel: Sind noch 10.000 Euro offen, darf die Bank höchstens 100 Euro fordern, wenn Du den Kredit vorzeitig ablöst. Diese 100 Euro aber holst Du schon wieder rein, wenn der Zins bei der neuen Bank nur um 1 Prozent günstiger ist.

Die Kreditzinsen waren in den vergangenen Jahren recht niedrig. Das heißt, in den meisten Fällen lohnt sich das Umschulden, falls

Wieso sich das Umschulden dann lohnt, ist ganz einfach:

Unser Ratgeber zum Thema Umschuldung hilft Dir dabei, Deine Kreditkosten zu verringern. Dort findest Du auch weitere Rechenbeispiele.

Du kannst übrigens auch Deinen Dispo über einen Kredit ausgleichen. Sei danach aber besser vorsichtig: Du verspielst den Vorteil durch die Umschuldung schnell, falls Du das Girokonto gleich wieder überziehst. Tipps dazu und was Du tun kannst, wenn Dir Deine Bank den Dispo kündigt, liest Du im Ratgeber Dispo umschulden.

Wer sich über einen Kredit bei der Bank Geld leiht, muss auf jeden Fall volljährig sein. Minderjährige dürfen sich nicht verschulden, das ist gesetzlich festgelegt. Daneben musst Du einen festen Wohnsitz in Deutschland haben. Oft wird auch erwartet, dass Dein Arbeitsplatz ebenfalls in Deutschland ist und Du Dein Gehaltskonto bei einer deutschen Bank führst.

Erfüllst Du diese Kriterien, geht es um Deine finanzielle und berufliche Situation. Die entscheidet, ob Du einen Kredit bekommst und wie teuer er ist. Als Faustregel gilt: je sicherer Dein Job und je höher das Einkommen, umso höher die Kreditwürdigkeit. Banken vergeben nur Kredite, wenn sie davon ausgehen, dass sie das Geld auch wiederbekommen.

Praktisch heißt das zum Beispiel, dass Angestellte, die bereits seit Jahren eine unbefristete Stelle haben, oder Beamte im Staatsdienst bessere Karten haben als junge Unternehmensgründerinnen oder Berufsanfänger mit befristetem Vertrag. Auch Rentner haben geringere Chancen auf einen Kredit.

Ein Beispiel aus unserer Untersuchung von 2023: Eine Testkundin und ihr Ehemann wollten sich 20.000 Euro leihen und sie innerhalb von 60 Monaten zurückzahlen. Sie verdienten als Beamtin und Selbstständiger überdurchschnittlich viel. Mehrere Banken boten ihnen einen Kredit an, darunter die Degussa Bank mit einem Zinssatz von 5,69 Prozent.

Dagegen erhielt eine alleinerziehende Mutter, die 1.500 Euro innerhalb von 24 Monaten tilgen wollte, nur von drei Banken ein Kreditangebot. Alle anderen Banken lehnten ab. Der Zins für das beste Kreditangebot (Credit Plus Bank) betrug 7,99 Prozent.

Zur Einordnung: Die Zinsspannen der Degussa Bank und der Credit Plus Bank betrugen zum Zeitpunkt der Untersuchung zwischen 3,89 und 13,99 beziehungsweise zwischen 4,29 und 12,99 Prozent. Der Zwei-Drittel-Zins lag bei 7,29 beziehungsweise 8,99 Prozent. Zwei-Drittel-Zins heißt, dass zwei von drei Kunden, die tatsächlich einen Kredit bei den genannten Banken erhalten, diesen oder einen besseren Zinssatz bekommen.

Ein zweiter Kreditnehmer, wie das obige Beispiel zeigt, kann Deine Chance verbessern, einen günstigen Kredit zu bekommen. Für die Bank wird das Risiko auf vier Schultern verteilt. Aber: Ihr haftet dann zusammen für den Kredit. Wenn Dein Partner der zweite Kreditnehmer ist, kann das zum Problem werden. Ein Beispiel: Ihr habt Euch einen neuen Fernseher gekauft. Wenn Ihr Euch später voneinander trennt, behält nur einer von Euch das TV-Gerät, aber Ihr zahlt es weiter beide ab. Auch wenn ein Kreditnehmer stirbt, hat das Folgen: der andere muss den Kredit nun allein stemmen.

Gerade für Selbstständige ist es schwer, einen Kredit zu bekommen; das gilt sowohl für gewerbliche Kredite als auch für Darlehen für private Anschaffungen. Einige Banken vergeben gar keine Kredite an Selbstständige oder nur an Freiberufler. Gewerbebetreibende gehen dann zum Beispiel leer aus. Ein Ausweg ist dann womöglich ein Privatkredit, bei dem Freunde und Familie Geld leihen, es gibt aber auch Fördermöglichkeiten.

Welche Chance Du konkret hast, einen günstigen Kredit zu bekommen, erfährst Du erst, wenn Du eine Kreditanfrage stellst. Am besten machst Du das über Kreditportale. Weiter unten im Text zeigen wir Dir, worauf Du dabei achten musst. Damit Du aber einschätzen kannst, was Du Dir leisten kannst, erklären wir Dir erst einmal, wie ein Kredit eigentlich funktioniert.

Bei einem Ratenkredit zahlt die Bank das Darlehen in einem Betrag aus. Du weißt von Anfang an, wie der Kredit im Detail aussieht, Änderungen gibt es nur in bestimmten Ausnahmen.

Diese Punkte stehen fest:

Die Laufzeit Deines Kredites wird übrigens meist für volle Jahre vereinbart, aber vorwiegend in Monaten angegeben, zum Beispiel 36 oder 48 Monate.

Änderungen kann es geben, wenn Du mal mehr Geld in den Kredit steckst als eigentlich vorgesehen oder Du eine Rate auslassen musst, weil es Dir gerade finanziell schlechter geht.

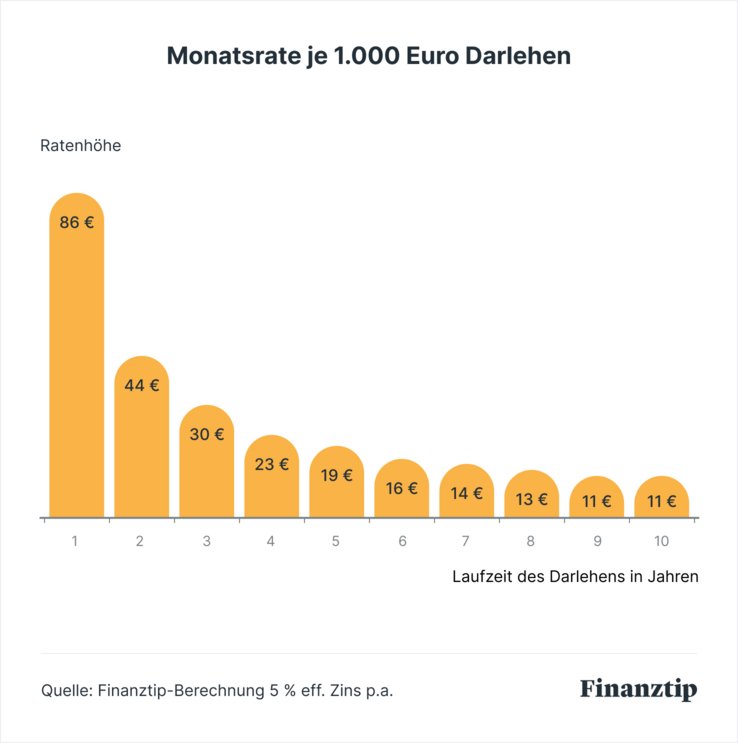

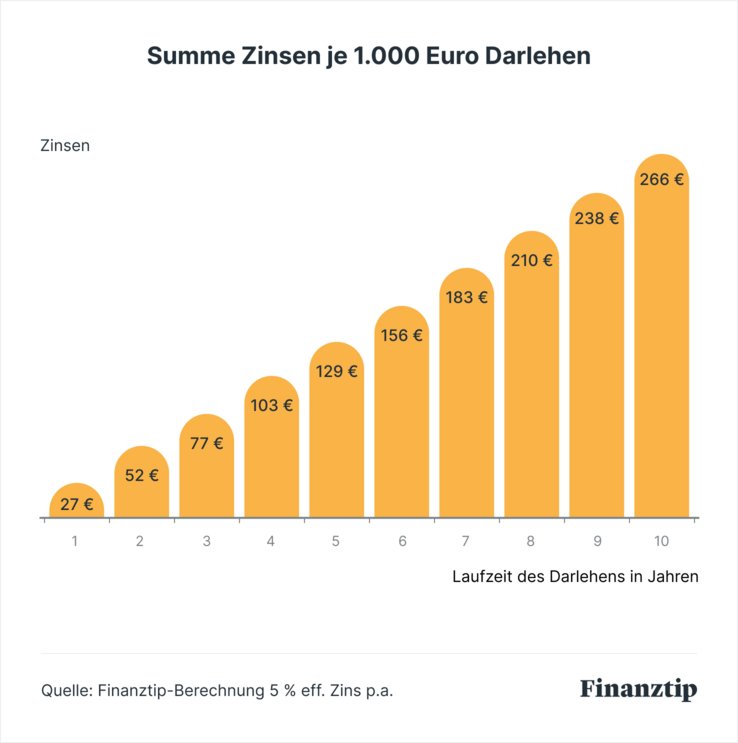

Einen Kredit kannst Du immer in zwei Richtungen rechnen: Du kannst zunächst festlegen, wie viel Geld Du brauchst, und dann angeben, in wie viel Monaten Du den Kredit zurückzahlen willst. Die Kreditrechner auf den Vergleichsportalen zeigen Dir dann, wie hoch die monatliche Rate bei einem bestimmten Zinssatz ist.

Dieses Vorgehen verleitet allerdings dazu, einfach die Laufzeit zu verlängern, wenn die Rate zu hoch erscheint. Je mehr Monate Du Dir für die Rückzahlung Zeit nimmst, umso geringer ist die Monatsrate. Allerdings zahlst Du dann insgesamt mehr Zinsen.

Besser ist es, wenn Du Dich als Erstes auf eine bestimmte Monatsrate festlegst und dann bestimmst, wie lange der Kredit laufen soll. Das Ergebnis ist dann die Kreditsumme, die Du Dir leisten kannst. Fällt diese zu niedrig aus, solltest Du den Kredit nicht einfach strecken, sondern noch einmal überlegen, ob die Anschaffung nicht etwas günstiger ausfallen kann. Von unseren Finanztip-Rechner kannst Du Dir das alles ganz bequem ausrechnen lassen.

Welche Kreditsummen und Laufzeiten überhaupt möglich sind, hängt von der jeweiligen Bank ab. Das spielt bei Deiner Kreditsuche aber nur dann eine Rolle, wenn Du sehr spezielle Wünsche hast. Zum Beispiel wenn Du nur eine geringe Summe brauchst und das viele Banken nicht anbieten.

| Bank | Kreditsumme in Euro | Laufzeit in Monaten |

|---|---|---|

| ING | 5.000 - 75.000 | 12 - 96 |

| Targobank | 5.000 - 80.000 | 12 - 96 |

| Postbank | 3.000 - 80.000 | 12 - 120 |

| Santander | 1.000 - 75.000 | 12 - 96 |

Quelle: Websites der Anbieter (Stand: 22. Oktober 2024)

Natürlich kannst Du Dich zunächst bei Deiner Hausbank oder einer anderen Bank vor Ort oder auch im Internet erkundigen, was ein Kredit kosten würde. Aber so bekommst Du nur ein Angebot und weißt nicht, ob es ein gutes oder schlechtes ist.

Den passenden Kredit findest Du in der Regel, indem Du viele Kreditangebote vergleichst. Vergleichsportale helfen Dir an dieser Stelle. Sie haben zwar nicht alle Banken an ihre Vergleiche angeschlossen, aber mit Sicherheit mehr als Du anfragen könntest – außer Du investierst sehr, sehr viel Zeit. Außerdem handeln sie mit einigen Banken Sonderkonditionen aus, Du kriegst einen bestimmten Kredit dann womöglich günstiger bei diesem Portal.

Lass Dich beim Vergleichen der Angebote aber nicht von den ersten Zinslisten auf einigen der Portale täuschen. Ein richtiges Angebot erhältst Du erst, nachdem Du Deine persönlichen Daten eingegeben hast.

Wenn Du Dich trotzdem nicht allein auf die Portale verlassen willst, kannst Du zusätzlich weitere Banken (etwa Deine Hausbank) kontaktieren – falls die nicht sowieso beim Kreditvergleich miteingebunden ist.

Damit das Vergleichen Dir auch gute Ergebnisse liefert und Du schnell damit durchkommst, haben wir ein paar Tipps für Dich zusammengestellt:

Lege Dir am besten eine separate E-Mail-Adresse nur für die Kreditsuche an. Sobald Du eine Anfrage gestellt hast, kriegst Du zahlreiche E-Mails mit Angeboten und Hinweisen. Eine separate E-Mail-Adresse hilft dann, den Überblick zu behalten. Du kannst die Mails auch abbestellen. In der Regel reicht es dafür, bis an das Ende einer Mail zu scrollen und dort auf den entsprechenden Link zu klicken.

Such Dir vor dem Vergleichen alle notwendigen Informationen zusammen und mach Dir eine Liste. Dann kannst Du die Daten schnell in das jeweilige Portal reinkopieren.

Die Portale fragen nicht nur nach Namen, Adresse und Geburtsdatum. Sie benötigen weitere Informationen, zum Beispiel:

Damit Du schnell und vorbereitet durch den Vergleich kommst, haben wir Dir eine Checkliste vorbereitet, mit den Daten, die Du brauchen wirst.

Hier kannst Du Dir unsere Checkliste für den Kreditvergleich herunterladen.

Sobald Du weißt, welche Rate, Kreditsumme und Laufzeit Du Dir leisten kannst, ist der Zeitpunkt für den Vergleich gekommen. Wir empfehlen Dir, alle vier Kreditportale zu nutzen, also Verivox, Finanzcheck, Smava und Check24. Der Grund dafür ist einfach: Wir haben uns die Kredite angeschaut, die 13 Beispielkunden bei den Portalen bekommen würden. Dabei konnte sich kein Portal immer mit dem günstigsten Kredit hervortun – drei Profile haben sogar gar kein Angebot erhalten. Teilweise machten die Unterschiede zwischen den Angeboten mehrere Prozent und damit Hunderte Euro aus.

| Kreditsumme | höchster Zins | niedrigster Zins | Differenz |

|---|---|---|---|

| 2.000 € | 6,99 % | 6,99 % | 0 € |

| 10.000 € | 7,78 % | 6,49 % | 342 € |

| 10.000 € | 11,49 % | 5,69 % | 1.215 € |

| 20.000 € | 7,78 % | 7,36 % | 325 € |

| 15.000 € | 7,19 % | 6,49 % | 340 € |

| 1.500 € | 9,49 % | 7,99 % | 340 € |

| 20.000 € | 6,07 % | 5,69 % | 200 € |

| 25.000 € | 7,19 % | 6,89 % | 288 € |

| 10.000 € | 7,99 % | 5,69 % | 480 € |

| 5.000 € | 7,99 % | 6,89 % | 85 € |

Quelle: Finanztip-Recherche (Stand: August 2023)

Willst Du also den günstigsten Kredit für Dich, bleibt Dir nichts anderes übrig, als viermal zu vergleichen. Falls Du vorher über unsere Checkliste alle Daten zusammensammelst, sollte Dich der Vergleich aber nicht allzu viel Zeit kosten.

Achte dabei darauf, dass Du keine Restschuldversicherung abschließt. Sie greift in vielen Fällen nicht und ist zudem sehr teuer. Lass Dich daher nicht von der optischen Darstellung und der Beschreibung der Restschuldversicherung auf den Portalen täuschen. Denn die Versicherung wird zum Teil sehr stark am Ende des Beantragungsprozesses beworben. Auch ist der Verzicht auf die Restschuldversicherung teilweise so formuliert, dass er Dich tendenziell verunsichert – schließlich sicherst Du zu, alle Kosten im Falle von Arbeitslosigkeit, Arbeitsunfähigkeit und Tod selbst tragen zu können.

Zusätzlich solltest Du auf alternative Angebote in der Ergebnisübersicht achten. Denn diese können eine Restschuldversicherung enthalten, die Du eigentlich zuvor abgewählt hattest. In unserem Vergleich war das bei Check24 der Fall. Wenn Du also nicht aufpasst, dann könntest Du aus Versehen das falsche Angebot mit Restschuldversicherung auswählen.

Wichtig: Welche Versicherungen Du grundsätzlich brauchst, solltest Du unabhängig von der Kreditaufnahme entscheiden. Sinnvolle Versicherungen listen wir in unserem Ratgeber auf.

Wir haben alle vier Kreditportale in unseren Kreditvergleich eingebaut, er leitet Dich zu den Portalen weiter. Gib dort zuerst ein, wie viel Geld Du Dir leihen möchtest und wie lang die Laufzeit sein soll. Wähle einen Verwendungszweck aus – dabei kann ein Autokredit günstiger sein als ein Kredit „zur freien Verwendung“. Der Grund: Ein Autokredit ist aus Bankensicht weniger risikoreich, da das gekaufte Auto oft als Sicherheit dient. Denk also daran, wenn Du ein Fahrzeug finanzieren willst.

Du kannst Dich dann im jeweiligen Portal durch die Antragstrecke klicken. Teilweise zeigt Dir das Kreditportal dabei zunächst eine Zinsliste und Du wählst einen Anbieter aus, teilweise geht es gleich darum, Deine Daten einzugeben.

Zu den Daten, die Du eingeben musst, gehören Name, Beruf, andere Kredite und mehr. Sobald Du alles eingegeben hast, geben die Portale Deine Daten an die angebundenen Banken weiter, teilweise jedoch nur an einen Teil davon. Das kann unterschiedliche Gründe haben: Vielleicht will eine Bank zu diesem Zeitpunkt einfach keine Verträge über ein bestimmtes Portal abschließen oder aber das Portal nutzt einen Algorithmus, um zu entscheiden, bei welcher Auswahl von Banken Du die besten Chancen hast. Ein Grund mehr, alle vier Portale zu nutzen.

Die Banken prüfen dann, was die Schufa über Dich zu sagen hat. Mit den Daten, die Du eingegeben hast, und den Schufa-Daten schätzen sie Deine Kreditwürdigkeit ein. Die Anfrage ist Schufa-neutral, verschlechtert also Deine Bewertung bei der Auskunftei nicht. Schließlich erhältst Du eine Liste mit tatsächlichen Kreditangeboten samt Verträgen.

Die Liste zeigt Dir Kredite, die Du tatsächlich kriegen würdest. Du wählst das passende Angebot aus, dann fehlen nur noch die Unterlagen und Deine Unterschrift.

Bei der Wahl des Kreditangebotes solltest Du nicht nur auf die Zinsen schauen, sondern auch auf die Ratenhöhe. Da die Raten unterschiedlich berechnet werden, kann es sein, dass ein Kredit mit einem etwas höheren Zinssatz der preiswertere ist.

Insbesondere bei Krediten mit Restschuldversicherungen sind die Zinsen nicht ausschlaggebend. Die Kosten der Versicherungen werden nicht in den Zins miteinberechnet, zudem sind Restschuldversicherungen unterschiedlich teuer. Lediglich die Ratenhöhe zeigt Dir in solchen Fällen an, welcher Kredit der günstigere ist.

Stell Dich auf Nachfragen vom Kreditberater ein. Nach dem Kreditvergleich kontaktieren Dich speziell geschulte Vertriebsexperten der Portale per Telefon, E-Mail oder SMS. Sie begleiten Deinen Antrag, bis Du ihn bei der Bank einreichst. Lass Dich durch die Mitarbeiter der Portale nicht unter Druck setzen, zum Beispiel schnell einen Kredit oder gar eine Restschuldversicherung abzuschließen.

Das Gespräch kann aber auch hilfreich sein, zum Beispiel wenn die Mitarbeiter Fehler in Deinem Antrag entdecken. Vielleicht hast Du vergessen, eine Versicherung anzugeben oder dem Berater ist aufgefallen, dass Du keine bestehenden Kredite angegeben hast, aber vermutlich doch einen Dispo bei Deinem Girokonto führst. Solche Fehler können Deine Zinsen verschlechtern. Oder sie führen gar dazu, dass Dir keine Bank einen Kredit geben will oder später ihr Angebot zurückzieht, nachdem sie den Fehler in den Unterlagen entdeckt hat.

Falls Du den Kreditvergleich nur angefangen, aber nicht zu Ende durchgeführt hast, wundere Dich nicht, wenn Du trotzdem angerufen wirst. Deine Telefonnummer trägst Du schon früh in der Antragsstrecke ein und erteilst die Erlaubnis, angerufen zu werden.

Nach dem Vergleich fehlen nur Unterschrift, Nachweise und der Identitätsnachweis. Den Kreditvertrag kannst Du Dir direkt runterladen. Du kriegst ihn aber auch per Mail oder (auf Wunsch) per Post. Bei den Unterlagen, die Du einsenden musst, geht es vor allem um Nachweise für Deine Einnahmen und Ausgaben.

| Berufsgruppe | Nachweis |

|---|---|

| Angestellte | Gehaltsabrechnungen |

| Beamte | Bezügemitteilung |

| Selbstständige | Steuerbescheide/ betriebswirtschaftliche Auswertung (BWA) |

| Rentner | Rentenbescheid |

Quelle: Finanztip-Recherche (Stand: 22. Oktober 2024)

Du hast zwei Möglichkeiten: Entweder Du druckst den Vertrag aus, unterschreibst ihn und schickst ihn per Post samt allen Unterlagen ein. Dabei kannst Du Deine Identität direkt in einer Postfiliale über Deinen Ausweis nachweisen.

Das Ganze geht aber inzwischen auch komplett digital. Statt Deine Unterlagen per Post zu verschicken, lädst Du sie entweder in ein Kundenkonto hoch oder Du erlaubst der Bank oder dem Dienstleister des jeweiligen Portals in Dein Girokonto zu gucken. So wird geprüft, ob Deine Angaben zum Gehalt und so weiter stimmen.

Dieser Kontoblick funktioniert aber nur, wenn es sich um das Girokonto handelt, über das der größte Teil Deiner Zahlungen läuft. Dein Gehalt muss dort zum Beispiel eingehen, Miete und regelmäßige Zahlungen für Strom oder Versicherungen abgehen.

Deine Identität weist Du dann über einen Videoanruf nach, auch in diesem Fall brauchst Du Deinen Ausweis. Abschließend musst Du nur noch über einen Bestätigungscode – den Du per SMS bekommst – Deinen Kreditvertrag elektronisch unterschreiben. Das Portal übermittelt dann im Anschluss den Vertrag an die jeweilige Bank.

Wenn Du noch weiter optimieren willst: Manchmal bietet Dir eins der Kreditportale an, einen Rabatt auf den Kredit zu gewähren. Das machen sie, wenn Du woanders ein besseres Kreditangebot gefunden hast als bei dem jeweiligen Portal. Bei Smava heißt dieses Angebot beispielsweise „Günstiger-Geht-Nicht-Garantie“, bei Verivox „Nirgendwo-Günstiger-Garantie“. Der Rabatt ist allerdings klein, die Portale unterbieten das günstigste Angebot, das Du woanders gefunden hast, lediglich um 0,1 bis 0,2 Prozentpunkte.

Bei einem Kredit von 15.000 Euro, den Du innerhalb von 60 Monaten abzahlst, verringern sich die Kosten bei einem Originalzinssatz von 4,49 Prozent von rund 1.779 Euro auf 1.738 Euro beziehungsweise 1.697 Euro. Du sparst also 41 bis 82 Euro. Das Geld kriegst Du als Einmalzahlung. Du musst Dir also genau überlegen, ob Du für diesen Rabatt Dich weiter mit einem der Portale auseinandersetzt.

Zumal es eher unwahrscheinlich ist, dass Du diese Garantie in Anspruch nehmen kannst. Denn der Garantieanspruch ist an bestimmte Bedingungen geknüpft. Laut Verivox darf der günstigere Kredit nicht älter als drei Tage sein und die Rahmenbedingungen wie Kreditsumme, Verwendungszweck und Laufzeit müssen übereinstimmen. Erfüllst Du diese Kriterien nicht, dann kommst Du auch nicht in den Genuss der Garantie.

Aufgrund dieser Hürden bezahlen alle Portale die Garantie auch kaum an ihre Kunden aus. Der Grund: Die Konkurrenzangebote sind entweder zu alt oder die Rahmenbedingungen sind nicht identisch. Der Aufwand, der mit der Garantie einhergeht, wird sich also in den meisten Fällen nicht lohnen.

Das Geld zahlt die Bank erst aus, wenn sie alles unter die Lupe genommen hat. Die Bank überprüft die Daten und die eingereichten Unterlagen. Bestätigen alle Unterlagen Deine Angaben, bekommst Du das Geld.

Wie schnell das Geld auf Deinem Konto landet, hängt von der jeweiligen Bank ab und davon, welche der digitalen Möglichkeiten Du nutzt. In der Regel hast Du das Geld in wenigen Tagen. Nutzt Du die digitalen Möglichkeiten voll aus, zahlt die Bank den Kredit womöglich am selben Tag noch aus.

Die Portale zeigen bei der jeweiligen Bank in der Regel an, wie lang normalerweise der Kreditabschluss braucht. Außerdem haben die Berater Erfahrungswerte, wie gut die Banken mit dem aktuellen Kundenandrang klarkommen und ob sich die Auszahlung verzögern könnte.

Eigentlich legst Du über Deinen Vertrag die Kreditsumme fest. Solltest Du aber während der Laufzeit feststellen, dass das Geld doch nicht ausreicht, kannst Du den Kredit bei der Bank aufstocken.

Das funktioniert teilweise im Online-Banking. Die Bank wird Dir dann ein neues Kreditangebot machen. Möglicherweise verändert sich dabei nicht nur die Kreditsumme, sondern auch der Zins. Denn die Bank wird den bisherigen Zinssatz mit dem Zins für das zusätzliche Geld kombinieren, Du bekommst also eine Art Mischzins. Zudem ändert sich – abhängig von Deinen Angaben – die Ratenhöhe und Laufzeit.

Wenn Du darüber nachdenkst, Deinen Kredit aufzustocken, solltest Du nicht einfach das Angebot Deines bisherigen Kreditgebers annehmen. Womöglich ist es für Dich günstiger, wenn Du den aktuellen Kredit umschuldest, aber dabei eine höhere Kreditsumme aufnimmst.

Wenn Du Deinen Kredit über die von uns empfohlenen Portale gefunden hast, berichte doch in unserer Community davon.

Löse den Kredit rasch ab, wenn Du zu Extra-Geld kommst. Zusätzliches Geld, wie zum Beispiel ein Bonus oder eine Erbschaft, solltest Du in den Kredit stecken. Das verkürzt die Kreditlaufzeit. Dabei hast Du zwei Möglichkeiten: Entweder Du zahlst außerhalb der eigentlichen Rate mehr Geld ein, das nennt sich Sondertilgung. Oder Du bezahlst den Kredit komplett ab.

Du kannst aber nur mehr zahlen, wenn Deine Bank solche Sondertilgungen auch zulässt. Ob das so ist, steht in Deinem Vertrag. Dadurch sinkt in der Regel nicht die Höhe der Raten, es verkürzt sich nur die Laufzeit. Die finanzielle Belastung bleibt zunächst dieselbe, die Kreditkosten insgesamt sinken aber.

Kündigen kannst Du den Kredit dagegen immer. Wenn Du den Kredit dann komplett zurückzahlst, steht der Bank eine Entschädigung von 0,5 bis 1 Prozent der Restsumme zu. Manche Banken verzichten auf diese Vorfälligkeitsentschädigung, darunter zum Beispiel die SKG Bank und die Deutsche Bank. Für das Berechnen der Entschädigung dürfen Banken keine Gebühren verlangen (OLG Frankfurt am Main, Urteil vom 14. Dezember 2022, Az: 17 U 132/21).

Falls Du Deine Rate mal nicht zahlen kannst, wende Dich direkt an Deine Bank. Die kann Deine Monatszahlung senken oder stunden. Bei einigen Kreditangeboten sind Ratenpausen vertraglich als Option festgelegt.

Der Kredit wird so zwar teurer, aber den ersten Ärger hast Du abgewendet. Lass Dir damit keine Zeit, sonst erhältst Du womöglich eine Mahnung und Deine Bank ist nicht mehr sonderlich verhandlungsbereit.

Denk auch dran: Du hast Deiner Bank Sicherheiten gegeben: Mit den meisten Darlehensverträgen unterschreibst Du, dass Dein Lohn gepfändet werden kann. So weit solltest Du es nicht kommen lassen.

Die Zinswende kommt langsam, aber sie kommt. Banken schaffen die Negativzinsen ab, die Zinsen beim Tagesgeld und Festgeld steigen – aber auch bei Baufinanzierungen.

Bei Ratenkrediten spielen derzeit verschiedene Faktoren eine Rolle: Die schwierige wirtschaftliche Lage (Corona-Pandemie, Lieferengpässe, Inflation und der Krieg in der Ukraine) führt dazu, dass die Bonität der Bevölkerung schwächelt. Gleichzeitig müssen mehr Menschen Geld leihen, da sie nötige Anschaffungen nicht mehr aus eigener Tasche bezahlen können, ihre Einnahmen werden durch den Alltag aufgebraucht.

Für die Banken steigt damit insgesamt das Risiko, dass ein Kreditnehmer seine Schulden nicht zahlen kann. Gleichzeitig steigen für die Banken die Refinanzierungskosten. Die Situation führt dazu, dass die Banken ihre Risikobewertung und Vergaberichtlinien anpassen. Die Durchschnittszinsen bei den Krediten können deshalb steigen, außerdem setzen die Banken zum Teil ihren niedrigsten Zinssatz nun höher an.

Stehst Du finanziell schlechter da, sinken Deine Chancen auf einen günstigen Kredit. Dein Zinssatz wird aber vor allem durch Deine Bonität beeinflusst. Das heißt: Auch wenn die Zinsen im Allgemeinen steigen, wirkt sich das nicht unbedingt auf Kreditangebote für Dich persönlich aus. Denn hat sich bei Dir nichts verändert, schätzt die Bank womöglich das Risiko ähnlich ein wie zuvor.

Lass Dich also nicht aufgrund der Zinsentwicklung unter Druck setzen, schnell über die Kreditaufnahme zu entscheiden. Such Dir dann einen Kredit, wenn Du ihn auch brauchst. Das Angebot der Bank gilt für ungefähr zwei Wochen. Du hast also Zeit, Dir die Unterlagen genau anzuschauen.

| Monat | Zinsbindung 1 - 5 Jahre | Zinsbindung über 5 Jahre |

|---|---|---|

| Dezember 2022 | 5,26 % | 7,79 % |

| Januar 2023 | 6,01 % | 8,34 % |

| Februar 2023 | 6,13 % | 8,24 % |

| März 2023 | 6,39 % | 8,42 % |

| April 2023 | 6,69 % | 8,62 % |

| Mai 2023 | 6,79 % | 8,66 % |

| Juni 2023 | 6,62 % | 8,72 % |

| Juli 2023 | 7,04 % | 8,94 % |

| August 2023 | 7,13 % | 9,02 % |

| September 2023 | 7,18 % | 9,11 % |

| Oktober 2023 | 7,21 % | 9,24 % |

| November 2023 | 7,29 % | 9,29 % |

| Dezember 2023 | 7,22 % | 9,04 % |

| Januar 2024 | 7,30 % | 9,16 % |

| Febuar 2024 | 7,24 % | 8,99 % |

| März 2024 | 6,87 % | 8,79 % |

| April 2024 | 6,91 % | 8,91 % |

| Mai 2024 | 7,09 % | 8,97 % |

| Juni 2024 | 6,95 % | 8,86 % |

| Juli 2024 | 6,90 % | 8,98 % |

Quelle: Deutsche Bundesbank (Stand: 22. Oktober 2024)

Die Bundesbank verfolgt die Zinsentwicklung bei Ratenkrediten, und demnach haben sich die Durchschnittszinsen in den vergangenen Monaten nur leicht verändert. Die Betrachtung der Bundesbank hängt aber immer etwas hinter der aktuellen Lage hinterher.

Beim Zwei-Drittel-Zins sieht man inzwischen größere Unterschiede. In der Tabelle zeigen wir Daten für einen Kredit von 2.000 Euro, der innerhalb von 60 Monaten zurückgezahlt werden soll.

| Monat | Santander | SKG Bank | Deutsche Bank | Barclays |

|---|---|---|---|---|

| März 2023 | 7,98 % | 6,29 % | 4,49 % | 8,39 % |

| Juni 2023 | 7,98 % | 6,79 % | 4,49 % | 8,99 % |

| August 2023 | 7,99 % | 6,65 % | 6,49 % | 8,59 % |

| Oktober 2023 | 8,79 % | 7,49 % | 8,94 % | 8,59 % |

| November 2023 | 8,79 % | 7,49 % | 8,94 % | 8,59 % |

| Februar 2024 | 8,79 % | 6,99 % | 9,14 % | 7,89 % |

| August 2024 | 8,79 % | 5,85 % | 6,99 % | 7,49 % |

1 Es werden Zwei-Drittel-Zinsen gezeigt. Zwei-Drittel der Kreditnehmer bekommen diesen oder einen besseren Zins bei der jeweiligen Bank.

Quelle: Santander, SKG Bank, Deutsche Bank, Barclays (Stand: 14. August 2024)

Von August bis Oktober 2023 haben wir uns Kreditportale angeschaut. Dafür haben wir uns zunächst einen Marktüberblick verschafft: Wer vermittelt wie Kredite. Dazu haben wir unter anderem mit einer Google-Abfrage gearbeitet, und zwar mit den Schlagworten: Kreditvergleich, Kredit, Ratenkredit, Ratenkredit Vergleich, Autokredit und Autokredit Vergleich.

Um in die Grundgesamtheit für die weitere Finanztip-Analyse zu kommen, mussten die Portale folgende Kriterien erfüllen:

Das heißt: Beim Kreditvergleich werden individualisierte Angebote gemacht, die der Kunde abschließen kann. Vier Portale erfüllten diese Kriterien: Verivox, Finanzcheck, Smava und Check24.

Bei diesen Portalen durchliefen wir die Kreditantragsstrecke mit 13 Beispielkunden basierend auf 13 Testprofilen. Die Testprofile unterschieden sich im Alter, beim Wohnort und bei weiteren Merkmalen. Auch bei den Kreditsummen und den Laufzeiten gab es Unterschiede.

Ziel der Untersuchung war, herauszufinden, ob und wie Verbraucher auf transparente Weise und ohne viele Fallstricke an niedrig verzinste Kredite kommen. Dabei ging es uns um die Angebote, die Verbraucher erhalten, sowie um die Darstellung der Restschuldversicherung in der Antragsstrecke und in der Ergebnisliste. Dabei hat sich herausgestellt, dass wir alle vier Portale empfehlen. Du solltest also alle Portale nutzen, wenn Du einen günstigen Kredit finden willst. Die Ergebnisse der einzelnen Portale werden im Folgenden vorgestellt.

Verivox war zum Testzeitpunkt das einzige der vier Portale, das den Beispielkunden nach dem Eingeben der Daten alle dort möglichen Kredite anzeigte. Bei den anderen Portalen hat man lediglich eine Auswahl angezeigt bekommen. Kunden können nicht erkennen, von welchen Banken ihnen das Portal keinen Kredit vermitteln konnte.

Außerdem war Verivox das einzige Portal, dass keine Restschuldversicherung in der mobilen Ansicht anbot. Kunden kommen somit gar nicht erst in die Versuchung, eine Versicherung abzuschließen. Das ist wichtig, da mittlerweile mehr als die Hälfte der Kredite in der mobilen Ansicht abgeschlossen werden.

Positiv war auch zu bewerten, dass Verivox die Restschuldversicherung in der Desktop-Ansicht nicht so stark beworben hat. Jedoch wurde in der Ergebnisübersicht nicht angezeigt, dass eine Versicherung abgeschlossen wurde oder wie teuer diese ist. Erst in den Ergebnisdetails bekam man diese Informationen.

Bei Finanzcheck war positiv, dass sie die Restschuldversicherung nur dezent bewarb. Auch zeigte Finanzcheck eine erste Einschätzung der Kosten an, die für die Versicherung anfallen würden. Allerdings waren die Kosten für den Testkunden wesentlich niedriger angesetzt als später beim tatsächlichen Angebot. Aber diese Kosten hängen auch von der Kreditsumme und der Versicherung ab, sind also immer abhängig vom jeweiligen Bankangebot. Zumindest wurde angezeigt, dass die Versicherung monatlich etwas kostet. In der Ergebnisliste war nach der Auswahl der Versicherung deutlich, dass die Versicherung beim Angebot dabei ist.

Im Gegensatz zu Verivox und Finanzcheck wurde unserer Meinung nach die Restschuldversicherung bei Smava sehr stark beworben. Auch fehlte eine erste Einordnung der Versicherungskosten. Diese hast Du erst in den Ergebnisdetails bekommen. Positiv fiel jedoch auf, dass bei den Ergebnissen die Versicherung angezeigt wurde.

Aus unserer Sicht wurde die Restschuldversicherung bei Check24 wie bei Smava stark beworben. Auch war Check24 das einzige Portal, das in der Ergebnisliste auch dann Kredite mit Versicherung als Alternativangebot anzeigte, wenn der Kunde die Versicherung zuvor explizit abgewählt hatte. Die Kredite mit Absicherung waren in der Ergebnisliste und beim jeweiligen Angebot selbst immerhin gekennzeichnet. Außerdem gab es wie bei Finanzcheck bereits eine erste Einschätzung der Kosten, die für die Versicherung anfallen würden.

Bei den Kreditzinsen gab es teilweise auffällige Unterschiede zwischen den Portalen. Das lag zum Teil daran, dass bestimmte Banken bei einem Portal genannt wurden und bei anderen nicht. Dazu kamen noch Sonderangebote, die die Portale über bestimmte Banken anbieten und die nur bei diesem einen Portal auftauchten.

| höchster Zins | niedrigster Zins |

|---|---|

| 6,99 % | 6,99 % |

| 7,78 % | 6,49 % |

| 11,49 % | 5,69 % |

| 7,78 % | 7,36 % |

| 7,19 % | 6,49 % |

| 9,49 % | 7,99 % |

| 6,07 % | 5,69 % |

| 7,19 % | 6,89 % |

| 7,99 % | 5,69 % |

| 7,99 % | 6,89 % |

Quelle: Finanztip-Recherche (Stand: August 2023)

Unser Podcast zum Thema

Meist kommen Kredite ins Spiel, wenn plötzlich größere Anschaffungen anstehen, das Geld dafür aber gerade fehlt. Es kann sich auch lohnen, einen Kredit aufzunehmen, um einen älteren teuren Kredit umzuschulden. Mit einem günstigeren Kredit lassen sich so Kosten sparen.

Vor der Kreditaufnahme solltest Du darüber nachdenken, ob ein Kredit wirklich die beste Lösung ist. Es gibt eine Reihe von Strategien, mit denen Du die Kreditaufnahme vermeiden oder zumindest die Kreditsumme und damit die Kosten verringern kannst.

Mehr dazu »

Bei einem Rahmenkredit sichert Dir die Bank eine Kreditlinie zu. Du kannst Dir dann kurzfristig Geld vom Kreditkonto auf Dein Girokonto überweisen lassen.

Zinsen zahlst Du nur auf den ausgezahlten Betrag. Bei der Rückzahlung bist Du flexibel.

Die Zinsen sind meist niedriger als bei einem Dispokredit und höher als bei einem Ratenkredit. Allerdings sind die Zinsen variabel. Der Kredit kann also kurzfristig teurer werden.

Mehr dazu »

Bei einem Ratenkredit zahlt die Bank das Darlehen in einem Betrag aus. Im Gegenzug verlangt sie, dass der Kreditnehmer das Geld monatlich mit einer festen Rate zurückzahlt. Die feste monatliche Rate für die Rückzahlung ist das entscheidende Merkmal eines Ratenkredits, im Gegensatz zum Dispo- oder einem Rahmenkredit.

Mehr dazu »

Bereite Dich auf den Kreditvergleich vor. Die Portale fragen nach mehr als Name, Adresse und Geburtsdatum. Du benötigst weitere Informationen, zum Beispiel:

Verzichte unbedingt auf eine Restschuldversicherung. Die Anbieter nennen solche Versicherungen auch Kredit- oder Ratenschutz.

Darum solltest Du auf eine Restschuldversicherung verzichten »

Weitere Themen

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos