Festgeld Diese Banken zahlen Dir bis zu 3,25 Prozent Zinsen

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

Aktuelle Festgeldzinsen – die besten Angebote

Inhalt

Festgeld kann in vielen Situationen die richtige Geldanlage für Dich sein. Wenn Du das Geld für eine Weile nicht brauchst, kannst Du damit mittlere und größere Beträge sicher parken und Dir einen festen Zins sichern. Vielleicht möchtest Du in einem Jahr ein Rennrad oder ein Auto kaufen, oder Du willst dauerhaft das Risiko anderer Investitionen mit Festgeld absenken. Mit unserem Festgeldvergleich findest Du die aktuell besten Zinsen bei sicheren Banken.

Das Ranking erfolgt für die gewählte Filtereinstellung anhand der aktuellen Zinsen, wobei Angebote, die unsere Finanztip-Kriterien erfüllen, als Empfehlung zuerst gelistet werden. Mehr erfahren.

Der Finanztip-Festgeldrechner basiert auf Festgeld-Daten von über 100 Banken, die der Dienstleister Financeads GmbH & Co. KG, Nürnberg (Datenschutzhinweise) zur Verfügung stellt. Diese haben wir mit unseren Parametern so gefiltert, dass Du ein verbraucherfreundliches Ergebnis nach Finanztip-Kriterien bekommst. Empfohlene Banken müssen der gesetzlichen Einlagensicherung in einem wirtschaftlich starken europäischen Land angehören und seit mindestens zwei Jahren Einlagenprodukte wie Tages- und/oder Festgeldkonten für Kunden in Deutschland anbieten. Die Auswahl der Festgeldangebote erhebt keinen Anspruch auf einen vollständigen Marktüberblick. Wir übernehmen keine Gewähr für die Richtigkeit und Aktualität der hier bereitgestellten Informationen. Für Schäden aus fehlerhaften Daten oder durch die Nutzung des Rechners übernehmen wir keine Haftung.

Bist Du auf der Suche nach einer Festgeldanlage, wirst Du Angebote für einen Monat, aber auch für bis zu zehn Jahren finden. Finanztip hat seit Sommer 2022 zu eher kurzen Laufzeiten von bis zu zwölf Monaten geraten, da die Europäische Zentralbank (EZB) seitdem mehrmals die Leitzinsen angehoben hat. Daraufhin sind auch die Bankzinsen wieder angestiegen. In dieser Situation kannst Du mit einer kürzeren Laufzeit rasch bessere Zinsangebote nutzen.

Nachdem der Höhepunkt des Zinsrennens im Frühjahr erreicht war, senkte die EZB im Juni und September 2024 die Leitzinsen jeweils leicht. Diesen Schritt haben viele Beobachterinnen und Beobachter erwartet. So hatten viele Banken die Zinsen für neue Verträge schon vor dem EZB-Entscheid gesenkt. Da weitere Senkungen erwartet werden, fallen vermutlich auch die Festgeld-Zinsen weiter leicht.

Du kannst daher überlegen, Dir die Zinsen für einen längeren Zeitraum zu sichern und auf Festgeld über 24 Monate, 36 Monate oder sogar länger setzen. Oder Du mischst verschiedene Laufzeiten und setzt auf eine Zinstreppe. Wichtig: Stecke in lange Laufzeiten auf jeden Fall nur Geld, das Du zurücklegen kannst und nicht brauchen wirst. Ansonsten solltest Du auf kürzere Laufzeiten oder Tagesgeld setzen.

Bei Geld, das Du für längere Zeiträume von zehn oder fünfzehn Jahre anlegen möchtest, solltest Du außerdem einen Teil Deines Geldes in Aktien stecken. Denn nur damit erzielst Du Renditen, die höher als die Inflation sind. Und nur so kannst Du langfristig Vermögen aufbauen. Wir empfehlen für Dein Aktieninvestment Festgeld und börsennotierte Indexfonds. Lies dazu unseren Ratgeber zur Geldanlage.

Vorsicht, kleine Falle: Beachte, dass Festgeldverträge nicht immer automatisch auslaufen. Je nach Vereinbarung kann sich ein Vertrag um die ursprünglich vereinbarte Laufzeit zu den dann gültigen Konditionen verlängern, falls der Anleger nicht vor Ablauf der vereinbarten Spardauer kündigt. Diese automatische Verlängerung heißt auch Prolongation. Achte deshalb bei Vertragsabschluss darauf, ob eine Kündigung notwendig ist. Beim Abschluss erfährst Du dann auch die genaue Kündigungsfrist. Trage Dir den Termin gegebenenfalls in Deinen Kalender ein, damit Du daran denkst, rechtzeitig zu kündigen. Bei einigen Anbietern kannst Du auch von vornherein angeben, dass Du keine Vertragsverlängerung wünschst.

Zins-News vom 17. Oktober 2024 | Die Europäische Zentralbank hat am Donnerstag, den 17. Oktober die dritte Leitzins-Senkung seit dem Ende der Niedrigzinsphase 2022 beschlossen. Die Zinsen für Sparerinnen und Sparer werden sich dem Abwärtstrend anschließen.

Auch wenn es bei dem Zinsschritt um gerade mal 0,25 Prozentpunkte geht und nicht jede Bank 1:1 den Leitzinsen folgt: Bei 10.000 Euro, auf drei Jahre angelegt, wären es immerhin 75 Euro Unterschied. Wenn Du Dir die heutigen Zinsen sichern möchtest, solltest Du also jetzt ein Festgeldkonto bei einer sicheren Bank eröffnen. Hast Du ein Tagesgeldkonto, lohnt es sich jetzt umso mehr, Angebote zu vergleichen und gegebenenfalls zu wechseln.

Wenn Du häufiges Wechseln des Tagesgeldes vermeiden willst, kannst Du als Alternative zu Tages- oder Festgeld auch über Geldmarkt-ETFs nachdenken. Denn bei diesen liegt die Verzinsung immer ein Stück unter dem aktuellen Zinssatz der EZB.

Aktuelle Zins-News liest Du auch regelmäßig in der Finanztip-App und im Finanztip-Newsletter.

Wer länger als 36 Monate anlegen will, kann die mangelnde Flexibilität von Festgeld mit einfachen Strategien umgehen:

Teile für die Festgeldanlage die Summe, die Du festverzinslich anlegen möchtest, in beispielsweise drei gleich große Beträge auf. Schließe dafür einzelne Verträge mit jährlich gestaffelten Laufzeiten ab, also für ein, zwei und drei Jahre. (Die Festgeldkonten können bei derselben Bank liegen.) Auf diese Weise wird jährlich eine Festgeldtranche fällig, für die Du dann einen neuen Festgeldvertrag mit dreijähriger Laufzeit abschließt, falls Du das Geld nicht anderweitig verwenden willst. Mit dieser Strategie bleibst Du relativ flexibel und bist auch bei steigenden Zinsen mit von der Partie.

Du kannst bei diesem Verfahren, das auch „Zinstreppe“ genannt wird, längere Laufzeiten mit einbeziehen. Das lohnt sich allerdings nur, wenn der Zins für diese Festgelder spürbar über den kürzeren Laufzeiten liegt. Im Herbst 2024 ist das nach unseren Analysen nicht der Fall.

Noch einfacher ist eine andere Strategie, die ebenfalls für Flexibilität sorgt: Teile die Festgeldanlage je zur Hälfte zwischen Tagesgeld und Festgeld mit dreijähriger Laufzeit oder länger auf. Über das Tagesgeld kannst Du jederzeit verfügen, wenn Du es brauchst. Insgesamt sind die Zinsen bei dieser Strategie ähnlich hoch wie bei einer Zinstreppe.

Beide Anlagekonzepte haben Vor- und Nachteile: Bei steigenden Zinsen wirft die Zinstreppe mehr Rendite ab, weil Anleger jährlich einen Teil des Geldes in bessere Festgeld-Angebote umschichten. Bei fallenden Zinsen liegt die Strategie mit Tagesgeld vorn. Zudem ist sie einfacher und ein größerer Teil des Vermögens frei verfügbar.

Die aktuell besten Zinsen für Deine Laufzeit und Deinen Anlagebetrag findest Du mit unserem Finanztip-Festgeldvergleich. Die besten Festgeldzinsen nennen wir Dir auch immer freitags im Finanztip-Newsletter. Hier ein Überblick, welche Banken aktuell gute Angebote für die einzelnen Laufzeiten haben.

Klarna - Das Unternehmen bietet Festgeldkonten in drei Varianten: Zum einen über die Plattform Weltsparen mit Online-Verwaltung Deines Kontos. Zum anderen auf zwei direkten Wegen. So gibt es das Angebot „Festgeld+“, das Du nur über die Klarna-App abschließen und verwalten kannst. Außerdem benötigst Du dafür das Girokonto von Klarna. Alternativ bietet Klarna das Produkt „Festgeld“ an. Dieses kannst Du online im Browser abschließen, ohne App oder ein Girokonto bei Klarna. Aktuell werden allerdings keine neuen Kundinnen oder Kunden für „Festgeld“ aufgenommen.

Für sechsmonatiges Festgeld erhältst Du derzeit bei „Festgeld+“ 3,03 Prozent Zinsen pro Jahr. Du bekommst also für eine Anlage von 10.000 Euro 151,50 Euro Zinsen. Wenn Du bei Klarna über Weltsparen anlegst, gibt es derzeit für sechs Monate 2,87 Prozent Zinsen pro Jahr, Du bekommst also zum Beispiel 143,50 Euro Zinsen für 10.000 Euro. Der schwedische Einlagensicherungsfonds entschädigt bei Anlage über Weltsparen und beim Angebot „Festgeld“ bis maximal 1.050.000 schwedische Kronen (etwa 90.300 Euro, Wechselkurs November 2024), obwohl das Anlagekonto in Euro geführt wird. Da sich der Wechselkurs ändern kann, empfehlen wir, einen niedrigeren Betrag als die maximal besicherte Summe anzulegen. Guthaben, das über die Klarna-App angelegt wird, ist dagegen bis exakt 100.000 Euro besichert.

In den Details unterscheiden sich die drei Vertriebswege zum Klarna-Festgeld. So gibt es bei Klarna via Weltsparen beispielsweise einen Mindestanlagebetrag von 500 Euro, beim Direktangebot „Festgeld“ sogar von 5.000 Euro. Das „Festgeld+“ über die App kannst du hingegen bereits ab 1 Euro abschließen. Wichtig ist außerdem: Das Angebot „Festgeld“ verlängert sich automatisch zum dann gültigen Zinssatz, wenn Du nicht rechzeitig kündigst. Das gilt weiterhin, auch wenn derzeit keine Neuverträge angeboten werden. Die anderen beiden Angebote musst Du hingegen nicht kündigen. Das Geld wird bei Ablauf automatisch ausgezahlt.

Die Rendite von einjährigem Festgeld unterscheidet sich aktuell kaum von den besten Tagesgeldangeboten. Überlege also, ob Du mit Tagesgeld lieber flexibel bleiben möchtest oder Dir mit Festgeld einen Zins auf eine fixe Zeit sichern willst. Natürlich kannst Du auch beide Anlagevarianten mischen.

Ayvens Bank - Die Ayvens Bank aus den Niederlanden bietet für einjähriges Festgeld einen Zinssatz von 3,15 Prozent pro Jahr für eine Anlage ab 1.000 Euro. Die Bank ist Mitglied im niederländischen Einlagensicherungsfonds. Um die Versteuerung der Zinsen musst Du Dich selbst kümmern.

Klarna aus Schweden bietet derzeit für eine Anlagedauer von zwölf Monaten zwei verschiedene Zinssätze, je nachdem, auf welchem Weg Du das Geld zu Klarna bringst. Über die Klarna-App („Festgeld+“) bekommen Sparerinnen und Sparer aktuell 3 Prozent pro Jahr. Das Klarna-Angebot über Weltsparen für zwölf Monate wird mit 2,84 Prozent verzinst.

Bei Laufzeiten von zwei Jahren lassen sich mit Festgeld in der Regel deutlich höhere Erträge erzielen als mit Tagesgeld. Allerdings solltest Du vorher genau überlegen, ob Du auf die Anlagesumme auch tatsächlich 24 Monate verzichten kannst.

Ayvens Bank - Für einen Anlagezeitraum von zwei Jahren empfehlen wir das Festgeld der Ayvens Bank. Du erhältst einen Zins von 3,2 Prozent pro Jahr für eine Anlage ab 1.000 Euro.

Nordax Bank - 2,81 Prozent pro Jahr zahlt derzeit die Nordax Bank aus Schweden für eine Anlagedauer von 24 Monaten. Die Anlage erfolgt über die Plattform Weltsparen.

Der Trend bei den Festgeldzinsen zeigt wieder leicht abwärts. Die Abwägung für Dich ist also, ob Du Dir mit einer langen Laufzeit den derzeitigen Zins sichern möchtest oder lieber eine kürzere Dauer wählst und flexibler bleibst. Ein Mittelweg ist die Zinstreppe, bei der Du den Betrag in mehrere Portionen aufteilst und ihn für unterschiedliche Laufzeiten anlegst.

Ayvens Bank - Die niederländische Ayvens Bank bietet für eine Laufzeit von 36 Monaten einen Zinssatz von 3,25 Prozent pro Jahr ab einer Mindestanlage von 1.000 Euro. Die Zinsen werden dem Konto jährlich gutgeschrieben.

Ford Money ist der Markenname der Ford-Bank für Festgeld und auch Tagesgeld. Sie ist die älteste Autobank Deutschlands und sitzt wie die Europazentrale des Konzerns in Köln. Legst Du hier Geld für 36 Monate fest an, gibt es dafür einen Jahreszins von 2,7 Prozent. Bei Ford kannst Du wählen, ob die Zinsen jährlich oder monatlich eingehen sollen.

Hilf mit!

Unterstütze andere bei der Wahl des richtigen Festgeldkontos, indem Du Deinen persönlichen Erfahrungsbericht mit anderen Nutzern teilst.

Beim Festgeld legst Du Dein Geld für einen fest vereinbarten Zeitraum an. Im Gegenzug erhältst Du von der Bank einen festgeschriebenen Zinssatz, der sich während der Laufzeit des Festgelds auch nicht verändert. Das Festgeld heißt bei manchen Banken auch Termingeld.

Vorzeitig zu kündigen ist nur in bestimmte Ausnahmesituation möglich. Ebenso wenig kannst Du einen Teil des Guthabens zwischendurch abheben oder zusätzliches Geld einzahlen. In welchen Fällen Du ausnahmsweise vorzeitig an Dein Geld kommst, erfährst Du im Kapitel „Wann kannst Du Dein Festgeld vorzeitig kündigen?“.

Du bist beim Festgeld also nicht so flexibel wie beim Tagesgeld, bekommst dafür aber meist höhere Zinsen. Entscheidend für die Höhe der Festgeldzinsen ist die allgemeine Zinsentwicklung. In unserem Ratgeber Tages- und Festgeld im Vergleich erfährst Du, wie sich die beiden Geldanlagen unterscheiden und für welche Situation sie geeignet sind.

Wenn Du Dir mit dem Finanztip-Festgeldvergleich eine passende Bank ausgesucht hast, kannst Du das Konto eröffnen. Die Anbieter mit den besten Konditionen sind in der Regel Direktbanken und Zinsplattformen. Für die Kontoeröffnung musst Du Dich legitimieren. Dafür gibt es mehrere Möglichkeiten:

Nach der Eröffnung erhältst Du oft gleichzeitig ein Verrechnungskonto, über das die Ein- und Auszahlungen auf das Festgeldkonto laufen. Du musst dann Deinen Anlagebetrag zunächst auf dieses Konto überweisen. Anschließend bucht die Bank ihn dann von diesem Konto ab.

Auszahlungen von dem Verrechnungskonto sind dann nur auf das sogenannte Referenzkonto möglich. Dieses Konto ist ein bereits bestehendes Konto von Dir, dessen Daten Du bei der Eröffnung angeben musst. Am besten nutzt Du hier Dein Girokonto. Der folgende Screenshot zeigt die Eingabemaske, wenn Du ein Festgeldkonto bei der Abcbank eröffnen willst.

Quelle: Abcbank (Stand: September 2024)

Wenn Du das Festgeldkonto eröffnen willst, stellen Dir einige Banken seltsam anmutende Fragen. Die Kreditinstitute wollen zum Beispiel wissen, ob Du in den USA steuerpflichtig oder eine politisch exponierte Person bist. Falls Du mit „ja“ antwortest, eröffnen einige Banken kein Konto für Dich.

Hintergrund ist zum einen ein US-Steuergesetz namens Foreign Account Tax Compliance Act (Fatca). Damit wollen die USA Steuerflucht verhindern. Das betrifft auch deutsche Banken, sie müssen Daten zu den betroffenen Kunden an die US-Steuerbehörden weitergeben. Die politisch exponierten Personen (PeP) dagegen sind laut Bundesfinanzaufsicht (Bafin) eher in Korruption verwickelt. In diesen Fällen muss die Bank dann bestimmte Geldzahlungen melden. Manchen Banken sind diese Auflagen zu kompliziert und sie nehmen betroffene Kundinnen und Kunden gar nicht erst an.

Viele Konditionen der Festgeld-Anbieter ähneln sich, in einigen Punkten unterscheiden sie sich aber deutlich voneinander:

Prolongation - Viele Banken geben Dir Dein Geld zum Ende der Laufzeit nicht automatisch zurück. Stattdessen legen sie das Guthaben noch einmal an, und zwar erneut für die ursprüngliche Laufzeit, aber zum dann gültigen Zinssatz – der vielleicht deutlich niedriger sein kann. Bei einigen Banken kannst Du diese automatische Wiederanlage bereits im Antrag ausschließen, bei anderen im Online-Banking. Weitere Banken machen es Dir besonders schwer: Du musst das Festgeld am Ende der Laufzeit kündigen.

Du solltest also von Anfang an genau wissen, wie die Bank mit dem Thema Prolongation oder Verlängerung des Festgeldes umgeht. Wenn möglich und nötig, kannst Du direkt kündigen. Zumindest solltest Du einen passenden Kündigungstermin im Kalender festhalten.

Gemeinschaftskonto - Bei Gemeinschaftskonten können mehrere Kontoinhaber über ein Konto verfügen, zum Beispiel Eheleute. Nicht jede Bank bietet ihr Festgeldkonto als Gemeinschaftskonto an. Falls Du zusammen mit Deinem Partner oder Deiner Partnerin das Konto nutzen willst, musst Du darauf achten.

Steuern - Falls die Anlage über eine deutsche Bank oder die deutsche Niederlassung einer ausländischen Bank läuft, brauchst Du Dich nicht um die Steuern zu kümmern – die Bank erledigt das für Dich. Wenn Du nicht willst, dass Steuern abgeführt werden, solltest Du einen Freistellungsauftrag einsenden. Da aber mittlerweile zahlreiche ausländische Banken ohne Niederlassung in Deutschland tätig sind, müssen Kundinnen und Kunden sich bei manchen Anbietern selbst um die Steuern kümmern und die Zinserträge in ihrer Einkommensteuererklärung nennen. Überlege, ob sich der Zusatzaufwand für Dich lohnt. In unserem Festgeld-Vergleich ist bei jeder Bank angegeben, ob sie Steuern automatisch abführt oder nicht. Das geht auch aus dem jeweiligen Produktinformationsblatt der Bank hervor. Dieses kannst Du meist vor der Eröffnung auf der Website herunterladen.

Zinsplattform oder Direktanlage - Einige Banken in unserem Festgeld-Rechner bieten ihre Konten nicht über die eigene Homepage an, sondern über eine Vermittlungsplattform wie beispielsweise die Zinsplattform Weltsparen.

Bevor Du ein Festgeldkonto eröffnest, solltest Du Folgendes bedenken: Die Rückzahlung von Schulden ist in der Regel die beste Form der Geldanlage. Denn die Zinsen, die Du für Festgeld bekommst, liegen so gut wie immer unter denen, die Du für bestehende Kredite bezahlen musst. So verdienen Banken schließlich ihr Geld. Prüfe daher zuerst, ob beispielsweise eine Sondertilgung Deiner Kredite möglich ist.

Weitere Ratgeber: Tagesgeld, Festgeld, Indexfonds

Festgeld hat eine feste Laufzeit. Vor deren Ablauf kommst Du nicht an Dein Geld. Doch eine Möglichkeit gibt es, vorzeitig an Deine Ersparnisse zu kommen: Aus „wichtigem Grund“ darfst Du Verträge kündigen, ohne eine Kündigungsfrist einzuhalten. Das steht im Bürgerlichen Gesetzbuch (§ 314).

Ein kaputter Kühlschrank oder Fernseher genügt in diesem Fall aber nicht. Es muss sich schon um wirkliche Notlagen oder besondere Situationen handeln. Dabei geht es immer um den konkreten Einzelfall. In diesen Fällen ist eine Kündigung aber in der Regel möglich:

Bei weniger dramatischen Krisen muss die Bank die Kündigung nicht akzeptieren, kann es aber aus Kulanz natürlich trotzdem tun. Fragen kostet nichts.

Die Kündigung selbst kostet aber sehr wohl etwas – auch wenn Du aus wichtigem Grund gekündigt hast. Erstens bekommst Du bei einer Kündigung in aller Regel kaum oder sogar keine Zinsen, sondern nur das eingezahlte Geld zurück. Zweitens darf die Bank Straf- und Stornogebühren verlangen. Denn sie muss ja Deine Kündigung bearbeiten und kann nicht mehr mit Deinem Geld arbeiten.

Park deshalb nur solches Geld auf einem Festgeldkonto, das Du selbst in einer größeren Krise nicht brauchen würdest. Zum Beispiel dann, wenn Dein Notgroschen auf Deinem immer verfügbaren Tagesgeldkonto schon gut gefüllt ist – im besten Fall mit sechs Monatsgehältern.

Häufig stammen die besten Festgeldangebote von mittelgroßen oder kleinen und relativ unbekannten Banken aus dem Ausland. Da die Sicherheit des Geldes im Zweifelsfall wichtiger sein sollte als die letzte Nachkommastelle beim Zinssatz, sollten Sparerinnen und Sparer genau überlegen, welcher Bank sie ihr Geld anvertrauen wollen. Finanztip hat für die Auswahl der Banken Stabilitätskriterien entwickelt. Wir empfehlen nur Banken, die diese Kriterien erfüllen.

Grundsätzlich sind Guthaben auf Festgeldkonten innerhalb der Europäischen Union und des Europäischen Wirtschaftsraums von der gesetzlichen Einlagensicherung geschützt. Sie gilt für alle Anbieter mit einer Banklizenz in Höhe von bis zu 100.000 Euro pro Institut und Kunde. Bei Gemeinschaftskonten von Eheleuten erhöht sich dieser Schutz auf 200.000 Euro (§ 8 EinSIG). Wer auf Nummer sicher gehen will, verteilt Beträge über dieser Grenze auf mehrere Banken. Dies gilt auch, wenn die Bank Mitglied in einem zusätzlichen freiwilligen Einlagensicherungsfonds ist, der Einlagen von mehr als 100.000 Euro absichert. Diese Systeme sind anders als die gesetzliche Einlagensicherung nicht europaweit einheitlich geregelt.

In Ländern, die nicht den Euro eingeführt haben, rechnet die Einlagensicherung in der dortigen Währung. Auch wenn Dein Konto in Euro geführt wird, ist der Sicherungsbetrag dann beispielsweise in Schwedischen Kronen festgelegt. Diese Schwelle wird zwar regelmäßig an den aktuellen Wechselkurs zum Euro angepasst. Wir empfehlen aber, außerhalb der Eurozone nicht die Grenze der Einlagensicherung auszureizen. Beispiel: Schweden sichert Ersparnisse von 1.050.000 Kronen pro Person und Bank ab. Dies entsprach im September 2024 circa 90.000 Euro, allerdings kann dieser Gegenwert schwanken. Sollte eine Bank pleitegehen, wird die Entschädigung in fremder Währung gezahlt.

Auch wenn Du mit Deiner Anlage auf Giro-, Verrechnungs- und Sparkonten unterhalb der Grenze von 100.000 Euro liegst, kann es sinnvoll sein, das Geld auf mindestens zwei Banken zu verteilen. Auf diese Weise bist Du nicht vollständig von der Technik und dem Service einer einzelnen Bank abhängig.

Soweit die Theorie. Im Ernstfall ist aber nicht vorhersehbar, ob die Einlagensicherung in allen Staaten auch wirklich funktioniert. Dann müssten die jeweiligen Länder in die Bresche springen. Damit dies absehbar gelingt, sollten die Länder wirtschaftlich gut aufgestellt sein.

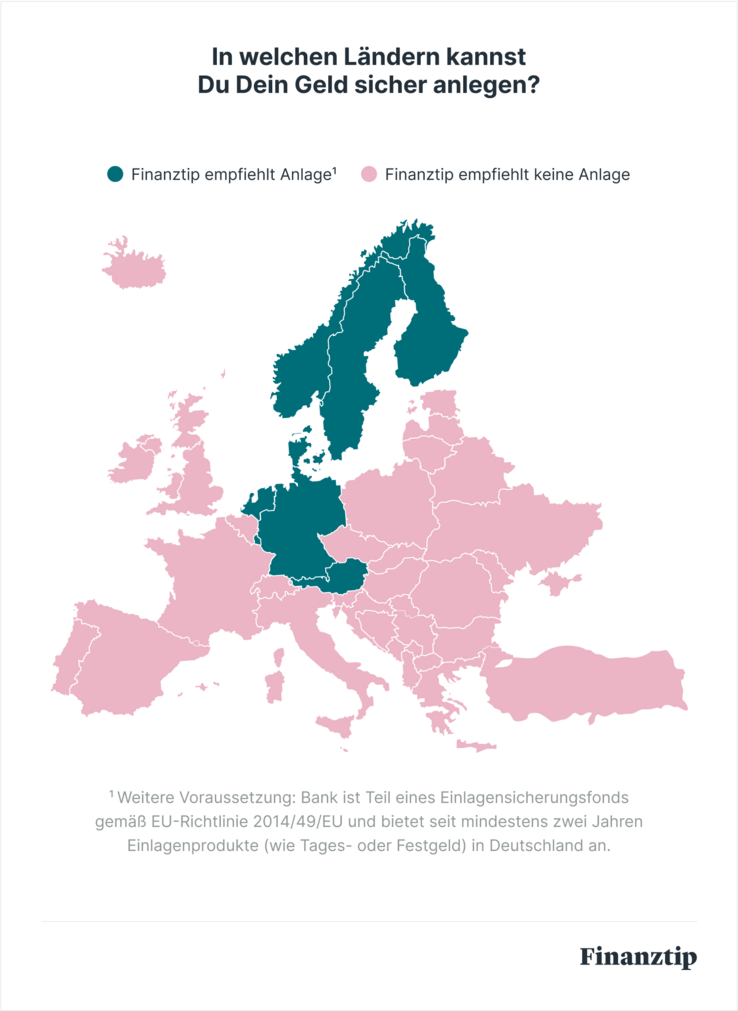

Vertrauenswürdige Institute identifiziert Finanztip mit Hilfe eines zweistufigen Auswahlverfahrens. Es basiert auf den Bonitätsnoten, mit denen Ratingagenturen die Zahlungsfähigkeit von Staaten beurteilen. Finanztip empfiehlt nur Institute, die einem gesetzlichen Einlagensicherungsfonds in den wirtschaftsstärksten EU-/EWR-Ländern angehören und außerdem seit mindestens zwei Jahren auf dem deutschen Markt für Einlagenprodukte wie Tagesgeld oder Festgeld aktiv sind. Die folgende Karte zeigt die Länder, die unsere Kriterien erfüllen:

Auch hier unser Tipp: Im Idealfall nutze die Vielfalt der Angebote und verteile Dein Festgeld auf zwei oder mehr Banken in unterschiedlichen Ländern. Diese Art von Risikostreuung kann also etwa so aussehen, dass Du die Hälfte Deines Festgeldes in Deutschland und die andere Hälfte beispielsweise in den Niederlanden anlegst.

Seit dem 5. Juni 2024 sind französische Banken wie die BNP Paribas nicht mehr in den Finanztip-Empfehlungen für Tagesgeld und Festgeld vertreten. Grund dafür sind unsere Empfehlungskriterien: Ein Land muss von den großen Ratingagenturen die höchsten Bonitätsnoten AA oder AAA bekommen. Mit Fitch sowie S&P bewerten jetzt zwei Agenturen die Kreditwürdigkeit Frankreichs nur noch mit AA-, eine Note unter AA. Das Land hat in den vergangenen Jahren viele neue Schulden gemacht. Deren Stand war Ende 2023 höher als die jährliche Wirtschaftsleistung und entsprach 110,6 Prozent des Bruttoinlandsprodukts.

Du musst Dir dennoch keine Sorgen machen, wenn Du bei einer französischen Bank Dein Tages- oder Festgeldkonto hast. Finanztip hat bewusst strenge Empfehlungskriterien festgelegt, sodass Du auch jetzt keine Probleme bekommen wirst, wenn ein Land diese nun knapp nicht mehr erfüllt. Mit der aktuellen Bonitätsnote AA- liegt Frankreich immerhin gleichauf mit Belgien oder Tschechien. Zum Vergleich: Italien oder Bulgarien sind vier Noten schlechter.

Die Einlagensicherung in Frankreich ist nach EU-Vorgaben unverändert dazu verpflichtet, im Notfall 100.000 Euro pro Person und Bank zu entschädigen. Wir sehen die französischen Banken aber nicht mehr als erste Wahl, wenn Du ein neues Tagesgeldkonto eröffnen möchtest.

Mit der Herausnahme Frankreichs aus den Empfehlungen für neue Kundinnen und Kunden ist ausdrücklich keine Warnung für bestehende Konten verbunden. Du bist noch drei Jahre an einen Festgeld-Vertrag gebunden und kommst sowieso nicht vorzeitig an Dein Geld? In dem Fall kannst Du Dich trotzdem entspannen – eiligen Handlungsbedarf sehen wir hier nicht.

Wenn Du ein Tagesgeld bei einer französischen Bank hast, kannst Du jetzt zu einem sichereren Anbieter in einem höher benoteten Land zu wechseln. Mit unserem Tagesgeld-Vergleich findest Du schnell und einfach entsprechende Angebote mit vergleichweise hohen Tagesgeldzinsen. Zeitstress beim Kontowechsel musst Du Dir aber nicht machen. Die wirtschaftliche Lage Frankreichs ändert sich – trotz Rating – nicht über Nacht. Wenn Du allerdings jetzt aktiv wirst, hast Du es schon erledigt und kannst den Wechsel des Tagesgeldkontos mit einem guten Gefühl von Deiner To-do-Liste streichen. Wir behalten die Wirtschaftsentwicklung in Frankreich für Dich im Auge und berichten im Newsletter und in der Finanztip-App, falls sich an unserer Einschätzung etwas ändert.

Bei Festgeld legst Du einen Betrag für eine bestimmte Laufzeit fest bei einer Bank an, zum Bespiel für sechs Monate, ein Jahr oder länger. Während der Laufzeit kannst Du kein Geld abheben oder zusätzlich einzahlen. Die Zinsen ändern sich während der Vertragsdauer nicht und sind höher als beim Tagesgeld. Anders als bei einer Investition in Immobilien oder Aktien kannst Du bei Festgeld sicher sein, dass das Geld planbar zurückkommt. Voraussetzung ist aber, dass Du zu einer sicheren Bank gehst.

Festgeld gehört zu den sichersten Formen der Geldanlage. In der Europäischen Union ist pro Bank und Kunde ein Guthaben von 100.000 Euro im Rahmen der Einlagensicherung geschützt. Bei Verheirateten ist ein doppelt so hoher Betrag gesichert. Darüber hinaus gibt es bei manchen Banken eine freiwillige Einlagensicherung.

Sitzt die Bank in einem Land mit einer anderen Währung als dem Euro, beispielsweise in Schweden, zahlt die Einlagensicherung die Entschädigung in der lokalen Währung aus, selbst wenn das Festgeldkonto in Euro geführt wurde.

Wichtige Entscheidungskriterien sind: Die Bank sollte der Einlagensicherung in einem stabilen Land angehören. Außerdem unterscheiden sich die Banken in der Höhe der Zinsen, die sie zahlen. Mit dem Finanztip Festgeld-Rechner findest Du ganz einfach das beste Festgeldkonto.

Die Zinsen auf Festgeld liegen aktuell deutlich über drei Prozent pro Jahr, abhängig von der Laufzeit. Auf unserer Seite aktualisieren wir für Dich fortlaufend die Anbieter mit den besten Zinsätzen und weiteren wichtigen Informationen zu den Banken.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos