Aktien kaufen und verkaufen So handelst Du einfach und günstig mit Aktien

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

So gehst Du vor

Diese Neukundenprämien gibt es aktuell bei unseren Depot-Empfehlungen:

· 1822direkt: bis zu 500 € für Depotumzug

· Consorsbank: 200 € für Depotumzug

· Traders Place: 100 €

Wer über eine gute langfristige Geldanlage nachdenkt, kommt um Aktien nicht herum. Denn sie versprechen gute Renditen. In diesem Ratgeber erfährst Du, wie Du richtig in Aktien investierst. Wir zeigen Dir Schritt für Schritt, wie Du Aktien und andere Wertpapiere kaufst und was Du dabei beachten musst.

In diesem Ratgeber erläutern wir, wie Du eine größere Summe einmalig anlegen kannst. Interessierst Du Dich für das Ansparen in kleinen Raten, lies weiter im Ratgeber ETF-Sparplan.

Welche Aktien kaufen? Diese Frage stellst Du Dir als Anfängerin oder Anfänger bestimmt. Die Antwort liefern zwei wichtige Regeln, nach denen Du Dein Investment in Aktien ausrichten solltest, um Risiken möglichst gering zu halten.

Zum einen gilt: Breit gestreut investieren. Setzt Du nur auf die Aktie eines einzigen Unternehmens, gehst Du ein hohes Risiko ein. Ist das Unternehmen nicht erfolgreich, machst Du Verluste. Geht es pleite, ist womöglich Dein ganzes Investment weg. Verteilst Du Deine Anlage hingegen auf eine Vielzahl von Unternehmen aus verschiedenen Branchen und Ländern, bist Du bei Misserfolgen von einzelnen Unternehmen weniger stark betroffen.

Um breit gestreut in Aktien zu investieren, musst Du aber nicht einzeln eine Vielzahl an Aktien kaufen. Stattdessen eignen sich Fonds besonders gut, die einen weltweit aufgestellten Aktienindex nachempfinden. Sie heißen auch Aktien-Indexfonds oder ETFs und sind besonders einfach und günstig. Wie ein solcher ETF funktioniert und welche wir empfehlen, erklären wir im Ratgeber zu ETFs. Allerdings gibt es Tausende denkbarer Aktienindizes mit unterschiedlichem Zuschnitt. Beschränkst Du Dich auf einzelne Länder, wie es beim deutschen Dax der Fall ist, oder auf Bereiche wie Wasserstoff oder Cannabis, gibt es ein höheres Schwankungsrisiko als bei einem weltweiten Index wie dem FTSE All-World oder dem MSCI World, die deutlich vielseitiger aufgestellt sind.

Um das Risiko beim Aktienhandel gering zu halten, solltest Du auch die zweite Regel beachten: Langfristig investieren. Der Blick in die Vergangenheit zeigt nämlich, dass die Aktienkurse so einer größeren Gruppe von Unternehmen langfristig immer gestiegen sind. Nach spätestens 15 Jahren haben Anleger mit einem breitgestreuten ETF immer Plus gemacht. Kurzfristig unterliegen Aktienkurse aber immer wieder starken Schwankungen. Deswegen solltest Du in Aktien nur Geld investieren, das Du in den nächsten 10 bis 15 Jahren nicht benötigst.

Mehr dazu, was Aktienkurse beeinflusst, wie sie sich in der Vergangenheit entwickelt haben und wie sich diese Entwicklung erklären lässt, liest Du in unserem Ratgeber zu Aktien. Hier in diesem Ratgeber wird es hingegen praktisch: Wir erklären Dir Schritt für Schritt, wie Du eine einzelne Aktie oder einen ETF-Anteil kaufst. Möchtest Du Fondsanteile oder Aktien verkaufen, gelten die meisten Informationen sinngemäß umgekehrt.

Wenn Du Aktien oder Indexfonds (ETFs) kaufen möchtest, musst Du nicht extra zur Filialbank, um die Wertpapiere tatsächlich zu erwerben und später zu verwahren. Dort zahlst Du fast immer Gebühren, die Du Dir auch sparen kannst. Eröffne besser ein kostenloses Online-Depot bei einer Direktbank oder einem spezialisierten Wertpapierhändler (Online-Broker).

Wir empfehlen Dir entweder Depots, bei denen Du sehr wenig für den Fonds- beziehungsweise Aktienhandel zahlst, oder Depots bei Onlinebanken, bei denen Du auch ein günstiges Girokonto und eine günstige Kreditkarte bekommst – also alle Deine Bankgeschäfte unter einem Dach erledigen kannst.

Hast Du Dein Depot, kann es losgehen: Du kannst Dir Aktien oder Anteile an Fonds und ETF kaufen. Welche Aktien-Indexfonds wir empfehlen, liest Du in unserem ETF-Finder. In der Regel kannst Du online aus mehreren Handelsplätzen auswählen: Zur Verfügung stehen Börsen und Direkthändler.

Beim Börsenhandel koordinieren Menschen oder ein Online-System die Kauf- und Verkaufsgesuche der Anleger. Der Preis ergibt sich aus Angebot und Nachfrage. Die Börse kontrolliert, ob beim Handel auch alles mit rechten Dingen zugeht. Mehr dazu liest Du im Ratgeber Börsenhandel.

Beim Direkthandel haben Banken oder Wertpapierhandelshäuser bestimmte Aktien oder Fondsanteile im Bestand. Du als Anleger kaufst diesen Einrichtungen dann die Wertpapiere ab. Den Preis können die Banken oder Handelshäuser selbst festlegen, Regulierung von außen gibt es nicht.

Einige günstige Broker haben nur einen oder wenige Börsenplätze im Angebot, für die Du besonders niedrige Ordergebühren bezahlst. Einen Direkthandel gibt es bei diesen Brokern nicht. Das ist aber nicht weiter schlimm, weil die Gebühren für den Aktienhandel in der Regel ziemlich niedrig sind.

Wer einen leichten Zugang zum Aktienhandel sucht, ist beim Direkthandel richtig. Er eignet sich für Anleger, die keine besonderen Handelsstrategien verfolgen und häufig gehandelte, nicht allzu exotische Aktien oder ETFs kaufen oder verkaufen wollen.

Im Vergleich zu regulären Börsenplätzen hat der Direkthandel mehrere Vorteile:

Aktien kaufen für Anfänger – das ist absolut nicht schwierig. Beim Direkthandel musst Du weit weniger in die Online-Felder Deines Depots eingeben, als wenn Du Wertpapiere an einer Börse kaufen würdest. Zwar sieht jede Benutzeroberfläche der von uns empfohlenen Wertpapierdepots ein wenig anders aus. Du wirst aber überall gut zurechtkommen, wenn Du die wichtigsten Schritte kennst.

Welche Aktien kaufen? Am einfachsten gelangst Du zu den Aktien oder Fonds, die Du ordern möchtest, indem Du die zugehörige Wertpapierkennnummer (WKN) oder die Identifikationsnummer (ISIN) in die Suchfunktion Deines Depots eingibst. Die Finanztip-ETF-Empfehlungen samt deren ISINs findest Du am Ende des Textes.

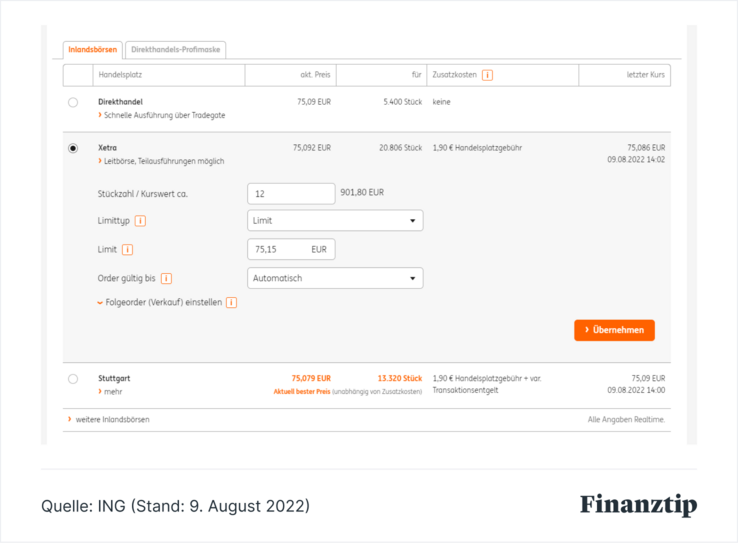

Es erscheint eine Übersichtsseite zum Wertpapier und ein Button oder Link, der Dich zum Kaufen oder Verkaufen auffordert. Wenn Du darauf klickst, gelangst Du zu einer sogenannten Ordermaske. Dort kannst Du den Handelsplatz auswählen und eingeben, wie viele Stück Aktien oder Fondsanteile Du kaufen möchtest.

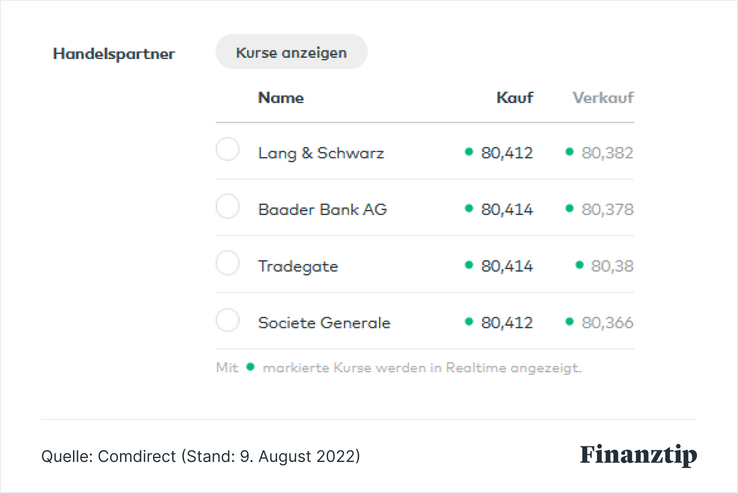

Wähle als Handelsplatz den Direkthändler mit dem niedrigsten Kaufpreis. Bei der Finanztip-Empfehlung Flatex beispielsweise siehst Du die verschiedenen Direkthändler samt Kauf- und Verkaufskursen untereinander. Willst Du kaufen, ist der Briefkurs für Dich relevant; willst Du verkaufen, der Geldkurs.

Der Screenshot zeigt, wie die Comdirect die unterschiedlichen Kauf- und Verkaufskurse der Direkthändler für einen ETF auflistet. Die Preise unterscheiden sich nur im Nachkomma-Bereich. Die Händler Lang & Schwarz und Societe Generale liefert in diesem Beispiel den günstigsten Preis (80,412 Euro).

Bei den Direktbanken Consorsbank und DKB musst Du in einem Ausklappmenü den Handelsplatz wählen. Direkthändler stehen in der Liste oben, dann folgen die Börsenplätze, an denen Du Deine Aktien verkaufen beziehungsweise kaufen kannst. Bei der Comdirect kommst Du über die Hinweise „Live Trading“ oder „Sofort-Handel“ zum Direkthandel. Die Bezeichnungen „Inlandsorder“ oder „Standard-Order“ führen Dich zum regulären Börsenhandel.

Dass es sich um einen Direkthändler handelt, zeigen die Depotanbieter unterschiedlich an. Manche betiteln die Übersicht deutlich mit dem Wort „Direkthandel“, manche verwenden den englischen Begriff „OTC-Handel“ – OTC steht für „over the counter“. Manche, wie Flatex, versehen die Direkthändler mit dem Hinweis, dass dort Echtzeit-Kurse (englisch „realtime“) verfügbar sind.

Um nicht durcheinanderzukommen, präge Dir am besten die gängigsten Direkthändler ein. Diese sind Tradegate, Lang & Schwarz Tradecenter (LS-TC), aber auch die Baader Bank oder die Commerzbank.

Der Preis beim Direkthändler ist für Aktien oder ETFs erstmal nicht reguliert. Jedoch darf er nicht schlechter sein als der Börsenkurs, solange die Börse geöffnet ist. Handle daher unbedingt nur zu den Öffnungszeiten der elektronischen Börse Xetra, also an regulären Handelstagen (kein Wochenende, kein Feiertag) zwischen 9 und 17:30 Uhr.

Manche Direktbanken bieten spezielle Konditionen an, wenn Du Fonds und ETFs an einem bestimmten Handelsplatz kaufst. Schau Dir die Aktionen Deines Brokers an. Lass Dich aber nicht nur aufgrund eines günstigen Aktionspreises zum Kauf eines Wertpapiers verleiten, das Du andernfalls nicht in Betracht gezogen hättest.

Für ETF-Sparpläne gelten andere Aktionen. Welche das sind und wo Du am günstigsten in regelmäßigen Raten ansparen kannst, erklären wir im Ratgeber ETF-Sparplan.

Ein Direkthändler führt Deinen Antrag fürs Aktien verkaufen oder -kaufen in der Regel sofort zu dem angegebenen Kurs aus. Das bedeutet, entweder der Händler hat zum Zeitpunkt Deiner Kaufbestellung die Aktien oder Fondsanteile vorrätig und verkauft sie Dir zum veranschlagten Preis – oder die Transaktion wird abgebrochen. Möchtest Du auf Nummer sicher gehen, setze bei Bedarf ein sogenanntes Limit – also einen Kurs, zu dem Du höchstens bereit bist zu kaufen oder mindestens verkaufen willst.

Wenn Du über Xetra oder einen anderen Börsenplatz handelst, setze in jedem Fall ein Limit. Dieses sollte im Fall eines Kaufs am besten einige Cent über dem angezeigten Xetra-Kurs liegen. Falls Deine Order nicht auf einmal ausgeführt werden kann, kannst Du sicher sein, dass die Börse Dir weitere Anteile zu einem späteren Zeitpunkt nicht teurer zuteilt.

Unsere Depotempfehlung Justtrade bietet beim Wertpapierkauf über die Börsenplätze LS Exchange, Quotrix und Tradegate Exchange eine sogenannte Quote-Order an. Dabei wird Dir wie beim Direkthandel für einige Sekunden ein konkreter Kurs angeboten. Du kannst dann entscheiden, ob Du diesen akzeptierst oder nicht. Ander als bei einer normalen Market-Order bist Du also bei einer Quote-Order vor plötzlichen Kursveränderungen geschützt, da Du den Preis vorab kennst. Die Quote-Order ist daher eine gute Alternative zur Limit-Order.

Der folgende Screenshot zeigt die Eingabe einer Quote-Order bei Justtrade. Es stehen zwei Handelsplätze zur Auswahl: LS Exchange und Quotrix. Den von beiden Handelsplätzen angebotenen Kurs siehst Du jeweils unter "Ausm. Betrag". LS Exchange bietet für die sieben ETF-Anteile 546,13 Euro. Quotrix zwei Cent weniger. Du kannst mit der Quote-Order also auch die Kurse zwischen den Handelsplätzen vergleichen. Mit einem Klick auf "Kostenpflichtig kaufen" schließt Du den ETF-Kauf ab.

Bis Anfang 2018 hatten Anleger noch das Problem, dass die Kauf- und Verkaufskosten von Wertpapieren häufig nicht klar waren. Denn die Depotanbieter arbeiten mit unterschiedlichen Gebührenmodellen: Manche nehmen Festpreise, manche machen die Kosten davon abhängig, wie viel Geld jemand investiert. Oft kommen auch noch Gebühren des Depotanbieters oder spezielle Börsengebühren dazu.

Seit Februar 2018 ist dies anders. Damals trat eine EU-Richtlinie in Kraft (Mifid II), die unter anderem mehr Transparenz beim Kauf von Wertpapieren für Endkunden vorsieht. Seither sind Depotanbieter verpflichtet, vor dem eigentlichen Kauf alle Kosten aufzulisten, die für Kauf, eine Haltedauer von meist fünf Jahren und anschließenden Verkauf anfallen.

Meist stellen Depotanbieter einen Link zur Verfügung, über den Du zur Kosteninformation gelangst. Rufe diese unbedingt auf, bevor Du den Kauf Deiner Aktien oder Fondsanteile bestätigst. Solltest Du versehentlich einen falschen, zu teuren Handelsplatz gewählt haben, kannst Du Dich an dieser Stelle noch umentscheiden.

Wenn Du eine Aktie kaufst, entstehen die Gesamtgebühren aus diesen Bestandteilen:

Die Verkaufskosten fallen natürlich erst an, wenn Du Dich für einen Verkauf der Aktie entscheidest. Aus rechtlichen Gründen müssen sie aber – nach dem aktuell gültigen Preisverzeichnis – in der Kosteninformation genannt werden.

Bei einem börsengehandelten Fonds (ETF) kommen laufende Kosten hinzu, die aber in aller Regel niedriger sind als bei aktiv verwalteten Investmentfonds.

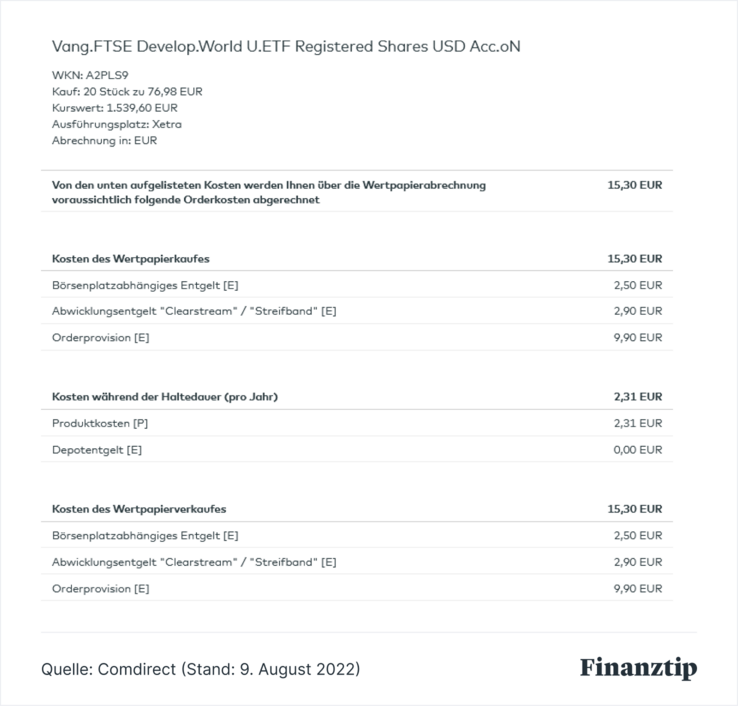

Im folgenden Screenshot siehst Du beispielhaft eine Kostenaufstellung der Comdirect beim Kauf eines ETF.

Über den Handelsplatz Xetra kostet die Order von zwanzig Fondsanteilen pauschal 15,30 Euro. Davon gehen 9,90 Euro an die Bank, 2,50 Euro an die Handelsplattform Xetra.

Da der ETF bei einem Kauf über Xetra auch in eine andere Verwahrstelle eingebucht wird, berechnet die Comdirect dafür eine zusätzliche Gebühr von 2,90 Euro.

Um Kosten während der Haltedauer nachzuvollziehen, musst Du wissen, welche Kostenpositionen es überhaupt gibt. Diese Gesamtkostenquote, von Fachleuten auch Total Expense Ratio oder kurz TER genannt, findest Du zum Beispiel, wenn Du Dir im Depot die Übersichtsseite des ETF anzeigen lässt. Die TER umfasst die pauschalen Gebühren, die beim ETF für Verwaltung, Depotbank und das Erstellen von Anlegerinformationen anfallen. Dazu kommen die Mehrwertsteuer, Transaktionskosten des ETF (wenn er Aktien kauft oder verkauft) und andere kleinere Gebühren.

Der Vanguard-ETF im Beispiel kostet Anleger 0,12 Prozent der Anlagesumme pro Jahr. Die Kosten während einer einjährigen Haltedauer für Dein angelegtes Kapital berechnen sich wie folgt: 0,0012 × 1.540 Euro = 1,85 Euro. Dazu kommen Transaktionsgebühren innerhalb des Fonds in Höhe von 0,03 Prozent: 0,0003 × 1.540 Euro = 46 Cent. So ergeben sich jährliche Kosten von 2,31 Euro. Wichtig: Diese Kosten zahlst Du nicht extra, sie sind in der Wertentwicklung des Fonds direkt berücksichtigt.

Beim Verkauf zahlst Du schließlich die regulären Gebühren der Bank und erneut das Entgelt, das an den Handelsplatz Xetra geht.

Mehr Details dazu, wie Du die Kosteninformation von ETFs richtig interpretierst, liest Du in unserem Ratgeber zu ETF-Kosten.

Ist die Order ausgeführt, kannst Du dies im sogenannten Orderbuch nachvollziehen. Dort sind alle Wertpapiere aufgelistet, die Du bereits im Depot verwahrst. Die Wertpapierabrechnung erhältst Du dann in der Regel einige Tage später in Deinen Online-Posteingang. Auch dort kannst Du nochmal alle Details zum Kauf oder Verkauf inklusive Kosten einsehen.

Hilf mit!

Unterstütze andere bei der Wahl des richtigen Wertpapierdepots, indem Du Deinen persönlichen Erfahrungsbericht mit anderen Nutzern teilst.

Im Sommer 2022 haben wir für Dich ETFs analysiert, die den Weltaktienindex MSCI World ohne und mit Schwellenländern und in seiner nachhaltigen Variante abbilden. Ebenso haben wir die vergleichbaren Indizes von FTSE betrachtet, Developed und All-World. FTSE ist ein britischer Indexanbieter (Financial Times Stock Exchange). Folgende ETFs empfehlen wir Anlegern, die langfristig Vermögen aufbauen wollen.

Mehr dazu liest Du in den Ratgebern ETF-Vergleich, MSCI ACWI und nachhaltige Geldanlagen.

Um Aktien oder ETFs zu kaufen und aufzubewahren, benötigst Du ein Wertpapierdepot. Finanztip analysiert regelmäßig den Markt und empfiehlt die Depots, die günstig und bequem sind und dazu für langfristig orientierte Sparer geeignet sind. Mit ihnen kannst Du auch als Anfänger bequem Aktien beziehungsweise ETFs kaufen.

Infrage kommen Depots einiger Direktbanken, weil Du neben einem kostenlosen Depot auch ein Girokonto und eine Kreditkarte ohne Grundgebühren bekommen kannst: Du hast alle Bankgeschäfte unter einem Dach und auf einen Blick.

Alternativ gibt es sehr günstige Depotanbieter, bei denen Du ETFs zu einem geringen Fixpreis kaufen und verkaufen kannst. Bei allen Depot-Empfehlungen kannst Du auch günstig in monatlichen Raten ansparen.

Wie wir zu unseren Empfehlungen kommen, liest Du im Ratgeber Wertpapierdepot. Wenn Du komplett neu im Thema bist, haben wir auch das Depot einfach erklärt.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos