Elster Steuererklärung online und kostenlos mit Elster

Experte Steuern

Das Wichtigste in Kürze

So gehst Du vor

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Inhalt

Eine Elster gilt gemeinhin als diebisch. Doch im Zusammenhang mit Steuern sind weder der Vogel noch das Stibitzen von glitzerndem Schmuck gemeint: Elster ist die Abkürzung für elektronische Steuererklärung.

Elster ist zugleich ein Projekt der deutschen Steuerverwaltungen, also aller Länder und des Bundes, um Steuererklärungen, Steueranmeldungen und einiges mehr über das Internet abzuwickeln. Koordiniert wird das Ganze vom Bayerischen Landesamt für Steuern.

Wir geben Dir eine kurze Anleitung, wie Du mit „Mein Elster“ Deine (Einkommen-) Steuererklärung online erstellen und kostenlos ans Finanzamt schicken kannst. Danach erklären wir Dir, warum in vielen Fällen eine Steuersoftware oder eine Steuer-App die bessere Alternative ist. Schließlich zeigen wir, was das Elster-Portal zusätzlich zu bieten hat.

Den größten Vorteil von „Mein Elster“ nennen wir gleich zu Beginn. Du kannst damit Deine Steuererklärung online kostenlos machen. Allerdings bietet es auch nicht annähernd soviel Hilfestellung wie die kommerziellen Programme und Apps für die Steuererklärung, die auch nicht die Welt kosten. Schließlich ist es nicht im Interesse des Fiskus, alle auf jede Steuersparmöglichkeit zu stoßen. Außerdem ist das Erstellen der Erklärung mit Elster für Menschen mit wenig Steuer-Erfahrung ein ganzes Stück komplizierter.

Wenn Du es trotzdem versuchen willst, gibt es seit dem Steuerjahr 2020 nur noch eine Möglichkeit, Deine Einkommensteuer mit Elster zu machen. Und das ist „Mein Elster“.

Es ist webbasiert, Du musst also keine Software herunterladen, sondern kannst die Steuer direkt im Browser online erledigen. Gut funktioniert das Erstellen einer Steuererklärung aus technischer Sicht auf einem Windows-PC mit Edge, Chrome und Firefox, Apple-Nutzer sollten Safari oder Chrome nutzen. Die steuerlichen und inhaltlichen Probleme sind übrigens nicht abhängig vom genutzten Browser.

Bis zur Steuererklärung für das Jahr 2019 gab es zusätzlich noch Elster-Formular. Das war eine kostenlose Software, die Du auf Deinem PC installieren konntest. Aber: Die Finanzverwaltung hat die Weiterentwicklung des Programms Elster-Formular eingestellt. Im letzten Abschnitt findest Du eine Anleitung für das Steuerjahr 2019 von Elster-Formular.

Achtung: Da Du nur noch in ganz seltenen Fällen Deine Steuererklärung für 2019 oder frühere Jahre abgeben kannst, wurde die Software Elster-Formular im April 2024 endgültig abgeschaltet.

Bist Du bereits in Rente oder Pension und hast keine weiteren Einkünfte, kannst Du seit 2022 EinfachElster als kostenloses Programm nutzen.

Auch die Grundsteuererklärung 2022 konntest Du kostenlos mit Elster erledigen. Zudem gab es in elf Bundesländern bis Ende August 2023 die Möglichkeit, neben Elster eine etwas einfachere kostenlose Programm-Variante zu nutzen. Wenn sich etwas Wesentliches an Deinem Grundstück oder Deinem Haus ändert, musst Du auch neue Grundsteuererklärung abgeben, was auch mit Elster funktioniert.

Bevor Du Dich jetzt gleich an die Steuererklärung mit Elster machen willst, frage Dich kritisch, ob Du steuerlich so sattelfest bist. Wenn nicht, kannst Du statt Elster Steuer-Apps und Online-Steuererklärungen im Browser nutzen. Sie sind eine recht einfache Möglichkeit, die Steuererklärung selbst zu machen. Du kannst gleich loslegen und bezahlen musst Du erst, wenn Du Deine Steuererklärung ans Finanzamt schickst.

In der gleich folgenden Anbietertabelle findest Du zwölf solcher Steuerprogramme. Diese Apps und Browserlösungen haben wir mit zwei einfachen Steuerfällen ausführlich getestet.

Sei Dir aber bewusst, dass einige davon noch nicht mit allen Steuerfällen klarkommen. Je schwieriger Dein Fall ist, desto wahrscheinlicher ist es, dass Du mit einer klassischen Software am Computer besser aufgehoben bist. Ausführliche Informationen zu diesen Steuersoftwares und unsere Empfehlungen findest Du im Kapitel Die besten Steuersoftwares im Überblick.

Einzelheiten zu den Steuerprogrammen und Kategorien findest du hinter dem jeweiligen „Info-I“ oder den App-Symbolen in der Anbietertabelle.

Um möglichst alle Vorteile einer elektronischen Steuererklärung nutzen zu können, solltest Du einmalig ein Benutzerkonto einrichten und Dich für „Mein Elster“ registrieren. Dann stehen Dir in Elster nicht nur Formulare zur Verfügung, sondern eine Reihe weiterer elektronischer Leistungen der Finanzverwaltung wie der Belegabruf, das ist der Abruf von Bescheinigungen beziehungsweise Belegen, die dem Finanzamt bereits vorliegen, oder die Auskunft darüber, welche Daten auf Deiner elektronischen Lohnsteuerkarte (Elstam) eingetragen sind. Deshalb lohnt sich auf Dauer die Registrierung. Dafür gibt es verschiedene Möglichkeiten. Eine Übersicht dazu findest Du auf dieser Seite in Elster.

Quelle: Screenshot www.elster.de (Stand: 11. September 2024)

Für Privatpersonen sind es also drei kostenlose Wege für die Registrierung:

Die erste Variante ist die von der Finanzverwaltung empfohlene. Deshalb zeigen wir Dir zuerst das Herangehen für das Elster-Zertifikat in einer Anleitung, die Dich Schritt für Schritt durch den Prozess führt.

Hier ist das Prozedere sehr ähnlich: Du gibst in der App ElsterSecure Deine persönlichen Daten ein und erhältst anschließend per E-Mail die Aktivierungs-ID und zusätzlich per Post den Aktivierungs-Code. Folge dann den Anweisungen auf Deinem Smartphone um die Registrierung abzuschließen.

Das ist die mit Abschnitt schnellste Möglichkeit der Registrierung, denn Du musst nicht warten, bis der Brief mit den Zugangsdaten per Post zu Dir kommt. Du brauchst allerdings einen modernen Personalausweis mit freigeschalteter Online-Funktion, ein Smartphone mit NFC sowie die AusweisApp auf Deinem Smartphone und dem Computer. Dann ist die Registrierung innerhalb weniger Minuten vollzogen.

Trotz aller Umsicht kann es passieren, dass die Zertifikatsdatei verschwunden ist oder Du das Passwort nicht mehr weißt. Dann musst Du Deine Zugangsdaten erneuern lassen. Das gilt auch, wenn die Zertifikatsdatei abgelaufen ist und Du es verpasst hast, diese zu erneuern. Rufe in diesen Fällen diese spezielle Elster-Seite auf. Anschließend kannst Du Dich wieder im Benutzerkonto anmelden und gespeicherte Daten abrufen.

Falls Du auch noch den Benutzernamen Deines Benutzerkontos vergessen hast, kannst Du ihn Dir auf dieser Seite an Deine E-Mail-Adresse schicken lassen. Deine für Elster gewählte E-Mail-Adresse solltest Du deshalb aber schon noch wissen. Falls Du eine separate E-Mail-Adresse nur für Elster verwendest, könnte es in solchen Fällen durchaus hilfreich sein, diese zu notieren oder abzuspeichern. Denn wie Du oben gesehen hast, brauchst Du die E-Mail-Adresse beim Einloggen dann nicht mehr und so kann sie schnell in Vergessenheit geraten.

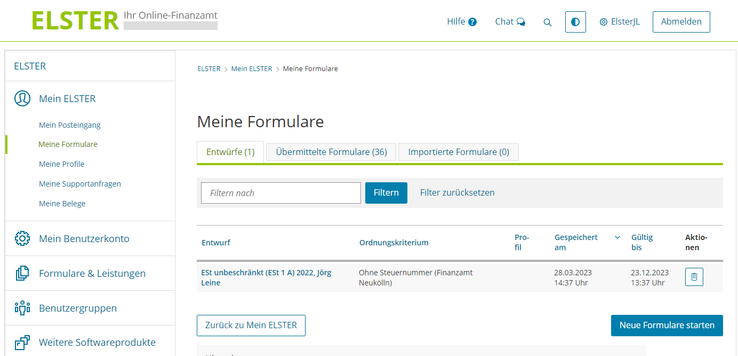

Quelle: www.elster.de (Stand 28. März 2024)

Du bist jetzt startklar, um Deine Steuererklärung mit „Mein Elster“ zu machen. Wähle links „Formulare und Leistungen“, dann „Alle Formulare“, dort „Einkommensteuer“ und schließlich „Einkommensteuererklärung unbeschränkte Steuerpflicht (ESt 1 A)“. Du siehst schon an dieser Stelle, dass „Mein Elster“ nicht voraussetzungsfrei ist und Du schon etwas Steuerwissen mitbringen musst.

Wähle danach das Steuerjahr aus und fahre ohne Datenübernahme fort, wenn Du das erste Mal Deine Steuererklärung mit „Mein Elster“ machst. Hast Du schon einmal Deine Steuer mit Elster erledigt, kannst Du die Daten der vorherigen Erklärung übernehmen.

Nun wirst du gefragt, ob Du mit oder ohne Anlagenassistent fortfahren willst. Wähle die Variante „Mit Anlagenassistent fortfahren“. Gib zuvor Deinen Namen und Steueridentifaktionsnummer ein, gegebenfalls auch für Deine Partnerin oder Deinen Partner.

Nun wirst Du auf drei Seiten zu den verschiedenen Bereichen abgefragt, die für Dich persönlich wichtig sein können und Dich damit bei der Steuer betreffen. Anhand Deiner Auswahl werden die entsprechenden Anlagen von Elster ausgewählt. Dabei geht es zum Beispiel um Kinder, einen Riestervertrag, Sonderausgaben, außergewöhnliche Belastungen, energetische Maßnahmen und haushaltsnahe Dienstleistungen. Zudem wird abgefragt, ob Du Arbeitnehmer oder Rentnerin bist. Und schließlich auch, ob Du Einnahmen aus Gewerbe und Selbstständigkeit hattest.

Nun bist Du auf der Seite „Bescheinigungen“. Dort ist leider nicht auf den ersten Blick klar, was damit gemeint ist. Denn die gebräuchlichen Begriffe Belegabruf und „Vorausgefüllte Steuererklärung“ (VaSt) fehlen. Denn wenn Du auf „Bescheinigungen einfüllen“ klickst, kannst Du die Daten in Deine Steuererklärung übernehmen, die dem Finanzamt bereits vorliegen. Das ist normalerweise bis Mitte März jeden Jahres der Fall.

Neben den Stammdaten wie Name, Adresse, Konfession und Steuernummer sind dies vor allem:

Geplant ist, dass immer mehr Daten elektronisch gemeldet werden und Dir dann zur Verfügung stehen.

Um diese Belege für Deine Steuererklärung abrufen zu können, benötigst Du einen Abrufcode. Den solltest Du am besten schon vorher angefordert haben. Klicke dazu auf der Elster-Startseite auf „Formulare und Leistungen“ und dann auf „Bescheinigung verwalten". Dein Abrufcode wird Dir dann per Post zugesandt. Mit dem Code rufst Du die beim Finanzamt hinterlegten Daten ab. Diese Belegabruf-Funktion ist unbefristet, Du musst diese Prozedur also nur einmal machen.

Hast Du Deine Daten abgerufen, kontrolliere zur Sicherheit die Angaben. Stellst Du falsche Zahlen fest, teile dies dem Finanzamt mit und gib die richtigen Daten in der Steuererklärung an.

Nun beginnt erst die eigentliche Arbeit. Fülle Schritt für Schritt die Dich betreffenden Anlagen aus. Das ist an vielen Stellen einigermaßen mühselig und ohne Steuerkenntnisse wirst Du nicht weit kommen. Mit Vorwissen ist es aber wiederum auch kein Hexenwerk.

Wir können Dir an dieser Stelle nicht für jede Anlage eine exakte Anleitung geben, dafür sind es einfach zu viele. Stattdessen geben wir Dir einen Überblick und sagen Dir, wo Du weitere Informationen findest.

Das wäre also geschafft, solange Du nicht auch noch selbstständig oder unternehmerisch tätig warst. In diesen Fällen gibt es noch die Anlagen G (Gewerbe), S (selbständige Arbeit), L (Land- und Forstwirtschaft), 34b (Holznutzung), Corona-Hilfen und Zinschranke (sehr hohe Zinsaufwendungen).

Hast Du alles ausgefüllt, folgen das Prüfen und die Berechnung der Steuer. Oft passiert es dann, dass Dich Elster auf Fehler hinweist. Wenn Du diese nicht behebst, kannst Du die Steuererklärung nicht abschicken. Arbeite die Fehlermeldungen deshalb nacheinander ab.

Im letzten Schritt übermittelst Du die Erklärung online direkt in Elster. Sie gilt als abgegeben, sobald Du diese verschickt hast. Du bekommst eine Nachricht über die erfolgreiche Übermittlung samt Datum und Uhrzeit.

„Mein Elster“ ist, wie eben beschrieben, für Laien mitunter schwierig. Die komplizierte Sprache, Steuerfachbegriffe, Gesetzes-Paragrafen und der große Umfang dürften viele aus der Bahn werfen. Deshalb raten wir den meisten zum Kauf einer Steuersoftware oder App. Diese sind in der Regel deutlich komfortabler und besser ausgestattet als Elster. Für rund 20 bis 60 Euro pro Jahr gibt es aktuelle Steuerprogramme und Apps, um die Steuererklärung am PC oder Smartphone zu erstellen.

Die fertige Erklärung wird – über eine Elster-Schnittstelle – elektronisch direkt ans Finanzamt übermittelt. Der Vorteil ist, dass auch Laien sehr gut mit einer Steuersoftware und einer App zurechtkommen. Schließlich bieten die Programme konkrete Ausfüllhilfen. Idealerweise baut sich die Steuererklärung nach Deinen Eingaben im Hintergrund selbst auf. Du musst also nicht wissen, in welche Zeile welche Angabe gehört.

Zusammengefasst bietet Dir eine Steuererklärung mit Software oder App folgende weitere Vorteile:

Elster bietet also nur einen kleinen Teil dieser Funktionen. Die aktuell empfehlenswerten käuflichen Steuerprogramme und Apps für einfache und komplexere Fälle erläutern wir im Ratgeber Steuersoftware.

Vier von fünf Erklärungen per Elster werden über kommerzielle Steuerprogramme erstellt. Dazu zählen neben der Steuersoftware für Selbsterklärer – also Steuerzahlende, die ihre eigene Erklärung erstellen – auch professionelle Lösungen, beispielsweise von Datev und anderen Anbietern, die sich auf die steuerberatenden Berufe spezialisiert haben.

Seit Februar 2023 gibt es die neue App „Mein Elster+“. Sie ist für iPhones und Android-Smartphones in den jeweiligen Stores kostenlos erhältlich. Die App schließt eine Lücke, vor der Du möglicherweise bei der Nutzung von Elster gestanden hast. Denn bisher konntest Du zwar Deine Belege auch schon zu „Mein Elster“ per Upload hochladen. Doch wenn Du etwa eine Handwerkerrechnung nur auf Papier hattest, musstest Du diese vorher erst noch einscannen.

MeinElster+ macht das leichter: Einfach die Rechnung oder Bescheinigung in der App fotografieren und dann hochladen. Du kannst die Belege in Kategorien ablegen, ein Software soll die wichtigsten Daten auslesen.

Um die App nutzen zu können, musst Du sie zuerst herunterladen und dann mit Deinem Elster-Konto koppeln. Zu diesem Zweck meldest Du Dich wie gewohnt in Deinem Elster-Konto an. Gehe dann zu „Mein Benutzerkonto“ und klicke danach auf „Mein Elster+ koppeln“. Dann wird ein QR-Code erzeugt. Scanne diesen mit dem Smartphone. Danach ist die App mit Deinem Elster-Konto verknüpft.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Bereits seit 1999 sind elektronische Steuererklärungen möglich. Im Jahr 2020 wurden über die elektronischen Schnittstellen der Finanzverwaltung rund 28,2 Millionen Einkommensteuererklärungen eingereicht. Damit werden die meisten Einkommensteuererklärungen elektronisch übermittelt – nicht zuletzt aufgrund der intensiven Hilfe durch Steuerberaterinnen und Steuerberater, Lohnsteuerhilfevereine oder mittels Steuersoftware und Steuer-Apps, die von vielen genutzt werden.

Ende Juli 2017 ging die neue Internetseite von Elster online. Sie wurde dadurch ein ganzes Stück benutzerfreundlicher. Bis dahin gab es neben elster.de das Elster-Online-Portal elsteronline.de. 2017 wurden beide Websites endlich zu einer zentralen Anlaufstelle unter www.elster.de vereint, die sich nun als Online-Finanzamt versteht.

Ein integriertes Portal - Die Funktionen des bisherigen Elster-Online-Portals sind jetzt unter „Mein Elster“ zusammengefasst. Wer dafür bereits registriert war, konnte sich weiterhin mit seinen alten Daten einloggen und die bisher genutzten Dienste weiternutzen.

Steuererklärung auf Tablet - Am augenfälligsten ist das modernere, übersichtlichere Design des Portals. Neu ist, dass Du die Zertifikatsdatei auf Dein Tablet und Smartphone übertragen und „Mein Elster“ so auch mobil nutzen kannst. Am einfachsten geht das über die neue ElsterSecure-App. Die Vorgängerin, die ElsterSmart-App, lief 2023 aus. Mit der Zertifikatsdatei auf Deinem mobilen Gerät oder der ElsterSecure-App kannst Du die Steuererklärung auch unterwegs bearbeiten.

Personalisierte Startseite - Wenn Du Elster nutzt, kannst Du eine individuelle Startseite erstellen, in der Du die benötigten Formulare und Funktionen viel leichter als bisher findest. Die bisher genutzten sind dort aufgelistet. Dafür musst Du Deine passende Benutzergruppe, zum Beispiel als Arbeitnehmer „Privatpersonen“, auswählen. Andere Benutzergruppen sind beispielsweise Unternehmer, Arbeitgeber oder Vereine.

Mails im Postfach bleiben erhalten - Nach dem Login bekommst Du auf Deiner personalisierten Startseite zudem auf einen Blick alle wichtigen Informationen zu Deinem Benutzerkonto und den vom Finanzamt empfangenen Mails. Die Nachrichten bleiben im Postfacharchiv und werden nicht mehr automatisch gelöscht.

Achtung: Das soll sich allerdings ändern. Denn seit dem 18. September 2023 hat Elster damit begonnen, einige Nachrichten im Postfach nach einem Jahr zu löschen. Dauerhaft erhalten bleiben dann nur noch „wichtige Nachrichten“, die Du auch später noch brauchen könntest. Dazu zählen unter anderem Übertragungsprotokolle, digitale Bescheide und Bescheiddaten. Alle anderen Nachrichten wie Mitteilungen zu Statusübergängen von Berechtigungen und Vollmachten und Informationen zu geänderten Zertifikatsdetails werden nach einem Jahr automatisch gelöscht.

Bessere Suche - Um das richtige Formular zu finden und zu verwenden, kannst Du jetzt Schlagwörter in einer Suchmaske eingeben.

Hilfetexte einfacher - Auch beim Ausfüllen der Steuererklärung gibt es einige Verbesserungen. Viele setzen im Formular an einer Stelle einen Haken und wissen nicht, was sich hinter einem Fachbegriff verbirgt. Die Finanzverwaltung hat daher die Erläuterungstexte etwas kürzer und verständlicher formuliert – etwas weniger Amtsdeutsch.

Fehlerhinweise früher - Ein großes Ärgernis war bislang, dass Elster-Formular erst kurz vor der Übermittlung der Steuererklärung mit einer Liste über Fehler an den unterschiedlichsten Stellen in den Formularen informiert hat. Oft musstest Du Dich zeitaufwendig in die vermeintlich bereits abgearbeitete Steuerproblematik wieder hineindenken. Das Korrigieren soll nun weniger mühselig ausfallen, weil das Programm jetzt möglichst frühzeitig während der Bearbeitung auf falsche Angaben aufmerksam macht.

Berechnung - Nützlich ist zudem die neue automatische Summenberechnung. Positionen, die über mehrere Zeilen im Formular gehen, addiert das Programm. Dadurch behältst Du besser den Überblick.

Recherche nach Software - Falls Du Dich in einem ersten Schritt informieren möchtest, welche kommerzielle Steuersoftware für Dich infrage kommen, kannst Du über Elster suchen. Wähle zunächst Dein Betriebssystem aus (Windows, Linux, Mac OS, iOS oder Android). Dann lege fest, welche Formulare Du benötigst (zum Beispiel Einkommensteuererklärung und Anlage EÜR). Nach Deiner Auswahl bekommst Du eine Trefferliste – aufgeteilt nach kostenlosen und kostenpflichtigen Steuerprogrammen beziehungsweise deren Anbietern. Zumindest für die erste Vorauswahl kann das hilfreich sein.

Unser Podcast zum Thema

Im Portal gibt es eine ganze Reihe unterschiedlicher Steuerarten, Erklärungen, Anmeldungen, Anträge sowie Bescheide. Das System wird immer weiter ausgebaut.

Für Lohn- und Umsatzsteuer-Voranmeldungen ist die Übermittlung über Elster Pflicht. Grundsätzlich müssen Selbstständige und Gewerbetreibende ihre Erklärungen auf elektronischem Weg ans Finanzamt übermitteln. Arbeitnehmer, Rentnerinnen und Pensionäre hingegen sind frei in ihrer Entscheidung. Sie dürfen grundsätzlich auch die Papierformulare ausfüllen und abgeben.

In Elster kannst Du Steueranmeldungen, zum Beispiel die Umsatzsteuer-Voranmeldung, online abgeben, die Einkommensteuererklärung komplett elektronisch erstellen und übermitteln sowie im Jahr 2022 - und wenn Du spät dran warst auch danach - die Grundsteuererklärung machen.

Als registrierter Nutzer kannst Du über Elster auch Einspruch gegen einen Bescheid einlegen. Das Formular „Einspruch“ findest Du unter dem Punkt „Meine Formulare“. Für die Begründung hast Du allerdings nur wenig Platz. Per Klick kannst Du dort auch die Aussetzung der Vollziehung beantragen.

Achtung: Letzteres solltest Du Dir jedoch gut überlegen. Besteht das Risiko, dass Du möglicherweise doch nicht Recht bekommst und Steuern nachzahlen musst, kann es passieren, dass Du zusätzlich auch noch Zinsen bezahlen musst.

Über Elster kannst Du keine Klage vor einem Finanzgericht einlegen. Das persönliche elektronische Zertifikat genügt dafür nicht, hat das Finanzgericht Münster entschieden (Urteil vom 26. April 2017, Az. 7 K 2792/14 AO). Für eine elektronische Klageerhebung benötigst Du eine qualifizierte Signatur, alternativ kannst Du die auf Papier unterschriebene Klage einreichen.

Auch eine Fristverlängerung ist über Elster möglich.

Mittlerweile lassen sich sogar die Erbschaftssteuererklärung und Schenkungssteuererklärung mit Elster anfertigen und abschicken.

Du kannst in Elster unter anderem auch folgende Anträge elektronisch stellen:

Fun fact: In den Stadtstaaten Berlin, Hamburg und Bremen kannst Du neben einigen anderen Anmeldungen auch Deinen Hund über Elster an- und abmelden.

Wenn Du nur das Programm Elster-Formular herunterladen möchtest, dann konntest Du das direkt unter diesem Link tun. Du musstest lediglich den Lizenzvertrag akzeptieren. Und konntest es danach auf Deinem Computer installieren. Achtung: Elster-Formular konntest Du nur für länger zurückliegende Steuerjahre verwenden. Ab dem Steuerjahr 2020 gibt es das Programm nicht mehr. Zudem hat die Finanzverwaltung Elster-Formular endgültig im April 2024 abgeschaltet.

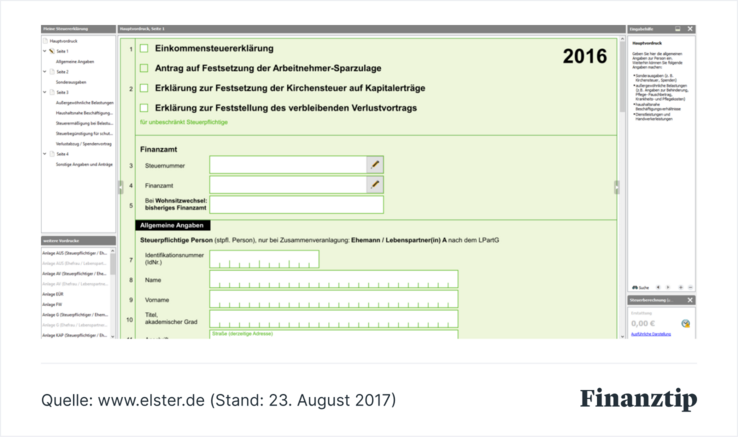

Nach der Programminstallation startest Du Elster-Formular mit einem Doppelklick auf das Symbol auf dem Desktop. Bist Du angestellt oder schon in Rente, wählst Du „Privatperson“ aus und legst eine Einkommensteuererklärung an. Auf dem Bildschirm erscheint das jeweils ausgewählte Steuerformular. Daneben gibt es Erläuterungen. Du kannst Zeile für Zeile Deine Daten ins Formular eintragen und auch leicht korrigieren. Am besten ist es, wenn Du gleich zu Beginn das Formular auf Deiner Festplatte speicherst und während des Ausfüllens immer wieder zwischenspeicherst.

Über das Menü „Plausibilitätsprüfung“ kannst Du jederzeit kontrollieren, ob Angaben fehlen oder möglicherweise keinen Sinn ergeben. Angaben in Rot gekennzeichneten Felder musst Du zwingend korrigieren. Andernfalls kannst Du die Erklärung nicht abgeben. Bei grün markierten Feldern solltest Du die entsprechenden „Fehler/Hinweise“ lesen und gegebenenfalls Deine Eingaben anpassen.

Hast Du alle benötigten Anlagen passend ausgefüllt, kannst Du Deine Erklärung abgeben. Dazu gehst Du auf das Menü „Datenübermittlung“. Gib Deine E-Mail-Adresse an.

Ein Vorteil vom Elster-Formular ist, dass Du Dir den Bescheid elektronisch rückübermitteln lassen kannst. Etwaige Abweichungen zwischen Deinen Angaben und den genehmigten Abzugspositionen lassen sich so leichter erkennen.

Außerdem kannst Du Deinen elektronischen Bescheid über das Elster-Formular abholen. Rechtsverbindlich ist jedoch bislang nur der Steuerbescheid, den Du per Post erhältst.

Ganz ohne Papier geht es bei diesem Verfahren jedoch nicht. Du musst eine komprimierte Steuererklärung, die eine Telenummer enthält, ausdrucken, unterschreiben und ans Finanzamt schicken. Du kannst dann auch gleich Belege mit abgeben, wenn dies erforderlich sein sollte.

Das Programm bietet außerdem an, ein dazu passendes Begleitschreiben auszudrucken. Das ist aber nicht zwingend. Belege musst Du bei einer elektronischen Erklärung zunächst nicht ans Finanzamt schicken. Falls Dein Finanzamt welche sehen möchte, bekommst Du eine entsprechende Nachricht.

Du hast die Möglichkeit, das Elster-Formular ohne Authentifizierung zu nutzen. Du kannst aber auch die Option wählen, die Erklärung authentifiziert zu übermitteln. Authentifizierung bedeutet, dass das Finanzamt erkennen kann, dass Du zur Abgabe der Steuererklärung berechtigt bist. Dieses Verfahren ersetzt die eigenhändige Unterschrift.

Tipp: Du kannst statt der Formular-Ansicht den Interview-Modus wählen, wenn Du mehr Unterstützung beim Ausfüllen benötigst. Mit „Weiter“ und „Überspringen“ navigierst Du.

Um Dich erstmalig bei Elster anzumelden, brauchst Du eine E-Mail-Adresse. Vergib ein Passwort und wähle eine Sicherheitsabfrage aus. Du erhältst per E-Mail die Aktivierungs-ID und per Post den Aktivierungs-Code. Hast Du schon einen modernen Personalausweis mit Online-Funktion, geht es damit deutlich schneller.

Mit Deinen Aktivierungsdaten, die Du per E-Mail und per Post erhalten hast, erzeugst Du die Zertifikatsdatei, die Du auf Deinen Computer herunterlädst. Du brauchst die Zertifikatsdatei bei jeder Anmeldung.

Der größte Vorteil von Elster ist, dass es kostenlos ist. Du kannst damit nicht nur Deine Steuererklärung machen, sondern Einsprüche, Anträge und viele andere Dinge erledigen.

Elster ist für viele recht kompliziert. Du bekommst auch keine Tipps, wie Du Steuern sparen kannst. Deshalb ist meist eine Steuersoftware oder eine Steuer-App die bessere Wahl.

Mit Elster lassen sich alle möglichen Steuererklärungen erstellen und elektronisch ans Finanzamt schicken. Zudem kannst Du etwa Steueranmeldungen, Einsprüche und Fristverlängerungen machen und verschiedene Anträge stellen.

Du musst Dich einmalig registrieren und wählst danach "Einkommensteuererklärung unbeschränkte Steuerpflicht (ESt 1 A)" aus. Für das Ausfüllen solltest Du Dich recht gut mit Steuern auskennen.

Du kannst Deine Steuererklärung mit einem Steuerprogramm oder einer Steuer-App machen. Dort bekommst Du Unterstützung und Steuerspartipps.

Elster-Formular ist eine Software, die Du Dir kostenlos herunterladen kannst. Allerdings konntest Du damit nur noch Deine Steuer für die Jahre 2019 und früher machen.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.