Unfallversicherung Für wen sie wichtig ist und was sie absichert

Experte BU und Unfallversicherung

Das Wichtigste in Kürze

So gehst Du vor

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

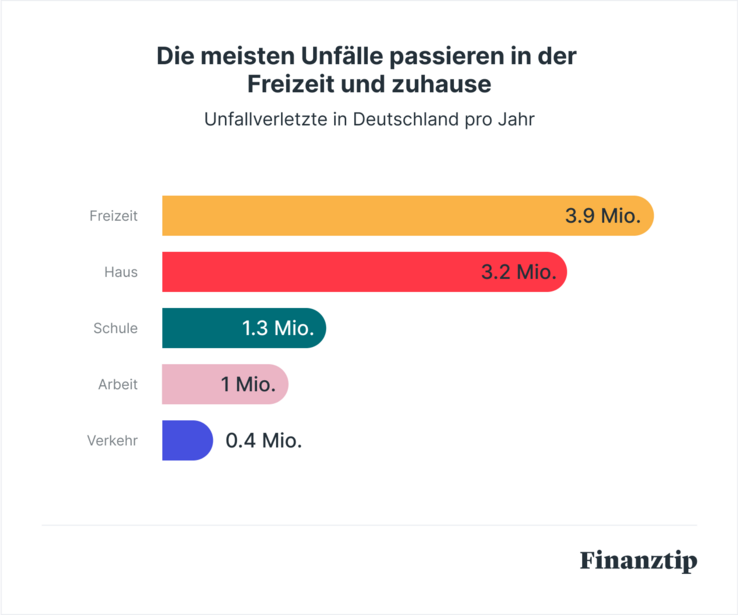

Unfälle können überall passieren, ob im Straßenverkehr, am Arbeitsplatz, beim Sport oder in den eigenen vier Wänden. Rund neun Millionen Unfälle ereignen sich jährlich in Deutschland, schätzt die Bundesanstalt für Arbeitsschutz und Arbeitsmedizin.

Eine private Unfallversicherung kann für einige Menschen und Berufsgruppen sinnvoll sein: Etwa Rentner, Selbstständige, Hausmänner oder Menschen mit gefährlichen Hobbys. Auch wer keine bezahlbare Berufsunfähigkeitsversicherung bekommt, sollte eine Unfallversicherung in Betracht ziehen.

Eine private Unfallversicherung ist eine freiwillige Versicherung. Sie zahlt einmalig einen festen Geldbetrag (Einmalleistung) oder eine Unfallrente, wenn Du wegen eines Unfalls dauerhaft eingeschränkt bist.

Für die meisten Menschen ist eine private Unfallversicherung aber nicht notwendig, weil sie bei Arbeit, Ausbildung, Universität und in der Schule gesetzlich unfallversichert sind.

Wenn Du gesetzlich unfallversichert bist und wissen willst, welche Leistungen diese hat, findest Du alle Informationen dazu unserem Ratgeber zur gesetzlichen Unfallversicherung.

Ein großer Unterschied: Die private Unfallversicherung sichert anders als die gesetzliche auch Unfälle ab, die in der Freizeit passieren. Aber: Die viel wichtigere Berufsunfähigkeitsversicherung (BU-Versicherung) kann die Risiken bei Unfällen ebenfalls abdecken. Mehr dazu in unserem Ratgeber zur Berufsunfähigkeitsversicherung.

Zurück zur Unfallversicherung: Egal, ob Du Dich beim Sport verletzt oder bei der Arbeit von der Leiter fällst: Die private Unfallversicherung greift bei allen denkbaren Unfällen. Du bist damit zu jeder Tages- und Nachtzeit und auf der ganzen Welt abgesichert.

Quelle: Unfallstatistik 2015, Bundesanstalt für Arbeitsschutz und Arbeitsmedizin (baua). Werte auf die erste Nachkommastelle gerundet. Daten aus 2015, da es seitdem keine einheitliche Erfassung aller Unfälle in Deutschland gibt.

Im Gegensatz zur gesetzlichen Unfallversicherung greift die private auch bei Aktivitäten, die in der Freizeit stattfinden und nichts mit Schule, Universität oder Beruf zu tun haben.

Aber Achtung: Die private Unfallversicherung leistet nur, wenn Du durch einen Unfall einen dauerhaften Gesundheitsschaden davonträgst oder stirbst. Auch wenn Du wegen des Unfalls geistig oder körperlich behindert bist oder zum Pflegefall wirst, zahlt die private Unfallversicherung.

Wie andere Versicherungen prüft die private Unfallversicherung, wie ein Unfall zustande kam und welche Folgen er hat. Die Basis für diese Kriterien bildet die Begriffsdefinition. So heißt es im Versicherungsvertragsgesetz: „Ein Unfall liegt vor, wenn die versicherte Person durch ein plötzlich von außen auf ihren Körper wirkendes Ereignis unfreiwillig eine Gesundheitsschädigung erleidet“ (§ 178 Abs. 2 S.1 VVG).

Quelle: § 178 Abs. 2 VVG, Stand Juni 2025

Daraus leiten sich folgende Kriterien ab:

Das unfallverursachende Ereignis – also der Unfall – muss plötzlich und innerhalb eines kurzen Zeitraums eingetreten sein. Das trifft etwa auf Verkehrsunfälle, Stromschläge oder Stürze zu. Dauerbelastungen, die zu einer Verletzung führen, sind nicht abgedeckt. Dazu gehört zum Beispiel Sport: Wenn Du bereits seit Monaten mit einer Bänderzerrung Sport treibst, bis eines der Bänder reißt, zählt das für die private Unfallversicherung nicht als plötzliches Ereignis.

Die Schädigung muss durch eine Kraft von außen auf Dich eingewirkt haben. Bei einem Autounfall ist die Sache klar: Bei einem Zusammenstoß mit einem anderen Auto kommt die Krafteinwirkung von außen. Krankheiten wie ein Schlaganfall oder Herzinfarkt zählen hingegen nicht zu einem Unfall. Denn hier haben keine Kräfte von außen gewirkt. Das Gleiche gilt, wenn Du beim Sport ohne äußerlich erkennbaren Grund umknickst. Gute Unfallversicherungen versichern allerdings auch Unfälle, die bestimmte Krankheiten auslösen und Unfälle durch Kraftanstrengung. In dem Fall spricht man vom sogenannten erweiterten Unfallbegriff.

Den Unfall darfst Du nicht vorsätzlich verursacht haben. Selbstverletzungen, etwa wegen einer psychischen Erkrankung oder Suizid, fallen in der Regel nicht unter den Versicherungsschutz. Laut Gesetz muss die Versicherung von der Unfreiwilligkeit ausgehen, solange das Gegenteil nicht bewiesen ist (§ 178 Abs.2 S.2 VVG). Wenn Du hingegen grob fahrlässig handelst, also mit Absicht jemanden verletzt oder etwas zerstörst, greift die private Unfallversicherung in der Regel nicht.

Die Unfallversicherung zahlt nur dann die Versicherungssumme, wenn Deine Gesundheit dauerhaft geschädigt ist. Das nennt sich Invalidität. Dauerhaft ist eine Gesundheitsschädigung dann, wenn sie voraussichtlich länger als drei Jahre bestehen wird und keine Besserung zu erwarten ist (§ 180 VVG).

Dein Arzt oder Deine Ärztin kann den Grad der körperlichen Beeinträchtigung feststellen und schriftlich festhalten. Das muss innerhalb einer Frist von 15 Monaten (2.1.1.2 Allgemeine Unfallversicherungsbedingungen (AUB 2020)). Die Versicherungsbedingungen legen auch fest, innerhalb welchen Zeitraums nach dem Unfall die Invalidität eingetreten sein muss. Die Versicherung darf aber einen unabhängigen Gutachter für eine Zweitmeinung einschalten.

Gut zu wissen: In erster Linie zahlt die Unfallversicherung nur bei körperlichen Schäden. Bei psychischen Erkrankungen stehen die Chancen auf eine Invaliditätsleistung eher schlecht. Viele Versicherer schränken den Versicherungsschutz für psychische Folgeschäden ein.

Das Oberlandesgericht Frankfurt am Main entschied mit Urteil vom 13. Juli 2022 (Az: 7 U 88/21), dass der Versicherer keine Leistung bei einer posttraumatischen Belastungsstörung nach einem Unfall zahlen muss. Dabei bezog sich das OLG auf die Allgemeinen Unfallversicherungsbedingungen, nach denen „krankhafte Störungen in Folge psychischer Reaktionen, auch wenn diese durch den Unfall verursacht wurden“ vom Versicherungsschutz ausgeschlossen sind.

Bei der wichtigsten Leistung der privaten Unfallversicherung handelt es sich um einen einmaligen Geldbetrag, die sogenannte Invaliditätsleistung. Wie viel Du je nach Verletzung bekommst, findest Du in unserem Ratgeber zum Invaliditätsgrad heraus. Mit diesem Geld kannst Du zusätzliche Kosten nach einem Unfall abdecken, zum Beispiel wenn Du Dein Auto oder Haus behindertengerecht umbauen, einen Treppenlift einbauen oder zusätzliche Therapien finanzieren musst.

Wie viel Geld Du bekommst, hängt davon ab, welche Summe Du versichert hast und wie stark Du gesundheitlich beeinträchtigt bist. Diesen sogenannten Invaliditätsgrad bestimmt die Versicherung mit einem ärztlichen Gutachten und einer Gliedertaxe. Das ist eine Tabelle, mit der die Versicherungen bestimmen, welcher Betrag fällig wird, wenn ein Körperteil nach einem Unfall beeinträchtigt ist. Die Gliedertaxe ist Teil des Versicherungsvertrags. Je höher die Versicherung den Invaliditätsgrad eines Körperteils einstuft, desto mehr Geld bekommst Du.

Stellen die behandelnden Ärzte oder Ärztinnen und die Versicherung allerdings fest, dass Du keine dauerhafte Beeinträchtigung davonträgst, dann liegt keine Invalidität vor.

Das heißt: Du bekommst auch kein Geld von der Versicherung. Beim Invaliditätsgrad schauen Versicherungen genau hin. Schließlich gilt: Je höher er ist, desto mehr Geld müssen sie zahlen.

Das kann bis zum Rechtsstreit führen. Einigst Du Dich nicht mit der Versicherung, kannst Du vor einem Sozialgericht klagen. Das Gericht wird dann auf Grundlage eines Sachverständigengutachtens entscheiden, ob Du Leistungen bekommst oder nicht. Viele Versicherte einigen sich auf einen Vergleich. Bei diesen Streitigkeiten können Dir Sozialverbände und eine Rechtsschutzversicherung helfen.

Die Einmalzahlung ist Dein wichtigster Schutz. Damit kannst Du zum Beispiel die Wohnung barrierefrei umbauen, wenn Du einen schweren Unfall hattest. Über diese einmalige Zahlung hinaus zahlen viele private Unfallversicherungen auch andere Leistungen. Diese brauchst Du meistens nicht.

Es handelt sich dabei meist um folgende Leistungen und Tarife:

An den Kosten für Such-, Bergungs- und Rettungsmaßnahmen beteiligen sich viele Versicherer. Wenn Du beispielsweise im Urlaub in den Bergen verunglückst, dann zahlt Dir die Versicherung den Transport mit einem Hubschrauber zum nächstgelegenen Krankenhaus oder nach Hause. Gute Versicherungen zahlen für diese Rettungsaktionen mindestens 10.000 Euro. Dabei gilt: Ist es medizinisch notwendig, dass Du gerettet wirst, übernimmt die Krankenkasse oder Auslandskrankenversicherung die Bergung. In den anderen Fällen greift die private Unfallversicherung, je nach Vertrag in Deutschland, Europa oder weltweit.

Bis Du Deine Invaliditätsleistung von der Versicherung bekommst, können einige Monate vergehen. Meist besteht eine Frist von drei Monaten, bis Dir die Versicherung das Geld zusagt (9.1 AUB 2020). Danach zahlt sie innerhalb von zwei Wochen (9.2 AUB 2020).

Für diese Übergangszeit, bis Du dein Geld hast, bieten viele Versicherer an, eine bestimmte Summe im Voraus zu zahlen. Dafür musst Du aber seit sechs Monaten zu einem bestimmten Grad – meist 50 Prozent – ununterbrochen gesundheitlich beeinträchtigt sein. Die Übergangsleistung eignet sich also besonders bei Unfällen mit schweren Verletzungen.

Wenn ein Unfall Dein äußeres Erscheinungsbild beeinträchtigt hat, bezahlen viele Versicherer auch kosmetische Operationen. Das betrifft etwa Narben oder Deine Zähne. In guten Tarifen zahlen die Versicherungen mindestens 10.000 Euro für eine kosmetische Operation.

Bei besonders schweren Gesundheitsschädigungen zahlen einige Versicherer eine lebenslange, monatliche Unfallrente. In der Regel übernehmen die Versicherer erst ab einem Invaliditätsgrad von 50 Prozent eine Rente. Diese Zusatzoption ist meist sehr teuer und lohnt sich deswegen nicht. Bei der Unfallversicherung ist entscheidend, wie viel Geld Du auf einen Schlag als Invaliditätsleistung erhältst.

Generell solltest Du eine monatliche Rente lieber über eine Berufsunfähigkeitsversicherung absichern. Die BU-Rente solltest Du so hoch ansetzen, dass Du mit dem Geld im Falle einer Berufsunfähigkeit Deinen gewohnten Lebensstandard größtenteils finanzieren kannst.

Mit einer Unfallversicherung kannst Du auch Deine Hinterbliebenen absichern. Die Unfallversicherung zahlt eine wählbare Versicherungssumme an Deine Angehörigen, wenn Du innerhalb eines Jahres nach dem Unfall versterben solltest.

Tarife, bei denen Du am Ende der Laufzeit die eingezahlten Beiträge zurückbekommst, falls Du keinen Unfall hast, lohnen sich vor allem für die Versicherung. Die Beiträge, die Du zahlst, sind deutlich höher als bei Unfallversicherungen ohne Beitragsrückgewähr. In einer Finanztip-Stichprobe im Juni 2025 waren Tarife mit dieser Option für einen 45-jährigen Büroangestellten mindestens doppelt so teuer wie ohne.

Mit einer Dynamik erhöht sich die Versicherungssumme jedes Jahr um einen bestimmten Prozentsatz – und damit auch Dein Beitrag. Darauf kannst Du verzichten. Sinnvoller ist es, im Vorhinein eine höhere Versicherungssumme zu wählen. Denn gerade in der Zeit nach dem Unfall benötigst Du eine möglichst hohe Kapitalleistung.

Je älter Du bist, desto weniger Geld brauchst Du tendenziell nach einem Unfall. Denn mit zunehmendem Alter steigen auch Deine Renten- und Versorgungsleistungen. Möglicherweise hast Du schon ein finanzielles Polster für diese Zeit angelegt, zum Beispiel mit einem ETF-Sparplan. Außerdem sinkt Dein finanzieller Bedarf mit den Jahren wieder, etwa wenn der Hauskredit abbezahlt oder die Kinder aus dem Haus sind.

Fällt Dein Bedarf mit der Zeit tatsächlich geringer aus, etwa, weil Dein Vermögen gewachsen ist, kannst Du die Versicherungssumme auch bei laufendem Vertrag reduzieren. Dadurch musst Du monatlich weniger Beitrag zahlen. Einen bestimmten Mindestbeitrag darfst Du dabei meist nicht unterschreiten.

Bei vielen Tarifen kannst Du ein Krankentagegeld und Krankenhaustagegeld vereinbaren. Das Krankentagegeld soll Deinen Lohn eine Zeit lang ersetzen, Du bekommst es bis zu einem Jahr nach dem Unfall. Das Krankenhaustagegeld bekommst Du höchstens für zwei Jahre für die Zeit, die Du im Krankenhaus verbringst. Oft erhältst Du auch ein Genesungsgeld, nachdem Du im Krankenhaus warst: Das Geld gibt es genauso lang, wie Du stationär in der Klinik warst. Insgesamt kannst Du auf die diese Zusatzleistung verzichten. Fehlt Dir wegen längerer Krankheit das Gehalt, weil du etwa selbstständig bist, solltest Du das lieber separat durch eine Krankentagegeldversicherung absichern.

Am wichtigsten bei der privaten Unfallversicherung ist für Dich ist eine hohe Versicherungssumme. Die bekommst Du, wenn Du wegen eines Unfalls dauerhaft invalide bist. Außerdem sollte die Versicherung schon ab einem Invaliditätsgrad von ein Prozent zahlen.

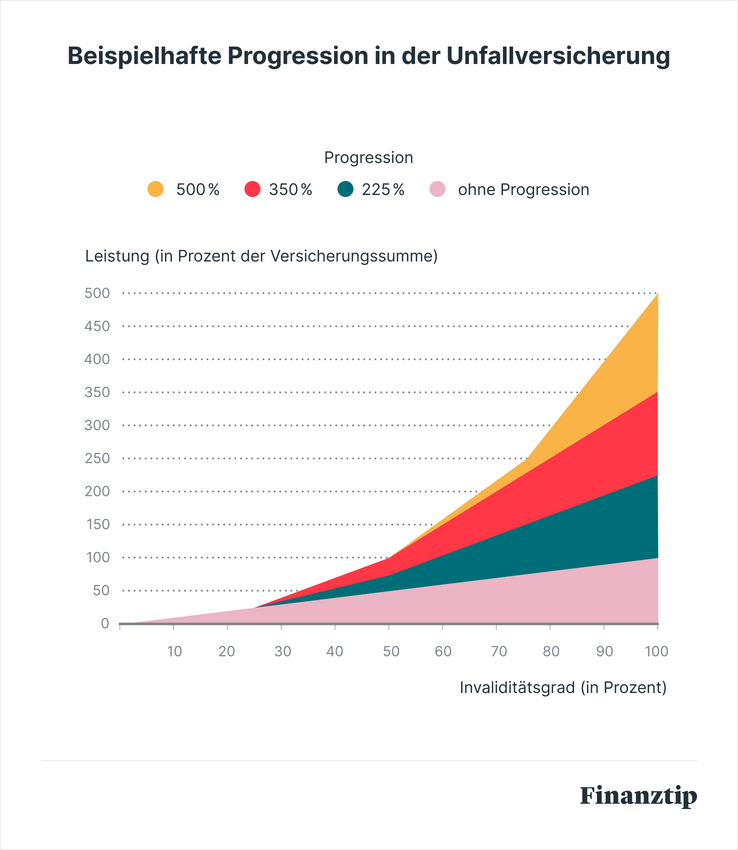

Nach einem Unfall zahlt Dir die Versicherung je nach Schwere Deiner gesundheitlichen Beeinträchtigung einen Teil der Versicherungssumme aus. Bei 20 Prozent Invalidität bekommst Du demnach 20 Prozent der Versicherungssumme, bei 50 Prozent die Hälfte, und so weiter.

Das Risiko für geringe Beeinträchtigungen dürfte dabei höher sein als das für schwere. Deshalb sollte die Versicherung schon ab ein Prozent Invalidität zahlen.

Wir empfehlen außerdem, eine sogenannte Progression zu vereinbaren. Wegen ihr bekommst Du bei schweren Beeinträchtigungen ein Vielfaches der Versicherungssumme. Das ist sinnvoll, da in solchen Fällen der Kapitalbedarf oft immens ansteigt. Wir empfehlen eine Progression von 225 oder 350 Prozent.

Im Fall einer Vollinvalidität würdest Du in einem Tarif mit 350 Prozent Progression das 3,5-fache der versicherten Grundsumme bekommen: Bei einer Versicherungssumme von 100.000 Euro wären das also 350.000 Euro. Liegt der Grad Deiner Beeinträchtigung unter 100 Prozent, ist der Faktor allerdings geringer als 3,5. Bei vielen Tarifen beginnt der überproportionale Anstieg der Auszahlung ab 25 Prozent Invaliditätsgrad.

Finanztip-Analyse (Juni 2025)

Überleg am besten einmal genau, welche Versicherungssumme und Progression für Deine persönliche Situation angemessen ist. Dabei gilt es, drei Fragen zu beantworten:

Wenn Du keine Berufsunfähigkeitsversicherung hast, solltest Du außerdem bedenken, dass das ausgezahlte Geld schlimmstenfalls bis an Dein Lebensende reichen muss. Eine Versicherungssumme von mehreren Hunderttausend Euro ist dann sinnvoll.

Quelle: Morgen & Morgen 2025, Werte ohne Nachkommastellen gerundet

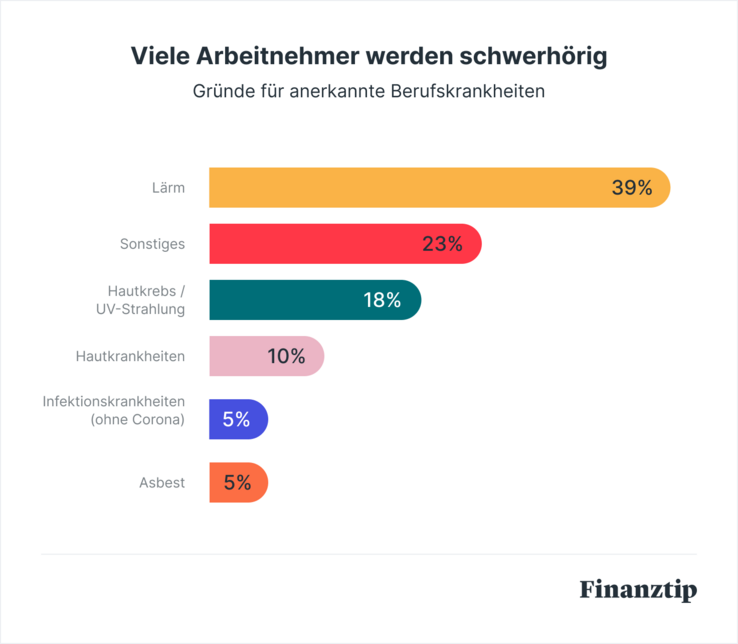

Eine Unfallversicherung zahlt ausschließlich, wenn Du dauerhaft nach einem Unfall beeinträchtigt bist. Krankheiten sind hingegen nicht versichert. Wie Zahlen des Statistischen Bundesamts belegen, sind allerdings nur ein Prozent aller Schwerbehinderungen Folge eines Unfalls, in 90 Prozent der Fälle sind Krankheiten verantwortlich für eine Schwerbehinderung.

Außerdem zahlt die private Unfallversicherung nur dann, wenn der Gesundheitsschaden voraussichtlich länger als drei Jahre bestehen wird und keine Besserung zu erwarten ist. Das bedeutet: Selbst wenn Du nach einem Motorradunfall wochenlang im Krankenhaus liegst, kann es sein, dass die private Unfallversicherung nicht zahlt – weil Du wieder vollständig gesund wirst.

Umfassenden Schutz bei schweren Unfallfolgen und Krankheiten bekommst Du mit einer Berufsunfähigkeitsversicherung (BU-Versicherung). Diese Versicherung zahlt Dir monatlich Geld, wenn Du Deinen letzten Job für voraussichtlich mindestens sechs Monate nicht mehr ausüben kannst (§ 172 VVG). Dafür ist die BU-Versicherung aber auch deutlich teurer. Wie viel Du dafür zahlst, erfährst Du in unserem Ratgeber zu BU-Kosten.

Dennoch hat die private Unfallversicherung einen wichtigen Vorteil: Sie ist für Menschen mit einem Risikoberuf in aller Regel wesentlich günstiger als eine BU-Versicherung. Eine gute Unfallversicherung bekommst Du nach unserer Recherche schon für fünf bis 20 Euro im Monat. Oft gibt es noch günstigere Tarife für junge Menschen bis 30 Jahre. Basisschutz erhältst Du dann schon für zwei bis drei Euro im Monat. Viele Anbieter stellen wenige oder keine Gesundheitsfragen, sodass Du leicht eintreten kannst.

Ältere Menschen sind im Ruhestand weder über die gesetzliche Unfallversicherung noch über eine Berufsunfähigkeitsversicherung abgesichert. Gleichzeitig wiegt ein Unfall bei Senioren und Seniorinnen oftmals schwerer. Eine private Unfallversicherung kann Dir helfen, Dich nach einem Unfall nicht so stark einschränken zu müssen.

Viele Versicherer zahlen nicht nur Geld, sondern bieten auch sogenannte Assistance-Leistungen für die notwendige Unterstützung im Alltag. Dazu gehören unter anderem eine Haushaltshilfe, ein Fahrdienst oder Unterstützung bei Besorgungen. Besonders sinnvoll kann das sein, wenn es niemanden gibt, der sich nach einem Unfall um Dich kümmern könnte.

Eine Unfallversicherung abzuschließen ist allerdings für ältere Menschen schwer. Die Beiträge steigen, wenn Du älter bist. Manche Anbieter haben sogar eine Altersobergrenze, etwa bei 75 Jahren. Ist die Unfallversicherung im Alter zu teuer, könnte nur der reine Assistance-Tarif sinnvoll sein. Er ist preiswerter, weil er nur die Hilfsleistungen nach einem Unfall beinhaltet. Eine Invaliditätssumme erhältst Du dann aber nicht.

Wer sich zuhause um den Haushalt und/oder die Kinder kümmert, ist bei Unfällen nicht abgesichert. Im Gegensatz zu Angestellten: Diese sind einen Großteil des Tages über den Arbeitgeber oder die Arbeitgeberin durch die gesetzliche Unfallversicherung abgesichert. Hausmännern und Hausfrauen fehlt dieser Schutz.

Für sie ist es zudem schwer, eine gute BU-Versicherung zu bekommen, da sie oft nur geringe Rentenhöhen absichern können. Eine private Unfallversicherung kann in diesem Fall sinnvoll sein.

Kinder und Schüler können bei vielen Versicherungen erst ab einem Alter von zehn oder 15 Jahren gegen Berufsunfähigkeit versichert werden. In der Zeit davor können zwei Alternativen sinnvoll sein: eine Kinderunfallversicherung oder eine Kinderinvaliditätsversicherung. Letztere zahlt auch bei krankheitsbedingter Invalidität und ist daher umfassender als ein reiner Unfallschutz. Sie ist allerdings auch teurer.

Ob sich eine Kinderunfallversicherung lohnt, lässt sich nur schwer sagen: In der Regel erholen sich Kinder schneller von Unfällen und tragen nur selten bleibende Schäden davon. Außerdem waren laut Statistischem Bundesamt nur drei Prozent der Schwerbehinderten zum Jahresende 2021 Kinder und Jugendliche unter 18 Jahren.

Eltern haben bei einer Behinderung ihres Kindes in den meisten Fällen Anspruch auf Unterstützungsleistungen. Allerdings ist eine Unfallversicherung für Kinder auch günstig. Gute Tarife gibt es nach unserer Recherche für 50 bis 100 Euro im Jahr. Invaliditätsversicherungen kosten etwa 100 bis 400 Euro pro Jahr.

Machst Du in Deiner Freizeit Sport, kann die Unfallversicherung in einigen Fällen ebenfalls eine kluge Wahl sein. Allerdings schließt der Versicherer manchmal Unfälle bei Sportarten, die Du bereits ausübst, vom Schutz aus. Vergleiche daher, in welchem Tarif Deine Sportart abgesichert ist.

Wenn Du planst, in der nächsten Zeit mit einem potenziell gefährlichen Hobby zu starten, schließ die Unfallversicherung am besten vorher ab. Gefährliche Hobbys sind etwa Skifahren, Reiten, Klettern, Mountainbiking, Tauchen. Achte darauf, dass Deine Sportart aber nicht grundsätzlich von der Leistung ausgeschlossen ist. Das ist oft bei Luft- und Flugsport, zum Beispiel Segel- und Gleitschirmfliegen) und bei Motorsport, etwa Auto- und Motorradrennen der Fall.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Willst Du Hinterbliebene für den Fall des eigenen Todes absichern, eignet sich eine separate Risikolebensversicherung. Die Hinterbliebenenabsicherung kann sinnvoll sein, wenn Du einen Vorschuss von der Unfallversicherung benötigst.

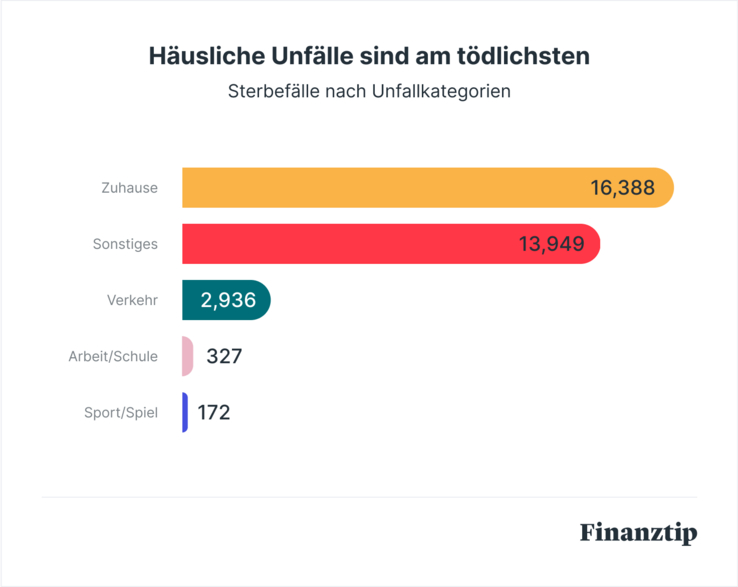

Quelle: Todesursachenstatistik 2023, Statistisches Bundesamt

Bis zur endgültigen Leistung der Versicherungssumme können Monate vergehen. Die Versicherer zahlen erst, wenn Deine Heilbehandlung abgeschlossen ist und der Grad der Beeinträchtigung feststeht. Bis dahin kannst Du einen Vorschuss bis zur Höhe der Todesfallsumme beantragen. Ein solcher Vorschuss in Höhe von 10.000 bis 20.000 Euro kann Dir helfen über die Runden zu kommen, bis die Versicherung die gesamte Summe zahlt. Ist keine Leistung für den Todesfall vereinbart, gibt es allerdings in der Regel keinen Vorschuss.

Wie die unterschiedlichen Tarife einer Versicherung ausgestaltet sein können, zeigen wir Dir am Beispiel der Unfallversicherung der Allianz. Die Allianz Versicherung bietet nach unseren Recherchen im Juni 2025 insgesamt vier Tarife – von Basis bis Premium – in der Unfallversicherung an. An den Tarifen lässt sich verdeutlichen, wie die Kosten für den Vertrag steigen, je höher die Invaliditätsleistung ist.

| Tarife | Basis1 | Smart1 | Komfort1 | Premium1 |

|---|---|---|---|---|

| monatlicher Beitrag | ab 4 €2 | ab 10 €2 | ab 27 €2 | ab 62 €2 |

| Mindestinvalidität | 50 % Invalidität | 20 % Invalidität | 1 % Invalidität | 1 % Invalidität |

| Versicherungssumme | 60.000 €3 | 60.000 €3 | 60.000 €3 | 100.000 €3 |

| max. Invaliditätsleistung | 300.000 € | 300.000 € | 300.000 € | 500.000 € |

| Todesfallleistung | - | - | 10.000 € | 40.000 € |

| Unfallrente | - | - | 250 €4 | 750 €4 |

| Krankenhaustagegeld | 5 €/Tag | 5 €/Tag |

1 Die aufgezählten Leistungen sind nicht abschließend. Je nach Tarif sind weitere Leistungen wie eine Akut- oder Sofortleistung möglich.

2 Preise gerundet; je nach Leistungen können die Preise abweichen.

3 Beispielhafte Darstellung; Die Versicherungssumme kann individuell angepasst werden.

4 ab einem unfallbedingten Invaliditätsgrad von 50 %; Verdopplung bei Unfällen, die vor dem 27. Geburtstag passieren.

Quelle: Allianz Versicherung, Stand: 7. Juni 2025

Wenn Du einen Versicherer wählst, solltest Du neben einer hohen Invaliditätssumme vor allem auf eine gute Gliedertaxe achten und genau prüfen, in welchen Fällen die Versicherung leistet.

Die Gliedertaxe ist bei der Wahl eines Tarifs wichtig: Sie legt fest, wie viel Geld Du erhältst, wenn ein Körperteil nicht mehr funktioniert. Für jeden Körperteil definiert die Versicherung daher einen Grad an Beeinträchtigung. Wenn die Versicherung feststellt, dass Du die volle Funktion eines Körperteils verloren hast, gesteht sie Dir den Invaliditätsgrad gemäß Gliedertaxe zu.

Ein Beispiel: Elke hat in ihrem Vertrag eine Versicherungssumme von 100.000 Euro vereinbart. Die Gliedertaxe ihres Tarifs legt für den Verlust eines Auges einen Invaliditätsgrad von 100 Prozent fest. Erblindet sie bei einem Unfall auf einem Auge, bekommt sie die gesamte Versicherungssumme, also 100.000 Euro von der Versicherung.

Die Werte gelten allerdings immer nur bei vollständiger Funktionsunfähigkeit. Ist die Funktion des Körperteils nur eingeschränkt, dann kürzt die Versicherung die Leistung. Erkennt die Versicherung im obigen Beispiel einen Invaliditätsgrad von 50 Prozent an, kann sie die Versicherungssumme um die Hälfte auf 50.000 Euro kürzen.

Sind mehrere Körperteile durch den Unfall beeinträchtigt, addiert die Versicherung die einzelnen Invaliditätsgrade. Beispiel: Nach einem Autounfall hast Du 50 Prozent Invalidität bei Deiner Hand, weil diese kaputt ist. Hinzu kommen 50 Prozent, weil Du auf dem rechten Auge blind bist. Die Versicherung addiert die beiden Invaliditätsgrade. Insgesamt erhältst Du die gesamte Versicherungsleistung in Höhe von 100.000 Euro.

Die Gliedertaxe kann sich je nach Tarif erheblich unterscheiden. Zwar gibt es Richtwerte des Versicherungsverbands GDV für die Gliedertaxe, gute Tarife leisten aber deutlich mehr. Auch Schäden an inneren Organen sollten unbedingt mitversichert sein. Achte darauf, wenn Du Versicherungen vergleichst.

Wenn Du erfahren möchtest, woran Du eine leistungsstarke Gliedertaxe erkennst, solltest Du einen Blick in unseren Ratgeber zur Gliedertaxe werfen.

Die Versicherung kann Dir die Leistung kürzen, wenn Du eine Krankheit hast, die für die gesundheitlichen Folgen eines Unfalls mitverantwortlich ist. Das wäre etwa der Fall, wenn Dir eine Sehne reißt, die bereits vorgeschädigt war, oder Diabetes Deinen Heilungsprozess verschlechtert.

Ein guter Tarif mindert die Leistung allerdings erst, wenn eine Erkrankung die Beeinträchtigung zu mindestens 50 Prozent mitverursacht hat. Einige Tarife verzichten auch ganz auf den Mitwirkungsanteil. Das kann insbesondere für Menschen mit vielen Vorerkrankungen hilfreich sein.

Darüber, ob und wie stark bestehende Krankheiten oder Vorschäden am Unfallausgang mitgewirkt haben, gibt es oft Streit. Altersbedingte Einschränkungen darf die Versicherung übrigens nicht als Argument nutzen, um weniger Geld zu zahlen. Das haben mehrere Gerichte entschieden, unter anderem der Bundesgerichtshof mit einem Urteil vom 19. Oktober 2016 (Az. IV ZR 521/14).

Die Unfallversicherung sollte Verletzungen durch Eigenbewegung oder erhöhte Kraftanstrengung versichern. Dann sind auch Verletzungen versichert, die zum Beispiel passieren, wenn Du ein schweres Möbelstück hebst oder Fußball spielst. Reißt Dir beim Fußballspielen ohne Fremdeinwirkung die Achillessehne und Du kannst das Bein anschließend nur noch eingeschränkt bewegen, bekommst Du ohne Eigenbewegungsklausel kein Geld von der Versicherung.

Gute Tarife zahlen auch dann, wenn ein Unfall durch eine Bewusstseinsstörung ausgelöst wird. Dazu zählen neben Ohnmacht, Sekundenschlaf und epileptischen Anfällen auch Herzinfarkte und Schlaganfälle. Die Versicherung sollte möglichst viele dieser Ursachen abdecken. Aber: Eine Krankheit ist an sich noch kein Unfall.

Wenn Du aber beispielsweise am Steuer einen Herzinfarkt erleidest und dadurch mit einem anderen Auto kollidierst, werten das die Versicherer als Unfall. Ebenfalls wichtig ist die Leistung bei Unfällen unter dem Einfluss von Alkohol oder Medikamenten. Allerdings gelten in der Regel gewisse Promillegrenzen, ab denen es keinen Versicherungsschutz mehr gibt. Diese sind vom Versicherer abhängig und unterscheiden sich oft für Autofahrende, Radfahrende oder Fußgänger und Fußgängerinnen.

Achte darauf, dass auch Beeinträchtigungen nach Infektionen sowie nach Krankheiten durch einen Insektenstich als Unfall gelten. Dann Bist Du auch versichert, wenn eine Zecke Dich beißt und Borreliose übertragt.

Wer keine bezahlbare Berufsunfähigkeitsversicherung bekommt, sollte über eine Unfallversicherung nachdenken. Insbesondere für Rentnerinnen, Hausfrauen und Hausmänner, Kinder und Risikosportler kann sich eine private Unfallversicherung lohnen.

Eine private Unfallversicherung zahlt Dir einmalig eine Summe Geld, wenn Du nach einem Unfall körperlich beeinträchtigt bleibst. Das Kapital brauchst Du in der Regel dann, wenn Du Dich so schwer verletzt, dass Du Dein Haus oder Auto behindertengerecht umbauen musst, oder um zusätzliche Therapien zu finanzieren. Ab einem Invaliditätsgrad von 50 Prozent zahlt die Versicherung eine Unfallrente. Such-, Rettungs- und Bergungsmaßnahmen werden ebenfalls von vielen Versicherungen übernommen.

Die Unfallversicherung zahlt nur, wenn die körperliche Beeinträchtigung, die sogenannte Invalidität, von Dauer ist. Als dauerhaft gilt ein Gesundheitsschaden, sofern er voraussichtlich länger als drei Jahre bestehen wird und keine Besserung zu erwarten ist.

Mit der Gliedertaxe bestimmt die Versicherung Deinen Invaliditätsgrad. Sie ist eine Tabelle, in der verschiedenen Beeinträchtigungen unterschiedliche Invaliditätsgrade zugeordnet werden. Je höher die Versicherung den Invaliditätsgrad einstuft, desto mehr Geld bekommst Du. Du findest die Gliedertaxe in Deinem Versicherungsvertrag.

Bei der Unfallversicherung solltest Du nicht am falschen Ende sparen. Wähle eine hohe Versicherungssumme, damit Du für den Ernstfall abgesichert bist und achte auf eine gute Gliedertaxe. Denn diese bestimmt, wie viel Geld Du bei Funktionsverlust eines bestimmten Körperteils erhältst. Wähle eine hohe Progression von mindestens 225 Prozent. Dann steigt die Versicherungssumme, je höher der Invaliditätsgrad ist.

Tarife, bei denen Kunden am Ende der Laufzeit die eingezahlten Beiträge zurückbekommen, falls sie keinen Unfall haben (Beitragsrückgewähr), lohnen sich vor allem für die Versicherung.

Die Unfallversicherung kannst Du jährlich mit einer Frist von drei Monaten vor Ablauf des Vertrags kündigen. Kündige aber nur, wenn Du das Unfallrisiko anderweitig abgesichert hast, beispielsweise durch eine Berufsunfähigkeitsversicherung.

Der Kündigungstermin ist die sogenannte Hauptfälligkeit. Diese steht im Versicherungsschein und ist der Termin, an dem bei jährlicher Zahlweise der Beitrag abgebucht wird. Wird Dein Tarif außerplanmäßig teurer, hast Du zudem ein Sonderkündigungsrecht.

Auch die Versicherung darf Dir kündigen. Und zwar ohne besonderen Grund zum Ende jedes Versicherungsjahres. Von diesem Recht machen Anbieter in der Regel nur dann Gebrauch, wenn sich der Vertrag für sie nicht lohnt. Nach einem Versicherungsfall darf der Anbieter genauso wie Du innerhalb eines Monats außerordentlich kündigen.

Wenn Du eine Unfallversicherung mit Beitragsrückgewähr kündigst, verlierst Du unter Umständen einen Teil des angesparten Kapitals. Frage Deinen Versicherer daher vorher nach möglichen Abzügen. Anstatt einen solchen Vertrag zu kündigen, kannst Du prüfen, ob Du ihn beitragsfrei stellen lassen kannst. Das bedeutet, Du zahlst nichts mehr ein und der Vertrag wird stillgelegt.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.