Sichere Banken Solide sparen und investieren

Experte Geldanlage

Das Wichtigste in Kürze

Die besten Tagesgeldkonten

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Viele Anlegerinnen und Anleger wollen sich nicht mit den Konditionen ihrer Hausbank zufriedengeben. Bei der Suche nach dem besten Zins auf Tages- und Festgeld stoßen sie dann auf jede Menge unbekannter Banken, vor allem aus dem europäischen Ausland. Hohe Zinsen bieten jedoch oft solche Geldinstitute, die das Geld besonders dringend benötigen. Dass auch in Europa das Bankensystem einzelner Länder in Turbulenzen geraten kann und Kunden um ihre Einlagen fürchten müssen, zeigen die Beispiele von Zypern, wo dies im Jahr 2013 passiert ist, oder Island 2008.

Deshalb hat Finanztip Stabilitätskriterien entwickelt, um die sicheren Banken herauszufiltern. So kannst Du beruhigt von höheren Zinsen profitieren. In unseren Empfehlungen zu Tagesgeld und Festgeld findest Du nur die Banken, die unsere strengen Vorgaben erfüllen.

Wir empfehlen, Erspartes nur bei sicheren Banken anzulegen. Die Zinssätze, die diese Banken anbieten, liegen in der Regel etwas niedriger als die höchsten am Markt erhältlichen. Das liegt daran, dass höhere Zinsen fast immer auch mit einem höheren Risiko einhergehen. Gerade dies möchten die meisten Tagesgeld- und Festgeld-Sparer in Deutschland aber vermeiden.

Gehörst Du dagegen zur Gruppe jener Anleger, die gegen ein höheres Risiko ertragreicher anlegen wollen, solltest Du überlegen, in kostengünstige Aktienindexfonds zu investieren. Das ist eine bessere Strategie, als mit den Hochzinsangeboten von Banken aus wirtschaftlich schwächeren Ländern zu versuchen.

Wir haben zwei Stabilitätskriterien definiert, die eine Bank erfüllen muss, um als sicher zu gelten:

Die Banken, die wir empfehlen, müssen beide Bedingungen erfüllen.

Geht eine Bank innerhalb der Europäischen Union (EU) pleite, sind Einlagen bis zu 100.000 Euro pro Kunde und Institut gesetzlich abgesichert. Bei Gemeinschaftskonten, zum Beispiel von Eheleuten, erhöht sich der Schutz auf 200.000 Euro. In besonderen Lebenssituationen (zum Beispiel Hauskauf, Heirat, Scheidung, Rentenbeginn) ist vorübergehend eine höhere Summe geschützt. Kunden haben per Gesetz einen Anspruch auf Entschädigung, den sie notfalls vor Gericht einklagen können. Die garantierte Summe beinhaltet auch die Ansprüche auf Zinszahlungen.

Die Einlagensicherung in der EU ist in allen Mitgliedsstaaten einheitlich über die Richtlinie 2014/49/EU geregelt. Sie gilt auch für Staaten des EWR, des Europäischen Wirtschaftsraums (zum Beispiel Norwegen). Dahinter steckt allerdings nicht etwa eine einzige europäische Notfallkasse. Stattdessen gibt es in jedem Land einen oder mehrere Entschädigungsfonds, die den Regeln der EU-Richtlinie folgen. Diese Sicherungsfonds finanzieren sich durch Mitgliedsbeiträge und können Nachforderungen an die Mitglieder stellen, sollte das Geld nicht ausreichen, um im Falle einer Pleite alle Sparer zu entschädigen. Dabei ist es logisch, dass nicht die ganze Summe abgedeckt sein kann, da die Banken andernfalls mit den Einlagen der Sparer nicht mehr wirtschaften könnten. Laut einer EU-Regel gilt, dass künftig lediglich 0,8 Prozent der geschützten Einlagen im Sicherungsfonds vorhanden sein müssen. Das Ziel soll im Jahr 2024 erreicht werden.

Hier offenbart sich die Schwachstelle dieses Mechanismus: In einer schweren Krise des Bankensektors müssten andere Banken Geld nachschießen, sollte eines oder mehrere Geldinstitute bankrott sein. Die übrigen Banken werden dann aber wahrscheinlich kaum in der Lage sein, für die Einlagen der Konkurrenz zu bezahlen. Deshalb ist es wahrscheinlich, dass die einzelnen Staaten einspringen müssen, auch wenn dazu kein rechtlicher Zwang besteht.

Ein Land kann aber nur glaubhaft die Einlagen der Sparer garantieren, wenn es über eine hohe Finanzkraft verfügt. Die Bonität beurteilen wir anhand der Bewertungen von Ratingagenturen. Das erste Kriterium lautet daher:

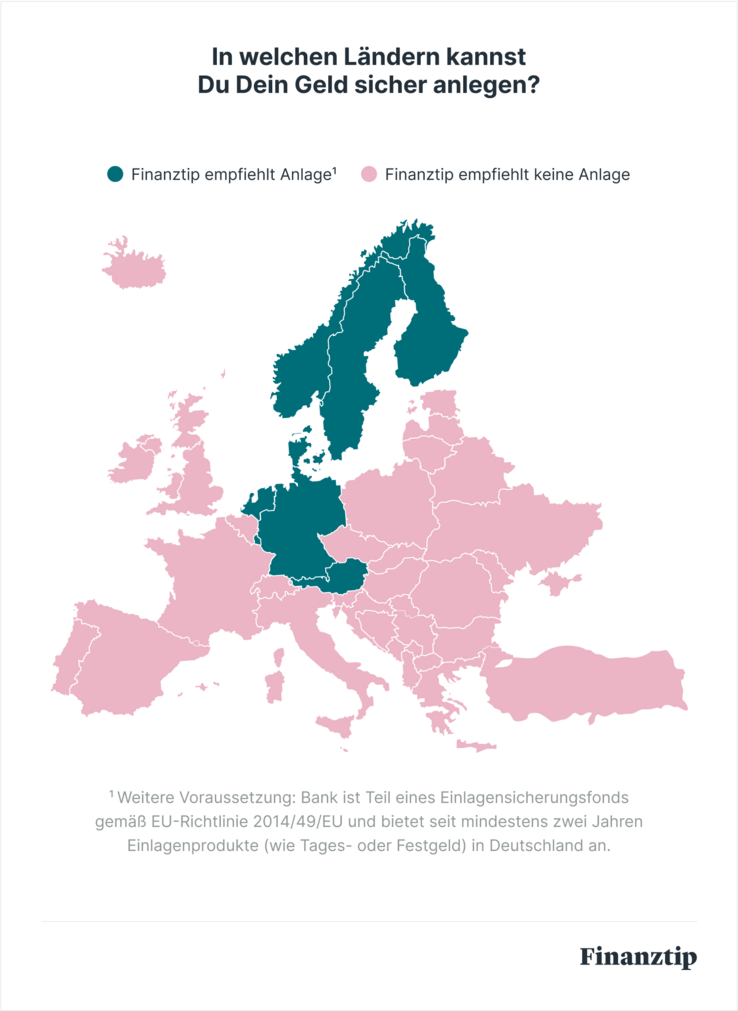

Bedingung 1 - Wir empfehlen nur Banken aus EU-/EWR-Ländern, deren Länder-Bonität von den großen Agenturen Moody’s, Standard and Poor’s (S&P) sowie Fitch mit den höchsten Noten „AAA“ oder „AA“ (beziehungsweise bei Moody’s „Aa2“ oder besser) ausgezeichnet wird. Entscheidend ist, dass die Bank im entsprechenden Land einem Einlagensicherungsfonds gemäß EU-Richtlinie 2014/49/EU angehört. Ein Land ist nicht mehr Teil unserer Empfehlung für neue Geldanlagen, wenn zwei der drei Agenturen die Bonität schlechter als AA bewerten. Gleiches gilt, wenn eine einzelne Agentur die Bonität um mehrere Stufen schlechter als AA einschätzt.

Quelle: Finanztip-Recherche, Stand: September 2024

Derzeit erfüllen acht Länder diese Bedingungen. Neben Deutschland sind das die weiteren EU-Staaten Dänemark, Finnland, Luxemburg, die Niederlande, Österreich und Schweden. Außerdem zählt als EWR-Staat Norwegen dazu.

| Land | Rating S&P | Rating Moody’s | Rating Fitch | Empfehlung |

|---|---|---|---|---|

| Belgien | AA | Aa3 | A+ | |

| Bulgarien | BBB | Baa1 | BBB | |

| Dänemark | AAA | Aaa | AAA | X |

| Deutschland | AAA | Aaa | AAA | X |

| Estland | AA- | A1 | A+ | |

| Finnland | AA+ | Aa1 | AA+ | X |

| Frankreich | AA- | Aa3 | AA- | |

| Griechenland | BBB | Baa3 | BBB- | |

| Irland | AA | Aa3 | AA | |

| Italien | BBB+ | Baa3 | BBB | |

| Kroatien | A- | A3 | A- | |

| Lettland | A | A3 | A- | |

| Litauen | A | A2 | A | |

| Luxemburg | AAA | Aaa | AAA | X |

| Malta | A- | A2 | A+ | |

| Niederlande | AAA | Aaa | AAA | X |

| Norwegen | AAA | Aaa | AAA | X |

| Österreich | AA+ | Aa1 | AA | X |

| Polen | A- | A2 | A- | |

| Portugal | A | A3 | A- | |

| Rumänien | BBB- | Baa3 | BBB- | |

| Schweden | AAA | Aaa | AAA | X |

| Slowakei | A+ | A3 | A- | |

| Slowenien | AA | A3 | A | |

| Spanien | A | Baa1 | A- | |

| Tschechien | AA- | Aa3 | AA- | |

| Ungarn | BBB- | Baa2 | BBB | |

| Zypern | A- | A3 | A- |

Quelle: S&P, Moody's, Fitch (Stand: 16. Juni 2025)

Prinzipiell gilt auch für neue Anbieter dieselbe Einlagensicherung. Wir halten es aber für sinnvoll, das Verhalten einer neuen Bank eine Zeit lang zu beobachten, bis sie eine gewisse Routine am Markt entwickelt hat.

Bedingung 2 - Wir empfehlen nur Banken, die seit mindestens zwei Jahren Einlagenprodukte wie Tagesgeld- oder Festgeldkonten für Kunden in Deutschland anbieten.

Eine Karenzzeit von zwei Jahren schließt absolute Newcomer zunächst aus. Desweiteren berücksichtigen wir nur Angebote in der Währung Euro.

Bis Ende 2019 erforderten die Finanztip-Stabilitätskriterien auch, dass die einzelnen Banken in ihren Kreditratings bestimmte Noten erreichten. Diese Bedingung halten wir nicht mehr für notwendig, weil das System der europäischen Einlagensicherung in den vergangenen Jahren laufend gestärkt wurde.

Die besten Angebote findest Du mit unserem Tagesgeld-Vergleich.

Die besten Angebote findest Du mit unserem Festgeld-Vergleich.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.