Inflation So schützt Du Deine Kaufkraft

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

So gehst Du vor

„Haben die schon wieder den Preis erhöht?“ – Diese Frage stellst Du Dir im Laufe eines Jahres sicher mehrmals. Ob im Supermarkt, an der Tankstelle, beim Online-Shopping oder im Restaurant: In bestimmten Abständen werden die meisten Dinge teurer.

Zudem haben sich in den vergangenen Jahren die Corona-Pandemie und der Ukraine-Krieg überdurchschnittlich stark auf das Preisniveau ausgewirkt. Im Jahresdurchschnitt 2022 lag die Inflationsrate für Deutschland bei 6,9 Prozent im Vergleich zu 2021. Das nennt sich auch Jahresteuerung. 2023 betrug der Jahreswert 5,9 Prozent. Mittlerweile ist die Inflationsrate wieder gesunken. Das Statistische Bundesamt hat für den August eine voraussichtliche Inflationsrate von 1,9 Prozent gemeldet.

Die Inflation ist kein Naturgesetz, denn Preise werden natürlich von Menschen erhöht – oder manchmal auch reduziert. In diesem Ratgeber wollen wir den Hintergründen nachgehen. Und Dir erklären, was Inflation für Dein Geld und Deine Geldanlage bedeutet. Denn wenn das tägliche Leben allmählich teurer wird, solltest Du gegensteuern, damit Du Dir über die Jahre nicht immer weniger leisten kannst.

Dem Thema Inflation begegnest Du etwa in der Eisdiele. Bestimmt erinnerst Du Dich noch an den Preis einer Kugel in Deiner Kindheit, schließlich gehört Eis zu den ersten Dingen, die man mit eigenem Geld bezahlt. Je nachdem, wie lange das her ist, hat sich der Preis spürbar erhöht.

Die simpelste Begründung, warum der Eishändler irgendwann 10 oder 20 Cent mehr für die Kugel als im vorigen Jahr verlangt: Weil es geht. In den Wirtschaftswissenschaften wie im Volksmund spricht man von Angebot und Nachfrage. Könnte der Eisverkäufer eine Kugel auch für 10 Euro verkaufen, würde er es wahrscheinlich tun. Weil er zu diesem Preis allerdings kaum noch Kunden und Kundinnen findet, verlangt er oder sie einen wesentlich günstigeren Preis. Würde er hingegen zu günstig sein, beispielsweise die Kugel für 5 Cent verkaufen, würde er weder die Zutaten noch seine Miete und die Mitarbeitenden bezahlen können.

Insofern sind der freien Preisgestaltung gewissermaßen Grenzen gesetzt. Aber in einem mittleren Rahmen kann der Verkäufer sein eigenes Ziel mit dem Kugelpreis verfolgen: einen möglichst hohen Gewinn, ein attraktives Preis-Leistungsverhältnis oder schlichtweg günstiger sein als die Konkurrenz gegenüber.

Die allermeisten Unternehmerinnen und Unternehmer treffen regelmäßig diese Abwägung. Manchmal sind die Entscheidungswege deutlich länger, wenn es nicht um eine Kugel Eis, sondern um ein Produkt eines Weltkonzerns geht. In anderen Fällen gibt es gesetzliche Grenzen, so kann etwa die Miete nicht überall beliebig erhöht werden. In einigen Orten gilt nämlich die Mietpreisbremse. Manche Preise sind für einen gewissen Zeitraum vertraglich festgelegt – beispielsweise für einen individuellen Handyvertrag oder für deutschlandweit geltende Arzthonorare. So müssen sich Ärztinnen und Ärzte bei Patienten aus der gesetzlichen Krankenversicherung etwa an den Einheitlichen Bewertungsmaßstab für ärztliche Leistungen halten.

Oft gibt es auch eine Kettenreaktion, wenn gestiegene Preise ihrerseits zu Preissteigerungen bei anderen Produkten führen. Ein Beispiel sind gestiegene Energiekosten.

Zur Veranschaulichung: Die Eisdiele, der Zeitungskiosk oder das Hotel müssen alle irgendwie mit höheren Heiz- und Strompreisen umgehen. Eine Möglichkeit ist dann, ihrerseits die Preise für Eis, Limo oder Übernachtungen anzuheben. Der Zeitungskiosk hat aber einige der schon erwähnten gesetzlichen Grenzen zu beachten. Den Preis für Zeitungen, Magazine oder auch Zigaretten dürfen zum Beispiel nicht die Händler festlegen, sondern aufgrund einer Preisbindung nur die Hersteller.

Unser Tipp: Nutze Preissuchmaschinen. Wenn die Preise stark schwanken, gibt es tendenziell mehr Ausreißer nach oben und unten. Diese findest Du, indem Du nicht gleich das erste Suchergebnis zu dem gesuchten Produkt auswählst, sondern eben umfangreich vergleichst.

Im Finanztip-Vergleich überzeugten uns die Anbieter Idealo und billiger.de: Die beiden fanden fast alle gesuchten Produkte, spürten gute Preise auf, und in der Regel hatte der jeweilige Händler das entsprechende Produkt auch tatsächlich zum angegebenen Preis im Angebot. Idealo war der einzige Anbieter im Testfeld, bei dem wir alle gesuchten Produkte fanden. Bei billiger.de fanden wir eins nicht. Beide stellten die Produkte sehr übersichtlich dar und leiteten zum Händler weiter. Die Abweichungen vom besten Preis, den wir auf fünf verschiedenen Portalen gefunden hatten, hielten sich sehr im Rahmen – mit im Schnitt drei Prozent (Idealo) beziehungsweise fünf Prozent (billiger.de). In unserem Ratgeber findest Du mehr Tipps über Suchmaschinen zum Preisvergleich.

Das Statistische Bundesamt sammelt ständig Preise für 650 verschiedene Waren und Dienstleistungen. Das Preisschild für diesen Warenkorb, der sogenannte Verbraucherpreisindex, wird monatlich und jährlich veröffentlicht. In der Berechnung haben die einzelnen Waren und Dienstleistungen ein unterschiedliches Gewicht – bemessen an den tatsächlichen Ausgaben einer Stichprobe von rund 80.000 Menschen.

2019 und 2020 lag die monatliche Inflationsrate in Deutschland (die dicke Linie) zunächst meist zwischen 1 und 2 Prozent, in der zweiten Jahreshälfte 2020 sank sie vorübergehend leicht in den negativen Bereich. In dieser Zeit war die deutsche Mehrwertsteuer aufgrund der Corona-Krise sechs Monate lang abgesenkt worden.

Im Mai 2021 erreichte die Inflationsrate 2,5 Prozent. Nach einem weiteren Anstieg überschritt sie im März 2022 die Marke von 7 Prozent. Im Herbst lag die Teuerung schließlich bei 10 Prozent. 2023 ging es dann etwas bergab – mit einem Jahresdurchschnitt von 5,9 Prozent. Nun sind wir wieder bei einer Inflationsrate von voraussichtlich 1,9 Prozent im August 2024 angekommen.

Da die Inflationsrate ein Durchschnittswert ist, können bestimmte Produkte deutlich stärker zulegen. Der starke Inflationsschub 2022 ist vor allem den Energiepreisen geschuldet – also etwa den Gaspreisen oder Heizöl. Lebensmittel und Verkehrskosten sind ebenfalls über längere Zeit stärker gestiegen als andere Warengruppen.

Andere Produkte werden über die Zeit günstiger. In den vergangenen Jahren war das zwischenzeitlich sogar bei Benzin (2012 bis 2020) oder Handy- und Internetverträgen der Fall. Oben im Schaubild erkennst Du auch, wie der Preis für Kleidung in einigen Monaten sank, die zugehörige grüne Linie also im negativen Bereich verlief. Auch viele technische Geräte wurden zu niedrigeren Preisen angeboten – oder mit deutlich mehr Leistung. So etwas versuchen die Statistikerinnen und Statistiker zu berücksichtigen. Schließlich wäre es unsinnig, einen Laptop aus diesem Jahr mit einem Desktop-PC aus den 1980-Jahren zu vergleichen.

Unser Inflationsrechner zeigt Dir, was die Inflation aus einem konkreten Geldbetrag macht.

Stetig steigende Preise wären eine deprimierende Angelegenheit, wenn zugleich Dein Budget für alle Zeit unverändert bleiben würde. Nehmen wir an, dass Du für eine regelmäßige Ausgabe aktuell 100 Euro benötigst und die Inflationsrate 2 Prozent pro Jahr beträgt. Nach zehn Jahren würde dieselbe Ware oder Dienstleistung dann bereits 121,90 Euro kosten.

Oder anders ausgedrückt: Mit 100 Euro in der Tasche hättest Du nach zehn Jahren Inflation nur noch eine Kaufkraft von 82,04 Euro (100 geteilt durch 121,90). Mit unserem Inflationsrechner kannst Du leicht andere Beispiele betrachten.

Zum Ausgleich steigt aber auch Dein Einkommen, wenn sich die Dinge „normal“ entwickeln. Alle paar Jahre oder sogar jährlich gibt es vielleicht eine Gehaltserhöhung – sei es durch einen Tarifvertrag oder durch individuelle Verhandlungen. Oder indem Du in einen besser bezahlten Job wechselst, beziehungsweise als Selbstständige mehr Gewinn schaffst. Auch die gesetzliche Rente oder der Bürgergeld-Satz werden regelmäßig angehoben, weil sie direkt oder indirekt an die Inflation gekoppelt sind.

Ausnahmen und durchaus auch Ungerechtigkeiten bestätigen dabei die Regel. So wie nicht alle Anbieter ihre Preise gleichermaßen anheben können, bekommen auch nicht alle Arbeitnehmerinnen und Arbeitnehmer gleichmäßig planbare Lohnzuwächse. Zumindest im Durchschnitt des ganzen Landes geht die Rechnung aber normalerweise auf. Denn wenn bei den Konsumentinnen und Konsumenten das Geld immer knapper wird, steigen die Preise der Anbieter auch weniger.

Die Europäische Zentralbank (EZB) in Frankfurt gibt nicht nur die Euro-Geldscheine und Münzen heraus, sondern setzt auch den Leitzins fest. Zu diesem Zinssatz können sich die einzelnen Banken Geld bei der Zentralbank leihen – er ist ein wichtiger Hebel der EZB, um ihren Kernauftrag zu erfüllen: Die Zentralbank soll die Preisstabilität in der Eurozone sicherstellen und damit die Kaufkraft des Euro erhalten. Vereinfacht gesagt führt ein höherer Leitzins dazu, dass Banken und damit auch Unternehmen in ihren Handlungen gebremst werden. Denn es wird teurer für sie, Kredite für neue Investitionen aufzunehmen.

So soll die Preisentwicklung gedämpft werden. Umgekehrt ist die Idee hinter niedrigen Leitzinsen: Unternehmen können sich günstiger Geld bei der EZB besorgen und investieren mehr; auch Konsumentinnen und Konsumenten geben ihr Geld lieber aus, als es zu niedrigen Zinsen anzulegen. Das soll die Wirtschaft ankurbeln und damit auch der Inflation einen Schubs nach oben geben.

Als Ziel strebt die EZB eine Teuerung von „mittelfristig 2 Prozent“ an. Viele andere Zentralbanken der Industrieländer haben ein ähnliches Inflationsziel. Die Idee dahinter: Mit einer Inflationsrate auf diesem eher niedrigen Level können Verbraucherinnen und Verbraucher sowie Unternehmen zurechtkommen. Derzeit befinden wir uns in vielen Staaten der Eurozone wieder in diesem gewünschten Bereich.

Sowohl ein Abrutschen in den negativen Bereich, also in eine Deflation, bei der alles im Schnitt immer billiger werden würde, als auch eine sogenannte galoppierende oder Hyperinflation will die EZB vermeiden.

Das Ziel der EZB ist es eine Inflation zu verhindern. Trotzdem liegt das ausgegebene Inflationsziel nicht bei 0, sondern bei 2 Prozent. Das hat verschiedene Gründe. Zum einen möchte die EZB auch keine fallenden Preise, also eine negative Inflationsrate. Denn diese hat ebenfalls schlechte Auswirkungen für die Wirtschaft. In dem das Ziel bei 2 Prozent liegt, hält sie einen gewissen Sicherheitsabstand. Ein weiterer Aspekt ist, dass es für die Wirtschaft auch nicht gut ist, wenn die Inflation langfristig bei 0 Prozent liegt. Denn dann gehen alle davon aus, dass Preise nicht steigen. Dies sorgt dafür, dass Menschen Käufe eher in die Zukunft verschieben. Denn sie gehen davon aus, dass der Preis dann immer noch der gleiche ist. Die Menschen konsumieren somit also weniger. Und das hat dann wiederum schlechte Auswirkungen auf die Wirtschaft.

Bis zum Sommer 2021 hatte die EZB ihr Ziel als „unter, aber nahe 2 Prozent“ definiert. Im September 2022 hob die EZB erstmals seit elf Jahren die Zinsen angehoben. Sie stiegen bis Mitte 2023. Nachdem die Inflation anschließend zurückging, senkte die EZB im Juli 2024 die Zinsen erstmals wieder.

In den vergangenen Krisenjahren war die Sorge vor einer sogenannten Stagflation gewachsen. Das Kunstwort kombiniert die Begriffe Inflation und Stagnation – also eine deutliche Preissteigerung, während die Wirtschaft nicht wächst – also stagniert. Eine solche Stagflation gab es in den 1970er-Jahren in der Bundesrepublik und anderen westlichen Staaten in Folge der damaligen Ölpreisschocks. Diese Kombination scheint 2024 nicht mehr zu drohen. Zwar ist das Wirtschaftswachstum im Euroraum niedrig, die Inflation hat sich aber auch wieder ein ganzes Stück beruhigt.

Hättest Du gerne 5 Prozent Zinsen auf dem Sparbuch? In den Achtzigern war das in der Bundesrepublik üblich. Allerdings lag auch die Inflation seinerzeit höher als heute. 1981 beispielsweise gab das Statistische Bundesamt eine Teuerung von 6,3 Prozent an.

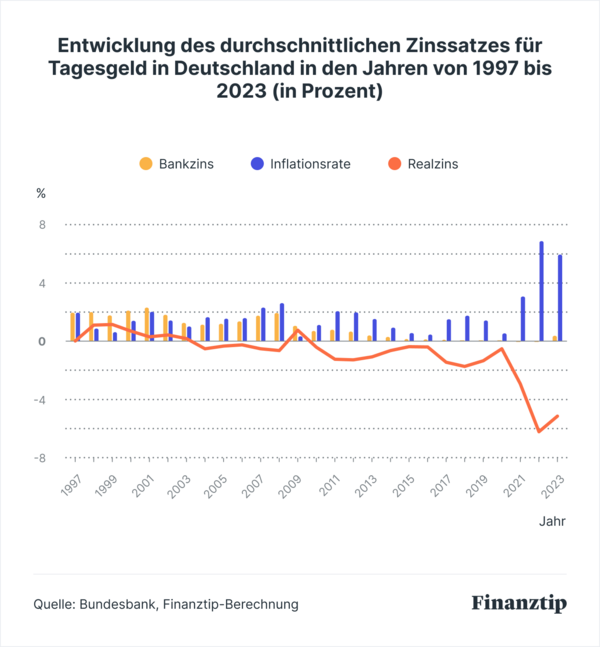

Das führt uns zum wichtigen Unterschied zwischen nominalen und realen Zinsen. Der Nominalzins ist der Zinssatz, mit dem die Banken werben und der Dir für Deine Geldanlage gutgeschrieben wird. Wenn wir uns im Alltag mit Zinsen beschäftigen, dreht es sich meist um den Nominalzins – im Online-Banking, im Preisaushang der Banken sowie an vielen Stellen hier bei Finanztip.

Letztendlich viel bedeutsamer ist aber der Realzins, also die Differenz zur Teuerungsrate. Denn der Realzins zeigt Dir, wie viel Dein angelegtes Geld an Wert gewonnen oder verloren hat. Im Jahr 1981 zum Beispiel war der Realzins minus 1,3 Prozent. Ein Sparbuchguthaben hat im betreffenden Jahr trotz der hohen Zinsen auf dem Papier also real 1,3 Prozent an Wert verloren – weil die Teuerungsrate ebenfalls sehr hoch war. Die niedrigen Zinsen sind also nichts Neues. Seit 2004 waren die Realzinsen für kurzfristig verfügbares Tagesgeld fast durchgehend negativ. Die Tagesgeldzinsen lagen also fast immer unter der Inflationsrate. Dies ist in der Vergangenheit der Normalzustand. 2022 und 2023 lag der Realzins aufgrund der gestiegenen Inflation sogar sehr deutlich unter der Nulllinie. Was Dir gegen diesen Kaufkraft-Verlust hilft, erklären wir im nächsten Abschnitt.

Natürlich ist es sinnvoll, sich nach möglichst hohen Nominalzinsen umzuschauen, weil dann trotz Inflation ein etwas höherer Realzins übrig bleibt. Dazu aber ein wichtiger Rat: Verlass Dich nicht auf irgendwelche Werbeversprechen und Zinsen, die im Marktvergleich ungewöhnlich hoch sind.

Vergleiche die versprochene Rendite mit den Ergebnissen in unseren Rechnern für Tagesgeld oder Festgeld. Wenn Dir irgendwo statt 3 Prozent jährlich 5 oder 7 Prozent in Aussicht gestellt werden, sei misstrauisch. In aller Regel gibt es einen Haken – vielleicht sitzt die Bank in einem wirtschaftsschwachen Land, das im Krisenfall Mühe hätte, den Finanzsektor zu stützen. Vielleicht hat sie gar keine Banklizenz und gehört keinem Einlagensicherungsfonds an. Oder das vermeintlich sichere Festgeld ist in Wirklichkeit ein riskantes Immobiliengeschäft. Zudem sind einige Lockangebote bei Tagesgeldkonten auf wenige Monate begrenzt, danach fällt der Zins deutlich.

Mit risikoarmen Geldanlagen wie Tagesgeld, Festgeld oder deutschen Bundesanleihen wirst Du die Inflation nicht langfristig übertrumpfen können. Umso wichtiger, dass Du Dich mit breit gestreuten, günstigen Aktienfonds vertraut machst – sogenannten ETFs.

Aktien sind Unternehmensbeteiligungen, also Sachwerte. Ihr Wert ist nicht durch einen bestimmten Eurobetrag festgelegt wie etwa Dein Bankguthaben, sondern schwankt je nach Einschätzung der Anleger.

Steigen die Preise stark, klingeln die Kassen der Unternehmen lauter – ein Aktieninvestment ist also ein Stück weit inflationsgeschützt. Zwar wird eine starke Inflation die Unternehmen auch an der Kostenseite treffen, denn sie müssen für Rohstoffe und Mitarbeitende wahrscheinlich mehr ausgeben. Aber mit den ETFs, die Finanztip empfiehlt, verteilst Du dieses Risiko auf Hunderte bis Tausende Einzelfirmen, die weltweit aktiv sind.

Und auch bei einem großen Wirtschaftscrash ist es gut, Aktien in ETF-Form im Depot zu haben. Diese behalten aller Voraussicht nach einen gewissen Wert, wie die Geschichte zeigt: Die Geldentwertungen in Deutschland nach den beiden Weltkriegen haben Besitzerinnen und Besitzer von Bargeld oder Sparkonten heftiger getroffen als Aktionäre.

Auch Gold und Immobilien sind Sachwerte. Ihr Wert ist ebenfalls ein denkbarer Schutz vor Inflation. Wir bei Finanztip sind allerdings vorsichtig: Gold hat keine Wertsteigerung aus sich heraus, es liefert weder Zinsen oder Dividenden noch Mietzahlungen ab. Wir empfehlen es daher allenfalls als stabilisierenden Bestandteil in der Geldanlage. Unsere Empfehlung: Du solltest höchstens 10 Prozent Deiner Anlage in Gold stecken. Denn der Blick in die Vergangenheit zeigt, das Gold langfristig weniger Rendite bringt als Aktien.

Immobilien wiederum stellen ein Klumpenrisiko dar. Meist steckt in einer einzelnen Immobilie so viel Geld, dass es deutlich das Gesamtvermögen schmälert, wenn sie an Wert verliert. Das kann durchaus passieren, denn der Wert einer einzelnen Wohnung oder eines Hauses hängt von den unterschiedlichsten Faktoren ab. Wenn Du nur Aktien einer einzigen Firma im Depot hättest, wäre das auch ein Klumpenrisiko: Du knüpfst Deine Geldanlage an das Schicksal eines Unternehmens. Deshalb unser Tipp mit der breiten Streuung über das Investment in ETFs.

Mittlerweile hat sich die Inflation wieder eingependelt. Allerdings haben die Corona-Pandemie und der Ukraine-Krieg gezeigt, wie schnell sich die Situation ändern kann und eine überdurchschnittlich hohe Inflation entsteht.

Wie genau sich die Inflationsrate in Zukunft entwickelt, lässt sich nicht exakt vorhersagen. Gas und Öl sind deutlich teurer geworden, damit auch Benzin und Diesel. Brot und Nudeln stiegen ebenfalls im Preis.

Mit der richtigen Strategie für Deine Geldanlage kannst Du Dich aber auf unterschiedliche Szenarien vorbereiten. Einige Argumente in Debatten um die künftige Entwicklung der Preise lauten:

Wie Du siehst, widersprechen sich manche dieser Aussagen – es gibt eben unterschiedliche Szenarien, und keiner kann mit Sicherheit sagen, welches langfristig eintreten wird. Es ist am sinnvollsten, wenn Du Dich möglichst breit aufstellst und risikoreichere und risikoärmere Anlagen mischst, also Indexfonds und Festgeld.

Unser Podcast zum Thema

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos