Ausfüllhilfe: Grundsteuer

von der Experten-Redaktion von Finanztip

Mit unserer PDF-Ausfüllhilfe schaffst auch Du die kostenlose Grundsteuererklärung.

36 Millionen Grundstücke müssen in Deutschland nach einer Entscheidung des Bundesverfassungsgerichts neu bewertet werden. Im Zuge dieser Grundsteuerreform müssen Grundstückseigentümer eine Erklärung („Erklärung zur Feststellung des Grundsteuerwerts“) abgeben: im Zeitraum 1. Juli bis 31. Januar 2023. Die Daten dieser Grundsteuererklärung sind dann die Basis für eine ab 2025 gültige Berechnung der neuen Grundsteuer in Deutschland.

Was bringt Dir die Ausfüllhilfe von Finanztip?

Unsere Ausfüllhilfe für die Grundsteuererklärung kannst Du Dir mit einem Klick auf die blaue Schaltfläche „Zur Grundsteuer-Ausfüllhilfe“ herunterladen.

Bist Du bereits Abonnent unseres Newsletters, gibst Du dazu einfach Deine E-Mail-Adresse ein.

Andernfalls musst Du zuerst unseren kostenlosen Newsletter abonnieren. Dazu gibst Du Deine E-Mail-Adresse ein, gehst dann zu Deinem E-Mail-Postfach und bestätigst Deine Anmeldung. Lade danach diese Seite neu, klicke erneut auf „Zur Grundsteuer-Ausfüllhilfe“ und das PDF steht für Dich bereit.

Hier nun die sechs wichtigsten Vorteile unsere Ausfüllanleitung:

- Du sparst bares Geld. Elster ist kostenlos, die Nutzung einer speziellen Software kostet 15 bis 50 Euro, der Gang zum Steuerberater sogar deutlich mehr.

- Die Grundsteuererklärung mit Elster ist nicht so einfach. Unsere Ausfüllhilfe führt Dich deshalb Schritt für Schritt durch die Erklärung, übersetzt das Behördendeutsch in verständliche Sprache und sagt Dir, wo Du was eintragen musst.

- Die Ausfüllhilfe ist gut lesbar und anders als Anleitungen der Behörden nicht unnötig lang. Zwar sind es insgesamt 75 Seiten für alle Bundesländer, für Dich reichen aber im Schnitt zwölf Seiten für Dein Bundesland.

- Kritische Stellen sind mit dem Hinweis „Achtung Stolperstein“ versehen. Hier wird besonders akribisch erklärt, was Du tun musst.

- Zudem erfährst Du, welche Daten für die Grundsteuererklärung in Deinem Bundesland erforderlich sind und wie Du an sie rankommst. Diese Daten brauchst Du übrigens auch, wenn Du nicht mit Elster abgeben willst. In diesem Fall hast Du aber auch schon mal die halbe Miete.

- Unsere Ausfüllanleitung zeigt Dir auch, wie Du an den notwendigen Zugang zu Elster kommst. Den kannst Du dann übrigens auch meist bei Deiner normalen (Einkommen-) Steuererklärung mit einer Software benutzen.

Was ist eine Grundsteuererklärung?

Kernpunkt der Grundsteuerreform ist, dass alle Grundstücksbesitzer im Jahr 2022 eine „Erklärung zur Feststellung des Grundsteuerwerts“ – kurz Feststellungserklärung – abgeben müssen. Im Sprachgebrauch wird dafür oft der Begriff Grundsteuererklärung oder Grundsteuererklärung 2022 verwendet. Das ist aber trotz der Jahreszahl 2022 für die nächsten Jahre die einzige Erklärung, die Du für Dein Grundstück oder Gebäude abgeben musst.

Wichtig: Maßgeblich ist der Besitz am 1. Januar 2022. Auch wenn Du zum Beispiel Dein Grundstück oder Deine Eigentumswohnung am 31. März 2022 verkauft hast, bist Du trotzdem zuständig. In solchen Fällen empfiehlt es sich, das Alt- und Neubesitzer über die Grundsteuererklärung reden.

In den meisten Bundesländern haben Grundstücksbesitzer bereits ein Informationsschreiben vom Finanzamt zur Feststellungserklärung erhalten.

Hamburg wollte erst nach den Sommerferien Erinnerungsschreiben verschicken. Berlin verzichtet komplett auf persönliche Schreiben und will lediglich Hausverwaltungen informieren. Trotzdem musst Du auch als Berliner oder Hamburger die Grundsteuererklärung abgeben, denn es reicht formal eine öffentliche Bekanntmachung. Das gilt auch, wenn Du in einem anderen Bundesland ein Grundstück besitzt und kein Informationsschreiben erhalten hast.

Welche Daten brauchst Du für die Erklärung?

Mit der Grundsteuerreform sind laut Bundesfinanzministerium deutlich weniger Werte für die Berechnung der Grundsteuer nötig. So sollen es bei Wohngrundstücken nur noch maximal fünf Parameter sein. Welche Daten tatsächlich nötig sind, hängt davon ab, in welchem Bundesland sich Dein Grundstück befindet. Bei mehreren Grundstücken in verschiedenen Bundesländern erhöht sich für Dich der Aufwand dadurch.

In allen Bundesländern sind folgende Daten für die Grundsteuererklärung erforderlich:

- Aktenzeichen oder Steuernummer für die Grundsteuer. Das findest Du auf dem letzten Grundsteuerbescheid oder im Informationsschreiben des Finanzamts zur Grundsteuererklärung. Die meisten Bundesländer nutzen das Aktenzeichen, nur in Berlin, Bremen, Hamburg und Schleswig-Holstein kommt die Steuernummer zum Tragen.

- Grundbuchdaten (etwa Adresse, Eigentümer, Gemarkung, Flur, Flurstück-Nummer, Grundstücksfläche). Diese findest Du in Deinem Grundbuchauszug. Falls Du ihn nicht mehr hast, musst Du ihn beim örtlichen Grundbuchamt anfordern, wofür in der Regel eine Gebühr anfällt. Du findest die Daten aber auch oft im Internet auf der Seite Deines Bundeslandes zur Grundsteuer.

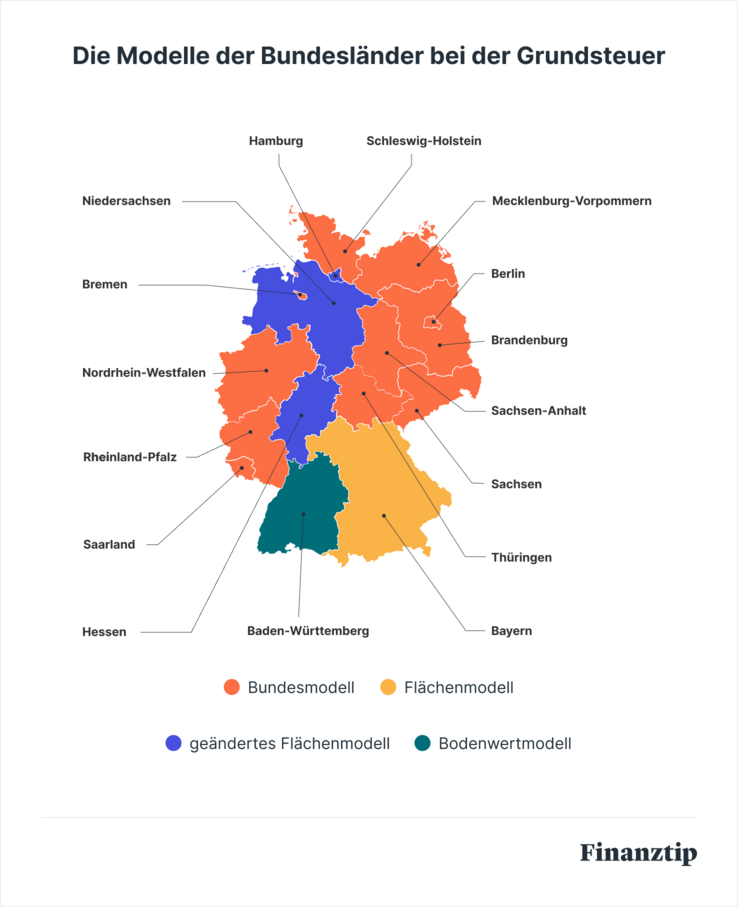

Alle weiteren Daten werden je nach Bundesland gebraucht. Das liegt daran, dass jedes Bundesland eine Öffnungsklausel nutzen darf, um eigene Regeln aufzustellen.

Bundesmodell in der Mehrheit

Elf Bundesländer setzen auf das wertabhängige Modell des Bundes. Das sind Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Saarland, Sachsen, Sachsen-Anhalt, Schleswig-Holstein und Thüringen.

Hier brauchst Du zusätzlich zum Aktenzeichen und den Grundbuchdaten die folgenden Angaben:

- Grundstücksart (zum Beispiel unbebaut, Einfamilienhaus, Zweifamilienhaus, Mietshaus, Eigentumswohnung, Geschäftsgrundstück)

- Bodenrichtwert zum 1. Januar 2022 – Wähle dazu auf dieser Seite Dein Bundesland aus und klicke auf die dazugehörige Internetseite. Dort kannst Du Deinen Bodenrichtwert ermitteln.

- Baujahr

- Wohn-/Nutzfläche

- Zahl der Garagen und Stellplätze

Abweichende Regeln in fünf Bundesländern

In den anderen fünf Ländern (Baden-Württemberg, Bayern, Hamburg, Hessen und Niedersachsen) braucht es neben Aktenzeichen und Grundbuchdaten weniger zusätzliche Daten als im Bundesmodell:

- Baden-Württemberg (Bodenwertmodell): Bodenrichtwert

- Bayern (Flächenmodell): Wohn-/Nutzfläche

Die folgenden drei Bundesländer setzen auf ein geändertes Flächenmodell. Dort sind folgende zusätzliche Angaben – neben Aktenzeichen und Grundbuchdaten – erforderlich:

- Hamburg (Wohnlagenmodell): Wohn-/Nutzfläche

- Hessen (Flächen-Faktor-Modell): Wohn-/Nutzfläche

- Niedersachsen (Flächen-Lage-Modell): Wohn-/Nutzfläche

Was bedeutet Wohn-/Nutzfläche?

In allen Bundesländern mit Ausnahme Baden-Württembergs musst Du in der Grundsteuererklärung bei vorhandenen Gebäuden die Wohn- oder Nutzfläche angeben. Hier kann es schnell zu Fehlern kommen. Das liegt vor allem an dem Begriff Nutzfläche. Das ist nicht etwa eine Fläche, die Du in Deinem Haus nur nutzt, aber nicht bewohnst. Unter Nutzfläche sind stattdessen zum Beispiel Werkstätten oder Verkaufsräume zu verstehen.

Zu Deiner Wohnfläche gehören nicht: Keller, Heizungsräume, Dachboden, Waschküche, Treppen ab drei Stufen, Garage im Haus und Flächen, die weniger als einen Meter hoch sind.

Balkone, Terrassen, Loggien zählen in der Regel nur zu einem Viertel, Flächen mit einer Höhe zwischen ein und zwei Meter zur Hälfte.

Wenn Du keine Unterlagen mehr über die Fläche Deines Hauses oder Deiner Eigentumswohnung hast, musst Du selbst nachmessen.

Wesentlich detailliertere Informationen zu den benötigten Daten für die Grundsteuererklärung findest Du in unserer Ausfüllhilfe. Es lohnt sich also auch diese herunterzuladen, wenn Du nicht mit Elster abgeben willst. Denn die Daten brauchst Du auch für alle anderen Wege der Abgabe.

Grundsteuererklärung: Ausfüllhilfe für Elster

Die einzelnen Regelungen aller Bundesländer werden berücksichtigt

So schaffst auch Du die kostenlose Grundsteuererklärung mit Elster

Wie machst Du die Grundsteuererklärung?

Wer am Stichtag 1. Januar 2022 ein Grundstück mit oder ohne Immobilie besaß, ist verpflichtet, im Zeitraum vom 1. Juli bis zum 31. Januar 2023 eine Grundsteuererklärung abzugeben. Der Gesetzgeber sieht vor, dass diese „Erklärung zur Feststellung des Grundsteuerwerts“ vollelektronisch über das Elster-System erfolgen muss. Es gibt aber Ausnahmen.

Generell solltest Du am besten zuerst die Daten für die Grundsteuererklärung (siehe Abschnitt 3, wesentlich ausführlicher in der Ausfüllhilfe) zusammengetragen haben. Achtung: Zuständig ist das sogenannte Lagefinanzamt. Also das Finanzamt, das für das jeweilige Grundstück zuständig ist. Wo Du wohnst, spielt für die Grundsteuererklärung keine Rolle.

Grundsteuererklärung mit Elster

Die Grundlage für die Abgabe direkt über das Elster-Portal ist eine vorherige Registrierung und vor allem eine Authentifizierung. Das Programm muss sicher wissen, dass es wirklich Du bist, der die Feststellungserklärung abgibt. Deshalb kann das Ganze bis zu zwei Wochen dauern, da Du auch per Post einen Brief mit Daten für die benötigte Zertifikatsdatei erhältst.

Die Formulare für die Grundsteuererklärung sind seit 1. Juli 2022 online verfügbar. Nachdem das Elster-System dem großen Ansturm anfangs nicht gewachsen war, läuft es mittlerweile stabil. In der Regel musst Du den Hauptvordruck und die Anlage Grundstück ausfüllen. Es gibt dabei einige Stolpersteine. Zum Beispiel erwartet Dich an drei Stellen ein Zähler und ein Nenner, jeweils in anderer Bedeutung. In unserer Ausfüllhilfe ist dieser Stolperstein wie alle anderen aber ausführlich beschrieben. Hast Du alles ausgefüllt, sendest du Deine Grundsteuererklärung online ans Finanzamt. Diese Abgabe ist kostenlos.

Grundsteuererklärung: Ausfüllhilfe für Elster

Mit unserer Ausfüllhilfe schaffst auch Du die kostenlose Grundsteuererklärung.

Grundsteuererklärung ohne Elster

Nicht jeder kann sich mit Elster anfreunden. Zwar klingt es von offizieller Stelle oft so, als gäbe es keine andere Möglichkeit. Doch die Feststellungserklärung zur Grundsteuer kannst Du auch ohne Elster machen. Dafür stehen Dir im wesentlichen drei Wege offen.

- Für die folgenden elf Bundesländer steht die vereinfachte „Grundsteuererklärung für Privateigentum“ zur Verfügung: Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Saarland, Sachsen, Sachsen-Anhalt, Schleswig-Holstein und Thüringen. Dieses ebenfalls kostenlose und im Vergleich zu Elster einfachere Angebot richtet sich ausschließlich an Privatpersonen mit Wohnsitz in Deutschland, die ein Ein- oder Zweifamilienhaus, eine Eigentumswohnung oder ein unbebautes Grundstück haben. Es gibt zudem weitere Einschränkungen. Prüfe deshalb unbedingt zuerst, ob Du die Grundsteuererklärung für Privateigentum tatsächlich nutzen kannst. Klicke dazu auf diesen Link und beantworte die gestellten Fragen wahrheitsgemäß.

- Mehrere Anbieter von klassischer Einkommensteuersoftware haben Programme für die Grundsteuererklärung auf den Markt gebracht. Dazu gehören auch Hersteller von uns empfohlener Software für die Einkommensteuer. Das sind WISO Grundsteuer, die GrundSteuerErklärung von Wolters Kluwer und die Grundsteuererklärung von Smartsteuer. Taxfix setzt auf eine Kooperation mit dem Anbieter LAMA. Diese Software wurde von der Kanzlei Gansel herausgebracht, die wir zum Beispiel für den Widerruf eines Baukredits empfehlen. Mit diesen Programmen soll das Ausfüllen einfacher sein als bei Elster, kostenlos sind sie aber nicht. Die Preise beginnen bei 14,95 Euro.

Abgabe der Grundsteuererklärung auf Papier: Das darfst Du eigentlich nur in absoluten Ausnahmefällen, etwa wenn Du keinen Computer oder Internetanschluss hast. Dazu musst Du einen Härtefallantrag stellen und begründen, warum es Dir absolut nicht möglich ist, die Erklärung online abzugeben. Ruf am besten zuerst im Finanzamt an und versuche, es telefonisch zu klären. Der schriftliche Weg steht Dir dann immer noch offen.

Mittlerweile (Stand Ende Juli 2022) sind die meisten Bundesländer von dieser rigiden Praxis abgerückt und ermöglichen die Abgabe in Papierform. Meist reicht es, sich die Formulare zum Ausfüllen vom Finanzamt abzuholen oder zuschicken zu lassen und diese dann ausgefüllt und unterschrieben zurückzuschicken. Ohne Computer, ohne Elster!

Zudem bieten mehrere Bundesländer an, dass Du für die Grundsteuererklärung die Formulare herunterladen kannst, um sie dann am Computer auszufüllen. Dann musst Du sie nur noch ausdrucken, unterschreiben und ans Finanzamt schicken. Informiere Dich dazu auf der jeweiligen Seite des betreffenden Bundeslandes zur Grundsteuer. Rufe am besten beim Finanzamt an und erkundige dich sicherheitshalber, wie es bei Dir abläuft.

Hilfe bei der Grundsteuererklärung

Wenn Du die Feststellungserklärung nicht selbst machen willst oder kannst, gibt es mehrere Möglichkeiten:

- Du beauftragst einen Steuerberater damit, musst aber auch für dessen Arbeit bezahlen. Was die Grundsteuererklärung beim Steuerberater kostet, ist höchst verschieden. Kläre den Preis deshalb immer vorab. Mindestens dreistellig dürfte der Eurobetrag aber immer sein.

- Besitzer eines Mietshauses können auch ihre Grundstücks- und Hausverwaltung um Hilfe bitten. Diese muss das aber nicht tun.

- Natürlich darfst Du Dir auch von einem nahen Angehörigen helfen lassen. Wenn dieser bereits eine Elster-Registrierung hat, ist auch die Abgabe über dessen Elster-Nutzerkonto zulässig.

- Keine Hilfe anbieten dürfen hingegen Lohnsteuerhilfevereine.

- Inzwischen haben auch die Behörden erkannt, dass viele Steuerzahler Probleme mit der Grundsteuererklärung haben. Außer allgemeinen Informationen und Hotline-Nummern bieten deshalb viele Bundesländer meist recht lange Anleitungen für spezielle Fälle an. Um diese zu finden, gibst Du bei Google die Wörter Anleitung, Grundsteuererklärung und Dein Bundesland ein. Mit unserer Ausfüllhilfe kommst Du aber in der Regel schneller zum Ziel.

Warum gibt es die Grundsteuerreform 2022?

Die Grundsteuer wurde in Deutschland seit Jahrzehnten nach völlig veralteten Werten berechnet. Diese sogenannten Einheitswerte wurden in Westdeutschland letztmals 1964 festgesetzt. In Ostdeutschland wurde nach der Wiedervereinigung sogar auf die Werte aus dem Jahr 1935 zurückgegriffen. Dabei schreibt das Bewertungsgesetz eine Aktualisierung im Sechs-Jahres-Turnus vor. Deshalb spiegeln die Einheitswerte vieler Immobilien die Wertentwicklung der vergangenen Jahrzehnte in keiner Weise wider. Das führte dazu, dass viele Eigentümer übermäßig stark belastet wurden, während andere, gemessen am aktuellen Wert, viel zu wenig Steuer zahlten. So konnten für vergleichbare Immobilien in benachbarter Lage sehr große Unterschiede bei der Grundsteuer entstehen.

Es brauchte allerdings viele Jahre, bis sich das Bundesverfassungsgericht dieser Problematik annahm. Und am 10. April 2018 entschied: Die Vorschriften zur Einheitsbewertung sind mindestens seit 2002 verfassungswidrig (BVerfG, Az. 1 BvL 11/14, 1 BvL 12/14, 1 BvL 1/15, BvR 639/11, 1 BvR 889/12).

Die obersten Richter verlangten in ihrer Entscheidung auch eine Neuberechnung bis spätestens 2025 und anschließend eine regelmäßige Neuberechnung. Am 26. November 2019 reagierte der Bund auf die Entscheidung mit dem Grundsteuerreformgesetz. Das soll dank einer wertabhängigen Bemessungsgrundlage ab 2025 für mehr Gerechtigkeit bei der Grundsteuer sorgen. Die lange Frist ist mit dem enormen Aufwand für 36 Millionen Grundstücke zu begründen. Bis Ende 2024 bleibt deshalb alles beim Alten. Es sei denn, Deine Kommune erhöht den Hebesatz für die Grundsteuer, um schnell noch vor 2025 mehr Steuern einzunehmen. Denn der Hebesatz ist letzlich nur ein Faktor, um die Höhe der Grundsteuer festzulegen.

Warum überhaupt eine Grundsteuererklärung?

Prinzipiell lässt sich sagen, dass die Grundsteuererklärung notwendig ist, weil es das Gesetz so vorsieht. Allerdings ist auch klar, dass die für die Feststellungserklärung benötigten Daten den Behörden zumeist schon vorliegen. Warum also dann die Verpflichtung für Grundstücksbesitzer, die Erklärung im Zeitraum vom 1. Juli bis zum 31. Januar 2023 abzugeben? Und das in der Regel auch noch vollelektronisch über das Elster-System.

Den Grund dafür liefert das Bundesfinanzministerium auf seiner FAQ-Seite: „Zum ersten Hauptfeststellungsstichtag der neuen Grundsteuerwerte (1. Januar 2022) konnte noch kein vollständig digitalisiertes Verwaltungsverfahren angeboten werden. Viele der für die Neubewertung des Grundbesitzes erforderlichen Daten liegen der Finanzverwaltung nicht in elektronisch verwertbarer Form vor, sodass diese mit Hilfe einer elektronischen Steuererklärung bei den Eigentümer*innen des Grundbesitzes erhoben werden müssen.“

Kurz zusammengefasst: Du musst als Eigentümer die Daten für die Finanzverwaltung zusammentragen und im besten Fall (für das Finanzamt) die Grundsteuererklärung auch noch elektronisch übermitteln. Weil die Behörden die Digitalisierung verschlafen haben.