Zinseszins Wie Mini-Zinsen Lücken in die Vermögensplanung reißen

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

Seit mehreren Jahren klagen Sparer und Anleger über niedrige Zinsen. Eine Trendwende blieb aus. Stattdessen fielen die Zinsen noch weiter. Dennoch setzt die Mehrheit der Deutschen weiterhin vorwiegend auf sichere Bankeinlagen wie Tages- und Festgeld. Das zeigen verschiedene Untersuchungen und die Statistik der Bundesbank.

Welche Folgen die Mini-Zinsen langfristig für den Vermögensaufbau und die Geldanlage haben, illustriert ein einfaches Beispiel: Bei einem Zinssatz von 0,1 Prozent, den derzeit manche Banken noch für Tagesgeld bezahlen, dauert es rund 700 Jahre, bis sich der angelegte Betrag verdoppelt hat. Beträgt der Zins dagegen 4 Prozent, werden aus 10.000 Euro schon nach 18 Jahren 20.000 Euro.

Die unterschiedliche Spardauer, um dasselbe Ziel zu erreichen, resultiert aus der Höhe des Zinses und dem Zinseszinseffekt. Den Begriff hat zwar fast jeder schon mal gehört. Aber die meisten waren nach der Schulzeit froh, dass sie sich mit solchen Themen nicht mehr befassen mussten. Eine einfache Zinseszinsrechnung verdeutlicht aber, welche Lücken ein niedriger Zins in die Vermögensplanung reißen kann.

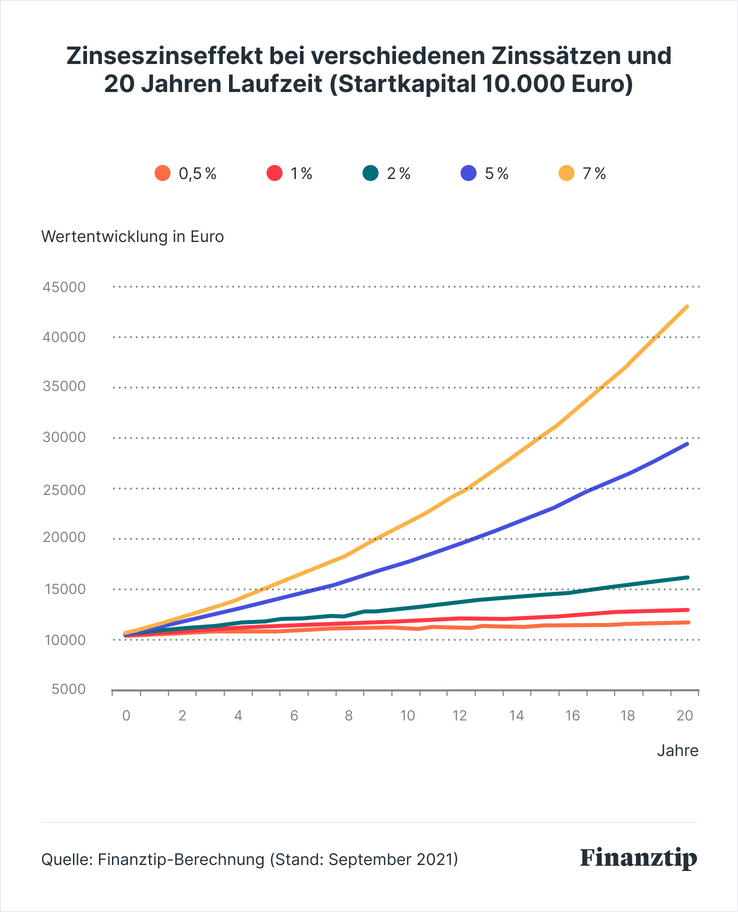

Eine Zinseszins-Rechnung geht davon aus, dass die jährlichen Zinserträge immer wieder zusammen mit dem Startkapital zum selben Zinssatz angelegt werden. Auf diese Weise wächst das Vermögen über die Zeit an. Doch bei Zinssätzen zwischen 0,5 und 2 Prozent passiert selbst über zwei Jahrzehnte nur wenig, wie Du in der Abbildung unten erkennen kannst. Mit einem Startkapital von 10.000 Euro kommst Du selbst bei einem Zinssatz von 1 Prozent gerade mal auf einen Endbetrag von rund 12.200 Euro – und das nach 20 Jahren. Der Zinseszinseffekt, der dem angesammelten Kapital normalerweise zum Ende der Spardauer noch einmal einen kräftigen Schub gibt, macht sich bei niedriger Verzinsung kaum bemerkbar. Das Ergebnis fällt noch schlechter aus, falls Abgeltungssteuer und Kirchensteuer abgezogen werden.

Die Inflation ist ebenfalls nicht berücksichtigt. Die Europäische Zentralbank strebt einen jährlichen Anstieg der Konsumentenpreise von knapp unter 2 Prozent an. Diese Teuerungsrate hat sie als Preisstabilität definiert. Im Oktober 2019 lag die Inflation in Deutschland mit rund 1,1 Prozent deutlich darunter. Selbst wenn das für lange Zeit so bliebe, könnten Sparer bei einem Zinssatz von 1 Prozent bestenfalls ihre Kaufkraft erhalten. Der reale Vermögenszuwachs nach Abzug von Steuern und Teuerung läge im Bereich der Null-Prozent-Marke.

Bei einer höheren Verzinsung sieht die Rechnung dagegen anders aus. Wie die Abbildung zeigt, steigt der Wert des Vermögens bei Zinssätzen von 5 oder 7 Prozent in den letzten Jahren der Sparperiode steiler an. Ursache ist der Zinseszinseffekt, der erst bei höheren Renditen eine nennenswerte Wirkung entfaltet. Das Endvermögen würde sich bei 5 Prozent Zinsen auf gut 26.500 Euro nach 20 Jahren summieren – mehr als doppelt so viel im Vergleich zu einem Zinsniveau von nur 1 Prozent.

Bei 1 Prozent Zinsen beträgt der Ertrag lediglich 2.200 Euro, bei 5 Prozent sind es 16.500 Euro. Eine Verfünffachung des Zinses führt zu einem siebeneinhalbmal höheren Zinsertrag. Dieser überproportionale Anstieg ist auf den Zinseszinseffekt zurückzuführen. Er ist umso stärker, je länger die Anlagedauer und je höher der Zins ist.

Das Rechenbeispiel zeigt, wie stark nur wenige Prozentpunkte mehr Rendite längerfristig auf das Endvermögen wirken. Natürlich stellt sich die Frage, wie sich eine jährliche Rendite von 5 Prozent oder mehr angesichts historisch niedriger Zinsen erwirtschaften lässt. Die Antwort wird manchen Menschen nicht gefallen: Ohne Aktien geht es nicht.

Doch wie viel Aktien braucht ein Sparer, um eine realistische Chance auf eine Wertentwicklung von durchschnittlich 5 Prozent pro Jahr zu haben? Exakt lässt sich diese Frage nicht beantworten, weil niemand die künftige Höhe der Zinsen und die Kursentwicklung am Aktienmarkt kennt. Anleger können nur mit möglichst realistischen Annahmen auf Basis historischer Daten kalkulieren, um ein Gefühl dafür zu bekommen, welche Dosis Aktien in etwa ausreichend ist:

Ein Indexfonds, der die Wertentwicklung des Weltaktienindex MSCI World abbildet, hat in den vergangenen 44 Jahren auf Eurobasis im Schnitt 7,4 Prozent Rendite pro Jahr abgeworfen. Angenommen, dieser Durchschnitt wird auch in Zukunft erzielt, während die Zinsen für eine Mischung aus Tages- und Festgeld 2 Prozent pro Jahr einbringen. Dann müsste ein Anleger 55 Prozent seines Kapitals in den MSCI-World-Index investieren und 45 Prozent in sicherere Bankeinlagen, um langfristig 5 Prozent Rendite pro Jahr zu erzielen.

Anleger, die in der Vergangenheit auf den Weltaktienindex setzten und die Fondsanteile 15 Jahre lang behielten, machten keinen Verlust – unabhängig davon, wann sie in den zurückliegenden vier Jahrzehnten in den Markt eingestiegen waren.

Wer Aktien dennoch zu riskant findet, aber ein bestimmtes Anlageziel zu einem festgelegten Zeitpunkt erreichen will, dem bleibt nichts anderes übrig, als mehr Geld zu Seite zu legen. Das illustriert eine weitere Rechnung: Ein Anleger, der in 20 Jahren 100.000 Euro zu Verfügung haben möchte, muss dafür heute rund 67.300 Euro anlegen, falls der Zinssatz 2 Prozent beträgt. Bei einem Zinsniveau von 5 Prozent muss er lediglich knapp 37.700 Euro investieren.

Fazit: Die niedrigen Zinsen reißen eine Lücke in die Vermögensplanung von Sparern und Anlegern. Betroffen sind alle, die auf Bankeinlagen und Produkte setzen, die vor allem festverzinsliche Anleihen enthalten. Dazu zählen beispielsweise Kapitallebensversicherungen, private Rentenversicherungen sowie Renten- und Mischfonds. Um die Lücke zu schließen, gibt es zwei Möglichkeiten: Entweder Du sparst mehr oder Du nimmst auch riskantere Wertpapiere mit in Dein Portfolio auf.

Der Finanztip-Festgeldrechner basiert auf Festgeld-Daten von über 100 Banken, die der Dienstleister Financeads GmbH & Co. KG, Nürnberg (Datenschutzhinweise) zur Verfügung stellt. Diese haben wir mit unseren Parametern so gefiltert, dass Du ein verbraucherfreundliches Ergebnis nach Finanztip-Kriterien bekommst. Empfohlene Banken müssen der gesetzlichen Einlagensicherung in einem wirtschaftlich starken europäischen Land angehören und seit mindestens zwei Jahren Einlagenprodukte wie Tages- und/oder Festgeldkonten für Kunden in Deutschland anbieten. Die Auswahl der Festgeldangebote erhebt keinen Anspruch auf einen vollständigen Marktüberblick. Wir übernehmen keine Gewähr für die Richtigkeit und Aktualität der hier bereitgestellten Informationen. Für Schäden aus fehlerhaften Daten oder durch die Nutzung des Rechners übernehmen wir keine Haftung.

* Was der Stern bedeutet:

Finanztip gehört zu 100 Prozent der gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, ihre Finanzen selber zu machen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links aber anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Ob und in welcher Höhe uns ein Anbieter vergütet, hat keinerlei Einfluss auf unsere Empfehlungen. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos