Auto Leasing So fährst Du günstig das neueste Auto

Finanztip-Experte für Kredit

Das Wichtigste in Kürze

Beim Autoleasing nutzt Du ein Auto für eine festgelegte Zeit. Anschließend gibst Du es wieder zurück.

Du fährst immer ein aktuelles Auto und profitierst von einer niedrigen Rate.

Ein Jahreswagen hat beim Leasing das beste Preis-Leistungsverhältnis.

So gehst Du vor

Inhalt

Immer das aktuelle Automodell mit neuester Technologie fahren: Leasing macht’s möglich. Bei Geschäftsleuten hat sich das Autoleasing längst als Alternative zum Kauf etabliert. Doch auch im privaten Bereich ist Leasing eine Möglichkeit, einen Neuwagen zu fahren, ohne gleich den gesamten Kaufpreis auf den Tisch legen zu müssen. Ob sich Autoleasing für Dich lohnt und was Du dabei beachten solltest, zeigen wir Dir in unserem Ratgeber.

Der Begriff Leasing kommt von „to lease“ (Englisch = mieten, pachten). Statt das Auto zu kaufen, nutzt Du es nur für einen bestimmten Zeitraum. Dazu schließt Du mit einem Autohersteller, einer Bank oder einem anderen Leasinggeber einen Leasingvertrag ab. Mit dem Vertrag einigt Ihr Euch, dass Du das Auto für einen festgelegten Zeitraum fährst, meist zwischen 12 und 48 Monaten. Im Gegenzug zahlst Du dem Leasinggeber eine monatliche Leasingrate. Die Leasingrate ist eine Art Miete dafür, dass Du das Auto nutzen darfst.

Anders als bei einem Autokauf wirst Du kein Eigentümer des Autos. Eigentümer ist und bleibt der Leasinggeber. Am Ende der Vertragslaufzeit musst Du das Auto wieder an den Leasinggeber zurückgeben. Du bist aber Halter des Fahrzeugs und musst Dich daher um alle Kosten für Versicherung, Kfz-Steuer und Reparaturen kümmern.

Einen Leasingvertrag kannst Du bei einem herstellerabhängigen Autohaus oder bei einem Drittanbieter abschließen.

Herstellerleasing - Beim Herstellerleasing bekommst Du das Auto direkt vom Hersteller. Die Abwicklung läuft in der Regel über ein Autohaus, das mit dem Hersteller zusammenarbeitet. Wenn Du ein Auto konfigurieren möchtest, hast Du hier die größte Auswahl.

Herstellerunabhängiges Leasing - Du kannst das Fahrzeug aber auch über einen Leasinggeber bekommen, der an keinen bestimmten Hersteller gebunden ist. Der Leasinggeber kauft das Auto erst bei dem Hersteller und überlässt es Dir dann auf Basis eines Leasingvertrags. Es gibt einige Online-Anbieter in diesem Bereich.

Grundsätzlich gibt es zwei verschiedene Leasingarten, nach denen sich die Leasingrate bestimmt: Das Kilometerleasing und das Restwertleasing. Beim Restwertleasing zahlst Du meist eine niedrigere Rate. Dennoch solltest Du Dich in jedem Fall für das Kilometerleasing entscheiden. Das Restwertleasing kann bei Rückgabe des Autos viele Kosten nach sich ziehen.

Kilometerleasing - Das Kilometerleasing ist die gängigste Leasingart. Zu Beginn des Vertrags musst Du eine Kilometerzahl angeben, die Du pro Jahr fahren möchtest. Mit der Anzahl der Kilometer erhöht sich auch der Verschleiß am Auto. Daher fällt auch Deine monatliche Leasingrate höher aus, je mehr Kilometer Du zurücklegen möchtest. Solltest Du bei der Rückgabe mehr Kilometer gefahren sein als vereinbart, musst Du die Mehrkilometer zahlen. Bist Du hingegen weniger gefahren als vereinbart, bekommst Du Geld zurück.

Tipp: Planst Du mal eine längere Strecke für den Urlaub, solltest Du eher auf einen Mietwagen umsteigen, um die Kilometer bei Deinem Auto zu schonen.

Restwertleasing - Lass Dich von den günstigen Raten beim Restwertleasing nicht täuschen: Die Kosten kommen bei der Rückgabe auf Dich zu. Bei Vertragsbeginn schätzt der Leasinggeber, wie viel das Auto am Ende der Leasingzeit wert ist (Restwert). Aus der Differenz zwischen Neupreis und Restwert errechnen sich Deine monatlichen Raten.

Sollte der Restwert später niedriger sein als vereinbart, musst Du für den zusätzlichen Wertverlust zahlen. Ob der Restwert später tatsächlich niedriger ist als vereinbart, darauf hast Du nicht immer Einfluss. Änderungen der Marktlage können den Restwert stark mindern. Seien es neue Umweltbestimmungen oder ein schlechtes Image des Herstellers – das alles kann den Restwert des Fahrzeugs senken. Und wenn Du insgesamt mehr Kilometer gefahren bist als kalkuliert, mindert das zusätzlich den Wert Deines Fahrzeugs.

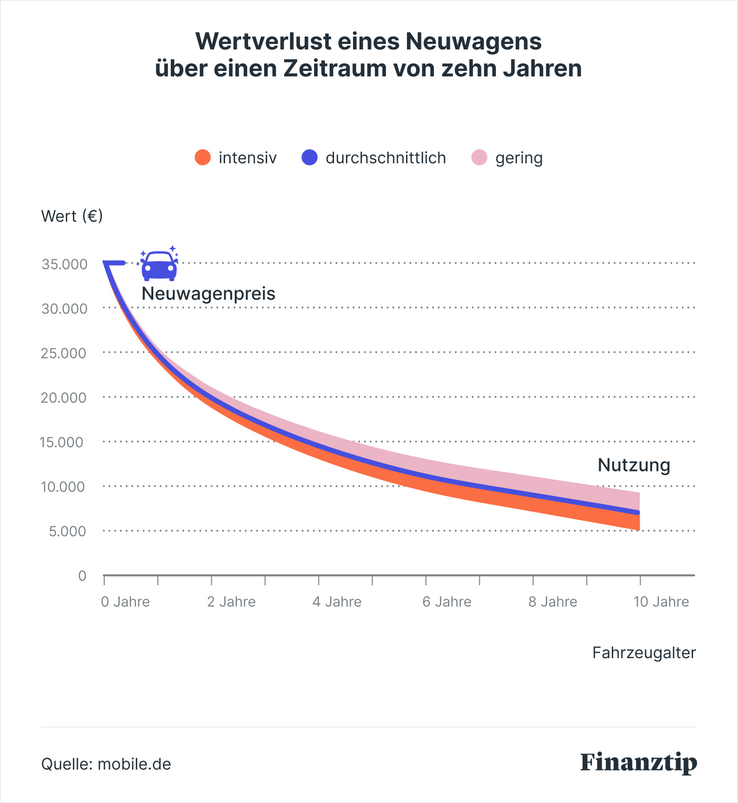

Du hast die Wahl, ob Du ein Auto konfigurieren möchtest oder einen schon bestehenden Neuwagen oder einen Gebrauchtwagen least. Das beste Preis-Leistungsverhältnis hast Du beim Jahreswagen. Das ist ein Auto, das vor weniger als zwölf Monaten erstmals zugelassen wurde. Innerhalb des ersten Jahres hat ein Auto den höchsten Wertverlust, daher bekommst Du einen günstigeren Preis als bei einem Neuwagen und erhältst trotzdem ein neuwertiges Auto.

In der Grafik siehst Du den Wertverlust eines Neuwagens ab dem Zeitpunkt des Kaufes. Dort ist gut zu erkennen, dass der Wertverlust im ersten Jahr am höchsten ist ‒ etwa ein Viertel des Neupreises wurde eingebüßt. Danach ist der Verlauf etwas abgeschwächt, doch ein Neuwagen verliert nach drei Jahren weitere 25 Prozent an Wert. Der Listenpreis liegt jetzt nur noch bei 50 Prozent. Ab dem vierten Jahr ist der Wertverlust deutlich geringer – dieser beträgt nur noch 5 bis 6 Prozent pro Jahr. Der Restwert hängt dann vor allem davon ab, wie Du das Auto nutzt und Instand hältst. Bei konstant guter Pflege sollte der Restwert relativ stabil bleiben.

Prüfe den Leasingvertrag, bevor Du unterschreibst. Im Folgenden findest Du die wichtigsten Punkte, auf die Du unbedingt achten solltest:

Fahrzeug und Lieferung - Wenn Du ein ganz bestimmtes Auto konfiguriert und bestellt hast, solltest Du unbedingt prüfen, ob das Modell und alle Sonderwünsche im Vertrag hinterlegt wurden.

Laufzeit und Leasingrate - Überprüfe die vereinbarte Laufzeit und Leasingrate. Vergewissere Dich, dass die Höhe der monatlichen Leasingrate mit dem Gesamtbetrag übereinstimmt.

Kilometerkosten - Beim Kilometerleasing musst Du bei der Rückgabe für zu viel gefahrene Kilometer zahlen. Achte darauf, dass auch Minderkilometer abgerechnet werden. Nur dann bekommst Du Geld zurück, wenn Du weniger als vereinbart gefahren bist. Die Kosten für Mehr- und Minderkilometer sollten gleich hoch sein. Der Leasinggeber sollte zudem eine Toleranz von 2.500 Kilometern zulassen. Das heißt: Über- oder unterschreitest Du die vereinbarte Kilometerzahl um 2.500 Kilometer, dann musst Du weder etwas nachzahlen, noch bekommst Du eine Erstattung ausgezahlt.

Widerrufsrecht - Beim Kilometerleasing hast Du kein gesetzliches Widerrufsrecht. Ein seriöser Leasinggeber wird Dir aber freiwillig ein 14-tägiges Widerrufsrecht einräumen.

Garantie - Im besten Fall stimmt die Garantiezeit mit der Laufzeit Deines Vertrags überein. Dann musst Du innerhalb der Laufzeit keine großen Reparaturen einplanen. Im Normalfall geben Anbieter eine Garantie von zwei bis fünf Jahren.

Rückgabebedingungen - Größter Streitpunkt beim Leasing sind Schäden bei der Rückgabe. Verlange von dem Leasinggeber einen Schadenkatalog. Dort findest Du genaue Angaben dazu, in welchem Zustand das Auto zurückgegeben werden muss und welche Mängel der Anbieter bei Rückgabe akzeptiert. Ein Beispiel für einen Schadenkatalog gibt es bei Volkswagen.

Kfz-Gutachten bei Rückgabe - Achte im Vertrag darauf, dass bei Rückgabe ein unabhängiger Sachverständiger beauftragt wird, der das Fahrzeug auf Schäden hin kontrolliert. Die Kosten dafür darf der Leasinggeber höchstens zur Hälfte auf Dich abwälzen.

Neben der Leasingrate musst Du beim Autoleasing auch noch weitere Kosten einkalkulieren. Du bist Halter des Fahrzeugs, auf Dich ist das Auto zugelassen, daher bist Du auch für alle Kosten rund um Dein Auto verantwortlich. Mit welchen Du beim Leasing rechnen musst, erklären wir Dir im Folgenden:

Leasingrate - Für Die Nutzung des Fahrzeugs musst Du, wie bereits beschrieben, eine monatliche Leasingrate zahlen. Wie hoch diese ist, hängt von verschiedenen Faktoren ab: In erster Linie bestimmt sich die Leasingrate nach dem Fahrzeugmodell, der vereinbarten Laufzeit und Deiner jährlichen Fahrleistung. Je teurer das Modell, je kürzer die Laufzeit und je mehr Du fährst, desto höher ist die monatliche Rate. Umgekehrt ist die Leasingrate niedriger, wenn Du wenig fährst und wenn Du Dich für ein günstigeres Modell und eine längere Laufzeit entscheidest.

Sparen kannst Du bei der Leasingrate, wenn Du einen Jahreswagen least. Neuwagen verlieren gerade im ersten Jahr sehr schnell an Wert. Damit wird auch die Leasingrate günstiger. Für Dich unterscheidet sich ein Jahreswagen aber kaum von einem Neuwagen, nach einem Jahr ist ein Fahrzeug in der Regel noch neuwertig.

Kosten für Überführung - Wenn das Auto erst hergestellt werden muss, fallen Kosten dafür an, dass das Auto nach der Herstellung bis zu Deinem Wohnort transportiert wird. Das können mehrere Hundert Euro sein. Das Geld sparst Du Dir bei einem Jahreswagen.

Inspektionskosten - Du musst das Fahrzeug regelmäßig für eine Inspektion in eine Werkstatt fahren. Zu einer Inspektion gehören unter anderem die Wartung der Bremsen, die Überprüfung des Motors und ein Ölwechsel. Der Hersteller bestimmt die Werkstatt und legt Intervalle für die Inspektion fest, an die Du Dich halten musst. Hierfür können jährlich mehrere Hundert Euro anfallen.

Tüv-Kosten - Die erste Haupt- und Abgasuntersuchung (Tüv) fällt bei einem Neuwagen nach 36 Monaten an. Hier kannst Du mit Kosten von rund 140 Euro rechnen.

Kfz-Steuer - Einmal im Jahr fällt die Kfz-Steuer an. Für ihre Berechnung ist die Fahrzeugart, der Antrieb, Hubraum und CO2-Ausstoß maßgebend. Elektrische Autos sind hingegen von der Kfz-Steuer befreit. Berechne Deine Kfz-Steuer ganz einfach mit dem Kfz-Steuer-Rechner des Bundesfinanzministeriums.

Versicherungen - Du bist zwar nicht Eigentümer, aber Halter des Fahrzeugs. Das bedeutet, Du musst Dich eigenständig um eine Kfz-Versicherung und Vollkasko-Versicherung kümmern.

Für den Fall eines Totalschadens oder Autodiebstahls solltest Du zusätzlich zur Vollkasko-Versicherung eine GAP-Deckung vereinbaren. Wird Dein Fahrzeug bei einem Unfall so stark beschädigt, dass sich eine Reparatur nicht mehr lohnt, handelt es sich um einen Totalschaden. Die Vollkasko zahlt Dir aber nur den Betrag, den Du benötigst, um Dir ein gleichwertiges Fahrzeug zu kaufen (Wiederbeschaffungswert). Der Wiederbeschaffungswert kann aber niedriger sein als der Betrag, den Du noch insgesamt an den Leasinggeber zahlen musst. Diese Lücke schließt die GAP-Deckung.

Wir haben im Sommer 2023 Rechtsschutztarife mit den Bausteinen Privat, Beruf und Verkehr untersucht. Unsere Empfehlungen aus diesem Test sind:

WGV PBV Optimal

Huk-Coburg PBV Plus

Reparaturen - Die Vollkasko-Versicherung zahlt alle Schäden an Deinem Auto. Allerdings lohnt es sich oft nicht, den Schaden über die Versicherung abzuwickeln. Zum einen musst Du eine Selbstbeteiligung zahlen und zum anderen wirst Du in der Schadenfreiheitsklasse heruntergestuft. Wenn das Auto einen Fehler hat, von dem Du nichts wusstest, kannst Du Dich sofort an den Fahrzeughändler wenden. In den ersten zwei Jahren ist der Händler verpflichtet, den Mangel auf eigene Kosten zu beseitigen (sogenannte Gewährleistung). Viele Leasinggeber bieten aber eine freiwillige verlängerte Garantie an.

Reifenwechsel - Genau wie bei einem Autokauf musst Du Dich um den halbjährlichen Wechsel von Sommer- auf Winterreifen und die Einlagerung der jeweiligen Reifen kümmern.

Betriebskosten und Pflege - Selbstverständlich musst Du auch Betriebskosten wie Kraftstoffe oder Stromkosten und die Kosten für die Pflege (Autowäsche) selbst tragen.

Angenommen Du möchtest für die nächsten 48 Monate ein Auto leasen und entscheidest Dich für ein Modell mit einem Kaufpreis von 29.275 Euro. Im Folgenden findest Du eine Übersicht über alle Kosten, die in dieser Zeit auf Dich zukommen können.

| Leasingraten | 20.064 € (418 € x 48) |

|---|---|

| Überführung | 700 € |

| Inspektionskosten | 800 € |

| Tüv-Kosten | 140 € |

| Kfz-Steuer | 300 € |

| Versicherungen (SF 2) | 3.200 € |

| Reifenwechsel, Pflege etc. | 1.000 € |

| Gesamtkosten | 26.204 € |

| ungefähre monatliche Kosten | ca. 546 € |

Quelle: Finanztip, eigene Darstellung (Stand: Januar 2024)

Viele Leasinggeber bieten gegen einen Aufpreis an, die Kosten für Inspektionen oder Versicherungen zu übernehmen. Diese Inklusivpakete lohnen sich oft nicht: Eine Kfz-Versicherung ist meist günstiger, wenn Du sie selbst abschließt. Und das Geld für Inspektionen kannst Du Dir frühzeitig zur Seite legen. Dafür eignet sich ein Tagesgeldkonto. Eine All-inclusive-Flatrate, bei der alle Kosten rund um das Auto abgedeckt sind, bekommst Du beim Auto-Abo.

Die Rückgabe des Leasingautos ist die Phase, die zu den häufigsten Problemen führt. Daher ist es wichtig, Dich schon im Vorfeld darauf vorzubereiten.

Rückgabe bei Kilometerleasing - Wenn Du Dich für das in der Praxis gängige Modell des Kilometerleasings entscheidest, musst Du nur die mehr gefahrenen Kilometer nachzahlen. Im besten Fall bist Du genau so viel oder weniger Kilometer gefahren wie vereinbart, dann musst Du auch keine Kilometer nachzahlen.

Darüber hinaus musst Du nur Wertersatz zahlen, wenn das Auto übermäßig abgenutzt ist (§ 538 BGB). Das Problem: Es gibt keine objektiven Kriterien, nach denen entschieden wird, ob sich die Abnutzung noch im normalen Bereich bewegt oder schon darüber hinaus geht.

Normale Gebrauchsspuren wie kleine Kratzer, Steinschläge oder Dellen darf Dir der Leasinggeber nicht in Rechnung stellen. Bei Rückgabe ist das Auto meist mehrere Jahre alt und kann daher nicht mehr den Zustand eines Neuwagens haben. Ein alters- und laufzeitentsprechender Zustand ist völlig ausreichend. Im Folgenden findest Du eine Übersicht normaler Gebrauchsspuren, die Dir der Leasinggeber nicht berechnen darf:

| leichte Oberflächenkratzer (polierbar) | leichter Abrieb an Stoßleisten |

|---|---|

| leichte Lackabschürfungen (polierbar) | leichte Kratzer oder Steinschläge an Windschutzscheibe |

| leichte Steinschläge an Fahrzeugfront | leichte Steinschläge an Scheinwerfern |

| leichte Spuren durch Waschanlagen | normaler Verschleiß der Bremsanlage |

| leichte Lackkratzer an Ladekante | leichter Abrieb an Sitzen und leichte Verschmutzungen |

| Parkdellen ohne Lackbeschädigungen | leichte Kratzer an Felgen und Abschürfungen an Reifen / Profiltiefe bis > 2 mm |

Quelle: Dekra-Schadenkatalog (Stand: Januar 2024)

Für Schäden, die über einen normalen Verschleiß des Autos hinausgehen, musst Du geradestehen. Allerdings musst Du lediglich den Betrag ersetzen, um den der Wert des Fahrzeugs gemindert ist. Nicht bezahlen musst Du die einzelnen Reparaturkosten (LG Frankfurt, Urteil vom 16. September 1997, Az. 2/8 S 79/97, 2-08 S 79/97).

Schäden, die über einen normalen Verschleiß hinausgehen, haben wir Dir in einer Tabelle exemplarisch zusammengestellt.

| Schrammen mit starkem Lackabrieb | unsachgemäße Reparaturlackierungen |

|---|---|

| stärkere Steinschläge | starke Verformungen und Parkdellen |

| starke Lackabplatzer | Unfallschäden |

| Roststellen | unsachgemäße Glasreparaturen |

| Risse und Sprünge an Scheiben, Scheinwerfern und Rückleuchten | Reifen einseitig abgefahren |

| übermäßiger Abrieb und Risse an Sitzen | Risse und Beulen in Reifen / Profiltiefe < 2 mm |

| starke Verschmutzungen im Innenraum | starker Materialabtrag oder Verformungen an Felgen |

| Brandlöcher | abgefahrene Bremsbeläge |

Quelle: Dekra-Schadenkatalog (Stand: Januar 2024)

Für Unfallschäden gilt Folgendes: Ein Fahrzeug erleidet durch jeden Unfall einen Wertverlust. Dabei spielt es erst einmal keine Rolle, ob der Unfall selbst- oder fremdverschuldet war. Den Wertverlust durch fremdverschuldete Unfälle musst aber nicht Du tragen, sondern die unfallgegnerische Kfz-Versicherung.

Am Tag der Rückgabe wird der Leasinggeber das Fahrzeug untersuchen und ein Übergabeprotokoll erstellen, in dem der Zustand des Fahrzeugs festgehalten wird. Denn für den Fall eines Rechtsstreits trägt der Leasinggeber die Beweislast. Das bedeutet, dass er nachweisen muss, welche Mängel auf Verschleiß und welche auf eine übermäßige Abnutzung zurückzuführen sind. Dazu wird der Leasinggeber vorsorglich Beweismittel einholen, wie das Übergabeprotokoll und Zeugenaussagen von Mitarbeitern. Nach der Rückgabe wird er ein Kfz-Gutachten einholen, um den genauen Restwert des Fahrzeugs festzustellen.

Damit Du für den Tag der Rückgabe gut vorbereitet bist, haben wir Dir eine Checkliste zusammengestellt.

Lade Dir unsere Checkliste für die Rückgabe beim Autoleasing herunter:

Hier einige Erläuterungen zu den wichtigsten Punkten:

Wert feststellen: Wir empfehlen Dir, vor Rückgabe ein Kfz-Gutachten bei einem Sachverständigen einzuholen und den Restwert feststellen zu lassen. Ein solches Gutachten bekommst Du bei öffentlichen Prüfgesellschaften wie Dekra oder Tüv. Die Kosten belaufen sich auf etwa 100 bis 300 Euro. Das Geld ist gut investiert für den Fall, dass es später bei der Rückgabe zu Streitigkeiten kommt. Nach der Rückgabe bestellt der Leasinggeber zwar selbst einen Gutachter. Der entscheidet aber nicht immer neutral. Besser ist es, Du hältst ein eigenes Gutachten bereit.

Größere Schäden, die über normale Gebrauchsspuren hinausgehen (siehe dazu unsere Liste), solltest Du vorher in einer Werkstatt reparieren lassen. Die Vollkasko ersetzt in der Regel alle Schäden am Auto. Dazu musst Du den Schaden aber rechtzeitig (innerhalb von einer Woche) Deiner Versicherung gemeldet haben. Oft lohnt es sich aber nicht, einen Schaden über die Vollkasko abzuwickeln: Du musst zumindest die Selbstbeteiligung zahlen und wirst in der Schadenfreiheitsklasse zurückgesetzt, wodurch die Kosten für die Versicherung steigen.

Rückgabeprotokoll: Achte darauf, dass alle Mängel präzise dokumentiert werden (zum Beispiel Ausmaß eines Kratzers oder einer Beule). Lass Dich bei der Unterschrift nicht unter Druck setzen. Nimm das Mängelprotokoll erst einmal mit nach Hause und lies es Dir in Ruhe durch. Unterschreibe nur, wenn Du mit den Mängeln einverstanden bist. Bestätige mit Deiner Unterschrift nur die Mängel und den Zustand des Autos, nicht aber die Übernahme der Kosten. Vermerke unbedingt im Protokoll, wenn Du mit den Schäden und Kosten nicht einverstanden bist.

Neues Angebot erfragen: Die beste Verhandlungsposition hast Du, wenn Du Dein Interesse an einem weiteren Leasingvertrag bekundest. Vielleicht wird der Leasinggeber über den ein oder anderen Makel hinwegsehen, wenn er ein neues Geschäft wittert. Unterschreiben solltest Du aber erst, wenn der alte Vertrag abgewickelt ist und alle Kosten geklärt sind.

Sobald das Fahrzeug zurückgegeben und das Rückgabeprotokoll unterschrieben ist, beauftragt der Leasinggeber ein Kfz-Gutachten. Das Fahrzeug wird dann von einem Sachverständigen auf mögliche Schäden überprüft. Sollten Schäden vorliegen, wird der Sachverständige zunächst den Minderwert des Fahrzeugs feststellen. Das ist der Wert, um den sich der ursprünglich kalkulierte Restwert des Fahrzeugs verringert hat. Der Leasinggeber wird Dir diesen Minderwert in Rechnung stellen. Gleichzeitig muss er Dir das Kfz-Gutachten aushändigen. Solltest Du nur eine Rechnung bekommen, dann fordere das Kfz-Gutachten schriftlich beim Leasinggeber an.

Kfz-Gutachten prüfen - Prüfe im Kfz-Gutachten, ob der vermerkte Zustand mit dem unterschriebenen Rückgabeprotokoll übereinstimmt. Wenn Dir Abweichungen auffallen, solltest Du das unverzüglich schriftlich gegenüber dem Leasinggeber beanstanden.

Bei der Feststellung des Minderwerts darf der Gutachter nicht die einzelnen Schäden addieren. Er darf auch nicht die einzelnen Reparaturkosten als Maßstab nehmen. Er muss den Minderwert vielmehr in einer Gesamtschau ermitteln (LG Frankfurt, Urteil vom 16. September 1997, Az. 2-08 S 79/97).

Die Kosten für den Sachverständigen musst Du höchstens zur Hälfte tragen. Wenn es keine Vereinbarung im Vertrag gibt, dann muss der Leasinggeber die Kosten dafür tragen.

Rechnung zurückweisen - Wenn Du mit festgestellten Mängeln und Kosten nicht einverstanden bist, solltest Du die Rechnung zurückweisen und den Leasinggeber mit Deinem Kfz-Gutachten konfrontieren.

Anwalt einschalten - Werdet Ihr Euch nicht einig, kommst Du um eine Beratung bei einem Anwalt nicht herum. Wenn Du eine Rechtsschutzversicherung hast, solltest Du Dich erst dorthin wenden und eine Deckungszusage beantragen. Bist Du Mitglied bei einem Automobilclub, kannst Du Dich auch dort rechtlich beraten lassen.

Für Geschäftsleute liegen die Vorteile des Autoleasings auf der Hand: Wird das Fahrzeug für betriebliche Zwecke genutzt, können sie die Leasingraten als Betriebsausgaben absetzen und damit Steuern sparen.

Doch auch im privaten Bereich kann Autoleasing sinnvoll sein. Ob sich Leasing für Dich lohnt, hängt von vielen Faktoren ab. Zunächst musst Du Dir folgende Fragen stellen und beantworten:

möchtest Du immer ein aktuelles Auto fahren?

wie häufig wirst Du das Auto nutzen?

wie lange möchtest Du Dich an einen Vertrag binden?

ist es für Dich in Ordnung, das Auto in ein paar Jahren wieder abzugeben?

Immer auf dem aktuellen Stand - Wenn Du immer ein neues Auto mit aktueller Technik fahren möchtest, ist das Autoleasing für Dich interessant. Wähle dann aber keine allzu lange Laufzeit. Der Markt entwickelt sich schnell. Ein Fahrzeug ist daher schon nach wenigen Jahren nicht mehr auf dem aktuellen Stand.

Unser Tipp: Passe Deine Laufzeit an die Garantiezeit an. Innerhalb dieser Zeit musst Du keine teuren Reparaturen zahlen. Die Garantie ist eine freiwillige Leistung des Autoherstellers. Der Autohersteller gibt Dir das Versprechen, dass innerhalb des festgelegten Garantiezeitraums keine Mängel entstehen. Treten innerhalb der Garantie Mängel auf, werden diese für Dich kostenfrei behoben. Selbstverursachte Schäden kannst Du in der Regel über Deine Vollkasko-Versicherung abwickeln.

Einen Neuwagen fahren - Leasing lohnt sich vor allem, wenn Du einen Neuwagen günstig fahren möchtest. Die Leasingrate ist in aller Regel günstiger als eine Finanzierungsrate. Denn während bei einer Finanzierung das Auto irgendwann Dir gehört, nutzt Du beim Leasing nur das Auto. Und das schlägt sich natürlich auch in der monatlichen Rate nieder.

Du fährst wenig - Gerade, wenn Du nur wenig Auto fährst (bis zu 10.000 Kilometer pro Jahr) kann Leasing für Dich interessant sein. Die Höhe der Leasingrate errechnet sich unter anderem nach Deiner Fahrleistung im Jahr. Je weniger Du das Auto benötigst, desto geringer ist daher auch die Leasingrate. Wenn Du für Deinen Arbeitsweg weite Strecken zurücklegen musst, wird auch die Leasingrate teurer. Dann kann es unter Umständen günstiger sein, ein Auto selbst zu finanzieren.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos