Risikoprofil Mehr Risiko kann langfristig mehr Rendite bringen

Expertin Bank und Börse

Das Wichtigste in Kürze

So gehst Du vor

Ein Drittel der Verbraucherinnen und Verbraucher können sich vorstellen, bei der Geldanlage mehr Risiken einzugehen, um möglicherweise eine höhere Rendite zu erzielen. Das ergab eine repräsentative Umfrage des Bankenverbands im Dezember 2023. Ein Jahr zuvor, 2022, konnten sich das nur ein Fünftel der Befragten vorstellen. Vor allem bei jüngeren Menschen zwischen 18 und 29 Jahren ist die Risikobereitschaft stärker ausgeprägt.

Das ist gar nicht so verkehrt. Wer seine persönliche Risikotoleranz richtig einschätzt und entsprechend investiert, nimmt die höchstmögliche Rendite mit – und kann trotzdem noch ruhig schlafen. Was genau ein Risikoprofil ist und wie Du Deine Geldanlage darauf abstimmst, erfährst Du in diesem Ratgeber.

Ein Risiko besteht immer dann, wenn Du ein Anlageprodukt kaufst, dessen Wert sowohl steigen als auch fallen kann. Ein gutes Beispiel dafür sind Aktien: Ihren aktuellen Wert gibt der Kurs der jeweiligen Aktie an. Dieser wird fortlaufend an den Wertpapierbörsen der Welt bestimmt – je nachdem, wie viele Personen die jeweilige Aktie gerade kaufen oder verkaufen wollen. Verkaufst Du eine Aktie, dann immer zum aktuellen Kurs, der sich sekündlich ändert. Sehr wahrscheinlich, dass der Verkaufspreis über oder unter dem Kaufpreis Deiner Aktie liegt.

Langfristig werden Anlegerinnen und Anleger für dieses Wertschwankungsrisiko meist belohnt: So stieg der weltweite Aktienindex MSCI World seit seiner Auflage 1969 bis Ende 2024 im Schnitt um 9,2 Prozent pro Jahr. Fachleute sprechen von einer Risikoprämie, die Aktienanlegende auf lange Sicht im Vergleich zu sicheren Anlagen erhalten. Dafür müssen sie aber bereit sein, kurzfristig Rückschläge hinzunehmen. So lag das höchste Jahresminus desselben Indexes zwischen März 2002 und März 2003 bei 39 Prozent.

Ein Totalverlust ist bei einem weltweiten ETF auf den MSCI World oder den ACWI kaum vorstellbar. Denn das würde bedeuten, dass über 1.000 große Konzerne auf einmal bankrott gehen müssten. Trotzdem kann es Jahre dauern, bis Du nach einem großen Wirtschafts-Crash wieder im Plus bist.

Um Deine persönliche Risikobereitschaft sinnvoll auszubalancieren, planst Du Deine Geldanlage am besten mit verschiedenen und breit gestreuten Anlageprodukten. Dein Portfolio kann beispielsweise aus ETFs und einem Tagesgeld- oder Festgeldkonto bestehen. Beim Tagesgeld und Festgeld erhältst Du zwar eine niedrigere Rendite, dafür sind die Geldanlagen aber sehr sicher.

Eine Alternative zum Tagesgeld stellen Geldmarktfonds dar. Sie investieren Dein Geld am Geldmarkt – zum Beispiel bei Banken oder in Anleihen mit kurzer Laufzeit. Der Vorteil zum Tagesgeld: Du musst keine Banken wegen höherer Zinsen wechseln.

Durch Diversifikation schützt Du Dich vor Problemen: Gerade in einer Wirtschaftskrise musst Du vielleicht an Deine Ersparnisse – und willst keine Aktien am Tiefpunkt verkaufen.

Das passende Verhältnis hängt dabei von Deinen individuellen Bedürfnissen ab. Fachleute sprechen hier auch vom Risikoprofil, das bestimmt, wie die Kundin oder der Kunde anlegen soll. Die Aufteilung, die dann für Dich herauskommt, wird auch „Asset Allocation“ genannt.

Im Kapitel „Wie ermittelst Du Dein Risikoprofil?“ zeigen wir Dir, wie Du in drei Schritten Dein eigenes Risikoprofil bestimmen kannst und wie Du Deine Asset Allocation findest. Mehr Tipps für die richtige Geldanlage und eine Analyse vielversprechender Anlagenmischungen, liest Du in unserem Rageber zur sicheren Geldanlage.

Bei der Geldanlage müssen vor allem zwei Dinge aufeinander abgestimmt werden: die gewünschte Rendite und das Risiko, das Du eingehen willst. Unsere Tabelle zeigt Dir, wie viel Rendite Du im Durchschnitt pro Jahr benötigst, um Deinen Einsatz zu verdoppeln, also zum Beispiel aus 10.000 Euro 20.000 Euro zu machen.

Zeitraum | Rendite pro Jahr in % |

|---|---|

10 Jahre | 7,2 |

15 Jahre | 4,7 |

20 Jahre | 3,5 |

30 Jahre | 2,3 |

Quelle: Finanztip-Berechnung (Stand: August 2024)

Wo gibt es solche Renditen? Wie Finanztip-Analysen zeigen, kannst Du bei risikoärmeren Zinsanlagen wie Tages- oder Festgeld langfristig mit etwa 2 Prozent Rendite rechnen. Lässt Du Dich mit Aktienfonds auf ein Investment an der Börse ein, solltest Du das langfristig tun. Wir empfehlen die Anlage von mindestens 15 Jahren, damit Du zwischenzeitliche Verluste ausgleichen kannst. Auf diese Zeit kannst Du – je nach Verlauf der Börsenkurse – mit etwa 6 Prozent Rendite pro Jahr rechnen. Das bedeutet: Erwischst Du einen Zeitraum, in dem es an der Börse schlecht läuft, wirst Du mit Deinem Aktieninvestment wahrscheinlich eher auf etwa 4 Prozent Rendite kommen. Mit etwas Glück und positiver Stimmung an der Börse wären, laut unseren Berechnungen, auch 8 Prozent Rendite möglich.

Unsere Podcast zum Thema

Dein Risikoprofil setzt sich aus verschiedenen Aspekten zusammen: Deine finanziellen und beruflichen Rahmenbedingungen legen fest, wie viele Risiken Du Dir erlauben kannst. Das ist Deine Risikotoleranz, die wir in Schritt eins ergründen.

In Schritt zwei schauen wir uns Deine persönliche Einstellung zu Rendite und Risiko an. Sie bestimmt, wie viele Risiken Du eingehen willst. Das Ergebnis der beiden Schritte entscheidet darüber, wie viel Risiko für Dich sinnvoll ist.

Wir raten Dir, Dir erst einen Überblick zu verschaffen, wie viele Verluste Du Dir bei der Geldanlage wirtschaftlich leisten kannst. Deine Risikotoleranz orientiert sich dabei an folgenden Fragen:

Wie lange möchtest Du das Geld anlegen? Das kann beispielsweise bis zum Renteneintritt sein oder bis Du eine größere Ausgabe ansteht, wie eine Renovierung, ein Umzug oder ein Autokauf. Bei einer Anlagedauer von bis zu fünf Jahren sprechen wir von einem kurzen Zeitraum, bis zu zehn Jahren von einem mittleren Zeitraum und darüber hinaus von einem langen Anlagehorizont. Dabei gilt: Je länger Du Dein Geld anlegen willst, desto höher kann Deine Aktienquote sein. Durch den langen Zeitraum können zwischenzeitliche Rückschläge besser ausgeglichen werden. Das gilt insbesondere, wenn Du fürs Alter vorsorgen möchtest und noch 20 Jahre oder länger bis zum Renteneintritt Zeit hast.

Wie hoch sind Deine Schulden? Hast Du einen Kredit für Konsumschulden oder aus einer Baufinanzierung, sollte es Deine oberste Priorität sein, diese Schulden so schnell wie möglich abzuzahlen. Denn die Zinsen können Dich jede Menge Geld kosten. Oft geht das über Sondertilgungen. Möchtest Du zusätzlich zu einem Kredit dennoch Geld anlegen, solltest Du nicht zu hohe Risiken eingehen.

Wie groß ist Dein Vermögen?

Je mehr Vermögen Du besitzt, desto höhere Risiken kannst Du bei der Geldanlage auf Dich nehmen. Falls es doch zu eventuellen Verlusten kommen sollte, bist Du mit einem größeren Vermögen besser abgesichert.

Wichtig ist, stets Dein gesamtes Vermögen zu betrachten. Wenn Du bisher vor allem in sichere Anlagen investiert hast, kannst Du beispielsweise einen Teil davon in Aktienfonds umschichten. Hast Du beispielsweise einen größeren Betrag geerbt, solltest Du bei der Suche nach einer Anlagemöglichkeit dafür auch Deine derzeitigen Anlagen einbeziehen.

Wie sicher ist Dein Arbeitsplatz und wie viel verdienst Du? Je mehr Du verdienst und je sicherer Dein Arbeitsplatz ist, desto höher kann Deine Aktienquote sein. Angestellte, die regelmäßig ein hohes Gehalt von der Arbeitsstelle überwiesen bekommen, vertragen bei der Geldanlage zum Beispiel oft mehr Risiko. Weniger Risiko eingehen sollten hingegen Selbstständige mit schwer planbaren Geldströmen. Zumindest dann, wenn sie vor einer deutlich ungewisseren beruflichen Zukunft stehen als Angestellte oder für alltägliche Ausgaben häufig auf Rücklagen zurückgreifen müssen.

Was ist Dein Anlageziel? Wenn Du Geld für das Alter zurücklegen willst, solltest Du Dir überlegen, wie viel Geld Du zusätzlich zu Deinem erwarteten Einkommen aus gesetzlicher Rente, betrieblicher Rente und Riester-Rente im Alter unbedingt benötigst. Hier gilt: Je größer die Lücke zwischen erwarteten Einkünften und Deinem gewünschten Einkommen im Alter, desto weniger Risiko solltest Du eingehen.

Wenn Du ein zu hohes Risiko auf Dich nimmst und dann bis zum Renteneintritt Verluste erleidest, könnte sich die Lücke noch vergrößern. Es ist also besser, mit einem kleinen Defizit zu leben, als zu ehrgeizig an die Sache heranzugehen und sich dann zu verspekulieren.

Ausschlaggebend ist, dass die Mischung aller Deiner Geldanlagen stimmt. Zu den sicheren Geldanlagen zählen beispielsweise Tagesgeld, Festgeld, Bausparverträge, Lebensversicherungen oder die meisten Riester-Renten.

Ebenso wichtig wie die Einschätzung Deiner Risikotoleranz ist Deine persönliche Risikobereitschaft. Nur Du selbst solltest bestimmen, wie viel Risiko Du bei der Geldanlage auf Dich nehmen willst. Deine Risikobereitschaft orientiert sich dabei an folgenden Fragen:

Willst Du Risiken für eine höhere Rendite eingehen? Anlagen, die höhere Renditen versprechen, wie beispielsweise Aktienfonds, empfinden risikoscheue Menschen oft als gefährlich. Erfahrungsgemäß tendieren deswegen viele Menschen dazu, geringere Risiken einzugehen, als sie eigentlich könnten: So legen sie ihre kompletten Ersparnisse auf Tagesgeld- oder Festgeldkonten an, die zwar als sichere Geldanlage gelten, aber deutlich weniger Rendite bringen als eine Anlage in Aktien-ETFs.

Wie viel zwischenzeitlichen Verlust bist Du bereit, zu ertragen? Viele Menschen sind mit der Geldanlage an der Börse nicht vertraut und lassen sich durch aktuelle oder historische Meldungen über hohe Kursverluste verunsichern. Bei einer langfristigen Geldanlage in Aktien-ETFs, wie wir von Finanztip sie empfehlen, hast Du allerdings genug Zeit, um zwischenzeitliche Verluste auszusitzen.

Was viele beim erschrockenen Blick auf Verluste im Depot nicht beachten: Börsen erholen sich von den Tiefständen meist wieder. So haben viele Aktienindizes wie der deutsche Dax oder der internationale MSCI World in den vergangenen 40 Jahren über einen Zeitraum von 15 Jahren stets an Wert zugelegt.

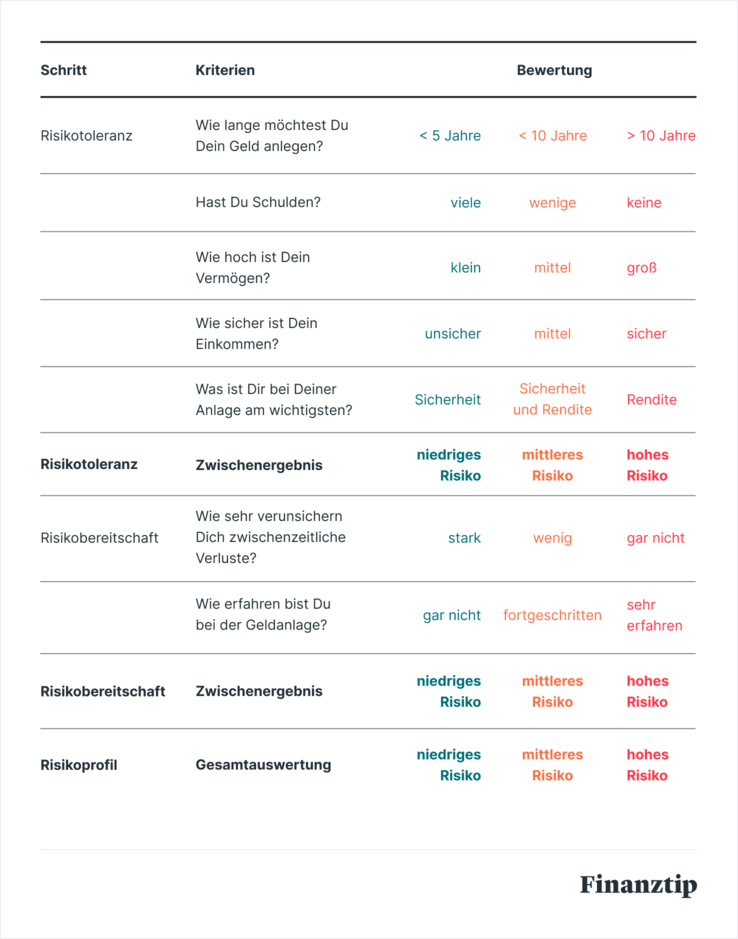

Die folgende Tabelle hilft Dir dabei, Dein Risikoprofil anhand der vorgestellten Kriterien zu bestimmen. Wenn Du die Fragen zu den Kriterien beantwortest, sei ehrlich zu Dir selbst, um eine realistische Orientierung für Dein Risikoprofil zu erhalten. Erläuterungen zu den Kriterien liest Du in den Abschnitten „1. Schritt: Wie hoch ist Deine Risikotoleranz?“ und „2. Schritt: Wie hoch ist Deine Risikobereitschaft?“.

Quelle: Finanztip-Recherche (Stand: September 2024)

In der Tabelle kannst Du für jede Frage eine farbige Antwortmöglichkeit (gedanklich) umkreisen. Das Zwischenergebnis der ersten fünf Fragen führt Dich zu Deiner Risikotoleranz: Hast Du überwiegend grüne Antworten gewählt, hast Du eine niedrige Toleranz, bei mehr orangen eine mittlere und bei mehr roten eine hohe.

Deine Risikobereitschaft ist das Ergebnis der beiden übrigen Fragen. Hier gehst Du analog zur Risikotoleranz vor. Im letzten Schritt fassen wir Deine Risikotoleranz und -bereitschaft zusammen: Dein Risikoprofil ergibt sich aus dem jeweils niedrigeren Wert. Wenn Du also eine mittlere Risikotoleranz hast, aber nur eine niedrige Risikobereitschaft, ist Dein Risikoprofil niedrig. Wenn Du eine hohe Risikobereitschaft hast, aber nur eine mittlere Risikotoleranz, landest Du bei einem mittleren Risikoprofil.

Verwirrt von der riesigen ETF-Auswahl? Unser ETF-Finder hilft Dir dabei, einen geeigneten, günstigen und von uns empfohlenen Fonds für Dein Depot zu finden.

Zur besseren Orientierung stellen wir drei Musterfälle vor und liefern unsere Einschätzung der Risikotoleranz und des Risikoprofils. Das Szenario für unsere zwei Musterpersonen Anne und Clelia ist dasselbe: Sie haben jeweils einen gewissen Betrag auf einem Tagesgeldkonto und wollen diesen besser anlegen – entsprechend ihres Risikoprofils.

Beispielfälle zur Bestimmung der Risikotoleranz

| Anne | Clelia | |||

|---|---|---|---|---|

| Wert | Einschätzung Risikotoleranz | Wert | Einschätzung Risikotoleranz | |

| geplante Anlagedauer | 5 Jahre | niedrig | 15 Jahre | hoch |

| Vermögen/ Verpflichtung | 10.000 € (Tagesgeld)/ Baufinanzierung über 100.000 € | niedrig | 50.000 € (Tagesgeld) | hoch |

| Arbeit/ Gehalt pro Jahr | angestellt/ 35.000 € | mittel | verbeamtet 60.000 € | hoch |

| sonstige Geldanlagen | eigene Immobilie mit Finanzierung | niedrig | Riester-Rente | hoch |

| Risikotoleranz gesamt | niedrig | hoch |

Quelle: Finanztip (Stand: 1. September 2024)

Unsere erste Beispiel-Anlegerin Anne hat in den einzelnen Bereichen eine überwiegend niedrige Risikotoleranz. Insbesondere wegen der bestehenden Schulden empfehlen wir ihr, keine hohen Risiken einzugehen. Das könnte sie zum Beispiel mit der Anlage des Betrages in Festgeld.

Im Gegensatz dazu hat Clelia eine hohe Risikotoleranz: Sie hat bereits sichere Anlagen wie eine Riester-Rente. Hinzu kommen ein sicherer Job mit einem hohen Gehalt und ein langer Anlagezeitraum. Ist sie zudem eine sehr risikobereite Person, kann sie ihr Geld vorwiegend in Aktien-ETFs anlegen.

Schätzt sich Clelia allerdings als nur wenig risikobereit ein, ist auch ihr Risikoprofil niedrig. Sie sollte in diesem Fall nur einen Teil – bis zu 40 Prozent – in Aktien-ETFs stecken. Der Grund dafür ist ihre geringe Risikobereitschaft: Wenn Clelia ängstlich ist und sich beim Blick auf rote Zahlen im Depot dazu hinreißen lässt, ihr ehemals wertvolles Investment in Aktien in einem Börsencrash wieder zu verkaufen, verliert sie viel Geld. Hat sie also eine niedrige Risikobereitschaft, sollte sie auch nur ein niedriges Risikoprofil umsetzen – trotz ihrer hohen Toleranz.

Altersvorsorge klingt kompliziert? Dabei geht es um Dein Geld, Deine Zukunft. Je früher Du startest, desto größer der Zinseszinseffekt. Deine Rentenlücke schließt sich nicht von allein – fang heute an!

In unserem Ratgeber zur Geldanlage empfehlen wir, Deine Geldanlage auf zwei Säulen aufzubauen: Zinsanlage und Aktienfonds. Zinsanlagen können Tagesgeld, Festgeld oder Geldmarktfonds sein. In der Säule der Aktienfonds empfehlen wir sogenannte Indexfonds oder ETFs, die der Wertentwicklung von breit gestreuten Börsenindizes folgen.

Hast Du ein eher niedriges Risikoprofil, solltest Du diese beiden Säulen ungefähr so gewichten, dass 60 Prozent Deiner Geldanlagen in Zinsprodukten stecken und 40 Prozent in Aktienfonds. So setzt Du auf Sicherheit.

Mit einem mittleren Risikoprofil kannst Du Sicherheit und Rendite besser verbinden. Hier raten wir Dir dazu, auf 60 Prozent Aktienfonds und 40 Prozent Zinsanlagen zu setzen. Wer ein hohes Risikoprofil hat, kann auch eine renditeorientierte Mischung anstreben und zu 80 Prozent auf Aktien setzen. Gehst Du so vor, vergiss aber nicht den Sicherheitsbaustein von etwa 20 Prozent Zinsanlagen.

Diese Zahlen sind grobe Richtlinien für die langfristige Aufstellung Deiner Geldanlage. Du kannst sie zum Beispiel nutzen, um ein Mal im Jahr Dein Portfolio zu überprüfen und gegebenenfalls anzupassen. Entscheidest Du Dich dafür, einen Betrag neu zu investieren, sollte neben Deinem Risikoprofil vor allem der Anlagehorizont eine Rolle spielen. Damit ist die Zeit gemeint, für die Du auf jeden Fall auf das anzulegende Geld verzichten kannst.

Aktienfonds empfehlen wir für die langfristige Geldanlage von 15 Jahren oder länger – zum Beispiel für Deine Altersvorsorge. So kannst Du zwischenzeitliche Schwankungen an der Börse aussitzen. Investments in Aktien-ETFs für einen kürzeren Zeitraum habe ein höheres Risiko. Sie können aber unter Umständen für Dich funktionieren, wenn Du flexibel beim Verkauf Deiner ETF-Anteile bist. So kannst Du Deine Anteile dann verkaufen, wenn die Kurse gutstehen oder sie noch länger halten und auf steigende Kurse in der Zukunft hoffen.

Weißt Du aber genau, dass Du einen bestimmten Geldbetrag in wenigen Jahren brauchst, um zum Beispiel ein Haus zu finanzieren oder eine Weltreise zu machen, dann lege diese Summe nicht in Aktien-ETFs an. Dieses Geld gehört in Zinsanlagen wie Festgeld.

Selbst wenn Du ein sehr hohes Risikoprofil hast, solltest Du nicht auf einen Sicherheitsbaustein verzichten. Wir empfehlen dafür mindestens 20 Prozent Deiner gesamten Geldanlage. Dieses Geld solltest Du in Zinsprodukte wie Tages- oder Festgeld oder Geldmarkt-ETFs anlegen.

Die 20 Prozent sind aber nur eine grobe Orientierung, die Du an Deine persönliche Situation anpassen solltest. Wir empfehlen, Deinen Sicherheitsbaustein so hochzusetzen, dass Du kleinere und mittlere Anschaffungen wie eine neue Waschmaschine aus diesem Teil des Portfolios – genauer gesagt von Deinem Tagesgeldkonto – bezahlen kannst. Es bildet Deinen Notgroschen.

Wenn Du allerdings nicht auf die tägliche Verfügbarkeit Deines gesamten Sicherheitsbausteins angewiesen bist, kannst Du den Tagesgeld-Anteil reduzieren. Setzt Du stattdessen mehr auf Festgeld oder Geldmarktfonds, kannst Du möglicherweise eine höhere Rendite erzielen. Sei Dir aber bewusst, dass Du dann unvorhergesehene Ereignisse wie größere Reparaturen an Deiner Immobilie oder einen teuren Schaden am Auto mühsamer stemmen kannst.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos