Grundsteuererklärung So machst Du die Erklärung zur Grundsteuer mit Elster

Finanztip-Experte für Steuern

Das Wichtigste in Kürze

So gehst Du vor

36 Millionen Grundstücke mussten in Deutschland nach einer Entscheidung des Bundesverfassungsgerichts (BVerfG) zur Grundsteuer neu bewertet werden. Im Zuge dieser Grundsteuerreformwaren Grundstückseigentümer und -eigentümerinnen verpflichtet, eine Erklärung bis 31. Januar 2023 abzugeben, in Bayern bis 30. April 2023. Sie nennt sich offiziell „Erklärung zur Feststellung des Grundsteuerwerts“. Die Daten dieser Grundsteuererklärung sind die Basis für eine ab 2025 gültige Berechnung der neuen Grundsteuer in Deutschland.

Bevor wir Dir gleich sagen, wie Du die Grundsteuererklärung machst, wollen wir Dir die sieben wichtigsten Vorteile unsere Ausfüllanleitung für Elster nennen:

Mit unserem Grundsteuer A bis Z hast Du alle wichtigen Begriffe zur Grundsteuer leicht erklärt auf einer Seite zum Ausdrucken.

Mit der Grundsteuerreform sind laut Bundesfinanzministerium (BMF) deutlich weniger Werte für die Berechnung der Grundsteuer nötig. So sollen es bei Wohngrundstücken nur noch maximal fünf Parameter sein. Welche Daten tatsächlich nötig sind, hängt davon ab, in welchem Bundesland sich Dein Grundstück befindet. Bei mehreren Grundstücken in verschiedenen Bundesländern erhöht sich für Dich der Aufwand dadurch.

In allen Bundesländern sind folgende Daten für die Grundsteuererklärung erforderlich:

Alle weiteren Daten werden je nach Bundesland gebraucht. Das liegt daran, dass jedes Bundesland eine Öffnungsklausel des Bundesgesetzes nutzen darf, um eigene Regeln aufzustellen.

Elf Bundesländer setzen auf das sogenannte Bundesmodell. Das sind Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Saarland, Sachsen, Sachsen-Anhalt, Schleswig-Holsteinund Thüringen.

Hier brauchst Du zusätzlich zum Aktenzeichen und den Grundbuchdaten die folgenden Angaben:

In den anderen fünf Ländern – Baden-Württemberg, Bayern, Hamburg, Hessen und Niedersachsen – braucht es neben Aktenzeichen und Grundbuchdaten weniger zusätzliche Daten als im Bundesmodell:

Die folgenden drei Bundesländer setzen auf ein geändertes Flächenmodell. Dort sind folgende zusätzliche Angaben – neben Aktenzeichen und Grundbuchdaten – erforderlich:

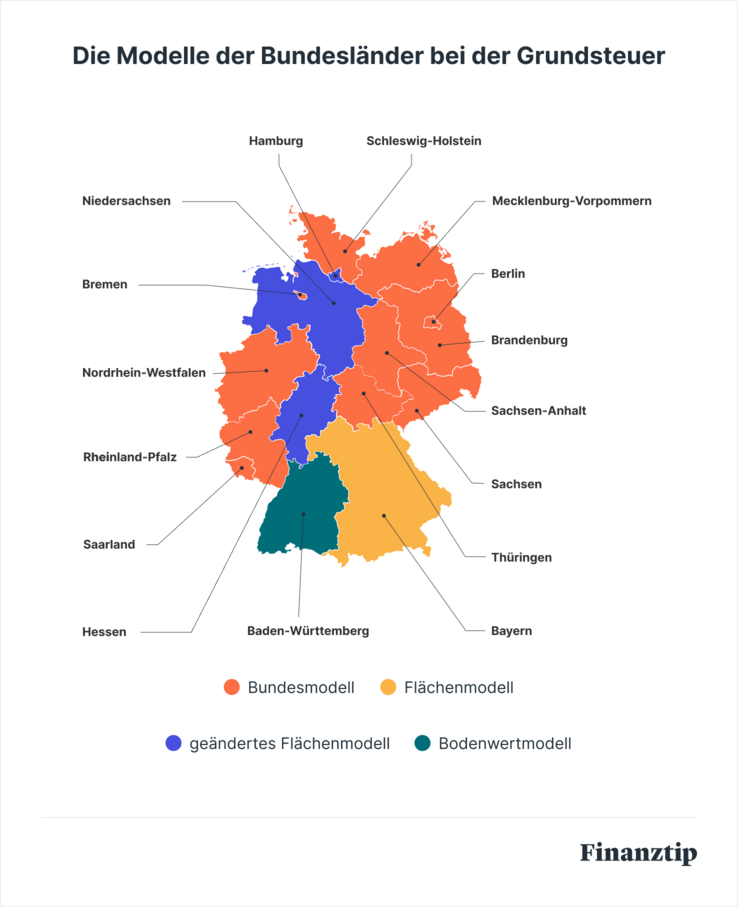

In der folgenden Grafik kannst Du auf einen Blick sehen, auf welche Modelle die Bundesländer setzen.

Quelle: Finanztip-Recherche (Stand: 15. Juli 2024)

In allen Bundesländern mit Ausnahme Baden-Württembergs musst Du in der Grundsteuererklärung bei vorhandenen Gebäuden die Wohn- oder Nutzfläche angeben. Hier kann es schnell zu Fehlern kommen. Das liegt vor allem an dem Begriff Nutzfläche. Das ist nicht etwa eine Fläche, die Du in Deinem Haus nur nutzt, aber nicht bewohnst. Unter Nutzfläche sind stattdessen zum Beispiel Werkstätten oder Verkaufsräume zu verstehen.

Zu Deiner Wohnfläche gehören nicht: Keller, Heizungsräume, Dachboden, Waschküche, Treppen ab drei Stufen, Garage im Haus und Flächen, die weniger als einen Meter hoch sind.

Balkone, Terrassen, Loggien zählen in der Regel nur zu einem Viertel, Flächen mit einer Höhe zwischen einem und zwei Metern zur Hälfte. Sei bei der Berechnung der Fläche besonders gründlich und überlege genau, welche Flächen nicht mitzählen. Denn: Jeder zusätzliche Quadratmeter führt zu einer höheren Grundsteuer. Wenn Du keine Unterlagen mehr über die Fläche Deines Hauses oder Deiner Eigentumswohnung hast, musst Du selbst nachmessen.

Garagen werden in den verschiedenen Modellen unterschiedlich bewertet. Im Bundesmodell musst Du nur angeben, wie viele Du hast. In den anderen Ländern zählt die Garage erst ab einer gewissen Fläche.

Wesentlich detailliertere Informationen zu den benötigten Daten für die Grundsteuererklärung findest Du in unserer Ausfüllhilfe. Es lohnt sich also auch diese herunterzuladen, wenn Du nicht mit Elster abgeben willst. Denn die Daten brauchst Du auch für alle anderen Wege der Abgabe.

Wer am Stichtag 1. Januar 2022 ein Grundstück mit oder ohne Immobilie besaß, war verpflichtet, im Zeitraum vom 1. Juli 2022 bis zum 31. Januar 2023 eine Grundsteuererklärung abzugeben. Nur in Bayern war noch Zeit bis zum 30. April 2023. Auch wenn Du zum Beispiel Dein Grundstück oder Deine Eigentumswohnung am 31. März 2022 verkauft hast, warst trotzdem Du zuständig. In solchen Fällen empfiehlt es sich, das Alt- und Neubesitzer miteinander über die Grundsteuererklärung reden. Maßgeblich ist immer der Stichtag 1. Januar 2022.

Die folgenden Punkte solltest Du auch beachten, wenn Du erneut eine Grundsteuererklärung abgeben musst. Wann das der Fall ist und wie Du dann genau vorgehen musst, erklären wir Dir im Kapitel „Was passiert bei Änderungen am Grundstück?" Unsere Ausfüllhilfe kann Dir auch in diesem Fall gute Dienste leisten

Gibt es mehrere Eigentümer oder Eigentümerinnen, etwa ein Ehepaar, eine Erbengemeinschaft oder eine sogenannte Bruchteilsgemeinschaft, muss nur eine Grundsteuererklärung abgegeben werden. Einer oder eine macht dann die Erklärung für alle. Diese Person muss allerdings für sich und alle anderen die jeweiligen Anteile am Grundstück in der Grundsteuererklärung angeben. Auch hier empfiehlt es sich, dass sich die Beteiligten über die Abgabe und eine mögliche Aufgabenverteilung besprechen.

Der Gesetzgeber sieht vor, dass diese „Erklärung zur Feststellung des Grundsteuerwerts“, so der offizielle Name, vollelektronisch über das Elster-System erfolgen muss. Es gibt aber Ausnahmen für diese Feststellungserklärung, zu denen wir gleich noch kommen.

Generell solltest Du am besten zuerst die Daten für die Grundsteuererklärung zusammengetragen haben. Diese findest Du in Kapitel 2 und wesentlich ausführlicher in der Ausfüllhilfe. Achtung: Zuständig ist das sogenannte Lagefinanzamt. Also das Finanzamt, das für das jeweilige Grundstück zuständig ist. Wo Du wohnst, spielt für die Grundsteuererklärung keine Rolle.

Die Grundlage für die Abgabe direkt über das Elster-Portal ist eine vorherige Registrierung und vor allem eine Authentifizierung. Das Programm muss sicher wissen, dass wirklich Du es bist, der die Feststellungserklärung abgibt. Deshalb kann das Ganze bis zu zwei Wochen dauern, da Du auch per Post einen Brief mit Daten für die benötigte Zertifikatsdatei erhältst. Eine ausführliche Anleitung dazu findest Du in unserer „Grundsteuer-Ausfüllhilfe“.

Schneller kann es gehen, wenn Du einen recht neuen Personalausweis mit aktivierter Online-Ausweisfunktion und sechsstelliger Pin sowie ein modernes Smartphone mit NFC, der sogenannten Nahfeldkommunikation, oder ein USB-Kartenlesegerät hast. Dann musst Du nur noch die AusweisApp2 auf Computer und auf dem Smartphone installieren und kannst Dich bei Elster sehr schnell registrieren und authentifizieren. Mehr dazu erfährst Du im Elster-Ratgeber.

In der Regel musst Du den Hauptvordruck und die Anlage Grundstück ausfüllen. Es gibt dabei einige Stolpersteine.

Zähler und Nenner werden die meisten noch aus der Schule bei der Bruchrechnung kennen. In der Grundsteuererklärung tauchen Zähler und Nenner auch auf, in der Regel sogar an drei Stellen und vor allem jeweils in anderer Bedeutung. Für Laien ist kaum nachvollziehbar und zu verstehen, welche Zahlen an den entsprechenden Stellen eingetragen werden müssen. Deshalb empfehlen wir unsere Ausfüllhilfe, in der dieses Problem und auch andere Stolpersteine ausführlich erklärt werden.

Hast Du alles ausgefüllt, sendest du Deine Grundsteuererklärung online ans Finanzamt. Diese Abgabe ist kostenlos.

Mit unserer Ausfüllhilfe schaffst auch Du die kostenlose Grundsteuererklärung.

Nicht alle können sich mit Elster anfreunden. Zwar klang es von offizieller Stelle anfangs oft so, als gäbe es keine andere Möglichkeit. Doch die Feststellungserklärung zur Grundsteuer kannst Du auch ohne Elster machen. Dafür stehen beziehungsweise standen Dir im Wesentlichen drei Wege offen, von denen der dritte mittlerweile nicht mehr verfügbar ist.

Wenn Du die Feststellungserklärung nicht selbst machen willst oder kannst, gibt es mehrere Möglichkeiten:

Prinzipiell lässt sich sagen, dass die Grundsteuererklärung notwendig ist, weil es das Gesetz so vorsieht. Allerdings ist auch klar, dass die für diese Feststellungserklärung benötigten Daten den Behörden zumeist schon vorlagen. Warum gab es also dann die Verpflichtung, die Erklärung im Zeitraum vom 1. Juli 2022 bis zum 31. Januar 2023 abzugeben? Und das in der Regel auch noch vollelektronisch über das Elster-System.

Den Grund dafür lieferte das BMF auf seiner FAQ-Seite im Jahr 2022: „Zum ersten Hauptfeststellungsstichtag der neuen Grundsteuerwerte (1. Januar 2022) konnte noch kein vollständig digitalisiertes Verwaltungsverfahren angeboten werden. Viele der für die Neubewertung des Grundbesitzes erforderlichen Daten liegen der Finanzverwaltung nicht in elektronisch verwertbarer Form vor, sodass diese mit Hilfe einer elektronischen Steuererklärung bei den Eigentümer*innen des Grundbesitzes erhoben werden müssen.“

Beispiel Nordrhein-Westfalen: Dort erhielten Eigentümer und Eigentümerinnen zusammen mit dem Informationsschreiben auch ein Datenblatt mit allen Angaben zum Grundstück inklusive Bodenrichtwert. Das klingt auf den ersten Blick bürgernah, auf den zweiten wird aber auch klar, wie absurd das Verfahren ist. Denn zuerst wurden die Daten aus dem Computersystem im Finanzamt ausgedruckt und in einen Briefumschlag gesteckt. Die Steuerzahlenden mussten diese Zahlen aus dem Datenblatt ablesen und in die Grundsteuererklärung wieder eintragen – an den richtigen Stellen.

Kurz zusammengefasst: Du musstest die Daten für die Finanzverwaltung zusammentragen und im besten Fall – für das Finanzamt – die Grundsteuererklärung auch noch elektronisch übermitteln. Weil die Behörden die Digitalisierung verschlafen haben.

Die einzig gute Nachricht daran: Nun haben die Finanzämter alle Daten an einer Stelle – die nächste Erklärung sollte dann wesentlich einfacher sein. Denn viele Daten zum Grundstück bleiben unverändert. Noch ein Hinweis: Was Dir generell droht, wenn Du die Frist verpasst und vielleicht immer noch nicht abgegeben hast, erfährst Du im Ratgeber „Frist verpasst".

Du erhältst nach Abgabe Deiner Grundsteuererklärung insgesamt drei Bescheide, nur in Hessen sind es zwei. Zuerst sollten mittlerweile der Bescheid über den Grundsteuerwert – oder in einigen Bundesländern über die sogenannten Grundsteueräquivalenzbeträge – und der über den Grundsteuermessbetrag in Deinem Briefkasten gelandet sein, meist sogar in einem einzigen Brief.

Lediglich in Berlin, Bremen und Hamburg erhältst Du erstmal nur den Bescheid über den Grundsteuerwert. Der Bescheid über den Grundsteuermessbetrag folgt in diesen beiden Städten erst 2024 oder 2025. Hessen wiederum verschickt auch nur einen Bescheid an dieser Stelle, allerdings gleich über den Grundsteuermessbetrag.

Diese Bescheide wurden schon seit dem Sommer 2022 nach und nach zugestellt. Mit diesen beiden Bescheiden, in Berlin, Bremen, Hamburg und Hessen ist es jeweils nur einer, steht aber noch nicht fest, wie viel Grundsteuer Du ab 2025 zahlen musst.

Das steht erst im dritten Bescheid, dem Grundsteuerbescheid, in dem auch der Hebesatz für Deine Gemeinde oder Stadt drin steht. Ausführliche Informationen zum Hebesatz findest Du im gleichnamigen Ratgeber. Dieser endgültige Bescheid wird allerdings erst Ende 2024 oder Anfang 2025 verschickt. Dort gibt es dann auch eine Zahlungsaufforderung für die ab 2025 zu zahlende Grundsteuer.

Die ersten beiden Bescheide – oder den einen in Berlin, Bremen, Hamburg und Hessen – solltest Du wirklich genau prüfen und im Zweifel innerhalb eines Monats, nachdem Du ihn erhalten hast Einspruch einlegen. Alles Wichtige dazu kannst Du im Ratgeber Einspruch Grundsteuer nachlesen. Wenn Du nichts oder zu spät gemacht hast, sind diese Bescheide mittlerweile schon bestandskräftig.

Reagierst Du erst beim dritten Bescheid im Jahr 2024, dürfte es in den allermeisten Fällen zu spät sein. Denn dann sind Deine Chancen sehr gering, den eigentlichen Grundsteuerbescheid mit Zahlungsaufforderung erfolgreich anfechten zu können. Das liegt daran, dass sich ein möglicher Widerspruch meist auf die Bemessungsgrundlage bezieht, die aber schon mit den ersten beiden Bescheiden bindend geklärt ist.

Insbesondere der Bescheid über den Grundsteuerwert ist in den meisten Bundesländern sehr kompliziert und deshalb nicht zu verstehen. Wie Du das trotzdem schaffen kannst, steht im Ratgeber zum Grundsteuerbescheid. Dort erfährst Du auch, wie Du den eigentlichen Grundsteuerbescheid lesen solltest. Wenn Du wissen willst, wie die Berechnung der Grundsteuer funktioniert und was es mit den verschiedenen Arten der Grundsteuer auf sich hat, empfehlen wir Dir den Ratgeber Grundsteuer berechnen.

Die gute Nachricht ist: Die Grundsteuererklärung für die neue Grundsteuer ab 2025 dürfte mittlerweile für die allermeisten Geschichte sein. Die schlechte: Es wird für viele nicht die letzte Erklärung dieser Art gewesen sein. Prinzipiell gibt es dafür zwei Gründe:

Die Grundsteuererklärung, von der wir bisher gesprochen haben, war die sogenannte Hauptfeststellung zum Stichtag 1. Januar 2022. Zu welchem Stichtag eine solche Hauptfeststellung erneut fällig ist, regeln die Grundsteuergesetze des Bundes und der Bundesländer, die eigene Bestimmungen haben.

Wichtig: Ein solches Datum bedeutet nicht, dass bis zu diesem Termin eine Grundsteuererklärung fällig ist. Das ist im Regelfall in den Monaten nach dem Stichtag der Fall.

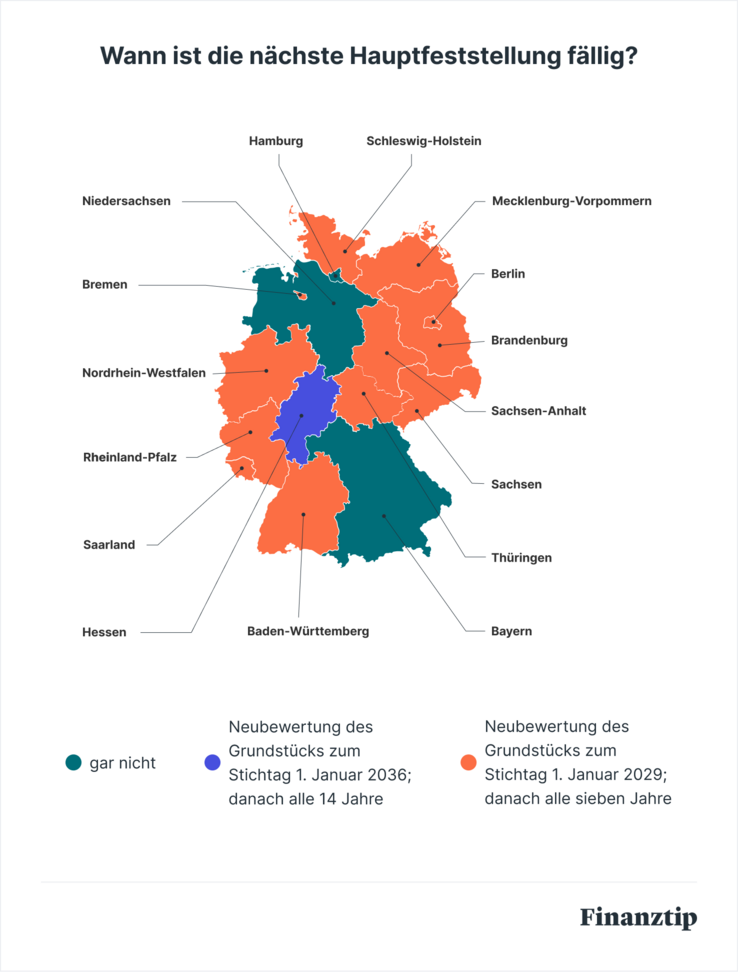

In der folgenden Grafik kannst Du ablesen, zu welchem Stichtag in Deinem Bundesland die nächste Hauptfeststellung stattfindet. Dann siehst Du, warum zum Beispiel Hamburger aufatmen können, Berlinerinnen aber nicht.

Quelle: Finanztip-Recherche, Grundsteuergesetze des Bundes und der Länder (Stand: 15. Juli 2024)

In Bayern, Hamburg und Niedersachsen hast Du mit einer regelmäßigen Grundsteuererklärung nichts mehr zu tun. In Niedersachsen soll alle sieben Jahre vom Finanzamt überprüft werden, ob sich die Bodenrichtwerte und damit der sogenannte Lage-Faktor wesentlich geändert haben. Geplant ist, dass Du in diesem Fall einen neuen Bescheid erhältst.

In Hessen bleiben Dir immerhin noch mehr als zehn Jahre. Aber in den anderen zwölf Bundesländern steht die nächste Hauptfeststellung schon 2029 an.

Aber: Das sollte kein Grund zur Panik sein. Denn dann liegen den Finanzbehörden die meisten Daten schon vor, wie das BMF auf seiner FAQ-Seite schreibt. Außerdem wird dort versprochen, dass Du weniger Arbeit mit der Grundsteuererklärung haben wirst, weil die nächste Hauptfeststellung „unter starker Begrenzung der Mitwirkungspflichten der Eigentümerinnen und Eigentümer weitestgehend automationsgestützt durchgeführt werden“ soll.

Heißt: Die Hoffnung besteht, dass die Behörden 2029 die Grundsteuererklärung völlig automatisch und ohne Deine Beteiligung als Eigentümer erstellen können. In Niedersachsen ist das bereits geplant.

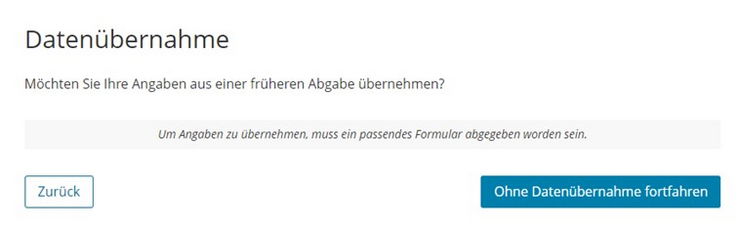

Wenn es nicht dazu kommt, dürfte sich der Aufwand immerhin im kleinen Rahmen halten. Und wenn Du die Grundsteuererklärung dieses Mal mit Elster gemacht hattest, musst Du nur Deine Daten übernehmen und gegebenenfalls aktualisieren, wie Dir dieser Screenshot zeigt:

Quelle: Screenshot Elster (Stand: 4. Juli 2024)

Das passiert gleich am Anfang der Erklärung. Bei Dir würde an dieser Stelle die schon abgegebene Erklärung angezeigt und Du wählst die Datenübernahme aus. Korrigiere danach die Werte, die sich geändert haben. Voraussichtlich dürfte das nur der Bodenrichtwert sein.

Du siehst, die regelmäßige Grundsteuererklärung ist kein großes Ding. Etwas schwieriger wird es schon, wenn sich etwas bei Dir geändert hat und dazu kommen wir jetzt.

Bei einem Grundstück und einem Gebäude darauf kann sich auch zwischen den regelmäßigen Hauptfeststellungen etwas ändern. Das bedeutet dann in vielen Fällen, dass Du – außer der Reihe – eine Grundsteuererklärung abgeben musst. Im Steuerrecht wird dabei zwischen verschiedenen Formen der Fortschreibung, einer Nachfeststellung und der Aufhebung unterschieden. Was das genau ist, in welchen Fällen was zutrifft und wie Du Deine Erklärung jeweils machen musst, erklären wir Dir jetzt.

Von einer Fortschreibung bei der Grundsteuer spricht man, wenn es bereits einen Bescheid zur Grundsteuer für das Grundstück gibt und sich danach Änderungen am Grundstück ergeben haben. Das heißt für Dich: Du hast bereits die Grundsteuererklärung zum Stichtag 2022 gemacht und hast einen oder mehrere Bescheide erhalten.

Weil es verschiedene Änderungen am Grundstück geben kann, gibt es auch verschiedene Formen der Fortschreibung, genau genommen sind es drei: die Wertfortschreibung, die Artfortschreibung und die Zurechnungsfortschreibung. Die Details dazu zeigen wir Dir in den folgenden drei Abschnitten.

Das dürfte der häufigste Fall sein, hier ändert sich der Wert des Grundstücks. Das kann zum Beispiel in folgenden Fällen vorkommen:

Das bedeutet, dass sich die Wohnfläche verändert.

Achtung: Zwar gibt es in einigen Bundesländern eine Mindestgrenze von 15.000 Euro beim Grundsteuerwert im Vergleich zum letzten Feststellungszeitpunkt, ab dem dieser neu berechnet werden muss. Aber das weißt Du in der Regel nicht vorher. Nimm deshalb unbedingt zuerst Kontakt mit dem Finanzamt auf und schildere Deine Situation – und mache dann, wenn es erforderlich ist, Deine neue Grundsteuererklärung.

An dieser Stelle ändert sich die Artdes Grundstücks. Das kann zum Beispiel passieren, wenn

Auch hier gilt: Bist Du unsicher, ruf in Deinem zuständigen Finanzamt an und frage, was die Beamten von Dir verlangen.

Auch eine „doppelte“ Fortschreibung ist möglich. Wird zum Beispiel auf einem bisher unbebauten Grundstück ein Wohnhaus gebaut, handelt es sich um eine Art- und Wertfortschreibung. Das gilt auch, wenn das Haus stark zerstört ist oder abgerissen wird. Aber auch wenn es gleich zwei Fortschreibungen in einer sind, so schlimm ist das steuerlich auch wieder nicht, wie wir später sehen werden.

Jetzt kommt noch ein ungewöhnliches Wort, das aber schnell erklärt ist. Denn hier stellt sich nur die Frage, wem das Grundstück zugerechnet wird. Auf Deutsch: Wem gehört das Grundstück, wer ist der Eigentümer oder die Eigentümerin? Denkbare Fälle sind hier:

Die gute Nachricht in diesem Fall: All diese Änderungen in den Eigentumsverhältnissen werden notariell vereinbart und der Notar oder die Notarin informieren darüber in der Regel das Finanzamt. Dieses verschickt dann die neuen Bescheide an den oder die neuen Eigentümer. An den Zahlen ändert sich nichts, Du musst also keine erneute Erklärung abgeben.

Manchmal muss nachträglich eine Feststellung gemacht werden. Dann spricht man von einer Nachfeststellung. Die gibt es meist nur, wenn ein Grundstück neu entsteht und nicht gerade ohnehin eine reguläre Hauptfeststellung ansteht. Aber ab wann zählt ein Grundstück, im Steuerdeutsch eine „wirtschaftliche Einheit“, als neu bei der Grundsteuer? Dafür gibt es einige Beispiele:

Du musst hier wie bei einer Hauptfeststellung eine vollständige Grundsteuererklärung machen. Eine Nachfeststellung wird auch fällig, wenn das Grundstück bisher von der Grundsteuer befreit war und diese Befreiung jetzt wegfällt. Das kann zum Beispiel der Fall sein, wenn aus einer ehemaligen Kaserne, die von der Grundsteuer befreit war, Wohngebäude entstehen.

So wie bei der Grundsteuer Grundstücke neue entstehen, können auch welche „verschwinden“. Dann werden die Bescheide zur Grundsteuer aufgehoben. Das passiert, wenn zum Beispiel mehrere eigenständige Eigentumswohnungen zu einem Mehrfamilienhaus zusammengefasst werden oder es für das Grundstück dank geänderter Umstände eine Befreiung von der Grundsteuer gibt.

Ist das bei Dir der Fall, kläre unbedingt zuerst mit dem Finanzamt, was Du machen musst und damit auch, was Du nicht tun musst.

Hier müssen wir unterscheiden: Für den Zeitraum bis Ende 2024 und danach. Denn bis 2024 gelten immer noch die alten Vorschriften bei der Grundsteuer, obwohl Du ja schon eine Erklärung nach den neuen Regeln gemacht hast. Doch diese greift erst ab dem 1. Januar 2025. In diesem Fall hilft nur eins: Finanzamt fragen und um Erklärungen bitten. Zum Beispiel, welche Formulare Du verwenden solltest.

Ab jetzt geht es um Änderungen ab 2025, also die Zeit, in der die neuen Grundsteuerregeln gelten. Auch hier gilt, wir haben es bereits mehrfach erwähnt: Nimm in allen Fällen zuerst Kontakt mit Deinem zuständigen Finanzamt auf. Schildere Deinen Sachverhalt und lass Dir konkret sagen, was die Behörde von Dir erwartet. Wenn das Finanzamt dir mitteilt, dass Du eine Grundsteuererklärung abgeben musst, dann solltest Du das auch zwingend tun.

Bei einer Fortschreibunghast Du in der Regel bereits die Grundsteuererklärung für die neue Grundsteuer ab 2025 gemacht. Wenn Du das mit Elster getan hast, gehst Du wie folgt vor:

Quelle: Screenshot Elster (Stand: 4. Juli 2024)

Eine Nachfeststellung ist im Prinzip eine neue Grundsteuererklärung. Deshalb kannst Du einfach unsere Ausfüllhilfe nutzen. Du musst lediglich statt „Hauptfeststellung“ „Nachfeststellung“ auswählen und folgst den Schritten der Anleitung. Aufpassen musst Du nur beim Bodenrichtwert, da gehört der Wert für das entsprechende Jahr rein.

In den meisten Bundesländern musst Du die Grundsteuererklärung bis zum 31. Januar des Folgejahres abgeben, in dem sich etwas an Deinem Grundstück geändert hat (§ 228 BeWG). In Bayern, Hamburg und Niedersachsen ist es der 31. März. Du musst die Erklärung „zum 1. Januar des Folgejahres erstellen“. Das ist der sogenannte Feststellungszeitpunkt. Auch die Frist solltest Du zur Sicherheit vorher mit dem Finanzamt abklären.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos