Überschussbeteiligung Lebensversicherung Dein Bonus bei klassischen Verträgen

Finanztip-Experte für Vorsorge

Das Wichtigste in Kürze

So gehst Du vor

Lebens- oder Rentenversicherungen für die Altersvorsorge lohnen sich heutzutage nur noch in Ausnahmefällen. Hast Du allerdings noch einen alten Vertrag, spielt ein Wert für Dich eine entscheidende Rolle: die Überschussbeteiligung. Was das genau ist, warum sie für Dich wichtig ist und wann Du davon profitierst, erfährst Du in diesem Ratgeber.

Die Überschussbeteiligung ist bei klassischen Lebens- und Rentenversicherungen ein Bonus zusätzlich zu den vertraglich festgelegten Zinsen.

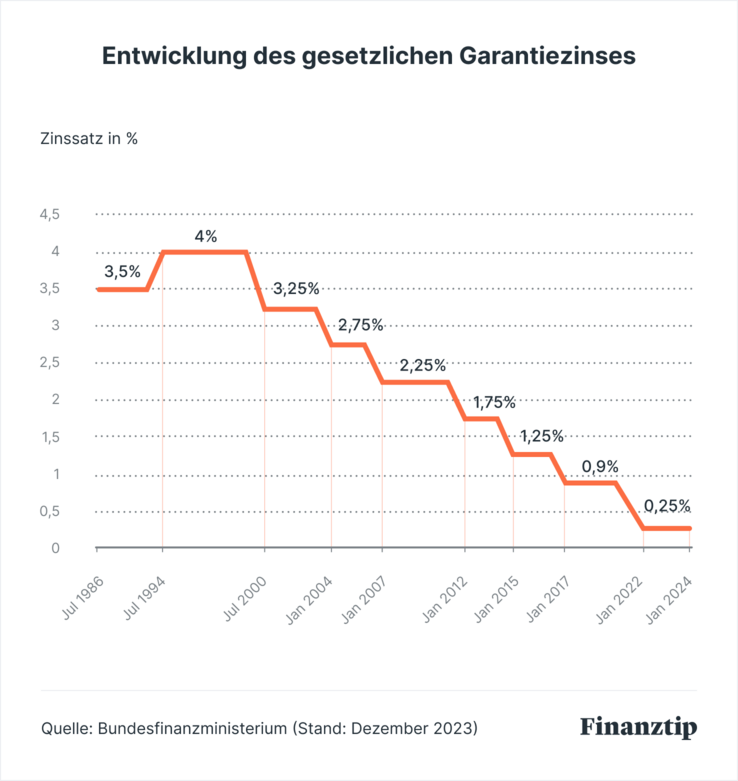

Dein Versicherer verspricht Dir bei Vertragsabschluss einen festen Zinssatz, mit dem Dein Guthaben, also Deine eingezahlten Beiträge minus Kosten, jedes Jahr mindestens verzinst wird. In der Realität erwirtschaftet der Versicherer natürlich nicht immer genau diesen Zinssatz, sondern verdient in einem Jahr mehr Geld, im anderen weniger. Daher kalkulieren Versicherer die Zinsen grundsätzlich sehr vorsichtig. Sie versprechen Dir bei klassischen Verträgen nur den vom Staat vorgegebenen Garantiezins, den sogenannten Höchstrechnungszins.

Ende der 1990er-Jahre lag der Garantiezins in der Lebensversicherung bei 4 Prozent und ist über die vergangenen Jahre bis auf 0,25 Prozent gesunken. Je nachdem, wie alt Dein Vertrag ist, hat er also einen unterschiedlich hohen Zinssatz.

Macht ein Versicherer in einem Jahr weniger Gewinn als kalkuliert, muss er Dir dennoch die in Deinem Vertrag versprochenen Zinsen auszahlen. Erwirtschaftet der Anbieter mehr als gedacht, muss er einen Teil dieser zusätzlichen Erträge an Dich auszahlen. Das ist die Überschussbeteiligung.

In der Ansparphase steigt dadurch Dein Sparguthaben. In der Rentenphase sorgen die Überschüsse für eine höhere Rente.

Überschüsse können beim Lebensversicherer auf verschiedene Weise entstehen. Die drei gängigen Überschussarten sind Zins-, Risiko- und Kostenüberschüsse.

Zinsüberschüsse gibt es immer dann, wenn der Versicherer durch die Anlage der Kundengelder mehr Gewinn erzielt, als er den Sparern im Vertrag garantiert hat.

Risikoüberschüsse fallen an, wenn Versicherte früher versterben als der Versicherer in seiner Kalkulation angenommen hat. Er muss dann kürzer als gedacht Renten ausbezahlen, hat also weniger Ausgaben.

Kostenüberschüsse entstehen, wenn der Versicherer günstiger arbeitet als ursprünglich veranschlagt. Oft geht es hier um Einsparungen bei den Verwaltungskosten.

Neben den Zins-, Kosten- und Risikogewinnen gibt es noch eine vierte Komponente, an der Dein Versicherer Dich unter Umständen beteiligt: die sogenannten Bewertungsreserven. Das sind nicht realisierte Kursgewinne von Wertpapieren, meist Anleihen, in die der Versicherer investiert hat. Oft unerwähnt bleiben sogenannte Storno-Überschüsse, die der Versicherer erzielt, weil Kunden ihre Lebensversicherung vorzeitig beenden. Bei einer Kündigung bekommen Kunden nicht ihr gesamtes Vertragsguthaben ausgezahlt. Einen Teil davon behält der Versicherer und macht so Gewinn.

Manchmal gibt es darüber hinaus zusätzliche Zahlungen von Rückversicherern, die einen Teil des Risikos für Deinen eigentlichen Versicherer übernommen haben. Sie machen allerdings nur einen sehr geringen Anteil am Gesamtüberschuss aus.

Wichtig: Überschüsse ermittelt der Versicherer jedes Jahr aufs Neue für das kommende Jahr. Dabei orientiert er sich daran, wie hoch der Gewinn in den vergangenen Jahren war und wie viel davon im nächsten Jahr ausgezahlt werden kann. Überschüsse sind generell nicht garantiert – Du kannst also nicht fest damit rechnen.

Dein Versicherer kann Dich auf zwei Arten an den Überschüssen teilhaben lassen: zum einen durch eine laufende Überschussbeteiligung und zum anderen über den Schlussüberschuss.

So lange der Vertrag läuft, bekommen Lebensversicherungskunden Jahr für Jahr einen Teil der Überschüsse direkt im Sparguthaben gutgeschrieben. Einmal dort angekommen, sind die Überschüsse garantiert. Am Ende der Ansparphase steht so idealerweise ein höheres Guthaben als das, was der Versicherer Dir – konservativ kalkuliert – garantiert hat.

Aus welchen Komponenten sich die laufende Überschussbeteiligung genau zusammensetzt, ist nicht einheitlich. Jeder Versicherer kann das in seinen Bedingungen selbst festlegen. Viele Unternehmen schreiben ihren Kunden während der Ansparphase zunächst nur die Zinsüberschüsse gut.

Aufgrund der gestiegenen Zinsen am Kapitalmarkt steigt, zeitlich etwas versetzt, seit 2022 auch die Überschussbeteiligung der Versicherer wieder. Zuvor war sie über Jahre aufgrund der Niedrigzinsphase zurückgegangen.

Die meisten Versicherer geben Ende des Jahres die laufende Verzinsung für das kommende Jahr bekannt. Das ist die Summe aus Garantiezins und Überschussanteil. Die Tabelle zeigt die bereits veröffentlichte laufende Verzinsung für klassische Lebens- und Rentenversicherungen der 15 größten Lebensversicherer in Deutschland, sortiert nach Marktanteil.

| Lebensversicherer | laufende Verzinsung 2024 | laufende Verzinsung 2023 |

|---|---|---|

| Allianz | 2,7 % | 2,5 % |

| R+V | 2,05 % | 1,75 % |

| Generali | 2,25 % | 1,8 % |

| Debeka | bisher keine Angabe | keine Angabe |

| Zurich | 1,8 % | 1,8 % |

| Alte Leipziger | 2,25 % | 2,05 % |

| Bayern-Versicherung | 2,25 % | 2,25 % |

| AXA | 2,6 % | 2,6 % |

| Proxalto | 2,35 % | 1,25 % |

| Nürnberger | 2,75 % | 2,25 % |

| Württembergische | 2,25% | 2,15 % |

| Cosmos | bisher keine Angabe | 1,8 % |

| SV Sparkassen | 2 % | 2 % |

| ERGO | 2,25 % | 1,85 % |

| HDI | bisher keine Angabe | keine Angabe |

Quelle: Bafin, Assekurata, eigene Recherchen - Stand 12/2023

Hast Du also beispielsweise im Jahr 1999 eine Lebensversicherung mit einem hohen garantierten Zins von 4 Prozent abgeschlossen, erhältst Du 2024 keine zusätzlichen Zinsüberschüsse. Hast Du dagegen 2017 einen Vertrag mit 0,9 Prozent garantierter Verzinsung abgeschlossen, kannst Du 2024 mit Zinsüberschüssen rechnen. Hat Dein Versicherer beispielsweise eine laufende Verzinsung von 2,5 Prozent, wird Dein Vertrag mit 1,6 Prozent an den Überschüssen beteiligt.

Risiko-, Kosten- und andere Überschussarten gehören in der Regel zum Schlussüberschuss. Die Versicherer stellen sie meist erst einmal zurück und lassen sie nicht direkt in Dein Vertragsguthaben fließen. So entsteht ein Puffer, den der Versicherer anzapfen kann, falls sich die Grundlagen der Kalkulation unerwartet ändern. Zum Beispiel die Situation am Kapitalmarkt oder die Lebenserwartung.

Das heißt: Um den Schlussüberschuss Deines Vertrags zu erhalten, musst Du bis zum Ende der Ansparphase durchhalten. Schlussüberschüsse gibt es erst, wenn Du Dir die Lebensversicherung auszahlen lässt oder das Ersparte in eine monatliche Rente überführst. Kündigst Du Deinen Vertrag vorzeitig, erhältst Du keinen Schlussüberschuss. Brauchst Du das Geld aus Deinem Vertrag unbedingt früher, prüfe erst alle Alternativen, bevor Du kündigst. Wie Du dabei am besten vorgehst, liest Du im Ratgeber zum Thema Lebensversicherung kündigen.

Zum Ablauf der Ansparzeit kannst Du darüber hinaus auf eine Beteiligung an den Bewertungsreserven hoffen. Hat der Versicherer zu dem Zeitpunkt Wertpapiere mit hohen Kursgewinnen im Bestand, könnte es sein, dass er davon etwas veräußert und Dir den Gewinn anteilig gutschreibt.

Lebensversicherer müssen Dich grundsätzlich an ihren Überschüssen beteiligen – doch nicht zu 100 Prozent. Der Umfang der Beteiligung ist vom Gesetzgeber vorgeschrieben und richtet sich nach der Art des Überschusses.

Verankert sind die Regeln in der sogenannten Mindestzuführungsverordnung (MindZV) beziehungsweise in Paragraf 153 des Versicherungsvertragsgesetzes (VVG). Danach muss der Versicherer mindestens 90 Prozent des Zins- und Risikoüberschusses an Dich weitergeben (§§ 6, 7 MindZV). Beim Kostenüberschuss ist es die Hälfte (§ 153 Abs. 3 VVG).

Auch die Bewertungsreserven muss der Versicherer theoretisch anteilig auflösen – also Wertpapiere verkaufen, um den Kursgewinn zu realisieren – und den Gewinn ebenfalls zu 50 Prozent an Dich ausschütten. Ob das wirklich passiert, ist jedoch nicht gesagt. Zwar kann der Versicherer durch den Verkauf gutverzinster Anleihen Gewinne erzielen – die Anlagen müsste er dann aber unter Umständen durch schlechter verzinste ersetzen. Darunter leiden dann möglicherweise alle Kunden, deren Verträge noch laufen. Im Zweifel muss der Versicherer sein Vorgehen bei einer Prüfung der Finanzaufsicht Bafin rechtfertigen. (vgl. auch § 153 Abs. 3 VVG)

Möchtest Du Dein angespartes Guthaben aus der Lebensversicherung als lebenslange Rente beziehen, kannst Du selbst entscheiden, in welcher Form Du laufende Überschüsse erhalten möchtest. Bei den meisten Versicherern kannst Du zwischen einer konstanten, teildynamischen oder (voll)dynamischen Rente wählen.

Bei der konstanten Rente legt der Versicherer zu Beginn der Auszahlungsphase einen Wert fest, den er Dir monatlich auszahlt. Er setzt sich aus der Garantierente und einem für die gesamte Zeit der Rente prognostizierten Überschussanteil zusammen. Geht die Rechnung vom Versicherer auf, bekommst Du bei diesem Modell also konstant eine von Beginn an höhere Rente als bei den anderen Modellen. In der Praxis kann Deine Rente aber durchaus schwanken. Denn wenn der Anbieter weniger verdient als erwartet, sinkt Deine Rente. Die Summe, die anfänglich festgelegt wird, ist nicht garantiert. Daher ist der Begriff „konstante Rente“ etwas irreführend. Manche Anbieter nennen diese Form daher auch flexible Rente.

Die volldynamische Rente verfolgt einen anderen Ansatz. Bei diesem Modell startest Du zu Ruhestandsbeginn mit der Garantierente und Deine Rente steigt jedes Jahr wie in der Ansparphase durch die Überschüsse. Deine neue monatliche Rente wird dann zur Garantierente. Unter diesen Wert kann die Rente also nicht mehr fallen.

Die teildynamische Rente ist ein Mittelweg der beiden grundsätzlich verschiedenen Rentenbezugsmodelle. Deine Rente setzt sich daher auch aus zwei unterschiedlichen Teilen zusammen. Einem dynamischen Teil, der langsam steigt und der auch garantiert ist, und einem konstanten Teil, der unter Berücksichtigung der zukünftigen Überschüsse gleichbleiben soll. Die Idee dahinter: Du profitierst schon von Beginn an etwas mehr von den zu erwartenden Überschüssen als bei der volldynamischen Rente – ohne den Nachteil, dass Deine Rente auch mal sinkt. Sicher ist das aber nicht. Denn in diesem Modell ist der konstante Teil zwar etwas vorsichtiger kalkuliert, aber immer noch abhängig vom Gewinn des Versicherers.

Die Wahl der Rentenbezugsform ist davon abhängig was für ein Typ Du bist und wie essenziell Deine private Rentenauszahlung für Dein Auskommen im Ruhestand ist. Brauchst Du sie, um Deinen Lebensunterhalt zu bestreiten, empfiehlt sich die volldynamische Rente. Hier ist immer sicher, wie viel du bekommst und die Rente kann nur steigen. Ist Deine private Altersvorsorge nur ein Bonus, zum Beispiel für Freizeitgestaltung und Reisen, kannst Du auch auf die etwas höhere Rente durch eines der dynamischen Modelle setzen.

Grundsätzlich spielt auch eine Rolle, wie fit Du dich fühlst und wie lange du vermutlich im Ruhestand sein wirst. Je länger Du die Rente beziehst, desto eher lohnt sich die volldynamische Rente. Je kürzer die Rentenbezugszeit, also je eher Du verstirbst, desto eher lohnt sich die konstante Rente.

Grundsätzlich musst Du Renten aus privaten Lebensversicherungen versteuern. Also auch die erhaltenen Überschüsse. Allerdings ist die Steuerlast gering. Je nachdem, wie alt Du beim Renteneintritt bist, bezahlst Du nur auf einen kleinen Teil der Rente, den sogenannten Ertragsanteil, überhaupt Steuern.

Gehst Du zum Beispiel mit 67 Jahren in Rente, liegt Dein Ertragsanteil bei 17 Prozent. Bei einer monatlichen Bruttorente von 300 Euro sind das beispielsweise 51 Euro. Auf diesen Wert fällt dann Einkommenssteuer an – und zwar abhängig davon, wie hoch Dein Einkommen im Ruhestand insgesamt ist. Liegt Dein Steuersatz zum Beispiel bei 20 Prozent, musst Du auf die 51 Euro ungefähr 10 Euro Steuern zahlen. Deine Nettorente liegt dann bei 290 Euro.

| Alter bei Rentenbeginn | Ertragsanteil |

|---|---|

| 63 Jahre | 20 % |

| 64 Jahre | 19 % |

| 65 Jahre | 18 % |

| 66 Jahre | 18 % |

| 67 Jahre | 17 % |

Quelle: EstG, § 22 (Stand: 2024)

Die komplette Tabelle der Ertragsanteile findest Du im Einkommenssteuergesetz. Weitere Infos dazu liest Du in unserem Ratgeber zum Thema Lebensversicherung versteuern.

Finde heraus, welche Altersvorsorge zu Dir passt.

Weitere Ratgeber: Riester-Rente, Betriebliche Altersversorgung, Rürup-Rente, Auszahlplan

Unsere Anbieter-Empfehlungen: Europa (Tarif E-SR), R+V (Tarif RTSE), Huk24 (Tarif RS24), Hannoversche (Tarif R1_EA)

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos