DKB Broker Das Depot der DKB im Test

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

So gehst Du vor

Diese Neukundenprämien gibt es aktuell bei unseren Depot-Empfehlungen:

· 1822direkt: bis zu 500 € für Depotumzug

· Consorsbank: 200 € für Depotumzug

· Traders Place: 100 €

Inhalt

Die DKB als Direktbank bietet mit dem DKB-Broker ein vielseitiges Depot an. Mit diesem kannst Du Wertpapiere wie Aktien und ETFs handeln, verwahren und Sparpläne einrichten.

Lange gehörte das Depot der DKB zu unseren Empfehlungen für günstige Depots mit einem breiten Leistungsspektrum. Nach unserem Depottest im Dezember 2022 haben wir es jedoch aus dieser Liste gestrichen. Der Grund: Das DKB-Girokonto ist nur noch unter bestimmten Umständen kostenlos. Bist Du über 28 Jahre alt und hast keinen monatlichen Geldeingang von über 700 Euro, zahlst Du eine Kontoführungsgebühr von 4,50 Euro pro Monat. Da Du das DKB-Depot nicht ohne ein Girokonto eröffnen kannst, gilt es in unserem Test nicht mehr als Depot mit kostenloser Depotführung. Daraus ergibt sich ein Punktabzug, durch den das Depot nicht mehr Teil unserer Empfehlungen ist.

Hast Du bereits ein Depot bei der DKB und bist damit zufrieden, musst Du nicht zwingend zu einem anderen Anbieter wechseln. Das gilt vor allem, wenn Du die Bedingungen für das kostenlose Girokonto erfüllst. Wie unsere aktuelle Untersuchung zeigt, ist das DKB-Depot fast genauso vielseitig wie unsere Empfehlungen.

Wir haben bei unserem Depotvergleich 2023/24 elf empfehlenswerte Anbieter ermittelt. Sie alle sind für einen kostengünstigen Vermögensaufbau geeignet, unterscheiden sich aber in den Details. Einen Überblick bietet Dir unsere Vergleichstabelle. Hier kannst Du das ING Depot mit anderen Depotangeboten vergleichen.

Quelle: Depotanbieter, Finanztip-Analyse (Stand: 23. Oktober 2024)

Das Depot bei der DKB kannst Du in wenigen Schritten online eröffnen. Eine Voraussetzung dafür ist jedoch, dass Du bereits ein Girokonto bei der DKB und einen Zugang zum Online-Banking eingerichtet hast. Wenn dies der Fall ist, musst Du Dich zunächst einfach nur mit Deinen Zugangsdaten beim Online-Banking anmelden.

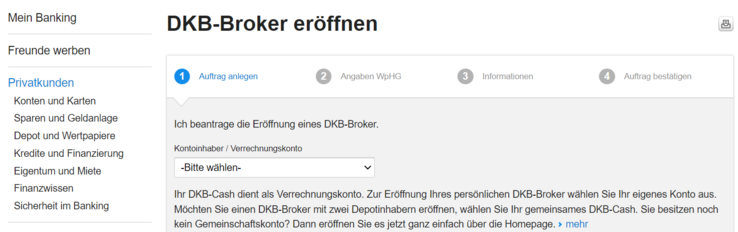

Im nächsten Schritt wählst Du unter „Privatkunden“ auf der Produktseite die Rubrik „Depot und Wertpapiere”. Dort kannst Du unter „DKB-Broker“ den Eröffnungsprozess für das Depot starten. Im Anschluss gibst Du dann Deine bisherigen Erfahrungen mit Wertpapieren an, sowie ein „Verrechnungskonto“ – damit ist Dein bestehendes Girokonto gemeint. Im letzten Schritt bestätigst Du den Antrag mit einer Tan.

Der erste Schritt zu Deinem Depot. Wähle hier Dein Girokonto als Verrechnungskonto.

Quelle: DKB (Stand: 5. August 2022)

Bei der DKB kannst Du beim DKB Broker u18 auch ein Depot für Dein Kind anlegen. Ein Gemeinschaftsdepot mit einer zweiten Person lässt sich ebenfalls eröffnen. Wichtig: Bei dem Kinderdepot müssen beide Erziehungsberechtigten den Antrag unterzeichnen, beim Gemeinschaftsdepot beide Kontoinhabenden den Auftrag mit einer Tan bestätigen.

Die Angabe persönlicher Daten und die Identitätsprüfung über das Video-Ident- oder Post-Ident-Verfahren ist für die Eröffnung nicht erforderlich. Das musstest Du ja bereits für die Eröffnung des Girokontos machen.

Falls Du noch kein Girokonto bei der DKB besitzt, der Eröffnungsprozess ist einfach und nachvollziehbar. Sobald Du die Zugangsdaten mit der Post zugeschickt bekommen hast, meldest Du Dich im Banking an und eröffnest Dein Depot.

Hast Du bereits ein Depot bei einer anderen Bank? Dann kannst Du den Depotwechselservice von der DKB nutzen. Hierfür musst Du ein Formular ausfüllen, ausdrucken, unterschreiben und mit der Post an Deine bisherige Bank senden. Mit dem Formular beauftragst Du Deine Bank, das gesamte Depot oder einzelne Wertpapierpositionen auf das Depot der DKB zu übertragen.

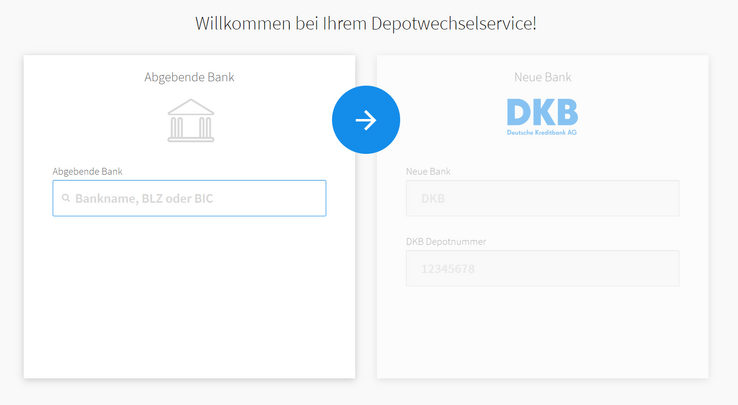

Noch einfacher geht es, wenn Du ein Depot bei der Comdirect, Consorsbank, Deutsche Bank, ING, Postbank, S-Broker oder einer Volksbank hast. Denn dann dürfte der automatisierte Depotwechselservice etwas für Dich sein. Der Vorteil: Du kannst den Auftrag für den Depotübertrag online erteilen.

In diesem Fall sendet die DKB den Antrag automatisch an Deine bisherige Bank. Du musst nichts weiter unternehmen, als Deine Steueridentifikationsnummer, die Depotnummer Deines DKB-Depots sowie die Zugangsdaten des Online-Kontos Deiner alten Bank anzugeben.

Hier gibst Du Deine Steuer-ID, die Depotnummer und die Zugangsdaten ein.

Quelle: DKB (Stand: 5. August 2022)

Mehr Tipps zu dem Thema findest Du im Finanztip-Ratgeber zum erfolgreichen Depotübertrag.

Mit dem Depot bei der DKB hast Du die Möglichkeit, mehr als 1,5 Millionen Wertpapiere zu handeln. Das umfasst die gesamte Bandbreite von Aktien, Anleihen, Fonds, ETFs, Zertifikaten, Hebelprodukten, sowie Krypto-ETNs. Für den langfristigen Vermögensaufbau möchten wir Dir eine unserer Finanztip-Empfehlungen für ETF-Sparpläne besonders ans Herz legen. Diese ETFs sind besonders breit aufgestellt.

Bist Du Dir trotz der großen Auswahl unsicher, ob ein Wertpapier bei der DKB handelbar ist, kannst Du den Wertpapier-Finder auf der Website nutzen. Gib dort einfach die Kennnummer, die sogenannte ISIN, des Wertpapiers ein. Ergibt sich ein Treffer, lässt es sich handeln. Nutze den Wertpapier-Finder am besten vor der Depoteröffnung – so gibt es keine böse Überraschung, sollte ein Wertpapier doch nicht handelbar sein.

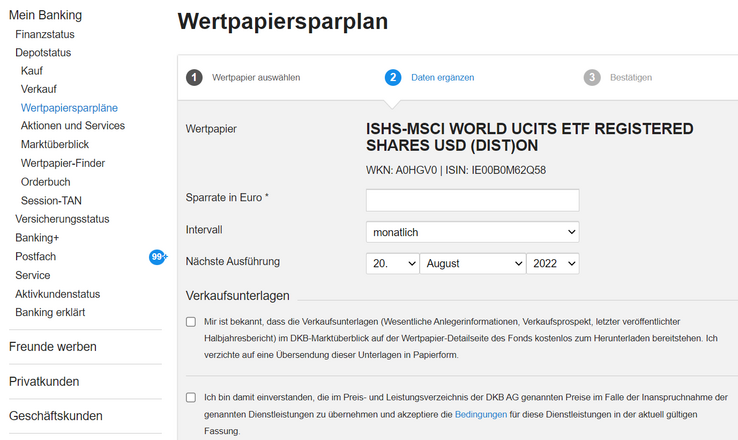

Bereits in wenigen Minuten kannst Du einen Wertpapiersparplan bei der DKB anlegen. Melde Dich einfach im Banking mit Deinen Zugangsdaten an. Unter „Depotstatus“ auf der Produktseite findest Du die Rubrik „Wertpapiersparpläne“. Dort gehst Du auf „Neuer Sparplan“ und gibst die ISIN des Wertpapiers ein. Du kannst dazu den ETF-Finder von Finanztip nutzen.

Auf der nächsten Seite musst Du Dich dann für die Sparrate, das Intervall und den Ausführungstermin entscheiden. Mach Dir am besten vorher Gedanken, wie hoch Deine Sparrate sein soll – zwischen 25 Euro und 10.000 Euro darf der Wert liegen. Beim Intervall wählst Du zwischen monatlich, zweimonatlich, vierteljährlich, halbjährlich und jährlich. Um bei kleinen Sparraten das Gewicht der monatlichen Ordergebühr zu senken, bevorzuge das vierteljährliche Intervall. So bezahlst Du nur alle drei Monate die Pauschale von 1,50 Euro. Je größer die Sparrate ist, umso eher lohnt sich eine monatliche Ausführung, weil der Anteil der Ordergebühr an der Gesamtsumme kleiner wird.

Im Anschluss wählst Du bei „nächster Ausführung“ zwischen dem 5. und 20. Tag des Monats und gehst auf „Weiter“. Abschließend prüfst Du noch einmal gründlich Deine Angaben. Wenn alles korrekt ist, bestätigst Du mit einer Tan und der Sparplan ist eingerichtet. Achte darauf, dass auf Deinem Verrechnungskonto, also dem DKB-Girokonto, genug Guthaben für die Sparrate liegt, andernfalls kann am nächsten Termin kein Wertpapier gekauft werden. Es ist nicht möglich, den Betrag von einem Konto bei einer anderen Bank einzuziehen.

Du kannst Dich übrigens mit einem ETF-Sparplan jederzeit flexibel umentscheiden und zum Beispiel die Sparrate verändern, den Plan pausieren oder ganz stoppen.

Statt monatlich kannst Du auch andere Intervalle wie etwa vierteljährlich im Drop-Down-Menü wählen. Die ISIN-Kennnummer findest Du zum Beispiel im ETF-Finder von Finanztip.

Quelle: DKB (Stand: 5. August 2022)

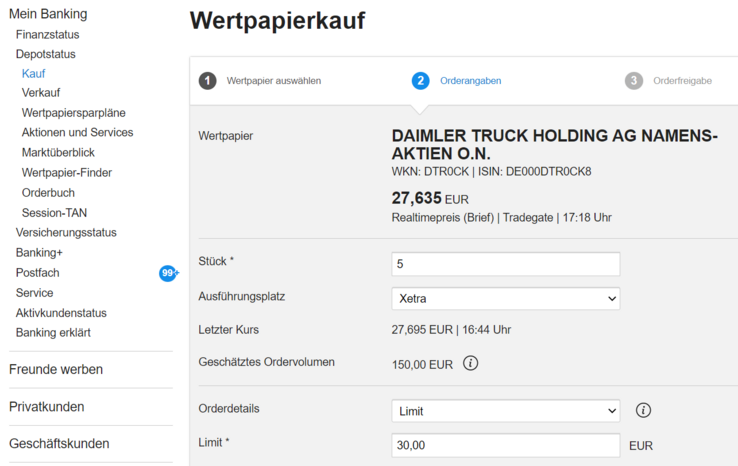

Wertpapiere zu kaufen oder zu verkaufen ist wie das Anlegen eines Wertpapiersparplans sehr einfach. Möchtest Du einen Einzelkauf tätigen, dann findest Du auf der Produktseite unter „Depotstatus“ die Rubrik „Kauf“.

Auf der nächsten Seite wählst Du Dein Depot und gibst die ISIN des Wertpapiers ein. Kennst Du die ISIN nicht, dann findest Du diese über den Wertpapier-Finder. Im nächsten Schritt gibst Du die gewünschte Stückzahl an – zum Beispiel fünf Anteile eines konkreten ETFs oder fünf Aktien. Der Preis einer Aktie oder eines ETF-Anteils schwankt und kann sich von Sekunde zu Sekunde ändern. Daher kann die DKB den Kaufpreis für Deine Aktion nur schätzen.

Um nicht von einem hohen Kaufpreis überrascht zu werden, kannst Du die voreingestellte Option „billigst“ abwählen und stattdessen einen Limitpreis setzen. Dieser Preis pro Stück wird dann keinesfalls überschritten, selbst wenn der Börsenkurs während Deines Kaufvorgangs ansteigen sollte.

Beispiel: Der aktuelle Kurs einer Aktie liegt bei 103,08 Euro. Wenn Du als Limitpreis 105,10 Euro einstellst und fünf Stück des Wertpapiers orderst, würdest Du höchstens für einen Wert von 525,50 Euro kaufen. Sollte der Kurs noch während des Ordervorgangs auf 105,20 Euro steigen, findet so lange kein Kauf statt, bis es wieder ein Angebot für höchstens 105,10 Euro gibt, die Order abläuft oder gelöscht wird. Setzt Du kein Limit, sondern wählst die Option „billigst“, könnte auch ein Kauf zu höheren Preisen zustande kommen.

Zu guter Letzt musst Du Dich noch für einen Ausführungsplatz entscheiden. Finanztip empfiehlt, möglichst während der Öffnungszeit der deutschen Leitbörse Xetra zu handeln, weil dann mehr Anlegende an der Börse mitmischen – das sorgt für vorteilhaftere Kurse. Beachte: Xetra ist nur an Wochentagen zwischen 9 Uhr und 17:30 Uhr geöffnet – vermeide daher den Handel in den Morgen- und Abendstunden. Solltest Du doch mal morgens oder abends an einem anderen Börsenplatz handeln wollen, dann stelle ein Limit, einen Höchstpreis, ein, damit Du nicht einen ungünstigen Kurs erwischst.

So sieht der erste Schritt nach der Eingabe der ISIN aus. Fülle die Felder wie oben beschrieben aus.

Quelle: DKB (Stand: 5. August 2022)

Beim Verkauf von Wertpapieren gehst Du genauso vor wie beim Kauf. Die Gebühren beim Verkauf von Wertpapieren sind bei der DKB – wie auch bei den meisten anderen Brokern – dieselben wie beim Einzelkauf. Auch Wertpapiere, die Du im Rahmen eines Sparplans erworben hast, verkaufst Du mit einer individuellen Verkaufsorder. Die Gebühren dafür richten sich danach, wie hoch Deine Order ist. Mehr über die Kosten liest Du im folgenden Abschnitt.

Das Depot bei der DKB ist relativ günstig. Für die Depotführung sowie Depot- und Wertpapierübertragung bezahlst Du nichts. Auch die Einrichtung, Änderung und Löschung eines Limits, Orderauftrags und Wertpapiersparplans ist kostenlos. Allerdings ist das Girokonto, welches Du zum Depot eröffnen musst, nur unter bestimmten Bedingungen kostenlos. Mehr dazu erklären wir Dir oben.

Seit 2024 gibt es beim DKB Broker drei Preisstufen. Bis 5.000 Euro Anlagevolumen zahlst Du 10 Euro, ab 5.000,01 Euro 15 Euro und ab 20.000 Euro 30 Euro für eine Order.

Für einige Handelsplätze fällt zusätzlich eine Ausführungsgebühr von 2,50 Euro an, bisher davon ausgenommen sind Gettex, Quotrix und Tradegate. Nach wie vor können bei manchen Handelsplätzen weitere Zusatzgebühren anfallen, die die DKB an Dich weitergibt.

Die folgende Tabelle zeigt das Orderentgelt für bestimmte Orderwerte:

| Orderwert | Orderentgelt |

|---|---|

| bis 5.000 Euro | 10 Euro |

| ab 5.000,01 Euro | 15 Euro |

| ab 20.000 Euro | 30 Euro |

Quelle: DKB (Stand: August 2024)

Unverändert bleibt die Gebühr für Sparpläne. Pro Sparplanrate zahlst Du 1,50 Euro. Wenn Du höhere Sparraten wählst, profitierst Du also von vergleichsweise geringen Kosten. Eine Reihe von ETFs ist weiterhin im Rahmen einer Aktion ab 0 Euro pro Ausführung besparbar.

Zudem gab es eine Änderung beim Kauf von Namensaktien. Hier fällt pro Kauforder zusätzlich 1 Euro Gebühr für die Eintragung in das Aktienregister an. Diese Zusatzgebühr gibt es auch bei Sparplänen. Für einen Sparplan auf eine Namensaktie zahlst Du 2,50 Euro pro Ausführung. Eine Reihe von Unternehmen geben solche Namensaktien aus, beispielsweise Allianz, Deutsche Telekom oder Siemens.

Weitere Erhöhungen betreffen Dienstleistungen der DKB rund um die Quellensteuer auf Dividenden von ausländischen Aktien. Für die Einrichtung einer Quellensteuervorabbefreiung zahlst Du zum Beispiel 30 Euro. Die Ausstellung eines Tax Vouchers kostet nun 15 Euro. Diese Dokumente benötigst Du in bestimmten Ländern, um eine Erstattung der Quellensteuer zu erhalten.

Das Verrechnungskonto und Dein Depot führst Du bei der DKB. Diese hat eine deutsche Banklizenz und ist Mitglied des gesetzlichen Einlagensicherungsfonds. Damit sind im Fall einer Bankenpleite bis 100.000 Euro auf dem Verrechnungskonto abgesichert – also das Geld, das Du noch nicht oder nicht mehr in Wertpapiere investiert hast.

Die ETF-Anteile oder Aktien, die Du über die DKB – oder einen beliebigen anderen Broker – gekauft hast, sind hingegen nicht über die Einlagensicherung geschützt. Schließlich kann sich ihr Wert ständig im Börsenhandel ändern und theoretisch auf null fallen, aber auch extrem ansteigen. Wertpapiere sind juristisch Sondervermögen, fallen also bei einer Zahlungsunfähigkeit nicht in die Insolvenzmasse.

Falls die DKB Deine Wertpapiere nicht herausgeben könnte, würde die Anlegerentschädigung nach europäischem Recht greifen. Hier sind – wie bei anderen Brokern – maximal 20.000 Euro pro Person geschützt und höchstens 90 Prozent der fehlenden Summe.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos