Aktivrente: So verdienst Du 2.000 € steuerfrei

Expertengespräch am 20.01.2026

Sichere Dir als Finanztip Unterstützer für 8 €/Monat regelmäßig Deinen direkten Draht zu unseren Experten im Finanztip-Expertengespräch.

Das Wichtigste in Kürze

So gehst Du vor

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Deine Altersvorsorge ist Deine Verantwortung. Um Deinen Ruhestand entspannt und ohne finanzielle Herausforderungen zu verbringen, ist es wichtig, dass Du Dich so früh wie möglich mit dem Thema beschäftigst. Das ist viel einfacher als Du vielleicht denkst. Und Du kannst alles selbst.

In diesem Ratgeber erfährst Du, was Du über die unterschiedlichen Arten der Altersvorsorge wissen musst, warum Du keinen Finanzberater brauchst und wie Du in drei einfachen Schritten mit dem Sparen für den Ruhestand startest.

Die wichtigste Säule der Altersvorsorge ist die gesetzliche Rente. Fast alle Angestellten müssen einen Teil ihres Gehalts in die Deutsche Rentenversicherung (DRV) einzahlen. Sie kümmert sich ebenfalls um die Auszahlung der Renten. Wie hoch die Einzahlungen sind und wie die Auszahlung genau funktioniert, liest du in unserem Ratgeber zur gesetzlichen Rente.

Einige Berufsgruppen haben als Alternative zur gesetzlichen Rente ein sogenanntes Berufsständisches Versorgungswerk. Das betrifft zum Beispiel Juristen, Architekten, Mediziner, Apotheker und Steuerberater. Die Funktionsweise ist ähnlich. Auch hier zahlen die Mitglieder einen festen Teil Ihres Einkommens ein. Das Versorgungswerk verwaltet das Geld und führt später die Auszahlungen durch. Weitere Infos findest Du in unserem Ratgeber zu Versorgungswerken.

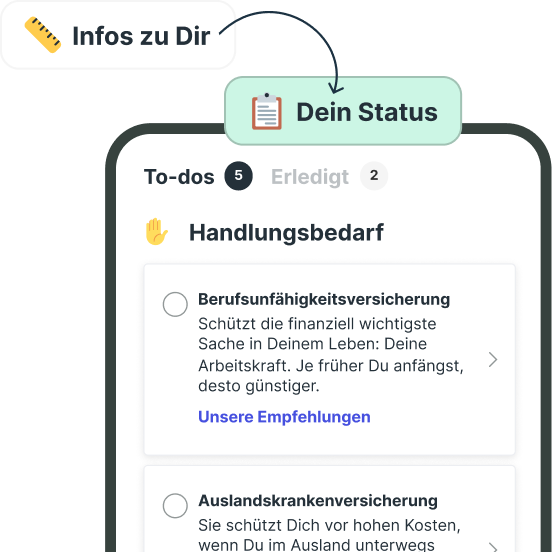

In wenigen Schritten zeigen wir Dir mit dem Finanztip Check-Up, wo Du bereits gut aufgestellt bist und an welcher Stelle Du noch etwas optimieren kannst.

Beamte erhalten Pensionen. Sie zahlen nicht in die gesetzliche Rente ein. Stattdessen bekommen Sie im Ruhestand Geld direkt vom Staat. Das betrifft den Großteil der Lehrer, Polizisten, Berufssoldaten und Abgeordneten sowie manche Angestellte im öffentlichen Dienst. Die Pensionen von Pfarrern funktionieren ähnlich, nur kommt das Geld hier in der Regel aus dem Kirchenhaushalt.

Selbstständige sind grundsätzlich frei in der Wahl ihrer Altersvorsorge. Doch es gibt einige Ausnahmen für besonders schutzbedürftige Berufe. Darunter fallen unter anderem: Handwerker, Hebammen, Erzieher, in der Pflege Beschäftigte, Künstler und Publizisten sowie Selbstständige mit nur einem Auftraggeber. Diese Gruppen müssen auf Basis ihres Einkommens Beiträge in die gesetzliche Rentenkasse zahlen und erhalten später daraus auch eine Rente. Andere Selbstständige können ebenfalls in die gesetzliche Rentenkasse einzahlen. Details zu den Vor- und Nachteilen liest du in unserem Ratgeber zur freiwilligen Rentenversicherung.

Die Rentenlücke bezeichnet die Differenz zwischen Deiner gesetzlichen Rente und Deinen Ausgaben im Ruhestand. Deine Rente wird deutlich niedriger sein als Dein Einkommen zuvor. Da Deine Ausgaben mit Eintritt in den Ruhestand in der Regel nicht so stark sinken wie Deine Einnahmen, entsteht eine Lücke zwischen Deinen Einnahmen und Deinen Ausgaben.

Die Rentenlücke ist individuell sehr unterschiedlich, abhängig von Deiner beruflichen Karriere und Deinen Kosten. Daher lohnt es sich, sie für Dich persönlich auszurechnen. Das ist nicht so kompliziert, wie Du vielleicht denkst. In unserem Ratgeber zu Rentenlücke zeigen wir Dir in drei einfachen Schritten, wie das geht.

Deine gesetzliche Rente wird nicht ausreichen, um im Alter Deinen Lebensstandard aus dem Berufsleben zu halten. Hintergrund ist, dass die Bevölkerung in Deutschland immer älter wird. Da die gesetzliche Rente auf einem Umlageverfahren basiert, verschiebt sich deshalb das Verhältnis zwischen den arbeitenden Menschen, die Beiträge in die Rentenkasse einzahlen, und den Rentenempfängern immer mehr.

Da es sich bei der Altersvorsorge um einen langen Ansparzeitraum handelt, spielt auch die Inflation eine große Rolle. Inflation bedeutet, dass die Preise steigen. Du kannst Dir für den gleichen Geldbetrag also weniger kaufen. Das nennt sich auch Kaufkraftverlust.

In Deutschland lag die durchschnittliche Inflationsrate von 2004 bis 2024 bei zwei Prozent. Berücksichtige daher, dass Dein Geld in 20 oder 30 Jahren deutlich weniger wert sein wird. Sowohl bei der gesetzlichen Rente, zum Beispiel wenn Du Deine digitale Rentenübersicht abrufst, und die Werte einschätzt, als auch bei privaten Altersvorsorgeverträgen. Unser Inflationsrechner hilft Dir, die Werte für Deine Altersvorsorge-Planung richtig einzuordnen.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Wenn Du eine ungefähre Vorstellung von Deiner Rentenlücke hast, geht es darum, die für Dich passende zusätzliche Altersvorsorge zu finden.

Es gibt mehrere Möglichkeiten, individuell vorzusorgen und so weiteres Geld im Ruhestand zur Verfügung zu haben. Alles, was Du zusätzlich zu Deiner gesetzlichen Rente oder einer der Alternativen, wie zum Beispiel Bezügen aus dem Versorgungswerk oder staatliche Pensionen ansparst, nennt man private Altersvorsorge.

In Deutschland gibt es verschiedene private Vorsorgevarianten, die vom Staat gefördert werden. Entweder mit Zuzahlungen und/oder mit Steuerrückerstattungen.

Die Riester-Rente ist eine zusätzliche Altersvorsorge, die sich seit einigen Jahren nur noch für Familien oder Alleinerziehende mit vielen Kindern lohnt. Es gibt sie in Form eines Fondssparplans oder einer Rentenversicherung. Sie ist generell teuer und Du solltest sie nur in Erwägung ziehen, wenn Du aufgrund der Kinderanzahl eine hohe Förderung vom Staat bekommst. Mehr dazu liest Du im Ratgeber zur Riester-Rente.

Seit Jahren gibt es Kritik am Konzept Riester, vor allem aufgrund der hohen Kosten und des Bürokratieaufwands. Wie es um die Überarbeitung von Riester steht, liest Du in unserem Ratgeber zur Reform der privaten Altersvorsorge.

Die Basisrente, auch Rürup-Rente genannt, ist eine zusätzliche Altersvorsorge, die für Selbstständige geschaffen wurde. Sie ist so konzipiert, dass Selbstständige die gesetzliche Rente mit ihr auch komplett ersetzen können. Zahlst Du nicht in die gesetzliche Rente ein, ist ein Rürupvertrag für Dich eine gute Option. Zahlst Du als Unternehmer, Solo-Selbstständiger oder Freiberufler schon in die gesetzliche Rente ein, kann eine Rürupvertrag für Dich auch ein zusätzliches Standbein für den Ruhestand sein. Als Nicht-Selbstständiger mit einer Rürup-Rente vorzusorgen, lohnt sich nur in Ausnahmefällen.

Mehr dazu liest Du im Ratgeber zur Basisrente.

Der Begriff betriebliche Altersvorsorge beschreibt zwei verschiedene Vorsorge-Arten. Einerseits die ursprüngliche Form, in der Dein Unternehmen für Dich Beiträge in eine klassische, unternehmenseigene Betriebsrente einzahlt. Davon bekommst Du später eine zusätzliche Rente, ohne eigenes Geld einzahlen zu müssen.

In den letzten Jahren wird mit dem Begriff meist allerdings die geförderte betriebliche Altersvorsorge (bAV) gemeint. Das ist ein Konzept, bei dem Du mit einer privaten Rentenversicherung oder über eine Firmenlösung zusätzlich fürs Alter sparst.

Deine Einzahlungen kommen bei der betrieblichen Vorsorge nicht von Deinem Konto, sondern sie gehen direkt von Deinem Bruttolohn ab. Dadurch sparst Du Geld. Zusätzlich zahlt die Firma einen Zuschuss in Deinen Vertrag. Das kann sich, je nach Höhe des Zuschusses, den Konditionen des Vertrags und Deiner Karriereplanung für Dich lohnen.

Mehr dazu liest Du im Ratgeber zur betrieblichen Altersvorsorge.

Privatrenten sind private Rentenversicherungen, die im Gegensatz zu den Konzepten Riester, Rürup und bAV nicht in der Ansparphase gefördert werden, sondern wenn Du im Ruhestand bist. Das bedeutet, dass Du nur einen Teil der Rentenauszahlung aus dem Vertrag versteuern musst. Ohne staatliche Förderung in der Ansparphase lohnt sich diese Variante der privaten Rentenversicherung in den seltensten Fällen.

Der Haken an allen diesen vom Staat geschaffenen Vorsorgeoptionen: Um die Förderung zu bekommen, musst Du für fast alle Varianten eine Rentenversicherung abschließen. Diese sind häufig entweder teuer oder unflexibel. Zudem sinken die Rentenfaktoren von Versicherungsverträgen, also die Rente pro 10.000 Euro Vertragsguthaben, seit Jahren.

Es gibt aber eine einfache Vorsorge-Alternative mit niedrigeren Kosten und höherer Gestaltungsfreiheit: die flexible Vorsorge mit einem ETF-Sparplan. Das ist nach Finanztip-Einschätzung der wichtigste Baustein, den Du für Deine private Altersvorsorge brauchst.

Ein ETF (Exchange Traded Fund) ist ein Indexfonds, der an der Börse gehandelt wird. In solch einem Fonds sind Anteile von allen Unternehmen, die auch im Index abgebildet sind. Wenn Du in einen ETF investierst, der einen weltweiten Index wie den MSCI World abbildet, streust Du damit das Risiko einer Anlage in Aktien enorm.

Daher hat ein solcher ETF auch nichts mit Zockerei an der Börse zu tun. Im MSCI-World-Index sind zum Beispiel Anteile von mehr als etwa 1.300 Unternehmen aus 23 Ländern enthalten. Du investierst damit also breit gestreut in große Teile der Weltwirtschaft.

Wir bei Finanztip rechnen für die Zukunft bei einem breit gestreuten weltweiten Investment in Aktien-ETFs mit einer durchschnittlichen Wertentwicklung von sechs Prozent pro Jahr.

Mindestens 15 Jahre solltest Du für diese Art der Vorsorge mitbringen. Denn auch wenn die langfristigen Entwicklungen stets positiv waren: Kurzfristig geht es an der Börse mal auf und mal ab. Daher ist ein ETF nicht für Deine kurzfristige Geldanlage geeignet. Denn um die Schwankungen der Aktienmärkte auszugleichen und eine gute durchschnittliche Rendite zu erwirtschaften, braucht es etwas Zeit.

Das bedeutet aber nicht, dass Du mit 55 oder 60 Jahren nicht mehr mit einem ETF-Sparplan anfangen kannst. Denn auch mit 70 Jahren wirst Du noch im Ruhestand sein und zusätzlich zu Deiner gesetzlichen Rente Geld benötigen.

Bei einem Sparplan legst Du selbst den Betrag fest, den Du monatlich in den ETF investieren möchtest. Dabei bist Du völlig flexibel. Du kannst die Höhe jederzeit anpassen und auch das Geld entnehmen, wann immer Du möchtest. Das ist ein entscheidender Vorteil gegenüber privaten Rentenversicherungen. Natürlich solltest Du das nur in einer absoluten Notlage tun, denn das Kapital ist für Deine Altersvorsorge gedacht.

Deinen Notgroschen für unvorhersehbare Kosten sparst Du besser auf einem Tagesgeldkonto an. Dort gibt es solide Zinsen, mit denen Du die schleichende Geldentwertung durch die Inflation ausgleichen kannst.

Durch den jährlichen Steuerfreibetrag in Höhe von 1.000 Euro sind die Gewinne, die Du mit Deinem ETF erzielst, in den ersten Jahren meist vollständig und anschließend teilweise steuerfrei. Versteuern musst Du allerdings das Geld, das Du aus Deinem Depot entnimmst.

Mit einem Auszahlplan legst Du im Ruhestand einen Betrag fest, den Du monatlich aus Deinem Guthaben auf Dein Konto bekommst. Das ist Deine zusätzliche ETF-Rente.

Aufgrund der Schwankungen des am Aktienmarkt angelegten Kapitals kann es zudem sinnvoll sein, einen Teil Deines ETF-Guthabens in den letzten Jahren vor dem Ruhestand schrittweise in Tages- oder Festgeld umzuschichten. Damit gibt es einen Teil des Kapitals, aus dem Du jederzeit sicher Deine monatliche Auszahlung tätigen kannst. Und zwar auch, sollte der andere Teil, der weiterhin im ETF investiert ist und Rendite erwirtschaftet, gerade mal nicht so gut dastehen.

In unserem Ratgeber zum Thema ETF haben wir das alles noch einmal ganz genau für Dich erklärt. Darüber hinaus haben wir eine Strategie entwickelt, wie Du die Steuern auf Deine Auszahlungen stunden und so mehr aus Deinem ETF herausholen kannst.

Aktivrente: So verdienst Du 2.000 € steuerfrei

Expertengespräch am 20.01.2026

Sichere Dir als Finanztip Unterstützer für 8 €/Monat regelmäßig Deinen direkten Draht zu unseren Experten im Finanztip-Expertengespräch.

Um mit einem ETF-Sparplan zu beginnen, brauchst Du lediglich ein Depot. Das ist bei vielen Anbietern kostenfrei, zum Beispiel bei unseren aktuellen Depot-Empfehlungen. Unseren aktuellen Vergleich der besten Anbieter findest Du in der folgenden Tabelle.

Dein Depot und Deinen Sparplan kannst Du per App oder online in wenigen Minuten einrichten. Besparen kannst Du einen ETF-Sparplan schon ab wenigen Euro pro Monat. Den richtigen ETF dafür findest Du mit unserem ETF-Finder. Weitere Details zum Thema liest Du in unserem Artikel zu Wertpapierdepots.

Wie viel Geld Du für Deine Altersvorsorge in den ETF investieren solltest, ist individuell unterschiedlich und hängt von zwei Werten ab: Deiner Rentenlücke und Deinem derzeitigen Haushaltsüberschuss. Das ist der Betrag, den Du monatlich zum Sparen zur Verfügung hast. Hast Du Deine persönliche Rentenlücke berechnet, kannst Du mithilfe unseres Sparplan-Rechners herausfinden, wie viel Geld Du monatlich investieren müsstest, um die Lücke bist zu Deinem Ruhestand zu schließen.

Wir haben das für Normalverdiener unter Berücksichtigung der Inflation durchgerechnet und kommen zu folgendem Ergebnis: Wenn Du circa 15 Prozent von Deinem Netto für Deinen Ruhestand sparst, bist Du auf einem guten Weg. Lass Dich dabei von großen Zahlen nicht verunsichern.

Übersteigt der Wert das, was Du monatlich zurücklegen kannst, braucht es einen Kompromiss.

Als Studentin oder Berufseinsteiger startest Du beispielsweise mit 100 statt 300 Euro pro Monat. Bei der nächsten Gehaltserhöhung passt Du dann Deine Rate für den Sparplan an.

Der beste Zeitpunkt zum Start ist jetzt. Denn die Hauptsache ist, dass Du loslegst. Die Zeit ist Dein größter Freund bei der Altersvorsorge. Jedes Jahr mehr, in dem Dein ETF-Sparplan läuft, beschert Dir später mehr Geld in der Rente. Das hängt mit dem Zinseszins-Effekt zusammen. Wie der sich konkret auf Dein Geld auswirkt, kannst Du Dir in diesem Video im Detail anschauen.

Einen Finanzberater brauchst Du für Deine Altersvorsorge übrigens nicht. Auch wenn Dir das viele Versicherungsvertreter oder -vermittler in kostenfreien Vorträgen oder Erstgesprächen weismachen wollen. Vorsicht ist ebenfalls bei sogenannten „Finfluencern“ geboten, die in sozialen Medien ihre vermeintliche Expertise gegen Geld anbieten. Altersvorsorge kannst Du selbst.

Hier nochmal die drei Schritte, mit denen Du Deine Altersvorsorge in die eigenen Hände nimmst und direkt loslegst:

Mit dem Ende des Arbeitslebens legst Du einen Auszahlplan fest, erntest die Früchte Deines Sparens und genießt Deine Zusatz-Rente.

Allerdings nur, wenn Du jetzt auch anfängst.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.