Brutto-Netto-Rechner So berechnest Du schnell aus Deinem Brutto Dein Netto

Experte Steuern

Das Wichtigste in Kürze

So gehst Du vor

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

3.000 Euro Bruttogehalt klingt erst einmal nach viel Geld. Nach dem Blick auf die Gehaltsabrechnung folgt oft die Ernüchterung. Am Monatsende landen davon vielleicht noch 1.900 Euro als Nettolohn auf dem Konto. Denn Einkommen in Deutschland werden im internationalen Vergleich überdurchschnittlich hoch mit Steuern und Abgaben belastet.

Falls Du wissen möchtest, wie sich eine Gehaltserhöhung oder eine Änderung der Steuerklasse finanziell auswirkt, kannst Du einen Brutto-Netto-Rechner nutzen. Solche Gehaltsrechner finden Du leicht im Internet.

Vor Antritt eines neuen Jobs zu schauen, wie viel Netto vom Brutto übrig bleibt, ist wichtig. Dann weißt Du ungefähr, mit wie viel Geld Du im Monat planen kannst. Es gibt weitere Anlässe, um einen Brutto-Netto-Rechner zu nutzen:

Das Bundesfinanzministerium (BMF) bietet eine kostenlose Online-Einkommensteuerberechnung für die Jahre 1958 bis heute an. Allerdings muss man bei diesem Rechner das zu versteuernde Einkommen eintragen. In der Regel kannst Du dieses nicht selbst genau ermitteln. Zu kompliziert ist die Berechnung, wenn Du viele steuerlich abzugsfähige Positionen hast.

Recht hilfreich kann der kostenlose Online-Lohnsteuerrechner des BMF sein. Damit kannst Du Deine monatlichen steuerlichen Abzüge berechnen, nicht aber die Sozialabgaben.

Im Internet findest Du eine Reihe an weiteren kostenlosen Brutto-Netto-Rechnern, zum Beispiel brutto-netto-rechner.info.

Für die Berechnung der Abgaben bei einem Minijob gibt es eigene Rechner. Bei einer geringfügigen Beschäftigung, also einem Minijob, mit einem Monatslohn bis zu 556 Euro fallen pauschale Abgaben an. Beschäftigt ein privater Haushalt eine Haushaltshilfe und rechnet diese über das Haushaltsscheckverfahren der Minijob-Zentrale ab, gelten geringere Pauschalen. In der Regel übernimmt der Arbeitgeber die Pauschalabgaben.

Hast Du eine Midijob, verdienst also mehr als 556 und höchsten 2.000 Euro brutto, solltest Du zur Berechnung Deiner Abzüge einen speziellen Rechner nutzen. Etwa den Midijob-Rechner der Deutschen Rentenversicherung.

Achtung: Für Angestellte und Beamte im öffentlichen Dienst gelten eigene Vergütungs- und Besoldungsregeln. Je nach Bundesland werden Beamte nach bestimmten Besoldungs- oder Entgeltgruppen bezahlt. Zum Grundgehalt erhalten Beamte noch Zulagen, zum Beispiel, wenn sie verheiratet sind und Kinder haben. Beamte zahlen außerdem nicht in die Arbeitslosen- und Rentenversicherung ein. Um Dein Nettoeinkommen festzustellen, kannst Du zum Beispiel den Bezügerechner des Bundesverwaltungsamtes verwenden. Dieser wird allerdings Stand Anfang Februar 2025 gerade überarbeitet.

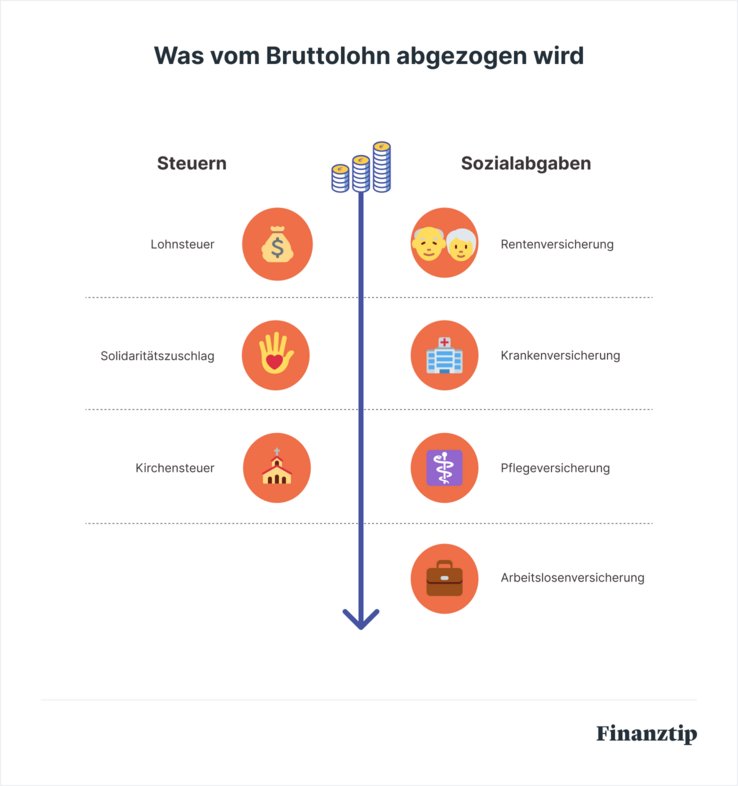

Arbeitnehmer und Arbeitnehmerinnen müssen von ihrem Bruttogehalt zwei große Posten zahlen:

Quelle: Finanztip (Stand: Februar 2025)

Die Lohnsteuer, die Dein Arbeitgeber Monat für Monat von Deinem Gehalt einbehält, ist im Grunde genommen eine Vorauszahlung auf Deine Einkommensteuer, die Du dem Staat geben musst. Auf die Lohnsteuer kommen dann noch der Solidaritätszuschlag, allerdings seit 2021 nur noch für recht hohe Gehälter und die Kirchensteuer oben drauf

Ein Beispiel: Jenna muss 417 Euro an Lohnsteuer bezahlen. Solidaritätszuschlag wird dann nicht mehr fällig. Der Beitrag zur Kirchensteuer in Höhe von 9 Prozent berechnet sich dann anhand dieser Größe und nicht anhand des Bruttoeinkommens. Es fallen also knapp 38 Euro Kirchensteuer an, also 9 Prozent von 417 Euro.

Seit 1991 gibt es den Solidaritätszuschlag, auch Soli genannt. Er fällt auf die Lohnsteuer an und lag bis Ende 2020 bei 5,5 Prozent. Bemessungsgrundlage ist die zu zahlende Lohnsteuer, das heißt bei 400 Euro Lohnsteuer kamen noch 22 Euro Soli obendrauf, also 5,5 Prozent von 400 Euro.

Seit 2021 ist der Soli für viele weggefallen; nur wer sehr gut verdient, muss ihn noch zahlen.

In Deutschland wohnende Mitglieder einer evangelischen oder katholischen Kirche sowie der jüdischen Kultusgemeinden müssen Kirchensteuer zahlen. Der Steuersatz liegt bei 9 Prozent der zu zahlenden Einkommensteuer, nur in Bayern und Baden-Württemberg sind es 8 Prozent. Manche Religionsgemeinschaften erheben keine Kirchensteuer. Muslime und Konfessionslose müssen sie nicht zahlen.

Weil in Bayern und Baden-Württemberg ein niedrigerer Kirchensteuersatz gilt, musst Du im Brutto-Netto-Rechner angeben, in welchem Bundesland Du wohnst.

Mit einem Gehaltsrechner kannst Du Deine Lohnsteuer und gegebenenfalls den Solidaritätszuschlag sowie die Kirchensteuer ermitteln. Die folgenden Positionen beeinflussen die Berechnung.

Hast Du als Arbeitnehmer hohe Werbungskosten oder andere abzugsfähige Ausgaben? Dann kannst Du diese unter bestimmten Voraussetzungen bereits bei der monatlichen Gehaltsabrechnung berücksichtigen lassen. Dafür lass Dir einen individuellen Freibetrag auf der elektronischen Lohnsteuerkarte eintragen.

Im Rechner musst Du auf jeden Fall Deine Steuerklasse eintragen. In welche Du als Arbeitnehmer einzuordnen bist, das bestimmt sich nach dem Familienstand. In den einzelnen Steuerklassen werden unterschiedliche Frei- und Pauschbeträge berücksichtigt. Deshalb kann sich ein Wechsel der Steuerklasse lohnen. Offiziell werden die Steuerklassen mit römischen Ziffern gekennzeichnet: I, II, III, IV, V und VI. Die Variante mit den Ziffern 1 bis 6 ist aber auch gebräuchlich

Folgende Steuerklassen gibt es:

Für jedes Kind gibt es einen Kinderfreibetrag, der grundsätzlich beiden Elternteilen zusteht. Auf die Lohnsteuer wirken sich die Kinderfreibeträge nicht aus, aber auf die Höhe des Solidaritätszuschlags und der Kirchensteuer.

Steuerpflichtige, die älter als 64 Jahre sind, können von einem Altersentlastungsbetrag profitieren. Dann werden die Einkünfte (nicht aber Renten oder Versorgungsbezüge) etwas niedriger besteuert. Wer zwischen 23 und 64 Jahre alt ist, muss in einem Brutto-Netto-Rechner nicht unbedingt sein Geburtsdatum angeben.

Neben Steuern müssen Arbeitnehmer auch Beiträge für die gesetzliche Sozialversicherung zahlen. Der Arbeitgeber ermittelt diese bei der Gehaltsabrechnung und führt sie ab. Dazu gehören:

Krankenversicherung - Bei der Krankenversicherung liegt der allgemeine Beitragssatz 2024 bei 14,6 Prozent. Arbeitnehmer und Arbeitgeber zahlen jeweils die Hälfte des Beitrags. Dazu kommt ein Zusatzbeitrag, den jede Krankenkasse individuell festlegt. 2025 beträgt dieser im Schnitt 2,5 Prozent.

Bis Ende 2018 musste ein Arbeitnehmer diesen zusätzlichen Beitrag allein zahlen. Seit 2019 zahlt der Arbeitgeber die Hälfte des gesamten Krankenversicherungsbeitrags. Auch Rentner profitieren von dieser Änderung.

Ausführliche Informationen zur gesetzlichen Krankenversicherung findest Du in unserem Ratgeber. Mehr zur privaten Krankenversicherung kannst Du hier nachlesen.

Pflegeversicherung - Der reguläre Beitragssatz in der Pflegeversicherung beträgt seit 1. Januar 2025 exakt 3,6 Prozent. Arbeitgeber und Arbeitnehmer tragen diesen jeweils zur Hälfte. Er gilt, wenn Du ein Kind hast, egal, wie alt es ist.

Kinderlose Versicherte ab dem 23. Lebensjahr müssen einen Zuschlag von 0,6 Prozent allein zahlen.

Wer zwei Kinder unter 25 hat, zahlt 0,25 Prozent weniger. Weitere Kinder bis 25 Jahre senken den Satz um jeweils 0,25 Prozent pro Kind. Bei fünf Kindern bis 25 Jahre ist das 1,0 Prozent weniger. Weniger geht nicht, auch wenn es noch mehr Kinder geben sollte.

Wichtig: Der Arbeitgeber zahlt immer1,8 Prozent, der Arbeitnehmer den Rest. Ein kinderloser Single über 23 Jahre zahlt also 2,4 Prozent. Bei drei Kindern unter 25 Jahren sind es nur 1,3 Prozent.

Rentenversicherung - Der Beitrag zur Rente liegt auch 2025 bei 18,6 Prozent des Bruttoeinkommens. Arbeitgeber und Arbeitnehmer tragen jeweils die Hälfte des Beitragssatzes.

Arbeitslosenversicherung - 2025 liegt der Beitrag bei 2,6 Prozent. Auch in diesem Fall teilen sich Arbeitgeber und Arbeitnehmer die Kosten gleichermaßen.

Bei der Renten- und Arbeitslosenversicherung bestand lange die Besonderheit, dass es für West- und Ostdeutschland unterschiedliche Beitragsbemessungsgrenzen gab. Seit diesem Jahr, also 2025 sind diese Grenzen in Ost und West gleich. Generell gilt, dass der Beitrag nur bis zu dieser Entgelthöhe steigt. Der darüberliegende Teil des Gehalts bleibt faktisch beitragsfrei.

Die meisten Steuerzahlenden haben Ausgaben, die sich steuerlich auswirken, aber bei der Gehaltsabrechnung noch nicht berücksichtigt wurden. Dazu gehören zum Beispiel Werbungskosten, Sonderausgaben, Krankheitskosten und andere außergewöhnliche Belastungen sowie Handwerkerkosten und haushaltsnahe Dienstleistungen. Diese kannst Du in einer Steuererklärung geltend machen.

Der Steuerbescheid vom Finanzamt stellt dann eine steuerliche Abrechnung über das gesamte Jahr dar. Zu viel bezahlte Lohnsteuer, Solidaritätszuschlag und Kirchensteuer bekommst Du dann zurück.

Für eine solche Steuerabrechnung ist ein Brutto-Netto-Rechner nicht geeignet. Dafür kannst Du jedoch kostenpflichtige Steuersoftware oder eine App benutzen. Diese berechnet anhand Deiner Angaben die voraussichtliche Steuerbelastung. Das Finanzamt setzt diese schließlich im Steuerbescheid verbindlich fest.

Es gibt eine Reihe von Möglichkeiten, die Abzüge vom Bruttoeinkommen zu verringern:

Der Beitragssatz zur Krankenversicherung ist zwar fix, aber den individuellen Zusatzbeitrag legt jede Kasse selbst fest. Im Durchschnitt liegt der Zusatzbeitrag 2025 bei 2,5 Prozent. Durch einen Wechsel zu einer günstigeren Krankenkasse kannst Du Dein Nettogehalt also erhöhen.

Fordere bei der nächsten Gehaltsverhandlung steuerfreie oder pauschal versteuerte Sachzuwendungen statt einer Gehaltserhöhung. Zu solchen Extras gehören etwa ein Jobticket oder ein Dienstfahrrad. Wie das geht, können kannst Du im Ratgeber über steuerfreie Sachzuwendungen nachlesen.

Prüfe, ob sich ein Wechsel der Steuerklasse für Dich lohnt. Wer verheiratet ist oder in einer eingetragenen Lebenspartnerschaft lebt, kann mit einer optimalen Kombination der Lohnsteuerklassen von geringeren monatlichen Abzügen profitieren. Aber: Nicht selten müssen Paare mit der Kombination aus Steuerklasse 3 und 5 Steuern nachzahlen, wenn sie in der Steuererklärung keine hohen Ausgaben geltend machen können.

Für laufende Handwerkerkosten, haushaltsnahe Dienstleistungen, außergewöhnliche Belastungen, Sonderausgaben oder Werbungskosten kannst Du eine Lohnsteuerermäßigung beantragen und einen individuellen Freibetrag eintragen lassen. Diesen muss Dein Arbeitgeber bei der nächsten Gehaltsabrechnung berücksichtigen. Er behält dann weniger Lohnsteuer ein und Dein Nettogehalt steigt. Allerdings wird auch hier erst nach Deiner Steuererklärung endgültig abgerechnet.

Mach unbedingt jedes Jahr eine Steuererklärung – auch wenn es wie eine Binsenweisheit klingt. Viele Arbeitnehmer sind nicht verpflichtet, eine Steuererklärung zu machen und scheuen den Aufwand. Damit verschenkst Du aber oft Geld. Eine Möglichkeit, sich das Ausfüllen der Formulare leichter zu machen, ist eine Steuersoftware oder eine Steuer-App.

Wenn Du Mitglied einer der beiden großen Kirche oder einer jüdischen Kultusgemeinde bist, musst Du Kirchensteuer zahlen. Als Gutverdiener kannst Du in den meisten Bundesländern Deine Kirchensteuer kappen lassen. Gar keinen Beitrag zahlen musst Du, wenn Du aus der Kirche austrittst oder zu einer Religionsgemeinschaft konvertierst, die keine Kirchensteuer erheben kann oder will. Ob Du das tust, sollte aber eine Glaubens- und Gewissensfrage sein und keine rein materielle Entscheidung. Die Kirchen in Deutschland sind auch Träger vieler sozialdienlicher Einrichtungen.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.