Annuitätendarlehen So funktionieren die meisten Kredite

Finanztip-Experte für Baufinanzierung und Immobilien

Das Wichtigste in Kürze

So gehst Du vor

Inhalt

Das Wort Annuitätendarlehen ist nur wenigen Menschen ein Begriff. Am ehesten kommst Du damit in Kontakt, falls Du Dich für eine Baufinanzierung entscheidest. Dann werden Fragen wichtig wie diese: Was zeichnet diese Art des Darlehens aus? Was muss ich beachten und welche Alternativen gibt es?

Ein Annuitätendarlehen ist ein Darlehen, das Verbraucher mit gleichbleibenden Raten zurückzahlen. Die Rate errechnet sich aus der Kreditsumme, dem Zinssatz und der Laufzeit. Die gleichbleibende Rate wird auch als Annuität bezeichnet, daher kommt die Fachbezeichnung für das Darlehen.

Während die Rate eines Annuitätendarlehens „von außen“ gleich bleibt, verändert sich „von innen“ die Zusammensetzung: Da die Restschuld fortlaufend sinkt, wird der Zinsanteil immer geringer, und der Tilgungsanteil steigt. Bei den letzten Raten zahlt der Kunde also kaum noch Zinsen, sondern tilgt vor allem die Restschuld.

Wie ein Annuitätendarlehen genau funktioniert, zeigt das nachfolgende Beispiel: Ein Bankkunde nimmt im Januar 2023 ein Darlehen in Höhe von 300.000 Euro auf. Die Sollzinsen betragen 4 Prozent, der Bankkunde tilgt dabei anfänglich mit 2 Prozent. Die jährliche Gesamtbelastung liegt dann bei 6 Prozent des Darlehens. Die Annuität beträgt also 6 Prozent. Als Jahresbetrag ergeben sich 18.000 Euro. Die Monatsrate liegt dann bei 1.500 Euro. Von der Monatsrate sind im ersten Monat 1.000 Euro Sollzinsen, die restlichen 500 Euro sind die anfängliche Tilgung. Mit jeder Monatsrate verringert sich der Zinsanteil, während der Tilgungsanteil steigt. Schon im zweiten Monat haben sich die beiden Werte etwas verschoben: Die Restschuld beträgt nur noch 299.500 Euro. Dadurch sinken die zu zahlenden Zinsen im zweiten Monat um 1,67 Euro auf 998,33 Euro und die Tilgung steigt um denselben Betrag auf 501,67 Euro. Die Monatsrate bleibt bei 1.500 Euro.

| Datum | monatliche Rate | Zins | Tilgung | Restschuld |

|---|---|---|---|---|

| 300.000,00 € | ||||

| Januar 2023 | 1.500 € | 1.000,00 € | 500,00 € | 299.500 ,00€ |

| Februar 2023 | 1.500 € | 998,33 € | 501,67 € | 298.998,33 € |

Quelle: Finanztip-Berechnungen (Stand 9. Mai 2023)

Am meisten kommen Annuitätendarlehen bei Ratenkrediten vor, also wenn Du Dir zum Beispiel eine Küche oder ein Auto kaufst. Banken schießen dann das Geld vor. Sie verlangen im Gegenzug, dass Du das Geld mit gleichbleibenden Raten in einer festgesetzten Zeit zurückzahlst, zum Beispiel innerhalb von 36 oder 48 Monaten. Am Ende der Laufzeit ist das Darlehen also vollständig zurückgezahlt.

Bei der Baufinanzierung wird dieses Grundmodell ebenfalls genutzt, allerdings mit einem entscheidenden Unterschied. Die feste Rate gilt meist nicht für die gesamte Laufzeit, sondern nur für eine bestimmte Zeit, die Zinsbindungsfrist. Typischerweise beträgt die Zinsbindungsfrist 10 oder 15 Jahre. Danach vereinbaren Bank und Kunde im Rahmen der Anschlussfinanzierung einen neuen Zinssatz.

Banken bieten Dir bei der Baufinanzierung auch andere Darlehensformen an: Es gibt beispielsweise auch Darlehen mit variabler (also sich ändernder Verzinsung). Die Banken können dann den Zinssatz abhängig von der aktuellen Zinsentwicklung anpassen.

Zum Problem wird das für Kunden, wenn die Zinsen steigen: Erhöht die Bank den Zinssatz, steigt auch die Monatsrate. Darlehen mit variabler Verzinsung erschweren also die langfristige Planung. Deshalb werden sie in der Praxis kaum verwendet.

Eine andere Alternative zu Annuitätendarlehen sind endfällige Darlehen. Bei dieser Darlehensart zahlt der Kreditnehmer das Darlehen für eine bestimmte Zeit gar nicht zurück, sondern zahlt nur Zinsen. Das Geld für die Rückzahlung fließt stattdessen in einen anderen Vertrag. Typischer Anwendungsfall für endfällige Darlehen sind Bauspar-Sofortfinanzierungen. Bei dieser Form der Baufinanzierung fließt der Tilgungsanteil also in einen Bausparvertrag.

Sowohl die üblichen Baukredite der Banken und Versicherungen, als auch die Bauspardarlehen der Bausparkassen sind Annuitätendarlehen. Wenn Du die optimale Lösung für Dich suchst, solltest Du zunächst herausfinden, wie viel Geld Du überhaupt brauchst. Bei der realistischen Einschätzung des eigenen Budgets unterstützt Dich der Finanztip-Hypothekenrechner.

Dann erst ist es an der Zeit, dass Du Dich mit den möglichen Lösungen befassst – sowohl mit den Annuitätendarlehen der Banken, Bausparkassen und Versicherungen als auch mit den Alternativen.

So hilfreich der Finanztip-Rechner auch ist: Beim Ringen um das optimale Konzept sicherst Du Dir am besten die Hilfe eines bankenunabhängigen Experten. Beim Entwickeln des Finanzierungskonzepts und beim Zinsvergleich unterstützt Du diese spezialisierten Kreditvermittler. Wir empfehlen:

Bei einem Baukredit kennst Du nur dann die Höhe aller Raten, wenn Du mit der Bank einen festen Zins für die gesamte Laufzeit vereinbarst. In diesem Fall spricht man von einer Volltilgung des Darlehens. Dann weißt Du genau, wann das Darlehen abbezahlt sein wird, und wie viel Zinsen Du insgesamt zahlst. Allerdings begrenzen die Banken die maximale Zinsbindung meist auf 15 Jahre. Um in dieser Zeit den Kredit bei einem Zinssatz von 4 Prozent vollständig zurückzuzahlen, musst Du anfänglich knapp 5 Prozent der Kreditsumme pro Jahr tilgen – also deutlich mehr als die 2 Prozent, die Banken meist als Mindesttilgung fordern.

In unserem Beispiel läuft die Finanzierung über 30 Jahre; die Zinsen betragen 4 Prozent pro Jahr, und ändern sich während der gesamten Laufzeit nicht.

| Variante 1 | Variante 2 | Variante 3 | |

|---|---|---|---|

| Darlehenssumme | 300.000 € | 300.000 € | 300.000 € |

| Tilgungssatz | 2 % | 3 % | 5 % |

| Zinssatz | 4 % | 4 % | 4 % |

| Monatsrate | 1.500 € | 1.750 € | 2.250 € |

| Laufzeit | 27,5 Jahre | 21 Jahre | 15 Jahre |

| Restschuld nach 15 Jahren | 165.830,47 € | 98.749,71 € | 0 € |

Quelle: Finanztip-Berechnung (Stand 5. Mai 2023)

Was das Zinsrisiko für Bankkunden bedeutet, erkennen Verbraucher, wenn sie annehmen, dass der Zinssatz im Rahmen der Anschlussfinanzierung abrupt steigt.

Ein weiteres Beispiel: Ein Darlehensnehmer hat im Januar 2016 einen Baukredit in Höhe von 200.000 Euro aufgenommen. Der Zinssatz beträgt zunächst 2 Prozent, und steigt dann nach zehn Jahren auf 6 Prozent. Soll die Monatsrate dann weiterhin 1.000 Euro betragen, muss sich nach der Logik eines Annuitätendarlehensder Zinsanteil wieder erhöhen. Der Tilgungsanteil verringert sich. Dadurch entsteht der Knick im Restschuldverlauf in der folgenden Grafik. Durch die Zinsänderung dauert es etwa vier Jahre länger, bis der Baukredit vollständig zurückgezahlt ist.

Ohne Zinsbindung zahlst Du fast 25.000 Euro mehr an Zinsen. Das liegt nicht nur an den höheren Zinsen nach zehn Jahren, sondern auch an der längeren Laufzeit, die daraus resultiert.

| Datum | monatliche Rate | Zins | Tilgung | Restschuld |

|---|---|---|---|---|

| November 2025 | 1.000 € | 188,57 € | 811,43 € | 112.333 € |

| Dezember 2025 | 1.000 € | 187,22 € | 812,78 € | 111.520 € |

| Januar 2026 | 1.000 € | 557,60 € | 442,40 € | 111.078 € |

| Februar 2026 | 1.000 € | 555,39 € | 444,61 € | 110.633 € |

| ... | ||||

| Juni 2039 | 1.000 € | 12,47 € | 987,53 € | 1.507 € |

| Juli 2039 | 1.000 € | 7,53 € | 992,47 € | 514 € |

| August 2039 | 514 € | 2,57 € | 480,43 € | 0 € |

Quelle: Finanztip-Berechnung (Stand 9. Mai 2023)

| gleich bleibender Zins | mit Zinsanstieg |

|---|---|

| 258.987,74 € | 283.516,73 € |

Quelle: Finanztip-Berechnung (Stand 5. Mai 2023)

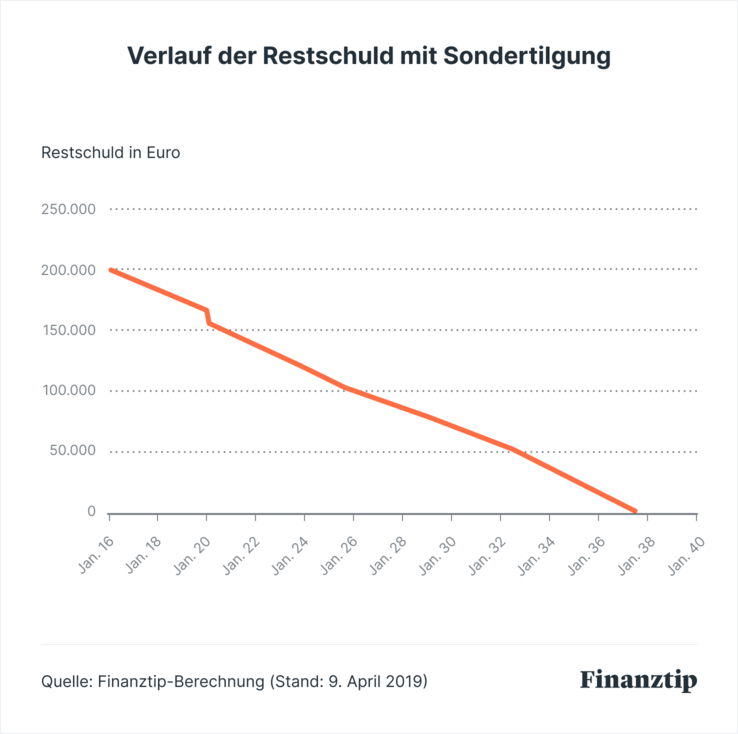

In vielen Fällen erlaubt Dir die Bank eine Sondertilgung. Das bedeutet, dass Du zu einem bestimmten Zeitpunkt eine größere Summe an den Kreditgeber überweist. Du drückst damit Deine Restschuld und zahlst durch die kürzere Laufzeit weniger Zinsen. Durch den geringeren Zinsanteil tilgst Du mehr, und der Kredit ist zwei Jahre schneller abbezahlt. In unserem Beispiel sparst Du durch eine einmalige Sondertilgung in Höhe von 10.000 Euro mehr als 14.000 Euro an Zinsen.

Der erste, größere Abfall der Restschuld im Januar 2020 entsteht durch die 10.000 Euro Sondertilgung. Nach Ende der Zinsbindung im Januar 2026 fällt die Restschuld wieder etwas langsamer.

| Tilgungssatz 4 % ohne Sondertilgung | mit Sondertilgung |

|---|---|

| 242.778 € | 239.780 € |

Quelle: Finanztip-Berechnungen (Stand 28. Dezember 2017)

Die Sondertilgung zahlt sich also aus: Bis zum Ende der Laufzeit spart sich der Kunde etwa 3.000 Euro an Zinsen.

Ein Annuitätendarlehen ist meist die günstigste und einfachste Form des Baukredits. Wichtige Stellschrauben sind die Zinsbindungsfrist und die Möglichkeit für Sondertilgungen. Steigen die Zinsen nach der Zinsbindungsfrist, dauert es länger, das Darlehen abzubezahlen. In Zeiten niedriger Zinsen solltest Du daher versuchen, die Zinsen möglichst langfristig festzuschreiben.

Weitere Themen

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos