Steuererklärung Anlage N Dieses Formular muss jeder Angestellte ausfüllen

Finanztip-Experte für Steuern

Das Wichtigste in Kürze

Bist Du angestellt, hast eine Betriebsrente oder Pension, brauchst Du Anlage N.

Dort gibst Du an, wie viel Du verdienst. Und außerdem, was Du rund um Deinen Job alles ausgibst. Du kannst vieles absetzen: vom Weg zur Arbeit über ein Laptop bis hin zum Blaumann.

Faustregel: Kommst Du mit diesen Werbungskosten auf mehr als 1.230 Euro im Jahr 2023, lohnt sich eine Steuererklärung für Dich.

So gehst Du vor

Wenn Du mit der Steuererklärung noch nicht viel Erfahrung hast, dann magst Du Dich zunächst etwas schwer damit tun. Doch Jahr für Jahr gewinnst Du immer mehr Routine und versprochen: Spätestens wenn das Finanzamt Dir eine Steuererstattung auf Dein Konto überwiesen hat, vergisst Du all die Qualen. Und für viele ist die Steuererklärung gar nicht so kompliziert.

Bist Du angestellt, hast eine Betriebsrente oder eine Pension, musst Du die Anlage N ausfüllen. Entweder nimmst Du das Papierformular oder nutzt das Online-Finanzamt Elster. In diesem Ratgeber zeigen wir Dir Schritt für Schritt, was Du dabei beachten musst. Wenn Du Deine Steuererklärung mit einer Steuersoftware oder Steuer-App machst, geht es allerdings deutlich einfacher.

Angestellte zahlen jeden Monat Lohnsteuer – Dein Arbeitgeber führt sie direkt von Deinem Bruttogehalt ans Finanzamt ab. Einen Teil dieses Geldes kannst Du Dir aber zurückholen, und darauf solltest Du nicht verzichten. Mach also Deine Steuererklärung in jedem Fall – egal, ob Du dazu verpflichtet bist oder sie freiwillig abgibst.

Ein Teil der deutschen Steuerzahler hat keine Wahl und muss jedes Jahr eine Steuererklärung abgeben, etwa Ehepaare und eingetragene Lebenspartner mit der Steuerklassenkombination 3/5.

Oder alle, die Arbeitslosengeld, Elterngeld, Krankengeld oder Mutterschaftsgeld erhalten haben – sogenannte Lohnersatzleistungen. Auch wer in Kurzarbeit war und mehr als 410 Euro steuerfreies Kurzarbeitergeld bekommen hat, kommt um eine Steuererklärung nicht herum. Denn dieses unterliegt dem sogenannten Progressionsvorbehalt.

Für wen genau eine Abgabepflicht gilt, kannst Du in Paragraf 46 des Einkommensteuergesetzes (EStG) nachlesen. Die kurze Zusammenfassung der Regelung: Viele Arbeitnehmer müssen keine Steuererklärung machen. Sie können es aber – und die freiwillige Abgabe rechnet sich in ganz vielen Fällen.

Die freiwillige Abgabe einer Steuererklärung lohnt für Dich zum Beispiel, wenn Du

Für viele ist die Anlage N das Herzstück ihrer Steuererklärung. Denn wenn Du angestellt bist, eine Betriebsrente oder eine Pension beziehst, erzielst Du Einkünfte aus nichtselbstständiger Arbeit – und alle Infos rund um diese Einkünfte kommen in das vierseitige Formular.

Auf die erste Seite kommen Deine Arbeitslohndaten, ab der zweiten geht es darum, ob und welche Ausgaben Du rund um den Job hattest: Thema Werbungskosten.

Gibt Ihr als Ehepaar oder Lebenspartnerschaft eine gemeinsame Steuererklärung ab, werdet Ihr also zusammenveranlagt, müsst Ihr dennoch beide eine separate Anlage N abgeben, wenn Ihr zum Beispiel beide angestellt seid.

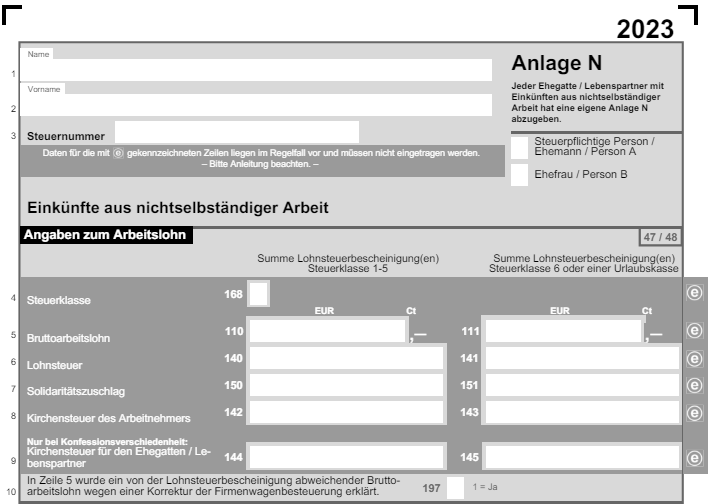

Quelle: Formular-Management-System (Stand 1. Juni 2024)

Zwei wichtige Hinweise zu Beginn.

1. Jedes Jahr gibt es neue Steuerformulare. Die Zeilenangaben in den folgenden Kapiteln beziehen sich auf die Steuererklärung 2023.

2. Zudem gibt es in der Steuerklärung für das Jahr 2023 ein neues zusätzliches Formular: die Anlage N Doppelte Haushaltsführung. Alle Angaben zu diesem Thema gehören deshalb dann nicht mehr in die bisherige Anlage N, sondern in die neue Anlage zur doppelten Haushaltsführung.

Als erstes nimmst Du Dir die Lohnsteuerbescheinigung zur Hand, die Dir Deine Arbeitgeberin ausgestellt hat. Sie schickt sie Dir am Anfang des Jahres zu oder stellt sie online zur Verfügung. Bis spätestens Ende Februar muss der Arbeitgeber diese Daten elektronisch an die Finanzverwaltung melden. Auf der Lohnsteuerbescheinigung findest Du die meisten Informationen, die Du brauchst. Auch wenn Du ein Steuerprogramm mit automatischem Datenabruf (Belegabruf, vorausgefüllte Steuererklärung VaSt) nutzt, kannst Du die Bescheinigung gut benutzen, um die Angaben zu prüfen.

Im Kopf des Formulars gibst Du zunächst Deine persönlichen Daten ein (Zeile 1 bis 3), also Namen und Steuernummer. Früher gehörte dort noch die sogenannte e-TIN hin, kurz für electronic Taxpayer Identification Number, doch diese braucht es nicht mehr.

Die mit einem ⓔ markierten Felder im Papierformular füllt das Finanzamt für Dich aus (so genannte E-Daten). Dein Arbeitgeber hat dafür Deine Lohndaten und Steuerabzüge an das Finanzamt geschickt.

Jeder macht mal Fehler! Hat Dein Arbeitgeber falsche Daten an das Finanzamt geschickt, bitte Deinen Chef um eine Korrekturübermittlung. Du musst die Anlage N mit den korrekten Daten ausfüllen.

Ist Dein Arbeitgeber insolvent, kann er die Daten beim Finanzamt vielleicht nicht mehr ändern. Für diesen Fall gibt es die Zeile 37 auf dem Hauptvordruck ESt 1A. Hier erläuterst Du die Abweichung auf einer selbst erstellten Anlage. Damit stellst Du sicher, dass sich ein Finanzbeamter den Sachverhalt genau anschaut.

Auf Mein Elster kannst Du Deine Daten beim Finanzamt einsehen. Benutzt Du eine Steuersoftware, lädt das Programm die Daten herunter und fügt sie automatisch in Dein Steuerformular ein, so dass Du diese bei einer elektronischen Steuererklärung an der richtigen Stelle hast. Diese Elster-Funktion heißt „Abruf von Bescheinigungen“ (früher: vorausgefüllte Steuererklärung oder Belegabruf).

Wenn Du die vorausgefüllte Steuererklärung nicht nutzt, kannst Du stattdessen die Daten aus Deiner Lohnsteuerbescheinigung selbst eintragen. Die dafür nötigen Zeilen entnimmst Du dem Steuerformular.

Wenn Du ein Steuerprogramm nutzt, empfehlen wir Dir, die Einkommensdaten immer einzutragen, denn nur so kannst Du Deinen Steuerbescheid mit der Berechnung Deiner Steuersoftware vergleichen und Fehler leicht finden. Papierausfüller können sich diesen Schritt sparen, wenn die gemeldeten Daten korrekt sind.

In den Zeilen 5 bis 10 fragt das Formular nach Lohn und Steuerabzügen von Arbeitnehmern und Pensionären. In der Regel musst Du nur die Zahlen von Deiner Lohnsteuerbescheinigung übertragen: Gehalt, die Steuerklasse sowie die einbehaltenen Steuern, also Lohnsteuer, gegebenenfalls Solidaritätszuschlag und Kirchensteuer.

Tipp: Hast Du einen Dienstwagen und den geldwerten Vorteil für die Privatnutzung mit der Ein-Prozent-Regelung versteuert? Vielleicht bist Du auch im Jahr 2023 deutlich seltener mit dem Firmenauto zum Betrieb gefahren, sondern hast mehr zu Hause gearbeitet. Dennoch hat Dein Arbeitgeber jeden Monat den geldwerten Vorteil mit 1 Prozent des Bruttolistenpreises und zuzüglich 0,03 Prozent pro Entfernungskilometer für die Fahrten zur Arbeit berechnet.

Wenn Du aber weniger als 180 Mal im Jahr gependelt bist, dann ist die Einzelbewertung der Fahrten mit dem Zuschlag von 0,002 Prozent pro Tag günstiger als der monatliche 0,03-Prozent-Zuschlag. Falls Du Deine einzelnen Fahrten dokumentiert hast, kannst Du diese zu hohe Bewertung noch in Deiner Steuererklärung korrigieren. Das geht, indem Du den Bruttoarbeitslohn in Zeile 6 entsprechend der Neuberechnung des geldwerten Vorteils reduzierst.

Hattest Du mehrere Arbeitgeber nacheinander, dann musst Du von jedem eine Lohnsteuerbescheinigung bekommen haben. Rechne alle Werte einer Zeile von allen Lohnsteuerbescheinigungen zusammen und trage die Summen in die Anlage N ein. Du kannst nicht für jeden Arbeitgeber eine eigene Anlage N abgeben.

Wenn Du gleichzeitig bei einem weiteren Arbeitgeber angestellt warst, gibst Du diese Daten im Papierformular in die Felder auf der rechten Seite ein (Lohnsteuerklasse 6). In Elster stehen die ensprechenden Felder weiter unten. Hattest Du keine weiteren Einnahmen außer Deinem Gehalt, bist Du bereits fertig mit der ersten Seite der Anlage N.

Hast Du eine Betriebsrente oder beziehst eine Pension, Witwen- oder Waisengeld? Dann musst Du auch in die Zeilen 11 bis 16 Daten eintragen. Von den Versorgungsbezügen, also Pensionen und Betriebsrenten, werden der Versorgungsfreibetrag und der sogenannte Zuschlag zum Versorgungsfreibetrag automatisch vom Finanzamt abgezogen. Weitere Eintragungen musst Du dafür nicht machen.

Übrigens: Die Versorgungsfreibeträge sinken seit 2006 schrittweise je nach Jahr des Renteneintritts. Wer 2023 in Rente gegangen ist, erhält dauerhaft einen Versorgungsfreibetrag von 14,0 Prozent, jedoch höchstens 1.050 Euro. Zusätzlich gibt es einen Zuschlag zum Versorgungsfreibetrag von 315 Euro.

Wer ab 2058 in Rente oder Pension geht, hat keine zusätzlichen Freibeträge mehr. Du musst dann Deine Rente voll versteuern. Ursprünglich war das ab 2040 geplant, doch das wurde mit dem Wachstumschancengesetz auf 2058 gestreckt. Lies dazu mehr im Ratgeber „Frei- und Pauschbeträge entlasten Dich bei der Steuer“.

Hast Du für mehrere Jahre Einnahmen erhalten, beispielsweise Arbeitslohn, Versorgungsbezüge, eine Abfindung oder Übergangsgelder? Auch solche Einmalzahlung musst Du versteuern, allerdings kommst Du etwas günstiger dabei weg (sogenannte Fünftelregelung). Trage die Zahlungen in die Zeilen 17 bis 20 ein.

Achtung: In vielen Fällen nutzt Dein Arbeitgeber die Ermäßigung nicht und zieht die vollen Steuern ab. Bist Du davon betroffen, musst Du Deine Daten in Zeile 18 eintragen und die Vertragsunterlagen zu der Einmalzahlung Deiner Steuererklärung beilegen. So kannst Du die Ermäßigung im Nachhinein geltend machen. Hat die Arbeitgeberin die Fünftelregelung bereits beim Lohnsteuerabzug berücksichtigt, musst Du auf jeden Fall eine Steuererklärung abgeben.

Arbeitslohn, der zwar steuerpflichtig ist, von dem aber noch keine Steuern abgezogen wurden, trägst Du in Zeile 21 ein. Das kann Arbeitslohn von einem ausländischen Unternehmen sein oder eine Verdienstausfallentschädigung.

Auch Beiträge von öffentlichen Kassen zur gesetzlichen Rentenversicherung, zu Arbeitnehmeranteilen der Krankenversicherungsbeiträge und steuerpflichtige Teile der Ausgleichleistungen gehören in diese Zeile. Angestellte Journalistinnen und Journalisten, die beispielsweise eine Vergütung der VG Wort erhalten haben, können diese hier ebenso eintragen. Das gilt auch für Ärzte und Ärztinnen, die für das Erstellen von Gutachten eine unversteuerte Zahlung ihres Arbeitgebers erhalten haben.

Nur wenn Du im Ausland gearbeitet hast, musst Du in den Zeilen 24 bis 28 einige Angaben aus der Anlage N-AUS übertragen. Als sogenannter Grenzgänger mit ausländischen Einkünften musst Du für jeden ausländischen Staat eine gesonderte Anlage N-AUS abgeben. Das gilt auch für Paare, wo beide das getrennt tun müssen.

Tipp: Bist Du innerhalb des Jahres ins Ausland gezogen und hast dort anschließend Deine Einnahmen erzielt, kannst Du statt der Anlage N-AUS die Anlage WA-ESt ausfüllen. Das spart Zeit, da hier weniger Angaben gemacht werden müssen. Gleiches gilt umgekehrt bei einem Umzug nach Deutschland.

Wenn Du nebenberuflich in einem Ehrenamt oder als Übungsleiter, Ausbilderin oder Erzieher tätig warst, trägst Du diese Einnahmen in Zeile 22 ein. Auch Aufwandsentschädigungen aus öffentlichen Kassen oder für weitere nebenberufliche Tätigkeiten im künstlerischen, gesundheitlichen oder gemeinnützigen Bereich kommen hier hin. Bis 3.000 Euro bleiben Deine Einnahmen als Übungsleiterin steuerfrei, bei einem Ehrenamt bis 840 Euro im Jahr.

Auch für diese Einnahmen kannst Du grundsätzlich Werbungskosten wie Fahrtkosten und Arbeitsmittel ab der zweiten Seite der Anlage N geltend machen. Allerdings musst Du diese grundsätzlich belegen können. Abzugsfähig sind die Kosten, insoweit sie Deine steuerfreie Aufwandsentschädigung übersteigen. Du kannst möglicherweise sogar einen Verlust aus Deiner Übungsleitertätigkeit geltend machen.

Weder Deine Einnahmen noch Deine Ausgaben müssen dabei den Freibetrag von 3.000 Euro übersteigen. Bedingung ist jedoch, dass Du in anderen Jahren mit der Tätigkeit einen Überschuss erzielen kannst (sogenannte Einkünfteerzielungs-, Überschuss- oder Gewinnerzielungsabsicht). Das hat der Bundesfinanzhof mit den Urteilen Az. III R 23/15 vom 20. Dezember 2017 und Az. VIII R 17/16 vom 20. November 2018 entschieden.

Tipp: Steuerlich gilt Deine Tätigkeit auch dann als nebenberuflich, wenn Du keinen Hauptberuf ausübst. Das heißt, Du kannst eine nebenberufliche Tätigkeit auch als Hausfrau/Hausmann ausüben oder wenn Du studierst, in Pension, Rente oder arbeitslos bist. Dabei darf Deine Arbeitszeit jedoch ein Drittel einer vollen Stelle nicht übersteigen. Das geht übrigens auch, wenn Dir die gemeinnützige Organisation die Aufwandsentschädigung als Lohn auszahlt.

Beispiel: Beate bessert als Lehrerin im Ruhestand ihre Pension mit fünf Unterrichtsstunden pro Woche auf. Dafür erhält sie eine eigene Lohnsteuerbescheinigung mit 12.000 Euro Bruttolohn, die voll mit Steuerklasse 6 versteuert wird, denn Steuerklasse 1 wurde bereits für die Pension verwendet. Beate muss den Übungsleiterfreibetrag also per Steuererklärung geltend machen. Das geht so: Sie zieht die 3.000 Euro von ihren Einnahmen ab und trägt 9.000 Euro statt 12.000 Euro in Zeile 5 ein. Die 3.000 Euro gehören dafür in Zeile 22, so dass alle Einnahmen in Deiner Steuererklärung enthalten sind – nur in zwei verschiedenen Feldern. Leider ist die Beschreibung des Steuerformulars für diesen Fall irreführend, und auch das Finanzamt könnte Rückfragen stellen. Dann müsste Beate auf Paragraf 3 Nr. 26 Einkommensteuergesetz in Verbindung mit R 3.26 (2) der Lohnsteuerrichtlinien verweisen.

Wenn Beate die Tätigkeit selbstständig ausüben würde, müsste sie ihren Gewinn in der Anlage S für Einkünfte aus selbstständiger Tätigkeit angeben.

Kurzarbeitergeld, einen Zuschuss zum Mutterschaftsgeld, eine Verdienstausfallentschädigung nach Infektionsschutzgesetz, einen Aufstockungs- oder Altersteilzeitbeitrag und andere Lohnersatzleistungen trägst Du in Zeile 23 ein.

Achtung: Dies sind zwar steuerfreie Einnahmen, aber sie erhöhen den Steuersatz für die übrigen steuerpflichtigen Einkünfte nach dem sogenannten Progressionsvorbehalt. So ist es möglich, dass Du wegen der Lohnersatzleistungen Einkommensteuer nachzahlen musst. Falls Du aber gar nicht so üppig kurz gearbeitet hast und dementsprechend relativ hohe Lohnsteuerabzüge sowie eventuell auch noch höhere steuerlich abzugsfähige Ausgaben hattest, dann kannst Du auch hier mit einer Steuererstattung rechnen.

Der eigentlich interessante Teil der Anlage N beginnt für Angestellte mit den Werbungskosten. Denn hier kannst Du berufliche Ausgaben eintragen und so Dein zu versteuerndes Einkommen senken.

Das Finanzamt billigt Dir für das Steuerjahr 2023 einen Werbungskostenpauschbetrag (auch Arbeitnehmerpauschbetrag genannt) von 1.230 Euro zu. Dieser Freibetrag wird immer automatisch vom Einkommen abgezogen. Das wird monatlich von Deinem Arbeitgeber oder Deiner Arbeitgeberin erledigt. Wenn Du 2023 mit den Werbungskosten unter der 1.230-Euro-Schwelle bleibst, kannst Du Dir die Mühe des Ausfüllens ab Seite 2 also sparen. Aber rechne lieber noch einmal nach: Es kann sich lohnen, weil Du Dir auf diese Weise mehr Geld vom Finanzamt zurückholen kannst. Werbungskosten sind in Paragraf 9 des Einkommensteuergesetzes (EStG) geregelt.

Tipp: Sammele Quittungen auf Verdacht und gehe die Anlage N durch: Hast Du Bewerbungen geschrieben, einen Sprachkurs an der Volkshochschule besucht oder bist zu Vorstellungsgesprächen gefahren? Hast Du Dir einen neuen Computer, Schreibtisch oder Fachzeitschriften gekauft? Ausgaben für den Beruf sind Werbungskosten, mit denen Du Dein zu versteuerndes Einkommen drücken und so Deine Steuerschuld senken kannst.

Du musst Dich beim Eintragen in der Anlage N auch nicht auf den Platz im Formular beschränken. Trage zusätzliche Ausgaben unter den „Weiteren Werbungskosten“ ein und vermerke „Siehe Anlage“ für weitere Posten, die Du auf einem separaten Papier auflistest. Kürzen kann im Zweifelsfall immer noch der Finanzbeamte.

Unabhängig davon, wie Du zur Arbeit kommst, steht Dir eine Entfernungspauschale von 30 Cent pro Kilometer zu. Ist Deine einfache Wegstrecke länger als 20 Kilometer, giltst Du als Fernpendler und profitierst seit 2022 von einer um 8 Cent erhöhten Pendlerpauschale ab dem 21. Entfernungskilometer.Du bekommst dann für die ersten 20 Kilometer weiterhin 30 Cent pro gefahrenem Entfernungskilometer, für die weiteren Kilometer sind es aber sogar 38 Cent.

Das Finanzamt erkennt pro Arbeitstag jeden tatsächlich gefahrenen Kilometer der einfachen Wegstrecke an (Zeilen 30 bis 37). Dabei zählt aber die kürzeste Strecke.

Tipp: Wenn Du öffentliche Verkehrsmittel nutzt, kann die Summe der Tickets auch höher ausfallen. Geh auf Nummer sich und trag beides ein. Das Finanzamt muss beim Vergleich der Pendlerpauschale mit den tatsächlichen Kosten den besseren Wert für Dich berücksichtigen.

Achtung: Hast Du mehrere Arbeitsstätten, musst Du eine davon als Deine „erste Tätigkeitsstätte“ definieren. Für diese kannst Du den einfachen Weg pro Arbeitstag als Entfernungspauschale geltend machen, für weitere Arbeitsstätten sowohl den Hin- als auch den Rückweg als Dienstreise. Bei Dienstreisen werden alle gefahrenen Kilometer mit 30 Cent abgerechnet. Die eben erwähnten 38 Cent kommen in diesem Fall nicht zum Tragen.

Beispiel: Du bist 2023 täglich 19 Kilometer zur Arbeit gefahren und kommst allein mit diesen Fahrtkosten schon über den Pauschbetrag. Jeder zusätzlich ausgegebene Euro macht sich hier bezahlt!

Doch wie hoch sind die Fahrtkosten? Die Arbeitstage musst Du genau ermitteln. Dazu ziehst Du Deine Urlaubs- und Krankheitstage von den jährlichen Arbeitstagen in Deinem Bundesland ab. In Berlin gab es 2023 beispielsweise 252 Arbeitstage. Wenn Du einen Urlaub von 30 Tagen abziehst, bleiben 222 Arbeitstage. Das ergibt folgende Rechnung: 19 Kilometer x 0,30 Euro x 222 Tage = 1.265,40 Euro Werbungskosten. Du liegst also bereits 35 Euro über dem Pauschbetrag und kannst diese als Werbungskosten geltend machen.

Achtung: Krankheits- und Homeoffice-Tage musst Du jedoch abziehen. Es zählen nur die Tage, an denen Du tatsächlich zum Arbeitsplatz gefahren bist.

Selbst wenn Du beispielsweise als Azubi gar keine Steuern zahlen musst, weil Du mit Deinem zu versteuerndem Einkommen unterhalb des Grundfreibetrags von 10.908 Euro im Jahr 2023 liegst, könnte sich für Dich eine Steuererklärung lohnen. Dazu musst Du aber einen Arbeitsweg von mindestens 21 Kilometer vorweisen können. Dann kannst Du Dir mit Anlage Mobilitätsprämie eine Zahlung vom Finanzamt sichern. Details liest Du im letzten Kapitel unseren Ratgeber Mobilitätsprämie.

Werbungskosten können Deine Steuerlast auch sofort senken und nicht erst im Nachhinein, wenn Du Deine Steuererklärung abgibst. Bei erwartungsgemäß hohen Werbungskosten von mehr als 1.230 Euro in 2023 und gegebenenfalls weiteren steuerlich abzugsfähigen Ausgaben kannst Du die Vorteile des Lohnsteuerermäßigungsverfahrens nutzen, indem Du beim Finanzamt einen Freibetrag beantragst.

Dieser wird als elektronisches Lohnsteuerabzugsmerkmal (ELStAM) gespeichert und bei der monatlichen Lohnabrechnung automatisch berücksichtigt – so erhöht sich Dein monatliches Nettoeinkommen. Ein Liquiditätsvorteil für Dich. Allerdings musst Du dann auf jeden Fall eine Steuererklärung abgeben. Und es kann sein, dass Du etwas Steuern nachzahlen musst.

In Zeile 56 trägst Du Beiträge zu Berufsverbänden ein, dazu zählt auch ein Gewerkschaftsbeitrag. Danach folgen ab Zeile 57 die Arbeitsmittel, also Dinge, die Du überwiegend für Deine berufliche Tätigkeit nutzt. Dazu gehören unter anderem

Für Kleinkram wie Kugelschreiber, Papier oder Ordner akzeptiert das Finanzamt häufig pauschal bis zu 110 Euro. Auf diese Nichtbeanstandungsgrenze hast Du aber keinen Anspruch und musst nach Aufforderung entsprechende Belege vorlegen können. Denn eine Arbeitsmittelpauschale existiert im Gesetz nicht.

Wenn Dein heimisches Arbeitszimmer der Mittelpunkt Deiner berufliche Tätigkeit ist, kannst Du entweder die Kosten dafür komplett absetzen oder die neue Jahrespauschale von 1.260 Euro nutzen (Zeile 60). Die Regelungen für das Arbeitszimmer haben sich 2023 deutlich geändert, viele werden es nicht mehr absetzen können und müssen auf die Homeoffice-Pauschale setzen, zu der wir auch gleich kommen.

Achtung: Teilst Du Dir mit einem Mitbewohner oder Ehepartnerin das Arbeitszimmer, darfst Du nur Deinen Kostenanteil tragen, also in der Regel die Hälfte. Den Höchstbetrag müsst Ihr jedoch nicht mehr teilen, er gilt seit 2017 pro Person und nicht mehr pro Zimmer (Bundesfinanzhof, Az. VI R 53/12 und VI R 86/13).

Erfüllst Du die strengen Voraussetzungen für ein Arbeitszimmer nicht, weil Du beispielsweise nur eine Arbeitsecke hast oder das Zimmer nicht der Mittelpunkt Deiner beruflichen Tätigkeit ist, dann kannst Du die Homeoffice-Pauschale nutzen. Für jeden Arbeitstag von zuhause kannst Du im Jahr 2023 jeweils 6 Euro ansetzen, begrenzt auf 210 Tage, sodass Du maximal 1.260 Euro ansetzen kannst. Die Zahl der Tage gehören in die die Zeilen 61 und 62.

Im Ratgeber Arbeitszimmer kannst Du Dir eine Checkliste herunterladen, die Dir in vielen Fragen weiterhilft.

Hast Du für Deinen Beruf einen Lehrgang, einen Computerkurs oder ein Seminar besucht und selbst finanziert, dann trage die Kosten als Fortbildungskosten ein (Zeile 63). Auch Fahrten zum Kurs oder Ausgaben für Material und die Prüfungsgebühr kannst Du ohne Einschränkungen geltend machen. Ausbildungskosten, etwa für ein Erststudium, kannst Du nur in der Anlage Sonderausgaben (Zeile 13) in Höhe von bis zu 6.000 Euro ansetzen. Wenn Du allerdings ein Studium an eine betriebliche Ausbildung anschließt oder ein Zweitstudium (zum Beispiel Master) absolvierst, dann kannst Du die Kosten voll als Werbungskosten geltend machen.

Du kannst Bewerbungskosten (Porto, Zeugniskopien oder auch Bewerbungsbilder), Telefonkosten, beruflich motivierte Umzugskosten oder Kontoführungsgebühren absetzen, indem Du sie unter den weiteren Werbungskosten einträgst. Kontoführungsgebühren in der Steuererklärung bis 16 Euro pro Jahr werden generell ohne Nachweis anerkannt (Zeilen 65 und 66).

Tipp: Du musst nicht unbedingt umziehen, weil Du eine neue Stelle in einer anderen Stadt antrittst oder Deine Firma den Standort wechselt, um die Umzugskosten abzusetzen. Es reicht, wenn sich Dein (einfacher) Arbeitsweg durch den Wohnungswechsel um mindestens eine halbe Stunde verkürzt.

Unser Podcast zum Thema

Wenn Dein Unternehmen Deine Ausgaben für Dienstreisen nicht steuerfrei ersetzt, kannst Du diese Reisekosten in der Anlage N eintragen. Für den Verpflegungsmehraufwand erkennt das Finanzamt Pauschalen je nach Dauer der Abwesenheit ohne zusätzlichen Nachweis an, für Übernachtungen und Fahrtkosten die tatsächlichen Aufwendungen.

Die Verpflegungspauschalen betragen 14 Euro beziehungsweise 28 Euro, das seit 2020. Du kannst statt der tatsächlichen Fahrtkosten auch die Kilometerpauschale von 30 Cent je gefahrenem Kilometer geltend machen. Seitdem gibt es auch eine Übernachtungspauschale für Berufskraftfahrer, sie beträgt bis 2023 8 Euro pro Nacht und ab 2024 dann 9 Euro (Zeile 68 bis 78).

Kosten für Einnahmen, die nicht durch den normalen Bruttoarbeitslohn aus Zeile 6 entstehen, trägst Du ab Zeile 81 ein. Dabei geht es um Versorgungsbezüge, Einnahmen bei Arbeitslohn aus dem Ausland und Einnahmen für mehrere Jahre.

Auch wenn Du in Pensionär bist, kannst Du Werbungskosten oberhalb der Pauschale von 102 Euro haben: Eine Rechtschutzversicherung mit „beruflichem“ Anteil, Kontoführungsgebühren (pauschal bis 16 Euro) oder Steuerberatungskosten sind in Zeile 81 einzutragen. Beziehen sich die Kosten auf eine Nachzahlung für mehrere Jahre, musst Du Zeile 82 verwenden.

Hattest Du Kosten um eine Abfindung zu bekommen? Brauchtest Du anwaltliche Unterstützung bei der Prüfung eines Abfindungsvertrags beauftragen? Gab es vielleicht sogar Kosten für ein Gerichtsverfahren um die Abfindung zu erhalten? Solche Kosten trägst Du in Zeile 83 ein.

Tipp: Wolltest Du eine Abfindung bekommen und hast vor Gericht verloren? Die Kosten kannst Du trotzdem hier eintragen.

In Zeile 84 musst Du Werbungskosten von der Anlage N-AUS übertragen. Diese Kosten werden gegen den Arbeitslohn aus dem Ausland gerechnet. Dieser ist zwar steuerfrei, erhöht aber durch den sogenannten Progressionsvorbehalt den Steuersatz Deiner normalen Einkünfte. Die hier übertragenen Kosten reduzieren demzufolge den Progressionsvorbehalt und nicht Dein zu versteuerndes Einkommen.

Kosten für den Arbeitslohn, von dem noch keine Steuern abgezogen wurden, trägst Du zunächst ganz normal auf den Seiten 2 und 3 ein. In Zeile 85 ist dann die Summe gesondert zu erfassen. Die Kosten musst Du also insgesamt zweimal eintragen.

Hattest Du in Belgien einen Wohnsitz, musst Du in Zeile 86 Deine Werbungskosten gesondert erfassen. Auch hier gilt, dass Du diese dann insgesamt zweimal eingetragen haben solltest.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Wer aus beruflichen Gründen einen zweiten Haushalt am Arbeitsort führt, kann seine Ausgaben dafür über die Anlage N von der Steuer absetzen, sofern der Arbeitgeber sie nicht steuerfrei erstattet. Die allgemeinen Angaben einer doppelten Haushaltsführung gehörten bis zum Steuerjahr 2022 in die Zeilen 91 bis 117.

Voraussetzung ist, dass Du neben Deiner Zweitwohnung am Beschäftigungsort noch einen eigenen Hausstand am privaten Wohnort hast.

Achtung: Ab dem Steuerjahr 2023 gibt es ein neues Steuerformular, die Anlage N Doppelte Haushaltsführung. Dann gehören die Angaben zum Thema nur noch in diese neue Anlage.

Du kannst sowohl für die erste Fahrt zum Beschäftigungsort als auch für die Fahrt zurück zu Deinem eigentlichen Wohnort (letzte Fahrt) entweder die Entfernungspauschale oder die tatsächlichen Kosten geltend machen. Ausgaben für öffentliche Verkehrsmittel sowie Flug- und Fährkosten musst Du separat nachweisen. Als Familienheimfahrt wird eine wöchentliche Fahrt anerkannt, für die Dir das Finanzamt 30 Cent pro Kilometer anrechnet.

Kosten für die Unterkunft am Beschäftigungsort sind in angemessener Höhe als Werbungskosten absetzbar, jedoch höchstens bis 1.000 Euro im Monat. Die Kosten für Möbel und andere Einrichtungsgegenstände kommen noch hinzu. Nach einer Vereinfachungsregel akzeptiert das Finanzamt bis zu 5.000 Euro ohne Weiteres.

Auch Mehraufwendungen für Verpflegung innerhalb der ersten drei Monate und Umzugskosten wirken sich steuermindernd aus.

Tipp 1: Die Drei-Monats-Frist beginnt nach vier Wochen Abwesenheit vom Arbeitsort erneut, also beispielsweise einem mindestens vierwöchigen Urlaub oder Krankheit.

Tipp 2: Wenn Du mindestens zweimal in der Woche pendelst, solltest Du wissen, dass Du ein Wahlrecht hast (R 9.11 Lohnsteuerrichtlinien): Du kannst entweder die kompletten Kosten der doppelten Haushaltsführung geltend machen (Unterkunft, Verpflegungspauschale und eine wöchentliche Heimfahrt).

Oder Du setzt stattdessen sämtliche Fahrten zwischen Wohnung und Arbeitsplatz im Rahmen der Entfernungspauschale ab. Letztlich musst Du in Deinem konkreten Fall berechnen, welche Option für Dich günstiger ist. Weitere Informationen liefert Dir der Ratgeber zur doppelten Haushaltsführung.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos