Das Wichtigste in Kürze

- Wenn Du eine Berufsunfähigkeitsversicherung (BU) abschließt, solltest Du auf eine Nachversicherungsgarantie und Beitragsdynamik achten.

- Mit der Nachversicherungsgarantie kannst Du die Rentenhöhe nachträglich aufstocken.

- Wenn Du eine Dynamik vereinbarst, steigt die Rente automatisch jedes Jahr um einen vereinbarten Prozentsatz.

So gehst Du vor

- Wenn Du eine BU suchst, solltest Du Dir Hilfe suchen. Wir haben geeignete Versicherungsmakler untersucht und empfehlen Hoesch & Partner, von Buddenbrock Concepts, Dr. Schlemann unabhängige Finanzberatung, BVLG - Beamtenversorgung leicht gemacht und CS Capital Synergy.

- Achte darauf, dass Du die Rente ohne erneute Gesundheits- und Risikoprüfung erhöhen kannst.

- Melde Deinem Versicherer, wenn Du etwa heiratest oder mehr Gehalt verdienst und die BU-Rente erhöhen möchtest.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Eine Berufsunfähigkeitsversicherung solltest Du möglichst früh und gesund abschließen. Denn wenn Du jung bist, zahlst Du meist deutlich weniger. Doch Deine Lebensumstände ändern sich mit der Zeit und damit auch die finanziellen Bedürfnisse. Wenn Du mehr Gehalt verdienst, eine Immobilie kaufst oder eine Familie gründest, solltest Du die Berufsunfähigkeitsrente nochmal erhöhen können. Das geht meist mit einer Nachversicherungsgarantie und einer Beitragsdynamik, die Du vereinbaren solltest.

Was ist die Nachversicherungsgarantie?

Mit einer Nachversicherungsgarantie kannst Du die vertraglich vereinbarte BU-Rente auf einen Schlag erhöhen. Der große Vorteil: Dafür ist in der Regel keine erneute Gesundheitsprüfung nötig. Das heißt: Auch wenn Du in der Zeit seit Vertragsschluss krank geworden bist, darfst Du Deine BU-Rente aufstocken.

Meist ist die Erhöhung allerdings nur bei besonderen Ereignissen möglich, wie:

- Heirat oder Scheidung,

- Geburt oder Adoption eines Kindes,

- Abschluss des Studiums, der Ausbildung oder einer Meisterprüfung,

- Kauf einer Immobilie,

- Gehaltserhöhung,

- Übergang von Teilzeit- zu Vollzeitstelle,

- Beginn einer Selbstständigkeit oder

- Ende der Pflichtmitgliedschaft in einem Versorgungswerk.

Einige Anbieter erlauben es auch, die Rente ohne speziellen Anlass aufzustocken – dann jedoch häufig nur zu vertraglich festgelegten Terminen, beispielsweise in den ersten fünf oder zehn Versicherungsjahren.

Wichtig zu beachten: Die Rente steigt nicht automatisch. Du musst die Erhöhung bei Deiner Versicherung beantragen – und zwar innerhalb einer bestimmten Frist, meist drei bis zwölf Monate nach dem Ereignis. Die genaue Frist findest Du in Deinen Versicherungsunterlagen.

Ohne eine solche Nachversicherungsgarantie kannst Du Deinen Vertrag of nicht so einfach ändern. Wenigstens die Gesundheitsprüfung musst Du dann erneut durchlaufen. Besonders wichtig ist die Nachversicherungsgarantie deswegen in jungen Jahren. So profitierst Du beim Vertragsabschluss von einer guten Gesundheit. Später passt Du die BU-Rente flexibel an Dein steigendes Einkommen an.

Was musst Du bei der Nachversicherung beachten?

Für die Nachversicherung gibt es Grenzen. Deine BU-Rente kannst Du meist nur bis zu einer bestimmten Rentenhöhe aufstocken. Jede Erhöhung ist zudem mit zusätzlichen Kosten verbunden. Außerdem kannst Du ab einem bestimmten Alter Deine BU-Rente nicht mehr erhöhen.

Rentenhöhe ist begrenzt

Die Versicherer bestimmen in aller Regel je nach Vertrag Höchstgrenzen für die Nachversicherung. Bis zu dieser Grenze kannst Du maximal Deine Rente erhöhen. Die Alte Leipziger versichert etwa maximal eine Rentenhöhe von 2.500 Euro im Monat. Bei der Nürnberger Versicherung sind 3.000 Euro im Monat möglich, bei der Baloise sind es 4.000 Euro, wie Finanztip-Recherchen zeigen (Stand 16. Oktober 2025). Üblich sind 2.500 bis 3.000 Euro.

Die vereinbarte Rentenhöhe muss dabei immer im Verhältnis zu Deinem aktuellen Einkommen stehen. Viele Versicherer begrenzen die Rente daher auf 60 oder 70 Prozent Deines Bruttoeinkommens. Verdienst Du also derzeit 3.000 Euro brutto im Monat, dann darfst Du eine BU-Rente von höchstens 1.800 Euro bis 2.100 Euro versichern.

Deine Rente kannst Du außerdem immer nur stufenweise erhöhen. Du kannst also nicht auf einmal von 1.000 Euro auf 4.000 Euro BU-Rente aufstocken. Bei manchen Versicherern kannst Du Die monatliche Rente um höchstens 500 Euro pro Nachversicherung erhöhen. Andere Anbieter begrenzen die Erhöhung bei 50 Prozent Deiner zuvor vereinbarten Rente. Aus diesem Grund solltest Du immer erhöhen, sofern Du Dir den Aufpreis leisten kannst.

Steigst Du allerdings mit einer sehr hohen Rentenhöhe in die BU ein, nutzt Dir die Nachversicherungsgarantie unter Umständen wenig. Benötigst Du dennoch mit der Zeit eine höhere Rente als die Versicherung erlaubt, dann kann es sinnvoll sein, wenn Du eine weitere BU abschließt.

Gut zu wissen: Mehrere BU-Versicherungen können auch ratsam sein, wenn Du von Beginn an eine höhere Rente von mehr als 2.500 oder 3.000 Euro benötigst. Ab diesen Rentenhöhen fordern die meisten Versicherer eine zusätzliche ärztliche Untersuchung. Dabei können Erkrankungen festgestellt werden, von denen Du bisher nichts wusstest und wegen denen Du keine BU bekommen könntest. Verteilst Du die Rente auf mehrere Versicherer, bleibt Dir diese Extra-Untersuchung erspart. Am wichtigsten ist aber, dass Du überhaupt eine BU hast.

Welche Ausschlussgründe für die Nachversicherung gibt es?

Neben der maximal versicherbaren Rentenhöhe gibt es weitere Gründe, wegen derer Du nicht nachversichert wirst:

- Du hast bereits eine Berufsunfähigkeit- oder Erwerbsminderungsrente beantragt,

- es liegt eine Schwerbehinderung vor,

- Du zahlst Deine Beiträge nicht.

Was sind Nachteile einer Nachversicherung?

Der Nachteil, wenn Du die BU-Rente aufstockst: Die zusätzliche Absicherung kostet Dich auch einen höheren Beitrag. Für den Teil der Rente, den Du aufstockst, wird wie bei einem Neuvertrag das aktuelle Lebensalter zugrunde gelegt. Schließlich bist Du älter, wenn Du die BU-Rente erhöhst. Daher zahlst Du für die nachträglich erhöhte Rente mehr als für dieselbe BU-Rente bei Abschluss der Berufsunfähigkeitsversicherung.

Achte daher darauf, dass die Nachversicherung zumindest ohne erneute Gesundheits- und Risikoprüfung möglich ist. Dem stimmen aber die meisten Versicherer zu. Manche fragen allerdings erneut nach Deinem aktuellen Beruf oder nach gefährlichen Hobbys. Wenn Du dann in einen risikoreichen Beruf gewechselt hast, kann das die Beiträge noch teurer oder eine Nachversicherung sogar unmöglich machen. Das Gleiche gilt, wenn Du Dir neue Hobbys wie Paragliding, Tauchen oder Bungee-Jumping zulegst.

Mehr dazu im Ratgeber Berufsunfähigkeitsversicherung

- Die staatliche Erwerbsminderungsrente reicht nicht aus, eine Berufsunfähigkeitsversicherung ist für fast jeden sinnvoll.

- Von uns empfohlene Makler: Hoesch & Partner, von Buddenbrock Concepts, Dr. Schlemann unabhängige Finanzberatung, BVLG - Beamtenversorgung leicht gemacht und CS Capital Synergy.

Was ist eine Beitragsdynamik?

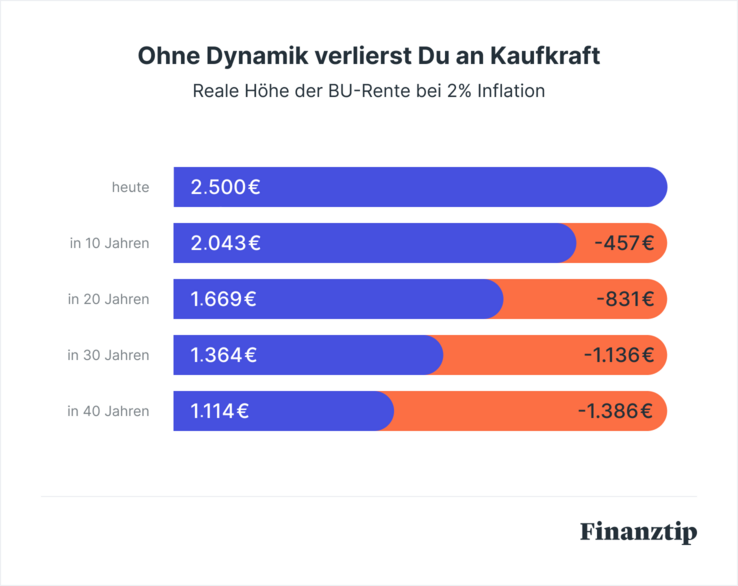

Mit der Beitragsdynamik steigt die vereinbarte Berufsunfähigkeitsrente jedes Jahr um einen festgelegten Prozentsatz, beispielsweise drei Prozent. Große Sprünge wie bei der Nachversicherungsgarantie sind damit nicht möglich. Die Dynamik ist aber sinnvoll, weil sie die Inflation ausgleichen kann.

Dynamik ist ein wichtiger Baustein

Wegen der Beitragsdynamik reicht die versicherte Rente auch in 20 oder 30 Jahren noch aus. Weil der Beitrag steigt, bleibt die Kaufkraft der Rente erhalten. Bei einer Inflation von zwei Prozent wären beispielsweise von 2.500 Euro Rente nach 20 Jahren nur noch 1.716 Euro reale Kaufkraft übrig.

Quelle: Finanztip-Berechnung (Stand 24. November 2025)

Grundsätzlich rät Finanztip Dir zu einer BU mit Beitragsdynamik. Deine versicherte Rente steigt automatisch, ohne dass dafür ein Anlass notwendig ist. Auch die Gesundheitsprüfung entfällt.

Allerdings bedeutet eine Dynamik von drei Prozent nicht automatisch, dass auch Deine monatliche Rente um diesen Wert steigt. Denn wie bei der Nachversicherungsgarantie wird für jeden Erhöhungsschritt Dein aktuelles Lebensalter zugrunde gelegt. Dadurch verteuern sich die Beiträge umso mehr, je älter Du wirst. Du solltest daher sichergehen, dass Du Dir die steigenden Beiträge auch dauerhaft leisten kannst. Dieser Effekt verstärkt sich, je stärker die Dynamik ist.

Wann ist die Beitragsdynamik zu hoch?

Bei etwa fünf Prozent Beitragsdynamik steigt zwar Deine BU-Rente auch real, also nach Abzug der Inflation, an. Du musst aber auch immer höhere Beiträge zahlen. Wahrscheinlich steigen die Beiträge sogar im Verhältnis stärker als Dein Gehalt, das jährlich nicht fünf Prozent wachsen dürfte. Überlege Dir daher, welche Dynamik Sinn ergibt. Üblich sind bei vielen Versicherern drei Prozent, damit liegst du über den zwei Prozent Inflation, die die Europäische Zentralbank (EZB) für den Euroraum anstrebt. Langfristig steigt Deine BU-Rente bei drei Prozent Dynamik damit auch nach Abzug der Inflation real im Wert.

Kannst Du die Dynamik aussetzen?

Du kannst einer Erhöhung auch widersprechen, sodass Beitrag und Rente gleich bleiben. Schließlich handelt es sich bei der Beitragsdynamik nicht um eine Pflicht, sondern ein Recht des Kunden. Wie sie ausgestaltet ist, unterliegt der Vertragsfreiheit (Art. 2 Abs. 1 GG).

Wie oft Du die Dynamik aussetzen kannst, steht in Deinem Vertrag. Meist ist es problemlos möglich, zwei Jahre hintereinander zu verzichten. Widersprichst Du das dritte Mal in Folge, stoppen die Versicherer die Dynamik unserer Erfahrung nach häufig komplett. Dazu kommt: Willst Du später die BU-Rente erhöhen, prüft der Versicherer erneut Deine Gesundheit. Soll der Beitrag nur moderat steigen, kannst Du also einfach jeden dritten Erhöhungsschritt mitmachen.

Solltest Du feststellen, dass Deine Beiträge BU-Rente zu teuer geworden sind, kannst Du diese jederzeit absenken und dadurch weniger zahlen. Allerdings lässt sich dann bei vielen Versicherern die Rente weder nachversichern noch per Dynamik erhöhen. Andere Versicherer verlangen hingegen eine erneute Gesundheitsprüfung, wenn Du zur alten Rentenhöhe zurück möchtest.

Wann ist die Leistungsdynamik sinnvoll?

Eine Leistungsdynamik lohnt sich vor allem, wenn Du in jungen Jahren berufsunfähig wirst und dann für lange Zeit mit Deiner Berufsunfähigkeitsrente auskommen musst. Die Leistungsdynamik bezieht sich auf die Zeit, sobald Du berufsunfähig bist und die BU-Rente beziehst. Damit kannst Du Deine Rente zwar auch noch erhöhen, wenn Du berufsunfähig bist.

Wichtig für Dich: Hier geht es nicht um die Zeit, in der Du noch arbeiten kannst und eine mögliche BU-Rente an die Inflation anpasst, das ist die Beitragsdynamik.

Das Problem bei der Leistungsdynamik: Bei diesem Vertrag zahlst Du von Anfang an mehr. Denn bei der Leistungsdynamik passt sich der Beitrag nicht jährlich um beispielsweise drei Prozent an. Vielmehr erhöht sich die BU-Rente weiter, sobald Du berufsunfähig bist. Mit Leistungsdynamik erhöht sich Deine BU-Rente also auch noch, nachdem Du berufsunfähig geworden bist. In einer Finanztip-Stichprobe (Stand: 16. Oktober 2025) unter acht BU-Versicherern wurden bei einer jährlichen Rentenerhöhung von zwölf Prozent durchschnittlich 13 Prozent mehr Beitrag fällig – viel Geld.

Sie ist kein Muss, als Zusatz kann die Leistungsdynamik sinnvoll sein. Den Aufpreis dafür solltest Du aber auf keinen Fall bei der BU-Rentenhöhe einsparen. Wähle die Leistungsdynamik daher nur, wenn Du Dir die höheren Beiträge auf Dauer leisten kannst.

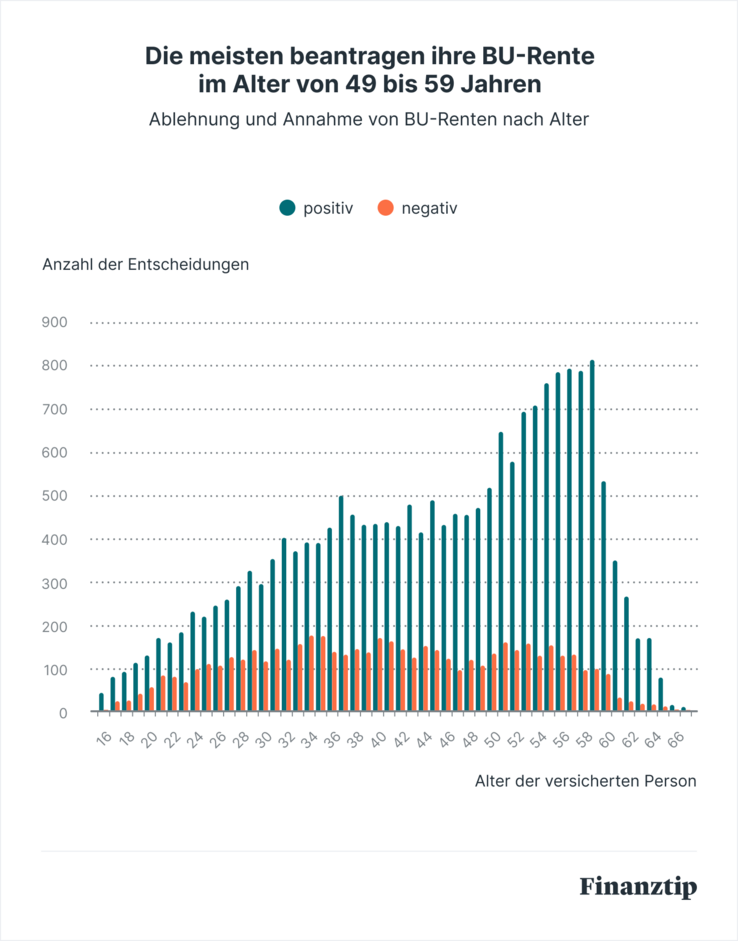

Wann werden die meisten Menschen berufsunfähig?

Und schließlich solltest Du bedenken: Die meisten beantragen ihre BU-Rente im Alter von 49 bis 59 Jahren. Also wenige Jahre vor der Rente. Wer mit 59 Jahre BU-Rente beantragt, hat womöglich über Jahrzehnte deutlich mehr für die Leistungsdynamik bezahlt – die dann nur wenige Jahre bis zur Rente greift.

Weitere Themen

- BU mit psychischen Erkrankungen

- Berufsunfähigkeitsversicherung mit Vorerkrankungen

- Alternativen zur BU

- Dread-Disease-Versicherung

- Multi-Risk-Versicherungen

- Berufsunfähigkeit bei Beamten

- Karenzzeit in der BU-Versicherung

- Kündigung der BU-Versicherung

- BU-Überschussbeteiligung

- Arbeitsunfähigkeitsversicherung

- Berufsunfähigkeitsversicherung und Steuer

- BU wechseln: Dein Weg zur neuen BU-Versicherung

- Berufsunfähigkeitsversicherung für Auszubildende

- Berufsunfähigkeitsversicherung für Studenten

- Grundfähigkeitsversicherung

- Erwerbsunfähigkeitsversicherung

- Anonyme BU-Risikovoranfrage

- BU-Kosten

- BU Rente beantragen

- Erwerbsunfähigkeitsrente

- Berufsunfähigkeitsversicherung im Vergleich

- Berufsunfähigkeitsversicherung für Schüler und Kinder

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.